Media Review

Содержание статьи

Media Review

Дойти до IPO: какие бывают раунды привлечения инвестиций

О возможных раундах привлечения венчурных инвестиций и тех, кто их делает, рассказал инвестиционный директор РВК Алексей Басов.

1. Что такое раунд привлечения инвестиций

Венчурный рынок переживает период глобальных изменений. Инвесторы предпочитают вкладывать больший объем средств в меньшее число проектов. Увеличивается средний чек, размер фондов. Становится больше крупных игроков, которым интересны зрелые проекты на поздних стадиях, а бизнес-ангелов, сфокусированных на ранних стадиях, — меньше.

Раундом называется этап финансирования проекта инвесторами. При делении на этапы учитывается стадия развития компании. Для каждой стадии характерен свой диапазон оценок и свой тип инвестора. Финансирование по раундам помогает разделить и минимизировать риски и упорядочить процесс вложения.

2. Pre-seed (предпосевной раунд)

На этом этапе проект еще не является проектом в полном смысле этого слова. У основателя есть лишь идея, а представление о том, что он будет делать и с кем, находится еще в процессе формирования. Разработка первого образца продукта только начинается, и если хватит финансовой поддержки и упорства, может появиться прототип продукта. Участники будущего проекта обычно полны энтузиазма. Они охотно рассказывают про идею всем, кто может сам ее купить или помочь ее реализовать.

Инвесторами на этом этапе становятся близкие основателя — семья, друзья или такие же эмоциональные энтузиасты, которые заразились идеей. Обычно их описывают классической триадой FFF — Friends, Fools, Family.

Профессиональные инвесторы очень редко вкладываются на этом этапе, так как его проходят менее 10% стартаперов. Реальных трудностей у них нет. На этой стадии многие осознают, что не хотят заниматься бизнесом. Тем, кому хватило мотивации и денег друзей, семьи и лояльных энтузиастов, удается создать прототип продукта и начать формирование команды, которая будет продолжать разработки. На этом этапе проект вливается в венчурную экосистему и начинает взаимодействовать с инкубаторами или акселераторами. У основателей часто появляется ментор, который бесплатно или за долю становится советником проекта. Вероятными источниками финансирования остаются семья и друзья. Чтобы дойти до следующего этапа развития, нужно до $50 тыс.

3. Seed (посевной раунд)

С него начинается общепринятая классификация раундов финансирования. Посевной раунд один из самых длинных и сложных в жизни проекта — он может длиться год-полтора, с несколькими перезапусками. Основатели тестируют бизнес-модель, и если она перспективная, проект начинает расти и привлекать интерес инвесторов — бизнес-ангелов и венчурных фондов ранних стадий. В благополучные годы на этот этап приходилось до 40% сделок в количественном выражении. В денежном — доля меньше.

Объем инвестиций на посевном раунде может составлять как $100 тыс., так и $500 тыс. Несмотря на то, что основатели и команда сделали уже очень много, успешно переходят к следующему этапу лишь около 15% проектов. Здесь возникают первые настоящие трудности. Одна из них — так называемая «долина смерти». На эмоциональном уровне это период высокой неопределенности, когда приходится искать ответы на вопросы, правильно ли развивается стартап, получится ли из него настоящий бизнес. Большинство основателей связывают кризис с небольшой выручкой на этом этапе и параллельным поиском правильной бизнес-модели. Есть разные точки зрения на то, сколько стартапов проходит долину смерти. Одни считают, что до 40%, другие — не более 10% проектов.

Среди ключевых причин, которые мешают стартапу перейти на следующий этап:

— неудачная бизнес-модель;

— высокая конкуренция;

— чрезмерная погруженность в продукт;

— недостаток финансирования.

4. Ангельские инвестиции

Бизнес-ангелы — люди, заинтересовавшиеся развитием идеи в основе стартапа — могут инвестировать в проект и на предыдущем этапе. Посевной и ангельский раунды часто объединены, если проект находит инвестора и ментора в одном лице. Главное отличие этого раунда от посевного в том, что помимо финансовой поддержки проект особенно нуждается в наставничестве. Поэтому для успешного перехода к следующему раунду бывает трудно понять, чего именно не хватает — финансирования или ментора. Лучшие бизнес-ангелы делятся с проектом такими возможностями в организации проекта, управлении средствами, по сравнению с которыми размер инвестиций может оказаться вторичен.

5. Раунд А

Стартап превращается в компанию. У него есть рабочая бизнес-модель, клиенты, опыт работы на рынке, сложившаяся команда. Компания начинает зарабатывать сама или привлекает инвесторов, которые активно конкурируют за внимание фаундеров. Ежегодно на рынок выходят лишь единицы проектов, готовых к этому раунду, и за ними разворачивается охота. Поэтому нередко фонды — классические венчурные и фонды ранних стадий — готовы объединяться, чтобы провести сделку. Средний чек вырастает до $1-3 млн. Конверсия в следующий этап достигает 40%, при этом по сравнению с этапом Pre-seed отсеивается 95% проектов. На раунде А заканчиваются ранние этапы финансирования проектов.

6. Раунд В

В идеале компании уже зарабатывают самостоятельно, но так происходит не всегда. Тогда новые инвесторы ориентируются на динамику проекта, соответствие трендам. Средний чек превышает $12 млн. К раунду В компания подходит уже с несколькими ангелами или фондами в капитале. К поздним этапам переходит до 30% участников. Размер конверсии определяют в том числе особенности рынка — компании достигают предела развития.

Привлечение инвестиций в игровой проект. Как не наломать дров

Владимир Коровин, основатель инвестиционной компании APIT Capital и управляющий партнер консалтинговой компании Центр Деловых Инициатив, рассказывал в Высшей школе бизнес-информатики НИУ ВШЭ о способах привлечения инвестиций, источниках финансирования, взаимодействии с инвесторами и этапах развития проекта. Закрытая лекция проходила в рамках образовательных программ “Менеджмент игровых проектов” и “Маркетинг игр”. Представляем вашему вниманию конспект, с ключевыми тезисами его выступления.

Несмотря на то, что бизнес в сфере производства и продажи игр несколько отличается от обычных проектов в реальном секторе и даже в IT, классические инструменты и подходы в привлечении инвестиций и финансирования можно смело использовать и здесь. А особенности и разновидности инвесторов, критерии оценки, на что обращать внимание при развитии проекта, его подготовке и т.п., просто необходимо знать, чтобы вообще получить финансирование в обозримой перспективе, а не пополнить кладбище проектов с памятным венком «не случилось, не смогла…».

Стадии проекта ㄧ источники финансирования

Термин “долина смерти” ㄧ несколько романтическое описание ситуации, когда у проекта есть все шансы на провал, если не найдется внешнее финансирование. Это то время, когда проект еще не начал привлекать деньги клиентов в достаточном объеме, а финансы обязательно на что-то нужны. И часто эта история “долины смерти” идёт вместе с развитием проекта. Это история, когда у проекта, О-чудо!, появились деньги. Есть такое понятие, как «масштабировать убытки» ㄧ это одна из проблем, которая случается, когда проект как раз получает финансирование. Получая деньги, он начинает активно их тратить. Не учитывая экономику, не понимая, что привлечение клиента обходится дороже, чем доходы от самого проекта. В какой-то момент проект банкротиться, хотя до этого развивался достаточно успешно.

Существует несколько стадий проекта ㄧ посев (pre-seed), startup стадия, стадия раннего роста, масштабирование, выход в другой регион, страну…

На каждой стадии есть свои деньги. График означает рост прибыли и доходов проекта. Сперва вы вкладываете, потом вкладываете много ㄧ и в какой-то момент начинается успех, либо неуспех. Дальше работают факторы, которые находятся не в сфере стартапа и инвестиций, а в сфере управления бизнесом, организации системной работы. Переход от стадии «стартап» к стадии «системный бизнес».

На первой стадии Pre-seed рассматривается идея. Обладая какими-либо навыками и квалификацией мы начинаем что-то “пилить” ㄧ игру, продукт, велосипед или что-то еще. В основном стадия характеризуется тремя рисками:

- Технологическим ㄧ возможно ли реализовать проект при данном уровне развития;

- Продуктовым – есть ли спрос на рынке на подобные продукты и сервисы;

- Способностью команды быстро создать прототип и хватит ли компетенций.

На этом этапе вполне можно и нужно обойтись собственными средствам

($1K – $50K).

На следующей стадии Seed уже есть какие-то подтверждения реальности осуществления проекта, и уже кому-то проект интересен. Минимальной команды уже не хватает – нужно расширяться. Получив подтверждение своих гипотез у клиентов, например, соглашение о намерениях купить ваш продукт, пора создавать более сложный прототип.

На данной стадии логично привлечь внешнее финансирование (желательно smart money от бизнес-ангела или различные формы стартап акселераторов). Помимо денег, это часто помогает прокачать бизнес-модель за счет многочисленных касаний с рынком, экспертами, использования экспертизы инвестора.

($50K — $500K).

На стадии Startup вы готовы к масштабной маркетинговой кампании ㄧ бизнес-модель находит все новые подтверждения, появляется конкретика, метрики проекта. Для быстрого масштабирования требуется новый раунд инвестиций ㄧ маркетинг, команда сейлзов, команда разработчиков.

Здесь нужно использовать личные средства, средства от бизнес-ангелов и венчурных фондо финансирования ранних стадий

($500K — $2 500K).

Где искать средства?

Есть инвесторы, которые считают цифры, а есть инвесторы, которым нравится то, что вы делаете или может быть лично вы и ваша команда. Инвесторы начальных стадий склоняются к тому, что им просто нравится проект, ведь цифр еще нет. Они не требуют, да и не ожидают показателей. Здесь следует больше позаботиться о собственной харизме, команде, проработке перспектив, рынка, первоначальных документах проекта. При этом всегда нужно

стараться взять деньги первыми у клиентов, даже если у вас еще ничего не готово. Это решает две задачи: у вас появляются деньги и подтверждение, что ваш продукт кому-то нужен. Если этого не происходит, то дальше случается много рисков. Есть самый простой способ проверить, будут ли вам платить, когда проект ещё не запущен. Можно сделать простейший лендинг и дать возможность купить ваш продукт, услугу, даже не надо делать рабочей кнопку “Купить”. Достаточно фиксировать сколько пользователей готовы будут это сделать. Появятся первые показатели конверсии и подтверждения интереса.

Инвесторы начальных стадий:

- Собственные средства;

- “Triple F” (friends, family, fanatics);

- “Бизнес-ангелы” ㄧ частные индивидуальные инвесторы;

- Фонды ранней стадии (ФРИИ, ФПИ РВК, Альтаир и пр.);

- Субсидии и гранты;

- Клиенты.

Особенности сотрудничества с инвесторами начальных стадий:

- Решение об инвестировании часто принимается «на слух» и «на веру», существует риск утраты доверия в случае затруднений проекта;

- Ресурсов выделяется не сколько необходимо, а сколько есть;

- Инвесторы не связаны жесткими обязательствами;

- Представление FFF о справедливых долях в будущем бизнесе произвольно и может быть неприемлемым для предпринимателя;

- «Ангелы» стремятся приобрести большую долю за малые деньги и склонны участвовать в управлении;

- Друзьям-совладельцам и «ангелам» бывает трудно отказать;

- Наличие большого кол-ва мелких инвесторов или большой доли у них может быть ограничением для последующих раундов финансирования.

Залог успеха проектов, на которых можно сделать бизнес ㄧ это череда успешных проектов, которые будут регулярны, потому что у каждой игры есть цикл жизни.

Если создавать системный бизнес, то чем меньше пассажиров, тем лучше. Некоторые инвесторы часто говорят, что не берутся за проект, если там есть ещё какие-то инвесторы, либо же просто выкупают их доли, что является экзитом для инвесторов ранних стадий.

Инкубаторы и акселераторы

Организации, нацеленные на помощь начинающим предпринимателям, предоставляющие им небольшое стартовое финансирование, обучение и бизнес поддержку (консультации, пиар, экспертизу и т.п.).

Особенности сотрудничества с инкубаторами и акселераторами:

- Получают долю в проекте;

- Ускоряют за счет доступа к экспертизе, нетворкинга;

- Обеспечивают доступ к инвесторам

- Создают оценку проекта.

Институциональные инвесторы

На стадии роста и экспансии возможно финансирование от профессиональных: венчурных или на следующих стадиях «прямых» (PE – private equity, family office) инвесторов. Как правило – это фонды. Их цель – приобрести долю, которую можно будет с выгодой продать через 3-5-7 лет (осуществить «выход») с обеспечением кратного роста их первоначального вложения.

Особенности сотрудничества с институциональными инвесторами:

- Институциональный инвестор заинтересован в капитализации, а не в контроле над предприятием;

- Объем приобретаемой доли, как правило, от 20% до «менее 50%» (есть исключения);

- Риски практически равномерно распределены между Компанией и Инвестором;

- Четкие ожидания от роста компании (10-30х).

В фонде, как правило, один успешный проект «вытаскивает» многочисленные провальные истории.

Частный капитал

Преимущественно – это прямые или косвенные (скрытые) владельцы капитала, заинтересованные в его размещении в реальных, быстрорастущих бизнесах.

- Имеют опыт инвестирования в зрелые бизнесы;

- Работали на каком-то конкретном рынке, хорошо его знают, могут дать экспертизу и качественный нетворк;

- Могут иметь солидные административные рычаги;

- Практически не ограничены в средствах.

Объем частного капитала, способного выйти на рынок России много больше суммарного объема капитала венчурных фондов, однако:

- Мотивация владельцев невелика – они готовы разместить свои средства, но не хуже, чем это позволяют другие инструменты;

- Не торопятся вкладывать, т.к. у них большое количество предложений на рассмотрении.

- Могут потребовать личных гарантий или применения экзотических механизмов финансирования;

- Могут предложить «засчитать» свой административный рычаг или «персональный бренд»;

- Недоверчивы и иногда применяют форсированные методы переговоров.

Частные инвесторы или “бизнес-ангелы” часто забирают большую долю, при этом не давая больших денег. Если инвестор забирает большую долю, то есть два типа рисков:

- У вас в какой-то момент теряется мотивация к управлению компанией;

- Если понадобится в следующем раунде новые деньги, этот инвестор дать деньги не сможет.

Важно помнить – чем больше вы подкованы в проекте, чем больше он продвинулся к самостоятельному зарабатыванию, тем меньше вы отдаёте инвестору!

Идеальный вариант – когда вы изначально профинансировали разработку и получили первый доход. Когда появляются цифры, то действия инвестора будут понятны, ваша переговорная позиция будет сильна. В случае готовности проекта инвестор может попросить 10-20% от прибыли проекта, если же вы преподносите проект в сыром виде, то будьте готовы отдавать до 50% и даже больше.

Стратегические инвесторы

Главная задача для многих инвестиционных фондов – продать компанию. В основном покупатели – это фонды следующих раундов или стратегические инвесторы. Самые крупные – это Facebook, Google, Яндекс, Сбербанк, Ростелеком. С точки зрения игрового сектора в России – Mail.ru.

Стратегический инвестор – это лицо или компания, которые имеют собственные деловые цели в секторе вашего бизнеса. Такой инвестор называется «стратегом», так как для него ваш проект – способ решить свои стратегические задачи – получить новых клиентов, предложить своим текущим клиентам новый продукт, оптимизировать свою операционную работу, выйти на новый рынок и т.п.

С этим связаны риски предпринимателя:

- Разная трактовка стратегических целей;

- Различия бизнес-модели: нужно меняться;

- Противоречия корпоративной культуры;

- Сложность обоснования справедливой оценки;

- Взаимное непризнание корпоративных и акционерных рисков;

- Необходимость гармонизации бизнес-процессов и, возможно, перехода к новым методам управления.

Стратегические инвестиции часто являются поглощениями, примеры:

- АФК «Система» и «Квазар Микро»: проект Sitronics4

- Facebook и Instagram.

Профиль идеального инвестора

- Активный self-made бизнесмен с построенными и проданными бизнесами (десятки $M) или профессиональный посевной фонд;

- Лучший/первый на рынке или в отрасли;

- Отраслевая экспертиза;

- Международность (опыт работы, партнеры);

- Широко известен и публичен;

- Активный инвестор (вкладывает ли инвестор в данный момент деньги в проекты).

Базовый набор документов или как рассматриваются проекты

С чем идти к инвестору?

3 основных документа:

1. Тизер или One-page pitch (конкуренция у активных инвесторов очень серьёзная – порядка 100 проектов в день приходят к активных инвесторам. Заинтересовать инвестора нужно с первого листа, где чётко даётся представление о проекте и обосновывается, почему именно вам нужно дать деньги, на чем и сколько он заработает);

2. Инвест презентация (в ответ на запрос инвестора отправляют презентации с подробностями) должна содержать:

- Титульная страница (название проекта, контакты);

- Суть проекта (что вы делаете?);

- Бизнес-модель. (Как и на чем зарабатываете?)

- Показатели бизнеса. Выручка и чистая прибыль за последние 12 месяцев;

- Конкурентное окружение. Прямые и косвенные конкуренты и чем вы лучше;

- Размер рынка в год;

- Биографии основных членов команды;

- Сколько нужно денег и на что.

3. Финансовая модель. Вы должны указать, куда планируете тратить деньги. На начальном этапе – это статистика проектов (финансовая), которые были у вас или есть на рынке. Не лишним будет указание на то, что вы сможете привлекать клиентов в расчетной стоимости и за счет чего.

Помимо этих пунктов, необходимо проработать следующие блоки вопросов, касающиеся непосредственно ведения бизнеса. Понимание ответов на эти вопросы позволят быть уверенным в своём продукте.

1. Клиент; 2. Продукт, производство, дизайн; 3. Упаковка; 4. Маркетинг; 5. Каналы, метрики; 6. Выручка, прибыль; 7. Размер рынка; 8. Процессы; 9. Партнеры; 10. Бюджет.

Необходимые условия успеха для инвестора. Исходя из чего они принимают решения

Чем проще вы доносите информацию, тем быстрее принимаются решения. Лучше не использовать терминологию.

- Вызывающий доверие лидер проекта (говорит убедительно);

- Команда, способная выполнить заявленное;

- Понятная бизнес-модель, в идеале, подтвержденная первыми продажами;

- Прозрачная финансовая картина. Текущие результаты объяснимы, а перспектива видна на 3 – 5 лет вперед;

- Приемлемый для инвестора уровень оценки;

- Убедительная перспектива роста;

- Существует более одной разумной возможности выхода из бизнеса.

Иными словами, нужно показать инструмент, с помощью которого вы дальше обеспечите заработок инвестору.

Рекомендации

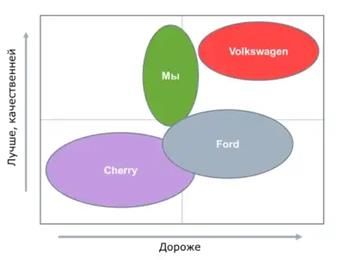

Позиционирование

- Дать точное определение целевого рынка;

- Выделить конкурентов, в том числе – заменителей (не стоит думать, что конкурентов у проекта нет);

- Определить и учесть факторы вытеснения (чем пользуются сейчас вместо Вашего продукта, как решают проблему?);

- Какая проблема рынка до Вас не была решена или решается плохо (почему?);

- Позиционировать свой проект по отношению к конкурентам и заменителям;

- Используйте простые методы.

Конкуренты

- Реалистично определить целевые рынки, на которых Вы собираетесь бороться и побеждать;

- Выделить только существенные конкурентные преимущества (не более 5);

- Четко определить модель бизнеса и показывать свои преимущества именно для выбранной модели;

- Преимущества иллюстрировать простыми и легко измеримыми показателями.

Планирование

- Планирование должно быть правдоподобным;

- Затраты лучше прогнозировать в абсолютных значениях, а не в долях от доходности;

- Вводите исходные гипотезы и допущения явным образом;

- Учтите макроэкономику, инерционность и эластичность рынка;

- Учитывайте сдерживание продаж из-за конкуренции;

- Давайте хотя бы два сценария развития – оптимистический и консервативный. Они отличаются степенью реализации рисков проекта.

Стоимость бизнеса

Выделяют четыре параметра, на которых строится оценка:

- Клиентская база;

- Платящие клиенты;

- Доход, который вы генерите.

- Обещания и Вера.

Всегда оценку нужно считать на базе цифр, которую получили – будущие прогнозы либо текущие. Обязательно учитывать риски и закладывайте их в сценарии. Они учитываются в оценке.

- Обосновывайте свою оценку капитализации;

- Используйте методы оценки, адекватные стадии развития вашего бизнеса;

- Научитесь оценивать риски, они лежат в основе любой оценки;

- Правильно выбирайте аналоги для сравнительной оценки: оценка по мультипликаторам больше зависит от рынка, чем от вашей компании;

- Оценка – не догма: зная оценку, торгуйтесь по цене сделки.

Инвестиционный вопрос

- Объем необходимых инвестиций определяется финансовой моделью;

- Денег нужно столько, сколько нужно, а размер доли, которую следует уступать – договорная величина;

- Уступая долю сегодня, помните о будущих траншах;

- Инвестор рассчитывает NPV, IRR и др. – лучше заранее понимать, каким образом. И учитывать последствия!

Идеально, когда у вас есть несколько инвесторов, тогда у вас есть возможность выбора. Либо использовать этапные вложения инвесторов. Однако учитывайте, что у инвестора всегда есть деньги и выбор, куда их вкладывать.

Почему сделки не случаются (на стороне проекта)?

Важно наладить коммуникацию, потому как сотрудничество, в том числе работа по привлечению инвестиций, может длиться долгий период времени.

- Неприятие оценки стоимости бизнеса;

- Боязнь утраты полного контроля над проектом;

- Желание не раскрывать свои неудачи и недостатки; Опыт бесценен.

- Необходимость формулировать и обосновывать стратегию;

- Неумение и нежелание работать в коллегиальных органах управления;

- Высокие накладные расходы на привлечение капитала и взаимоотношения с инвесторами (время: все нужно объяснять и часто показывать о времени);

- Недоверие и незнание стратегии инвестора (предлагаем не то, не показываем важные для инвестора показатели, стоп-факторы);

- Сложность корпоративного управления;

- Уменьшение прибыльности при прозрачном финансовом учете и обелении.

Почему сделки не случаются (на стороне инвестора)?

- Роли в команде не четко определены, не закрыты ключевые компетенции;

- Позиционирование неоднозначное, отсутствует анализ конкурентов;

- Прогноз потенциального сбыта не обоснован;

- Не проработан вопрос интеллектуальной собственности или она не защищена;

- Технологию легко скопировать;

- Запрошенный объем инвестиций превышает затраты на создание аналогичного бизнеса;

- Не определены перспективы выхода инвесторов, IRR ниже ожиданий;

- Права собственности раздроблены, находятся в непривлекательной для Фонда юрисдикции;

- Не раскрыты драйверы ускорения после выхода на массовый рынок;

- Финансовый учет не прозрачен, инвестиции в создание управленческой отчетности не запланированы;

- Мотивация топ-менеджмента не ориентирована на рост капитализации.

Почему сделки не случаются? Ошибки выбора

- Не тот тип инвестора: глупо приходить с длинным проектом к инвестору, работающему на «короткую» прибыль;

- Не тот профиль инвестора: чаще всего фонды специализируются на своих областях;

- Отсутствие практических данных. Обязательно нужно проводить испытания идеи любыми доступными методами, дающими численные результаты;

- Нет точной суммы. Сумму называете вы, а не инвестор и любое «примерно» или «но можно пока меньше» будет сигналом тревоги, снижающим интерес к вашему проекту. Вы должны до копейки знать, что у вас по плану.

И в заключении в поисках инвестиций пробуйте встать на позицию инвестора и посмотреть на свой проект его глазами.

Если вам интересно самим прийти послушать полезные лекции по игровой индустрии, e-commerce, бизнес-процессам, то в ВШБИ они часто проходят. Следить за ними можно на странице анонсов.

Источник https://www.rvc.ru/press-service/media-review/rvk/156690/

Источник https://hsbi.hse.ru/articles/privlechenie-investitsiy-v-proekt-kak-ne-nalomat-drov/

Источник

Источник