Финансовая модель бизнеса в Excel: пошаговая инструкция построения, примеры финмодели в Эксель

Содержание статьи

Финансовая модель бизнеса в Excel: пошаговая инструкция построения, примеры финмодели в Эксель

Грамотный расчет плановых показателей по движению денежных потоков, выручки и прибыли — один из ключевых факторов в управлении организацией. На сегодняшний день разработано немало инструментов, призванных облегчить решение поставленной задачи. Однако многие из них требуют длительного освоения и высокого уровня базовых навыков, да и стоимость подобных решений не всегда соизмерима с функционалом, которые они обеспечивают. Впрочем, есть и альтернативный вариант, позволяющий провести анализ данных в нужном формате, и получить на выходе желаемый результат. Финансовая модель бизнеса в Excel, построенная с соблюдением принципов, гарантирует получение качественной прогнозной отчетности, необходимой для эффективного контроля за организационными процессами.

Общее представление

При разработке шаблонов для экономического планирования учитываются основные показатели деятельности предприятия, к числу которых относятся:

- доходы и расходы;

- прибыль;

- денежные потоки;

- активы и обязательства.

Несмотря на внешнюю схожесть с бюджетной системой, специфика использования такого инструмента, как финансовое моделирование в эксель, предусматривает большее количество упрощений и вариативных параметров. Подобный подход обуславливается целевыми задачами, решение которых является целью прогнозирования. Отчетная таблица призвана обеспечить возможность быстрой оценки потенциальных результатов операционной деятельности и стабильности состояния организации при изменении внешних и внутренних факторов.

Построение финмодели в Excel от Microsoft или в Google docs предусматривает внесение части информации вручную, тогда как зависимые данные определяются с помощью базовых формул. Благодаря этому любая корректировка позволяет моментально пересчитать итоговые значения, оценить риски и проанализировать перспективы получения прибыли.

За счет проделанной работы формируются три типа отчетности:

- балансовые показатели предприятия;

- аналитика результатов (ОФР);

- отчет по движению денежных средств (ОДДС).

Грамотное применение полученных результатов упрощает управленческий процесс — так же, как и использование программных решений от компании «Клеверенс», исключающих вероятность технических ошибок при учете активов организации.

Финансовое моделирование проекта в Excel: что нужно знать

Для тех, кто планирует самостоятельно разобраться в особенностях и нюансах создания рабочей модели, лучшим вариантом станет последовательный переход от простых вещей к более сложным. Планомерный подход позволит избежать неточностей, связанных с использованием формул и подстановкой значений. Пошаговый план выглядит следующим образом:

- Создайте предварительный вариант с минимальным количеством данных, и задайте локальные критерии расчета для зависимых переменных. В качестве примера можно привести выручку относительно цены продукции и объемов реализации, фонд оплаты труда при сдельной работе, социальные отчисления ФОТ и т.д.

- Обобщите параметры в рамках общей системы, и проведите предварительную проверку функциональности готовой структуры. Ключевой критерий — схождение баланса, отклонения в котором свидетельствуют о допущенных ошибках. Небольшое количество формул позволяет без особых усилий выявить проблемные зоны, требующие корректировки.

- Детализируйте финансовый расчет бизнес-плана в Excel, дополнив его новыми базовыми показателями. Раскройте специфику формирования себестоимости продукции, уточните периоды взаиморасчетов с поставщиками исходя из имеющихся коммерческих условий, привяжите к производственным объемам корреляцию, учитывающую величину переходящего товарного остатка. При добавлении параметров также следует проверять работоспособность системы, чтобы исключить «перекос» формульных значений.

Поэтапная реализация проекта управления отчетностью позволяет не только отследить взаимозависимость ключевых факторов, но и лучше понять структуру доходов и расходов, исходя из которой можно выбрать грамотный курс развития организации.

Готовые решения для всех направлений

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Используй современные мобильные инструменты в учете товара и основных средств на вашем предприятии. Полностью откажитесь от учета «на бумаге».

Как построить финансовую модель компании в Excel: инструкция пошагово

В качестве наглядного примера рассмотрим вариант для предприятия, специализирующегося на розничной торговле. Подобный выбор не случаен, поскольку производственные процессы априори отличаются более сложной структурой, предполагающей материальные затраты, амортизацию, незавершенные к окончанию периода циклы, а также разнородные формы складских запасов. Кроме того, коммерческая деятельность, связанная с продажами, допускает исключение дебиторской задолженности — в тех ситуациях, когда клиентам не предоставляются опции с рассрочкой или отсрочкой платежей.

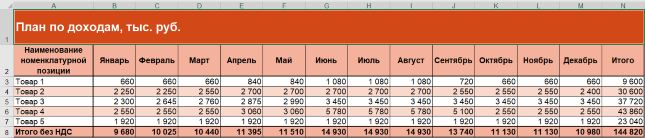

Подсчет доходов

Ключевым фактором на первом этапе выступает объем реализации. Самый простой вариант — внесение в фин модель, формируемую в Эксель, показателя выручки в денежном выражении, который позже может быть детализирован как производная от перемножения цены и количества для каждой позиции в номенклатуре. Подобный параметр также позволяет грамотно рассчитать расходы на закупку продукции.

Одной из главных сложностей на этой стадии выступает построение плана продаж. В ситуациях, когда отчетная таблица составляется для обычного тестирования, можно взять любые значения «с потолка», однако, если вы сразу рассчитываете на результат, способный принести практическую пользу — стоит заняться планированием более детально.

К числу важных факторов, требующих учета при прогнозировании, следует отнести величину налога на добавленную стоимость, по умолчанию включенного в цену реализации. Несмотря на то что налоговые отчисления формально поступают в структуре выручки, их нельзя отнести к доходной статье, поэтому выделение НДС позволит рассчитать чистую прибыль с каждой позиции.

Кроме того, нелишним станет добавление аналитики по номенклатуре, отражающей такие характеристики операционной деятельности, как:

- доля возврата продукции;

- типы клиентов (физические или юридические лица);

- реквизиты торговой точки или региона продаж.

Важно понимать, что на предварительном этапе чрезмерно подробная детализация может привести к лишней путанице, тогда как основной задачей проекта выступает составление базового плана по доходности.

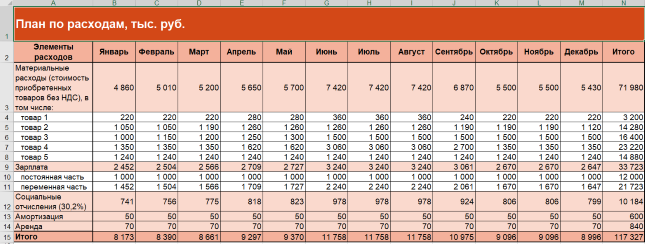

Пример планирования расходов

Расходные статьи изначально также рассматриваются в общей перспективе. Для обобщенной структуры достаточно выделить несколько элементов, таких как:

- Материальные затраты. В рамках упрощенной версии будем считать, что в эту категорию входит только приобретение товаров без НДС, количество которых полностью совпадает с объемом реализации. Исходя из этого, критериями получаемой величины станут стоимость закупки и количество продаж.

- Зарплатный фонд. Опять же, для базового варианта достаточно указать общую сумму, без дробления на отдельные элементы.

- Социальные отчисления. В этом случае используются зависимые переменные, рассчитываемые с помощью формулы. Как правило, стандартным показателем считается 30% от величины ФОТ, плюс дополнительные страховые взносы, размер которых определяется классом риска профессиональной деятельности, определенным для предприятия. В качестве примера возьмем минимально возможный размер, составляющий 0,2%.

- Амортизация. Даже с учетом того, что наше условное предприятие занимается исключительно розничной торговлей, на его балансе все равно могут быть основные средства и нематериальные активы, относящиеся к собственности. Стандартная практика — расчет среднемесячной суммы, базирующийся на теоретических или практических критериях.

- Иные расходы. Фактически начальная стадия детализации, предполагающая отражение постоянных трат компании, легко поддающихся планированию. В рассматриваемую категорию можно включить затраты на аренду торговых площадей, размещение рекламы, представительские и командировочные компенсации, и т.п.

Указанного списка вполне достаточно для реализации проектной модели, после проверки которой можно перейти сначала к дроблению базовых значений, а затем и к обобщению полученных данных.

Составление планового отчета о финансовых результатах

Отправной точкой формирования отчетности выступает подсчет прибылей и убытков за отдельно взятый период. Аналогичное правило применяется и к построению бюджетной аналитики, поскольку для заполнения балансового раздела необходимы результирующие показатели. В случае с тестовой версией достаточно взять плановые значения основной операционной деятельности, где разность между доходами и расходами определяет итог на конкретном временном этапе.

Это позволяет перейти к построению ОФР, для которого характерна взаимосвязь с балансом и ОДДС:

Прибыль или убыток от операционной деятельности

Нераспределенная величина добавляется к данным за предшествующий период

Входящие поступления от взаиморасчетов с клиентами. Суммовой параметр корректируется с учетом переведенных авансов и текущей задолженности по следующей формуле:

Поступления = Выручка + Авансовые платежи — Задолженность по отгрузкам

Выплаты, учитывающие предоплату и долговые обязательства перед кредиторами. Для расчета применяется формульное значение:

Платежи = Денежные затраты + Авансы выданные — Кредиторская задолженность

Для большей информативности следует дополнить отчет еще двумя строками:

- Рентабельность реализации — расчетный критерий, равный соотношению между операционной прибылью и выручкой.

- Порог безубыточности, выраженный в деньгах — предусматривает предварительное разделение постоянных и переменных расходных статей.

Формирование отчетности ОДДС

На этой стадии основной задачей выступает обобщение денежных поступлений и оттоков, расчет чистой разницы между ними, и суммирование полученного значения с оставшимися средствами на начало периода, позволяющее вычислить планируемый остаток. Результирующая сумма связывает аналитический базис с балансом. В рамках рассматриваемого примера возьмем за основу несколько допущений:

- Предприятие специализируется только на профильной деятельности, не осуществляя сторонних закупок и финансовых операций, и не меняя состав учредителей. Единственным видом операций остается текущая категория.

- Оплата поставляемой продукции делится на две стадии: 60% авансовым платежом, перечисляемым в месяце, предшествующем отгрузке товара, и 40% — расчет по факту приемки на склад.

- Для выплат в рамках ФОТ также предусмотрены два перевода: половину составляет аванс, выдаваемый в период начисления, вторые 50% оплачиваются в следующем календарном отрезке так же, как и страховые взносы.

В качестве прочих расходов можно взять арендную плату — взаиморасчеты с собственником торгового помещения проводятся ежемесячно, сразу после выставления счета.

Результатом подстановки указанных значений становится модель ОДДС, отражающая специфику движения денежных потоков в рамках деятельности организации.

Финансовая модель для инвестора. Как правильно?

Финмодель — это тот ваш документ, которому верит инвестор и который он досконально изучает, если проект хоть чуть-чуть его заинтересовал.

Для разговора с инвестором Вам необходима долгосрочная финансовая модель бизнеса. Звучит довольно страшно. По сути, финансовое моделирование не представляет ничего сложного. Тем не менее, часто будущие предприниматели имеют крайне расплывчатое представление о том, что значит «финансовая модель» и как ее верно представить инвестору. Следовательно, многие думают, что эта область слишком сложная и требует долгого изучения финансовой науки. В действительности, научиться переводить свой бизнес в формат денежных потоков и цифр важно, но при этом, не так сложно, как кажется. Попробуем разобраться: как правильно составить финансовую модель для инвестора.

Что это такое?

Финансовая модель — это совокупность взаимосвязанных количественных показателей (руб., шт., чел., и т.д.), характеризующих ваш бизнес. Финансовой моделью проекта можно назвать любые финансовые расчёты, прогнозирование выручки, прибыли и т.д. Другими словами, после того, как вы определились с форматом вашего бизнеса, у вас тут же должно возникнуть желание взять калькулятор (а при серьёзных намерениях — открыть Excel) и прикинуть в цифрах, как будет развиваться проект.

Традиционно, в крупных компаниях финансовая модель включает: плановый отчёт о движении денежных средств, где отражены операционные (сколько денег пришло от покупателей, сколько ушло на счета поставщиков), инвестиционные (то, что тратится на приобретение новых активов или планируется выручить от продажи имеющихся) и финансовые (тело кредита, дивиденды, увеличение уставного капитала) денежные потоки, отчёт о прибылях и убытках, бухгалтерский баланс.

Зачем нужна финансовая модель?

Модель должна обосновывать потребность в инвестициях, демонстрировать устойчивый рост бизнеса и его стоимости, показать финансовые возможности для выхода инвестора в перспективе.

Что «внутри»?

Для большинства интернет-проектов на самом раннем этапе развития достаточно смоделировать операционную деятельность и денежный поток (или отчёт о прибылях и убытках, кому как удобно). Если в вашем бизнесе подразумеваются ощутимые кассовые разрывы или вложения в материальные активы, то потребуется некоторые знания бухгалтерского учёта.

Расширенная версия финансовой модели состоит из следующих блоков: операционной модели, отчёта о прибылях и убытках, бухгалтерского баланса, отчёта о движении денежных средств, а также прочих отдельных калькуляций (привлечение финансирования, оценка компании, калькуляции стоимости долговых обязательств и основных средств и т.д.).

Операционная модель — это прямое отражение вашей бизнес-модели. Она объясняет, каким образом компания организует и использует имеющиеся у неё ресурсы для того, чтобы изо дня в день исполнять текущие операции, наилучшим образом воплощая свою бизнес-стратегию.

Отчет о движении денежных средств — это реальный денежный поток или отток, который возникает при введении деятельности. Данная отчетность отличается от «отчёта о прибылях и убытках» тем, что не показывает статьи, которые не отразились на вашем банковском счёте. Например, амортизация и дебиторская задолженность не появится в отчёте о движении денежных средств (по крайней мере, при прямом способе представления этой отчетности).

Отчёт о прибылях и убытках — это финансовые результаты вашей деятельности за определённый период (месяц, квартал, год). В форму входят: выручка, различные расходы, валовая прибыль, выплата процентов по долгу, налоги и чистая прибыль.

Бухгалтерский баланс — это свод информации о стоимости имущества, обязательств и капитала вашей компании на конкретный момент времени (конец месяца, конец квартала, конец года). Бухгалтерский баланс состоит из:

- активов — что вы купили;

- пассивов — на что вы купили.

Обязательно изучите эти категории подробнее перед тем, как перейти к финансовому моделированию вашего бизнеса. Также составьте глоссарий необходимых терминов либо ознакомьтесь с глоссарием, приведенным в конце статьи.

ЕКАТЕРИНА ТЕПЛУХИНА,

CEO Primer Capital: « Универсального способа представления информации нет, у каждого инвестора свой привычный формат модели. Но что точно понравится любому из них — это простота и наглядность».

Источник https://www.cleverence.ru/articles/biznes/finansovaya-model-biznesa-v-excel-poshagovaya-instruktsiya-postroeniya-primery-finmodeli-v-eksel/

Источник https://boodet.online/fin-model

Источник

Источник