Денежные средства и их эквиваленты в бухгалтерском балансе

Содержание статьи

Денежные средства и их эквиваленты в бухгалтерском балансе

Строка в балансе для денежных средств — номер 1250. Она входит в раздел «Оборотные активы».

Отражение денежных средств и их эквивалентов в бухгалтерском балансе

При составлении бухгалтерской отчетности денежные средства отражаются в балансе в составе оборотных активов, по стр. 1250. Эта строка включает:

- сальдо по кассе;

- остатки по банковским счетам;

- переводы в пути;

- эквиваленты.

Согласно классификации МСФО, денежные эквиваленты в балансе — это вложения с коротким сроком (менее трех месяцев), которые быстро конвертируются в деньги. К ним относятся:

- переводные векселя банков;

- депозиты;

- другие быстроконвертируемые ценные бумаги.

Активы, отражаемые по стр. 1250, являются высоколиквидными и служат для исполнения краткосрочных обязательств компании: погашения задолженности перед кредиторами, выплаты заработной платы, уплаты налогов и др.

Остатки по счетам учета на конец отчетного периода (года или квартала) заносятся в строку 1250.

Учет денежных средств

- денежные средства на валютном счете в балансе — по дебету сч. 52 (используется курс ЦБ на конец периода);

- денежные средства на расчетном счете в балансе учитываются по дебету сч. 51;

- переводы в пути — по дебету сч. 57;

- денежные средства в кассе в балансе — по дебету сч. 50.

Сальдо по регистрам бухучета должны совпадать с данными банковских выписок на конец периода и остатком денег в кассе.

Переводы в пути — это суммы, ожидающие зачисления на счет. Например:

- выручка, переданная инкассаторам в последний день отчетного периода;

- суммы, израсходованные на приобретение иностранной валюты, ожидающие конвертации и последующего зачисления на валютный счет. Остаток пересчитывается по курсу ЦБ РФ на отчетную дату. Суммовые разницы включаются в состав внереализационных доходов или расходов.

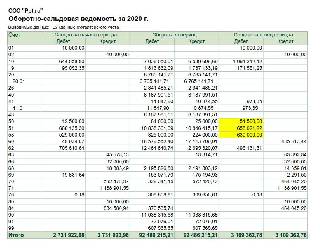

Для формирования отчета следует использовать регистры из бухгалтерской программы:

- Оборотно-сальдовая ведомость.

- Анализ счетов.

- Главная книга.

Учет эквивалентов

Депозиты сроком менее 3 месяцев учитываются по дебету сч. 55.03, а бумаги со сроком погашения менее 3 месяцев — по дебету сч. 58. Все эти данные включаются в стр. 1250. Депозиты и акции, срок погашения которых составляет 3 месяца и более, включаются в стр. 1240 «Финансовые вложения».

Аналитический учет

Итоговый остаток денежных средств в балансе состоит из данных аналитики:

| Счет | 50 | 51 | 52 | 55 | 57 | 58 |

| Аналитика | По кассам | По банковским счетам | — | По наименованиям депозитных вкладов и эмитентам ценных бумаг | ||

Пример аналитики по сч. 51:

Поступления и списания денег ведутся в разрезе статей:

- Поступления от покупателей.

- Инкассация выручки.

- Оплата поставщику.

- Перечисление заработной платы.

- Перечисление подотчетному лицу.

- Уплата налогов.

- Расходы на оплату услуг банков.

- Прочие поступления.

- Прочие списания.

Как рассчитать денежные средства и их эквиваленты на конец года

Для расчета стоимости наиболее высоколиквидных активов используйте данные финансовой отчетности, представляемой в налоговые органы ежегодно. Для малых предприятий применяется упрощенная форма, где нужный нам показатель содержится в строке с таким же номером, как и в отчете для средних и крупных организаций, — 1250.

Таким образом, формула, как найти денежные средства в балансе, очень проста: достаточно взять значение строки 1250. Единственная сложность заключается в том, как эту строку правильно заполнить. Проблемы иногда возникают при выделении депозитных вкладов и ценных бумаг с коротким сроком погашения, которые учитываются в составе финансовых вложений (сч. 58). Для удобства рекомендуется учитывать такие активы на отдельных субконто со специальной пометкой.

Примеры

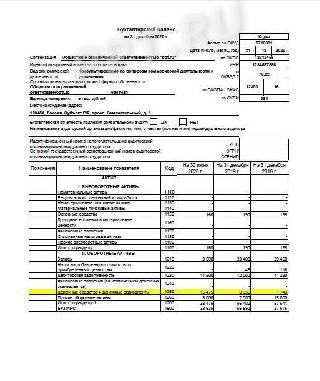

Пример расчета суммы, отражаемой по стр. 1250, № 1:

Рассчитаем сумму денежных средств в бухгалтерском балансе: 51 500,00 + 658 021,22 + 630 000,00 = 1 339 521,22 р.

Финансовые вложения в сумме 630 000,00 руб. — это векселя со сроком погашения менее трех месяцев.

Что входит в финансовые вложения в балансе + расчет

Привет на связи Василий Жданов в статье рассмотрим финансовые вложения в балансе. В бухгалтерской отчетности организаций, помимо прочих активов, учитываются разного рода финансовые инвестиции (вклады в кредитных организациях, выданные контрагентам заемные средства и другие). Такие активы объединяются понятием “финансовые вложения”. Финансовые вложения в балансе отражаются по строке 1170.

Финансовые вложения в балансе: определение, перечень

Вопреки мнению некоторых бухгалтеров, следующие активы не могут быть приняты организацией к бухгалтерскому учету в качестве финансовых вложений:

- Собственные акции предприятия, которые были выкуплены у акционеров с целью их аннулирования или перепродажи;

- материальные ценности, купленные не для применения для обычных видов деятельности, наподобие произведений искусства, ювелирных изделий, драгоценных металлов и т.д.;

- векселя, оформленные в качестве оплаты за реализованный товар, изделия, работы или услуги, выданные векселедателем продавцу;

- вложения в недвижимость, обладающую материально-вещественной формой и передаваемые компанией на возмездной основе другим лицам во временное владение (пользование);

- объекты основных фондов, нематериальные активы и различные виды материально-производственных запасов.

Перечисленные в списке ниже активы, наоборот, являются полноценными финансовыми вложениями, стоимость которых может быть учтена по строке 1170 (при условии выполнения требований из следующего за списком перечня):

- муниципальные и государственные ценные бумаги;

- ценные бумаги иных компаний, включая долговые – векселя, облигации (при условии, что в них указаны стоимость и срок погашения);

- дебиторская задолженность, перекупленная в связи с уступкой прав требования;

- вклады в уставные (складочные) капиталы иных компаний (в т.ч. дочерних и зависимых);

- депозитные вклады в банке;

- займы, выданные другим компаниям;

- другие похожие вложения.

Активы и инвестиции могут быть приняты к учету в качестве финансовых вложений только в том случае, если соблюдены все в совокупности условия:

- Предприятие должно сохранить документы, доказывающие факт совершения финансового вложения в объект.

- У компании-инвестора должны наблюдаться определенные финансовые риски, имеющие отношение к приобретенным доходным активам.

- Должна присутствовать вероятность того, что финансовые вложения в перспективе принесут экономическую выгоду в различных ее формах (в виде дивидендов, увеличения первоначальной стоимости и т.д.).

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Перечень фактических расходов на приобретение активов в качестве финансовых вложений

В бухгалтерском учете предприятия в обязательном порядке должны присутствовать сведения о расходах, фактически понесенных компанией в связи с необходимостью приобретения активов в форме финансовых вложений. В состав таких издержек могут быть включены только перечисленные ниже затраты:

- Сумма, уплаченная продавцу в соответствии с договором купли-продажи в момент покупки актива, который планируется принять к учету в качестве финансового вложения.

- Расходы на оплату услуг посредников, участвующих при совершении сделки купли-продажи актива, приобретенного в качестве финансового вложения.

- Затраты на платные услуги юристов и экспертов, готовых проконсультировать предприятие по части финансовых вложений на платной основе. Если после того, как организация оплатила информационные (консультационные) услуги, руководство приняло решение о нецелесообразности совершения финансового вложения:

- некоммерческие организации относят подобные издержки в увеличение расходов отчетного периода, в течении которого решено было не вкладывать средства в покупку актива в качестве финансового вложения;

- коммерческие фирмы относят издержки на “не пригодившиеся” консультации и информационные ресурсы в состав прочих расходов.

- Прочие издержки, которые имеют непосредственное отношение к покупке активов, принимаемых к учету в качестве финансовых вложений.

Важно! Не реже 1 раза в год предприятие обязано проводить проверку финансовых вложений на предмет обесценения (на 31 декабря отчетного периода) в случае, когда обнаружены признаки обесценения. Кроме того, исследования можно назначить на даты формирования промежуточной отчетности. Если по итогам проверки установлено значительное уменьшение стоимости финансовых вложений, необходимо создать резерв под обесценение. Сумма резерва определяется путем вычета из первоначальной стоимости финансовых вложений расчетной их стоимости.

Расчет показателя по строке 1170 “Финансовые вложения”: формула по балансу

Как видно из наименования строки Бухгалтерского баланса, по строке 1170 “Финансовые вложения” принято отражать сведения о финансовых вложениях предприятия, срок обращения (погашения) которых оказывается больше 1 года после отчетной даты. Вычисление значения показателя производится по следующей формуле на базе данных баланса компании:

В графе “Пояснения” приводится указание на раскрытие показателя. В случаях, когда фирма решает оформлять Пояснения к форме №1 и ОФР по формам из Примеров оформления Пояснений (прил. 3 к Приказу Министерства финансов № 66н), в “Пояснениях” со строке 1150 “Финансовые вложения” должны быть указаны таблицы 3.1 и 3.2.

Стоимость долгосрочных финансовых вложений отражается в балансе по состоянию на 2 даты: 31 декабря прошлого года и аналогичный день года, предшествующего прошлому.

Пример определения стоимости финансовых вложений (расчет, проводки)

АО “Ваше жилье” принимает решение о выкупе 1200 акций АО “Строй Восток” в январе нынешнего периода. Каждая ценная бумага обошлась АО в 2300 рублей. Кроме того, компании пришлось понести расходы на оплату консультации специалиста в сумме 21 000 рублей (с учетом НДС 4215,33 руб.). Бухгалтер отразит операции в следующем порядке:

| Операции | Сумма (рубли) | ДЕБЕТ | КРЕДИТ |

| Ценные бумаги приняты к учету | 2 760 000 | 58.01 | 76 |

| Учтены дополнительные издержки, участвующие в формировании первоначальной стоимости акций | 21 000 | 58.01 | 76 |

| Деньги перечислены контрагенту, погашена кредиторская задолженность по сделке | 2 760 000 | 76 | 51 |

Итак, поскольку суммы дополнительных затрат также принимаются во внимание при формировании значения по строке 1170, бухгалтер отразит по указанной строке баланса показатель, равный 2 760 000 рублей.

Пример заполнения строки 1170 “Финансовые вложения”

Представим гипотетическое предприятие ООО “Крас Финанс”. Обратимся к бухгалтерскому балансу компании – в учете отсутствуют показатели по сч. 55 с/сч. 55.3. Рассмотрим имеющиеся показателя по счетам 58, 59, 73 с/сч. 73.1:

Сведения будут отражены в Бухгалтерском балансе следующим образом (фрагмент формы №1):

Вычислим стоимость долгосрочных финансовых вложений компании за минусов сформированного резерва:

Теперь мы можем представить, как будет отражена полученная ифнормация в форме №1 предприятия ООО “Крас Финанс”:

Какая информация подлежит раскрытию в бухгалтерской отчетности по части финансовых вложений

Бухгалтер предприятия, осуществляющего финансовые вложения, должен раскрыть в бухгалтерской отчетности как минимум те сведения, что перечислены в списке ниже (при условии, что они существенные):

- выбранные организацией методы оценки финансовых вложений на случай их выбытия (по группам, видам) и ожидаемые последствия смены методов такой оценки;

- информация по выданным заемным средствам и имеющимся долговым ценным бумагам (а именно данные об оценке их по дисконтированной стоимости, о размере такой стоимости, о выбранных методах дисконтирования) – такие сведения подлежат раскрытию в пояснениях к Отчету о прибылях и убытках и к балансу;

- стоимость финансовых вложений, для которых реально выяснить текущую рыночную стоимость;

- ценность финансовых вложений, по которым невозможно узнать сумму текущей рыночной стоимости;

- разница между предыдущей оценкой финансовых вложений, на которую компания ориентировалась для расчета текущей рыночной стоимости, и текущей рыночной стоимостью на отчетную дату;

- информация о резерве, сформированном на случай обесценения финансовых вложений (здесь понадобится пояснить вид вложений, размер сформированного резерва на отчетный год, использованной в течение отчетного года суммы резерва, размер резерва, отнесенного в прочие доходы в отчетному году);

- виды и стоимость финансовых вложений с принятием во внимание ценных бумаг, которые были переданы иным юридическим лицам (не проданным);

- стоимость и виды ЦБ и иных вложений, которые обременены залогом;

- разница между размером первоначальной стоимости и номинальной стоимости на протяжении срока обращения ЦБ (для долговых ценных бумаг, для которых текущая рыночная стоимость не могла быть определена).

Как отразить финансовые вложения в бухгалтерском учете

Важно! Перед тем, как сведения об актуальных финансовых вложениях будут отражены по строке 1170 Бухгалтерского баланса, их стоимость собирается на счете 58 “Финансовые вложения”. В то же время, депозитные вклады должны быть учтены на субсчете 55.3 “Депозитные счета” счета 55 “Специальные счета в банках”. Процентные займы, оформленные на сотрудников организации, можно отразить на счете 73 “Расчеты с персоналом по прочим операциям” (субсчет 73.1 “Расчеты по предоставленным займам”).

Если компанией совершены финансовые вложения в ценные бумаги, в аналитическом учете необходимо отразить следующую информацию о них:

- полное наименование эмитента ценных бумаг;

- стоимость ценных бумаг;

- реквизиты, название бумаги;

- совокупное количество приобретенных ЦБ;

- место хранения купленных бумаг;

- дата покупки актива и день их выбытия.

По каким бы счетам не была сформирована информация об инвестициях, показателя финансовых значений всегда будут отражаться по строке 1170 баланса.

Ответы на часто задаваемые вопросы про финансовые вложения в балансе

Вопрос: Являются ли беспроцентные векселя (которые приняты к учету по номинальной стоимости) и беспроцентные займы, которые были получены от заказчиков?

Ответ: Нет. Поскольку такие активы не предполагают получения экономической выгоды, их следует отразить по строке 1230 “Дебиторская задолженность” раздела II.

Вопрос: Текущая рыночная стоимость финансовых вложений не могла быть установлена. Как учесть выбытие такого актива по причине погашения, реализации, передачи на безвозмездной основе?

Ответ: В такой ситуации выбытие активов может быть учтено способом ФИФО или по (средней) первоначальной стоимости.

Вопрос: Какие источники информации применяются в целях определения текущей рыночной стоимости финансовых вложений?

Ответ: Могут быть использованы все доступные источники информации, включая сведения иностранных организованных рынков или организаторов торговли. В том случае, если финансовые вложения не обращаются на ОРЦБ, и невозможно установить рыночную стоимость по ним, их нужно учесть по первоначальной стоимости на отчетную дату. Если речь идет о долговых бумагах, рыночная стоимость которых неизвестна, их учетную стоимость допустимо корректировать до номинальных значений в период их обращения (постепенно, в зависимости от сумм денежных поступлений по ЦБ).

Источник https://ppt.ru/art/buh-uchet/denezhnye-sredstva-v-bukhgalterskom-balanse

Источник https://finzz.ru/finansovye-vlozheniya-v-balanse-chto-vxodit-raschet.html

Источник

Источник