Подготовка к IPO

Содержание статьи

Подготовка

к IPO

Раздел 1. Основные шаги подготовки и проведения IPO

Глава 1. Что такое IPO

Подготовка к IPO

IPO (от англ. Initial Public Offering) — первичное публичное предложение акций компании широкому кругу инвесторов, сопряженное с получением листинга и началом торгов на фондовой бирже. После совершения IPO акции эмитента могут свободно торговаться на фондовом рынке, а также обладают рыночной оценкой в режиме реального времени, доступной широкой публике, а сама компания называется публичной.

Первые упоминания о применении принципа публичного размещения относят к Древнему Риму. В XX веке, с ростом мировой экономики, а также с ускорением передачи информации, рынок IPO стал пользоваться повышенным спросом и прочно занял определенную нишу как инструмент на пути развития любой компании. В 2007 году мировой рынок IPO составил рекордные 373 млрд долл., а в 2013 году — 195 млрд долл.

Как правило, успешному IPO предшествует длительный процесс подготовки, поглощающий существенные временные и финансовые ресурсы. Он направлен на приведение компании к лучшим стандартам рынка, признаваемым широким кругом инвесторов, а также на последующую деятельность по презентации и раскрытию информации.

1. Зачем компании делают IPO

Для компании и ее акционеров IPO является естественным этапом эволюции, который призван придать новый импульс на будущее развитие и транспарентность построенного бизнеса. Становление в качестве публичной компании привносит целый ряд изменений в привычный уклад ведения управления. Среди основных целей, преследуемых компаниями при выходе на публичный рынок, выделяются:

- привлечение нового капитала в компанию от широкого круга инвесторов;

- получение объективной рыночной оценки актива;

- создание ликвидности активов существующих акционеров;

- обеспечение возможности существующим акционерам продать (частично или полностью) свою долю в компании;

- получение эмитентом торгуемых акций, которые могут быть использованы для осуществления сделок по слиянию и поглощению;

- улучшение стандартов корпоративного управления компании, увеличение прозрачности и создание механизма широкого контроля над деятельностью менеджмента эмитента;

- опционные программы для менеджмента;

- снижение стоимости долга.

Глава 2. Факторы успешного IPO

Залогом успешного IPO является предварительная подготовительная работа эмитента, включающая анализ ожидаемой выгоды от размещения, необходимых ресурсов для успешного завершения проекта, а также внутренняя подготовка к переходу в стан публичных компаний. Подготовительная работа, как правило, начинается задолго до начала активной фазы предложения и ведется вплоть до дня завершения процесса.

Основными факторами для успешного осуществления IPO считаются:

- привлекательная инвестиционная история:

- перспективы роста/генерации денежных потоков;

- ясная и достижимая стратегия развития;

- опытный, сильный менеджмент;

- сильное позиционирование относительно конкурентов;

- наличие аудированной финансовой отчетности за последние три года;

- юридически прозрачная структура собственности;

- консолидация всех центров прибыли и денежных потоков;

- высокие стандарты корпоративного управления;

- высокие стандарты раскрытия информации;

- привлечение оптимального пула банков-организаторов для осуществления IPO;

- привлечение прочих профильных консультантов (аудиторов, юридических консультантов, PR-агентств и пр.);

- выбор благоприятного временного интервала для проведения IPO;

- общий размер предложения акций;

- объем средств, привлекаемых компанией, и объем средств, привлекаемых существующими акционерами;

- наличие и размер розничного транша;

- временнoе ограничение на предложение акций после IPO;

- возможность предложения акций американским инвесторам по правилу 144A;

- применение механизма стабилизации цены акции;

- эффективная ежедневная работа наряду с привлеченными консультантами по подготовке документации;

- получение необходимых одобрений от регуляторов;

- прохождение процедуры листинга на Московской Бирже;

- презентация инвестиционной истории широкому кругу инвесторов;

- аналитическая и торговая поддержка акций после IPO.

Для правильной организации процесса подготовки к IPO желательна консультация с независимыми финансовыми консультантами и Московской Биржей.

Глава 3. Оптимальная структура IPO

Выбор оптимальной структуры предложения является одним из ключевых факторов успешности IPO, однако структура может быть пересмотрена во время активной фазы подготовки исходя из обратной связи с инвесторами и изменения ситуации на фондовом рынке. Например, при получении соответствующей информации объем предложения может быть увеличен или пересмотрен в сторону увеличения компонента привлекаемого капитала.

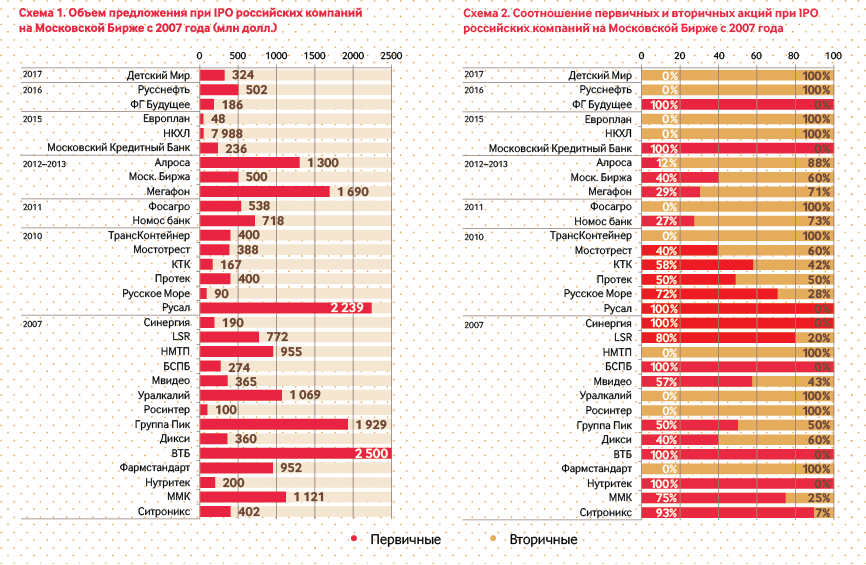

Оптимальный объем предложения зависит от ожидаемой оценки эмитента, способности рынка абсорбировать объем IPO, а также от минимально необходимой ликвидности, требуемой инвесторами. Исторически объем IPO на Московской Бирже варьировался от 3 до более чем 270 млрд руб.

Количество акций в свободном обращении является функцией объема предложения и полученной оценки компании, однако не может быть менее 10% от выпущенных акций компании, что необходимо для получения листинга на Московской Бирже. В качестве акций в свободном обращении могут считаться размещенные в результате IPO бумаги, так же как и акции во владении неконтролирующих акционеров, не подпадающих под запрет на продажу акций после IPO.

Больший объем размещения и более высокий процент акций в свободном обращении положительно влияют на ликвидность, увеличивая оборачиваемость бумаг, количество бумаг в предложении на рынке, и в конечном счете при прочих равных условиях положительно сказываются на оценке компании.

Важным аспектом в структуре размещения является соотношение средств, привлекаемых в компанию, называемых первичными акциями, и акций, продаваемых текущими акционерами, — вторичных акций. Выбор данного параметра диктуется необходимостью привлечения нового капитала в компанию и соответствует представленной стратегии развития эмитента.

Исторически большинство предложений на российском рынке содержат как первичные, так и вторичные акции . Среднее процентное соотношение для российских IPO с 2007 года составляет примерно 50/50.

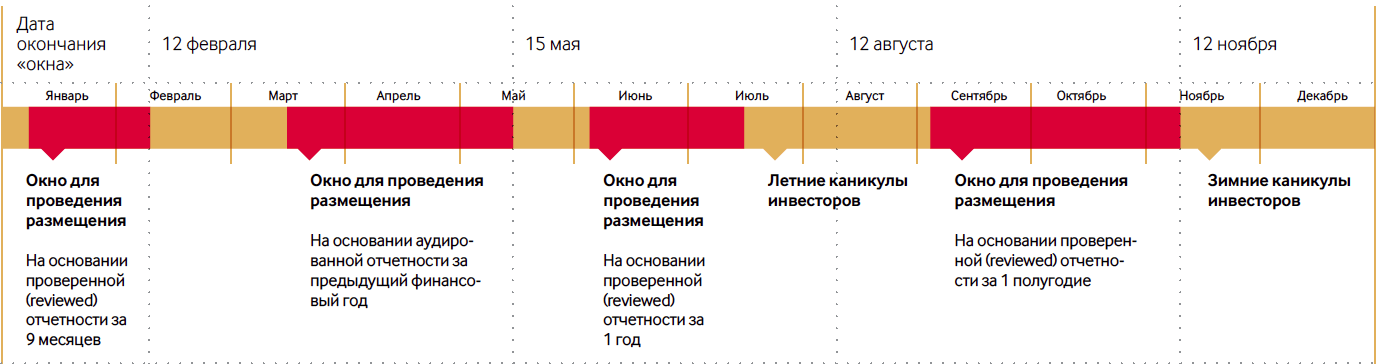

Схема 4. Оптимальные периоды для проведения IPO

Глава 4. Основные участники подготовки к IPO и направления работ

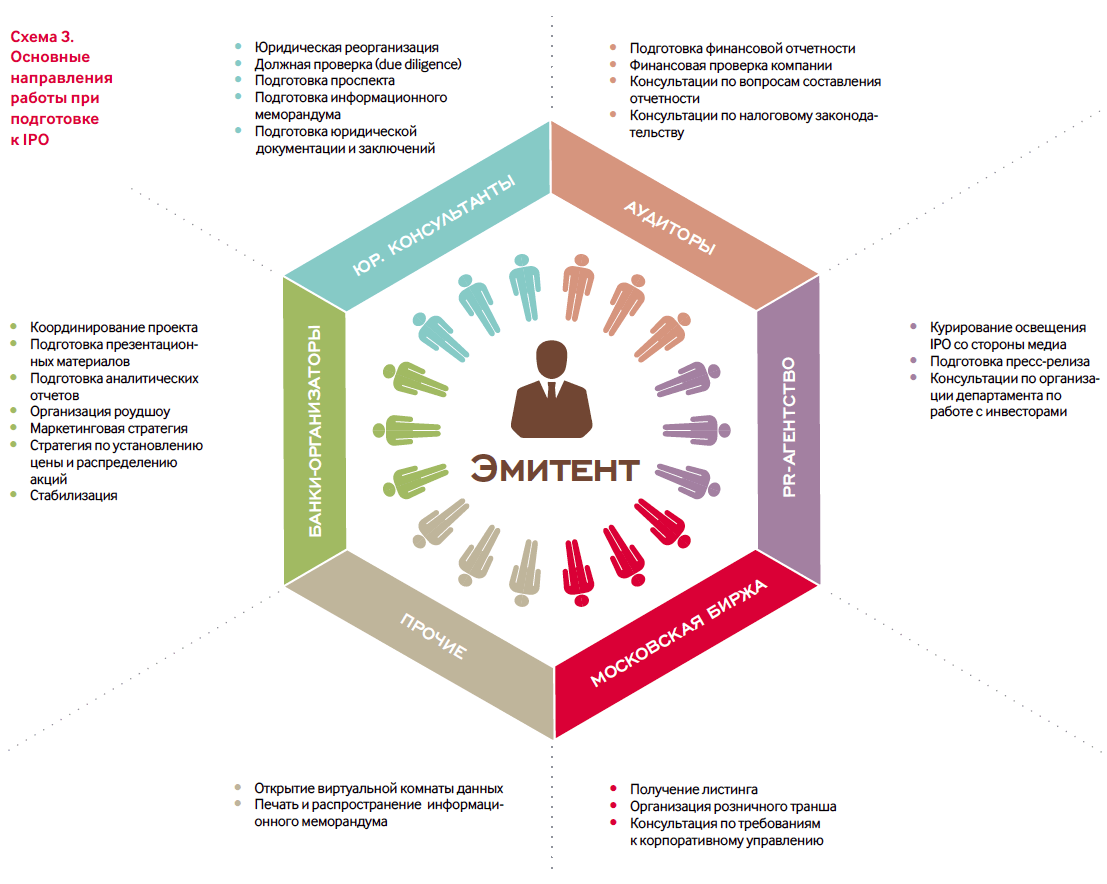

Подготовка и проведение IPO — это сложный процесс, требующий слаженной работы целого ряда участников.

Менеджмент компании — главная группа участников подготовки к IPO, которая отвечает за подбор синдиката инвестиционных банков-консультантов и прочих участников, за внутренние корпоративные преобразования; представляет информацию для юридической проверки, подготовки проспекта ценных бумаг и маркетинговых материалов; управляет стратегией публичных коммуникаций и в целом является конечной инстанцией при принятии решений по проекту.

Инвестиционные банки/букраннеры осуществляют ежедневное управление проектом, выносят рекомендации по структуре сделки, проводят ежедневную координацию всего процесса подготовки IPO, включая:

- юридическую проверку (англ. Due diligence);

- написание проспекта и информационного меморандума;

- подготовку маркетинговых материалов;

- кристаллизацию инвестиционной истории;

- оценку бизнеса компании;

- организацию роудшоу менеджмента;

- сбор заявок от инвесторов;

- совещательную функцию при установлении цены размещения;

- расчеты между инвесторами и эмитентом/акционерами.

Юридические консультанты осуществляют юридическое сопровождение и играют основную роль в юридической проверке, написании проспекта IPO и информационного меморандума, подготовке других соглашений и заключений.

Аудиторы проводят подготовку финансовой отчетности, дают рекомендации по раскрытию финансовой информации и консультируют участников процесса по вопросам аудита, а также готовят комфортные письма.

PR-агентство занимается взаимодействием со СМИ в связи с размещением и последующими мероприятиями по связям с инвесторами.

Финансовая типография организует печать и распространение информационного меморандума (в предварительной и финальной версиях).

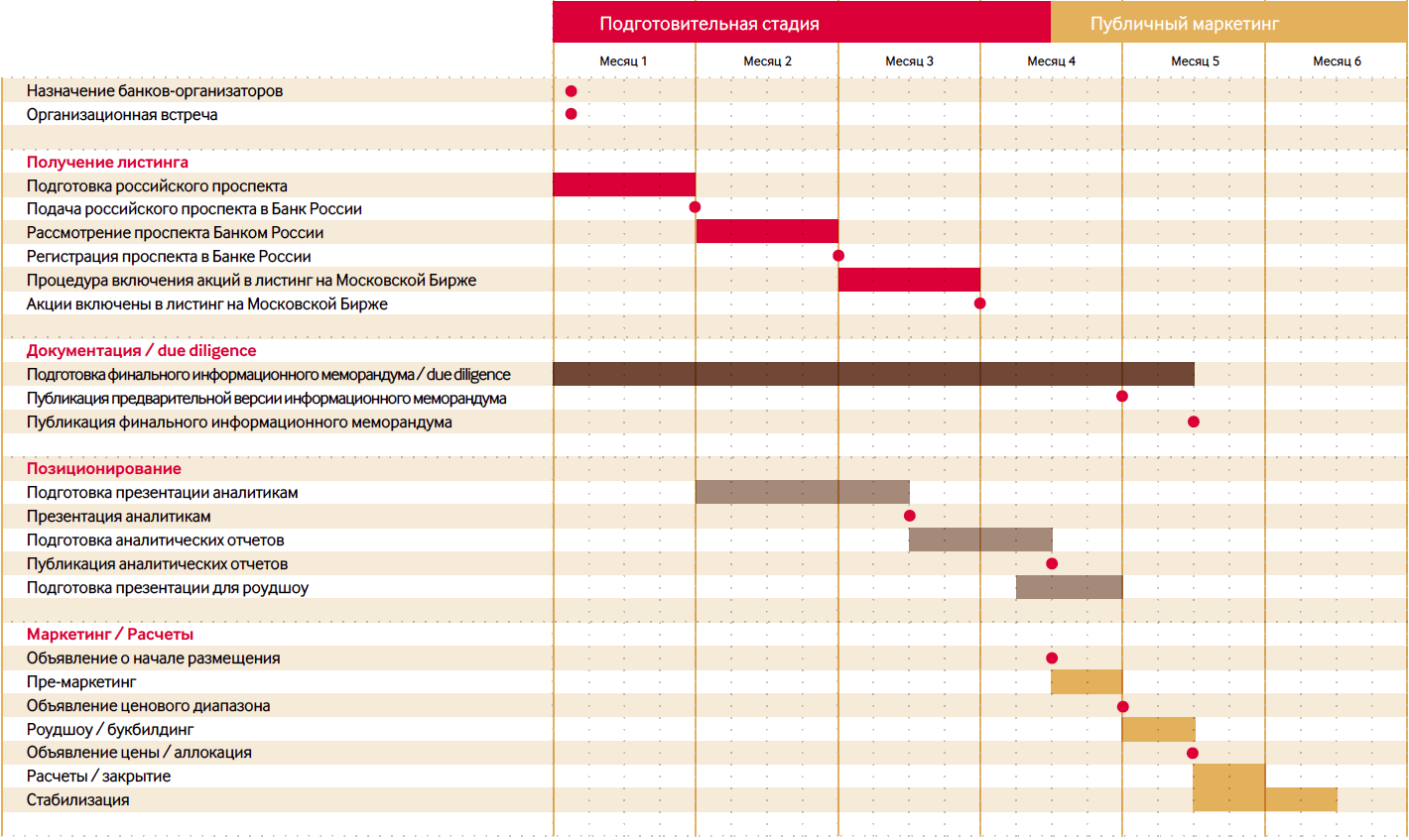

Схема 5. График работ по подготовке к IPO

Глава 5. Процесс проведения IPO

1. Выбор оптимального периода для размещения акций

Выделяются четыре стандартных временны?х «окна» для проведения IPO, которые указаны на схеме 4.

Как правило, аудиторские заключения могут быть получены на финансовую отчетность не старше 135 дней с момента выпуска, что накладывает ограничения на доступные периоды для предложения акций. Для соответствующей финансовой отчетности период 135 дней оканчивается 12 февраля, 15 мая, 12 августа и 12 ноября.

Непосредственный выбор времени для проведения IPO зависит от сроков подготовки и представления финансовой отчетности компании, а также от выбора оптимального периода с точки зрения цикличности бизнеса и ситуации на фондовом рынке.

2. График работ по подготовке размещения

Непосредственно процесс активной фазы подготовки к IPO занимает от 5 до 7 месяцев в зависимости от предварительной подготовки эмитента, в то время как подготовительная стадия может начинаться более чем за год до предложения. Хорошо спланированная подготовка позволяет оптимизировать временныe затраты менеджмента, а также обеспечивает более полный контакт с потенциальными инвесторами.

Весь процесс проведения IPO можно условно разделить на две основные части: подготовительную стадию и публичную стадию. Разделяющей чертой является объявление о намерении сделать размещение (Intention to Float), когда информация о предстоящем размещении широко публикуется в медиа и аналитики банков-организаторов назначают встречи с инвесторами для презентации независимого аналитического мнения об эмитенте.

3. Подготовка проспекта IPO

и информационного меморандума, Due diligenceВ ходе подготовительной стадии банки-организаторы совместно с юристами и эмитентом проводят Due diligence, подготовку проспекта IPO и информационного меморандума.

Для целей IPO компанией, а также ее финансовыми и юридическими консультантами готовится проспект размещения, в котором раскрывается необходимая информация о компании и описывается структура сделки в соответствии с российским законодательством. Проспект является необходимым документом для получения листинга на Бирже и регистрируется в Банке России.

При IPO на Московской Бирже для привлечения наиболее широкого круга международных инвесторов эмитенты, как правило, подготавливают также отдельный маркетинговый документ — информационный меморандум, который является для потенциальных инвесторов основным источником информации о компании перед IPO.

Процесс подготовки информационного меморандума занимает до 10–12 недель и требует вовлечения широкого представительства менеджмента компании. Подготовка меморандума входит в сферу ответственности юридических консультантов и букраннеров при непосредственной помощи менеджмента компании. Подробное описание структуры информационного меморандума.

Комплексная проверка (Due diligence) проводится с целью формированияобъективного мнения о компании и понимания всех аспектов ее деятельности. Каждый участник процесса IPO выполняет проверку соответствующей стороны: юридические консультанты проверяют юридическую чистоту бизнеса, аудиторы осуществляют финансовую проверку, в то время как букраннеры рассматривают операционную устойчивость бизнеса, а также проводят различные стресс-тесты.

Комплексная проверка компании проводится букраннерами с целью получения комфорта о наличии устойчивого операционного бизнеса эмитента и выполняется от лица потенциальных инвесторов. Для сбора информации букраннеры могут организовывать выезды на промышленные объекты или торговые площади компании, проводить интервью представителей менеджмента, поставщиков и клиентов.

4. Публичный маркетинг

Подготовка маркетинговых материалов

В рамках IPO основными маркетинговыми материалами являются:

- отчет аналитиков;

- презентация менеджмента для роудшоу ;

- информационный меморандум.

Маркетинговая работа начинается при презентации менеджментом детального обзора бизнеса компании независимым представителям аналитических отделов банков-организаторов (презентация аналитикам). На основании полученных сведений аналитики подготавливают независимую оценку бизнеса и анализ перспективности вложения в акции эмитента, с которыми в дальнейшем выступают перед потенциальными инвесторами.

После объявления о намерении сделать размещение начинается роудшоу аналитиков, в рамках которого происходят публикация и распространение отчета аналитиков, независимого аналитического документа.

Одним из наиболее значительных этапов продажи акций инвесторам являются встречи ключевого менеджмента компании (и, в ряде случаев, акционеров) с потенциальными инвесторами в рамках роудшоу менеджмента. роудшоу начинается после объявления ценового диапазона IPO и может продолжаться до двух недель. Личные встречи с представителями инвесторов направлены на детальную презентацию бизнеса и стратегии компании, построение доверительных отношений между ключевыми лицами в компании и ее будущими акционерами, а также на подтверждение компетенции менеджмента для достижения поставленных компанией целей.

В рамках презентационной поездки менеджмент обычно представлен генеральным и финансовым директорами и другими ключевыми представителями команды управления, проводит ряд встреч с инвесторами, на которых рассказывает инвестиционную историю компании. Параллельно с роудшоу менеджмента букраннеры проводят сбор заявок на покупку акций от инвесторов.

По завершении роудшоу эмитент совместно с акционерами при консультации банков-организаторов определяет единую цену предложения, а также распределяет акции среди всех инвесторов, подавших заявки на покупку.

С этого момента IPO считается успешно завершенным, а компания становится публичной, открывая для себя новую страницу в истории в качестве публичной компании.

IPO акции (ай-пи-о) — цели и этапы первичного размещения акций

В финансовом мире широко распространёно понятие «IPO» (ай-пи-о). Оно связано с выходом новых акций на фондовый рынок. В этой статье мы поговорим про эту процедуру, расскажем плюсы и минусы выхода на бирже, как это делается и какие главные цели IPO.

1. Что такое IPO простыми словами

После ай-пи-о акции становятся публичными (открытыми) для торговли. проводится на первичном рынке, когда акции продаются компанией эмитентом другим крупным фондам (ПИФ, НПФ), крупным инвесторам, банкам. После этого купленные акции проходят листинг на биржу (вторичный рынок), где их может покупать каждый желающий.

Проведение IPO для закрытой компании невозможно.

Как правило, цена при первичном размещение ниже, чем на открытии вторичного рынка. Это делается, чтобы первые инвесторы смогли заработать, иначе какой им смысл было покупать дороже, чтобы на открытии торгов выставить цену дешевле.

После открытия торгов курс акций через некоторое время может сильно упасть. Но чаще всего бывает так: курс несколько дней поднимается, а потом падает. Это связано с технической коррекцией: многие просто захотят зафиксировать свою прибыль.

Тяжелые времена для акций наступают через 3 месяца, когда собственники компании эмитента могут также начать продавать свои активы. До этого времени им запрещено это делать законодательно.

Время когда нельзя продавать акции после IPO называют «локап-периодом» (lockup).

После размещения акций на фондовом рынке, можно легко узнать текущую капитализацию или другими словами сколько стоит компания. Для этого надо умножить цену акции на их количество.

В большинстве случаев у рядовых инвесторов нет доступа на рынок IPO.

Цели проведения IPO:

- Привлечение капитала для развития компании (в том числе и уставного капитала). Причём размещаюшаяся компания заинтересована «продать себя» как можно дороже. Поэтому выбираются периоды рыночного роста рынка.

- Оценка ожиданий и текущего состояния эмитента, поскольку как говорит аксиома: «цена уже учитывает все».

- Повышение престижа компании. Те компании, которые котируются на фондовой бирже почти всегда на слуху и на виду.

- Привлечение широкого круга инвесторов, которые могут свободно инвестировать в акции этой компании;

Народное IPO — это почти то же самое первичное размещение акций, но только госкомпаний. Другими словами это «приватизация».

Государство заинтересовано, чтобы народ был держателем акций крупных компаний. При условии, что контрольный пакет всё равно останется у государства. Для этого создаются привлекательные условия с брокерскими счетами, а именно счёт ИИС, который позволяет вернуть 13% от суммы пополнения или освободить счёт от налога на прибыль. Более подробно про условия вычеты можете прочитать в статьях:

В шутку аббревиатуру «IPO» ещё расшифровывают:

- «It’s Probable Overpriced» — переоценены;

- «Imaginary Profits Only» — не приносят прибыль никому;

- «Insider’s Private Opportunity» — только для инсайдеров;

- «Idiotic, Preposterous, and Outrageous» — вкладывают только идиоты;

2. Кто такие Андеррайтеры

Право быть андеррайтером очень престижное, поскольку позволяет заработать приличное состояние на привлечении средств и получить доступ к размещению.

За свою работу по IPO андеррайтеры берут комиссию до 7% от всей стоимости размещения. При этом у неё есть право на покупку части компании по льготной цене.

Крупные компании чаще всего проводят IPO через крупнейшие банки. Например, Твиттер выбрал Голдман Сакс, Морган Стенли и Морган Чейз. Гугл — Морган Стенли и Кредит Суисс, Фёст Бостон.

В большинстве случаев IPO проводятся на американских и азиатских площадках. Это связано с тем, что у них просто напросто больше денег и фондов. Поэтому здесь можно продать акции компании быстрее и дороже.

В России также проводят IPO, но гораздо реже, чем в США. Это связано с небольшим рынком.

Самым крупным IPO была Роснефть в 2006 г. (привлекла 10,6 млрд долларов). На втором месте банк ВТБ в 2007 г. (7,9 млрд долларов). Для держателей акций ВТБ стали настоящим провалом, поскольку их курс сразу упал и больше никогда не возвращался к исходному значению 13,6 копеек. В итоге инвесторы потерпели большие потери. Спустя 6 лет даже проводилась специальная программа ВТБ по выкупу акций по 13,6 копеек, кто держал их с самого начала. Это было своего рода «извинения». Правда вряд ли кто из обычных инвесторов держал ВТБ так долго.

3. Примеры IPO

История знает огромное число IPO. Причём был как хорошие, так и провальные. Рассмотрим наиболее известные.

Список самых крупных IPO:

- Alibaba Group — 25 миллиардов долларов (2014);

- Agricultural Bank of China — 22,1 миллиардов долларов (2010);

- Industrial and Commercial Bank of China — 21,9 миллиардов долларов (2006);

- American International Assurance — 20,5 миллиардов долларов (2010);

- Visa Inc. — 19,7 миллиардов долларов (2008);

- Facebook — 18,4 миллиардов долларов (2012);

- General Motors — 18,1 миллиардов долларов (2010);

- Яндекс — $1,3 млрд на бирже Nasdaq (24 мая 2011). За день акции выросли на 55,4%.

- Twitter — $14,5 млрд (2013). Акции упали ниже размещения и так и не восстановились.

- Google — $1,6 млрд (2004). Акции стабильно растут и по сей день.

- Роснефть — $10,6 млрд (2006), акции растут.

- Русал — $2,24 млрд (2010).

- ПИК — $1,93 млрд.

- ВТБ — $7,9 млрд (2007). Акции до сих пор не восстановились после падения.

4. Этапы проведения IPO

Проведение IPO занимает довольно длительное время. Обычно эта процедура занимает порядка 2-4 лет с момента подачи заявки до выхода на рынок. Компания за это время проходит целый комплекс проверок аудиторов и сбора заявок. Распишем более подробно этапы айпио.

1 Первоначальная проверка . Сюда входит анализ финансового положения, организационный структур, активов, прозрачность компании и другие нормы предусмотренные законодательством страны. Все эти проверки должны быть пройдены для преступления к дальнейшему этапу IPO.

2 Выбор андеррайтеров . Они будут заниматься оценкой компании. Первоначально анализируется спрос на акции.

У андеррайтеров есть связи с широким кругом крупных инвест-компаний, а также частных лиц с большим капиталом. Производится опрос на желание инвестировать в компанию. Каждый должен дать свою предварительную заявку: сколько и по какой цене готов приобрести компанию.

По мере спроса определяется реальная стоимость компании, по которой можно провести IPO. Подобная процедура может производится несколько раз. Андеррайтер указывает предполагаемый диапазон цены. Например: 90-100. Если спрос очень большой, то этот диапазон сдвигают процентов на 10%-20%.

В зависимости от спроса и количества акций, которые эмитент собирается разместить — определяется конечная цена.

3 Выбор времени размещения . Теперь, когда выбран Андеррайтер, цена актива и есть желающие купить, можно выставляться на бирже. При этом многие компании ждут месяцами лучшего момента. К примеру, если проводить IPO на новогодние праздники, то вряд ли можно ожидать большого спроса на вторичном рынке. То же самое касается летнего периода.

Помимо этого эмитент также смотрит и на другие IPO. Если в один день ожидается другие крупные ай-пи-о, то вероятнее всего имеет смысл подождать еще пару дней.

4 Старт торгов на бирже . Первые часы торгов самые волатильные. Никто не знает точно, как поведут себя трейдеры. Например, может быть сильные рост на 30% и даже на 300%, а может быть и падение. Хотя редко бывает, когда в первый день акции компании падают. Чаще всего они растут несколько дней после старта.

IPO Совкомфлота в 2020 г. было по 105 рублей. После старта торговли их цена провалилась до 92 рублей в первые два часов торгов.

Эмитент вправе поддерживать курс своих акций выставляя заявки на покупку. Для такой процедуры есть специальные ПИФы, фонды. На рынке достаточно небольшого перевеса, чтобы начать двигаться цене в нужную сторону.

Цена открытия на бирже чаще всего выше, чем цена IPO. Например, если IPO было по цене 40 долларов, то старт торгов может быть по цене 45 долларов. В этом случае можно сказать, что компания продешевилась. Такое случается практически всегда, но ничего с этим не поделать. Иначе первоначальным держателям акции не было смысла рисковать.

5. Плюсы и минусы IPO

- Выход компании на IPO означает, что она стабильно развивается и ведет прозрачный бизнес;

- Привлечение дополнительных денег в бизнес;

- Компания становится более известной;

- Переход на новый уровень;

- Усложняет рейдерский захват, поскольку владельцами компании являются акционеры;

- Защита от поглощения другой компанией;

- Возможность выгодной продажи компании на пике роста;

- Стоимость проведения IPO довольно высока;

- Долгое время подготовки IPO;

- Компании необходимо стать прозрачной и открытой;

- Компания может сознательно накачивать курс стоимости акций, чтобы заработать на этом;

6. Как принять участие в IPO физическому лицу

Чаще всего для участия в IPO потребуется статус квалифицированного инвестора. Получить его не сложно. Необходимо соответствовать одному из этих критериев:

- Иметь на счёту 6 млн руб;

- Совершать сделки в течении 12 месяцев ежемесячно, не менее 10 в квартал;

- Иметь экономическое/финансовое образование;

- Работать в финансовой сфере не менее 1 года;

Обычно есть минимальная сумма для участия в IPO. Например, для IPO Ozon сумма была $5000 у большинства брокеров.

Что ещё надо знать

Аллокация в IPO — это процент удовлетворения заявки.

Например, инвестор подал заявку на $10000, а ему удовлетворили лишь на $3000, значит, аллокация составила 30%.

Для западных компаний аллокация обычно составляет 10-20%. В периоды рыночных бумов 5-10%

Например, в ходе IPO Ozon у Тинькофф аллокация составила 39-40%, у Финама, ВТБ, Сбербанка 10%.

После старта торгов некоторые брокеры могут накладывать запрет на продажу, полученных акций. У этого ограничения есть название « локап » (lock up). У разных брокеров он может быть разный.

7. Как заработать на IPO обычному трейдеру

Обычному инвестору и трейдеру можно попробовать заработать на проведение IPO, но уже на вторичном рынке. На первичное размещение могут попасть лишь профессионалы. Можно присоединиться к ним через какую-нибудь компанию.

Я рекомендую для инвестирования в IPO компанию Юнайтед Трейдс. Вы вносите свои средства в управление, а они уже инвестируют их в айпио американских компаний. Порог для входа начинается всего от $10. Средняя доходность от таких вложений +25% за одну сделку.

По статистике за несколько последних десятилетий большинство акций в первый день торгов после IPO растут. Конечно, будут и исключения из правил. Что касается второго дня, то статистика на этот счет отсутствует.

Самая простая стратегия для заработка на IPO: купить в первый день на открытии рынка, продать на закрытии. Но надо понимать инвестиционные риски. Курс может упасть даже в два раза день. Торговать следует небольшой частью капитала без использования кредитного плеча.

А что будет, если придержать акцию на более длительный срок? Как показывает статистика, через полгода 30% акций оказываются ниже цены размещения. Поэтому шансы понести потери довольно большие.

Многих наверняка волнует вопрос: «а дорого или дёшево покупать акции компании в первый день торгов?» На этот вопрос невозможно ответить. Даже профессиональные игроки вряд ли знают точный ответ на этот вопрос. Всё решает реакция публики. Если будет массовый спрос, то акции будут быстро идти вверх от своей начальной точки.

Плюс к тому же важным моментом является время размещения акции на бирже. Если повезёт и это будет момент роста, то на общей волне позитива с огромной долей вероятности вырастут и новички. А если будет флэт или ещё хуже период падения, то шансы на растущий тренд мизерные.

В любом случае рекомендую предварительно изучить поведение цен на истории десятков IPO в первый день торгов. Это поможет ориентироваться в ситуациях. Также советую торговать только уже зрелым трейдерам. Новичкам будет сложно сделать деньги на такой волатильности.

Источник http://ipoguide.moex.com/ru/section-2-1.html

Источник https://vsdelke.ru/ekonterminy/ipo.html

Источник

Источник