По каким акциям самые большие дивиденды

Содержание статьи

По каким акциям самые большие дивиденды

Покупка акций может быть хорошей альтернативой вкладу в банк, если портфель состоит из надежных ценных бумаг, по которым компании производят регулярные выплаты. Главное определить, по каким акциям самые большие дивиденды, и вовремя купить их.

С другой стороны, дивидендные выплаты не гарантированы. Их размер в прошлом лишь косвенно свидетельствует о планах руководства компании на будущее, а дивидендная политика может измениться в любое время.

Покупка акций для получения дивидендов

На фондовом рынке существует стратегия, придерживаясь которой инвесторы приобретают акции компаний, регулярно выплачивающих дивиденды. На Западе, например, в США, существует такое понятие как дивидендные аристократы – эмитенты, которые платят 25 лет. И даже дивидендные короли – 50 лет, целое поколение.

Названия этих компаний нам хорошо известны: чаще всего это крупнейшие мировые корпорации: Coca-Cola, Black & Decker, Johnson & Johnson, 3M и так далее. Может быть, их дивидендная политика, основанная на заботе об инвесторах – один из ключей к успеху?

Дивидендная политика российских компаний

Российские компании постепенно приобретают славу в мире как достаточно щедрые не дивиденды. Даже более того, те инвесторы, которые вкладывают деньги и на внутреннем, и на внешнем рынке, нередко утверждают, что западные эмитенты – для роста, а отечественные – для дивидендных выплат.

Действительно, в США хорошим доходом считается порядка 5 процентов в год с акции, а в России этот показатель нередко достигает 10-11%. Но при этом не стоит забывать, что и ставки по банковским депозитам наших странах существенно различаются. По долларам США они, как правило, не выше 2-3%.

А российские 6 и более процентов конкурируют с прогнозируемым уровнем инфляции и плавно снижающейся национальной валютой.

Как часто можно получать дивиденды

Как правило, инвесторы покупают акции с максимальными дивидендами для того, чтобы регулярно получать пассивный доход. В таком случае важное значение имеет вопрос, как часто можно получать деньги.

Ежеквартально платят Северсталь, НЛМК, ММК, Фосагро, Татнефть, Qiwi. Один раз в полгода – Акрон, Лукойл, Газпром, Новатэк, Роснефть, Норникель и другие. Остальные – в большинстве случаев один раз в год. Так сложилось. Пока ходят только разговоры о том, что чаще одного раза в год планируют платить дивиденды ТМК, Сбербанк, Россети. Время покажет.

В других странах, например, в США, большинство компаний выплачивает дивиденды чаще одного раза.

Купить акции, получить дивиденды и сразу продать

Конечно, у многих начинающих инвесторов возникает вопрос, а нельзя ли сразу оказаться самым умным среди других участников рынка, купить ценные бумаги непосредственно перед выплатами дивидендов, быстро получить доход, а акции следом продать, чтобы их новый владелец ждал три месяца, полгода, а то и год.

Конечно, это так не работает. Сразу же после закрытия реестра, то есть после того, как окончательно определено, кто именно получает дивиденды на этот раз, котировки стремительно падают. На экране торговой системы образуется так называемый дивидендный гэп – изменение цены на акции с разрывом при открытии следующего торгового дня.

Таким образом, инвестор, купивший акции накануне, дивиденды, конечно, получит. Но свои бумаги через день продаст за цену, которая окажется ниже той стоимости, по которой он покупал их перед самым закрытием реестра, причем примерно на размер этих самых дивидендов.

Плюсы и минусы больших дивидендных выплат

Как мы знаем, владельцы акций получают прибыль двух видов: не только в виде дивидендов, но также и в результате роста курсовой стоимости портфеля ценных бумаг. Несложно догадаться, что быстроразвивающиеся компании редко способны платить регулярные и постоянно растущие дивиденды. Просто потому, что им есть куда выгодно инвестировать каждую копейку. А возможностью выплачивать большие деньги отличаются фирмы, которым дальше идти особо некуда, и они эксплуатируют то, что создано, что уже есть.

Не удивительно, что такие компании на мировом рынке, как Tesla Motors или Яндекс в России – дивиденды не платят. Но при этом именно они генерируют для инвесторов достаточно высокий доход, причем значительно выше, чем 5 или даже 10% годовых.

Что важнее, дивиденды или рост котировок

С точки зрения профессионалов, не так важно, в какой форме инвестор получит доход, в результате роста котировок или в форме дивидендов. Главное, чтобы было откуда взяться прибыли. То есть в первую очередь надо, чтобы продукция компании оказывалась востребована на рынке, ее продажи росли. И в балансе была прибыль, из которой можно либо выплатить дивиденды, либо вкладывать в увеличение оборота.

С другой стороны, если эмитент принял решение все же платить инвесторам здесь и сейчас, то получатель дивидендов тоже имеет возможность – реинвестировать доход в ценные бумаги той же компании.

По каким акциям самые большие дивиденды в прошлом

Среди российских компаний лидерами по выплате дивидендов считаются в нефтегазовом секторе: Сургутнефтегаз, Татнефть, Лукойл, доход может составить порядка 7-11% годовых. В металлургии: ММК, Северсталь, Норникель, 11-13%. Связь, МТС, около 11%. И, наконец, ритейл: Детский мир и М.Видео – 6-11%.

Эти эмитенты считаются наиболее щедрыми на выплату дивидендов. Однако нельзя еще раз не напомнить, что прошлое не является гарантией будущего, оно только указывает на определенную тенденцию.

Самые большие дивиденды, которые ожидают аналитики

На сегодняшний день многие аналитики сходятся во мнении, что самые большие дивиденды могут быть выплачены по акциям следующих компаний.

Привилегированные акции Сургутнефтегаза. Это особая ситуация, так как в соответствии со своим уставом компания должна направить на выплаты дивидендов по привилегированным акциям 10 процентов от прибыли. При этом в 2020 году произошло снижение курса рубля, что привело к балансовой прибыли компании от переоценки валютных ценностей. Аналитики предсказывают выплаты в размере 6-7 рублей за акцию, и тогда дивидендная доходность должна составить порядка 15-17%.

Норильский Никель, как ожидается, в этом году восстановит свои позиции после аварии на ТЭЦ-3. Мнения аналитиков расходятся. Одни утверждают, что можно будет получить 1200-1450 рублей на акцию, другие – значительно больше, по их мнению финальные дивиденды могут превысить 2700 рублей за акцию, и тогда доходность составит 11.4 и более процентов годовых.

НЛМК заявляет о своих планах увеличения выпуска стали с 12.2 до 14.2 млн тонн в 2021 году. Специалисты утверждают, что дивиденды должны вырасти до 24-25 рублей за акцию, что даст доходность в размере выше 11.5% годовых.

МТС отличается прозрачностью своей дивидендной политики. Точно известно, что в планах компании выплаты в размере от 28 рублей за акцию. Это значит, что инвесторы получат от 8.7 процентов годовых. Дополнительный оптимизм акционерам компании придает надежда на погашение акций, выкупленных казначейством. То есть доход будет распределяться в будущем среди меньшего числа собственников.

И под конец наиболее интересный вариант для инвестиций с точки зрения нового веяния в экономике. Компания Энел России, которая представила своим акционерам новую стратегию развития на ближайшие годы. Предприятие продало Рефтинскую ГРЭС, угольную электростанцию, для того, чтобы в будущем развиваться в направлении использования возобновляемых источников энергии. На переходный период акционерам обещаны выплаты в размере 3 млрд рублей в год. Это должно составить 0.085 рублей на акцию, или, при сегодняшних котировках, 9.4% годовых.

Лучшие дивидендные акции российских компаний: список 2020 – 2021

Как составить портфель из российских дивидендных акций. Со стабильными, надежными выплатами. 4 стратегии отбора бумаг. Когда выгодно покупать и какими долями.

Принцип формирования дивидендного портфеля

Я не люблю продавать купленные активы. В интернете часто можно встретить информацию вида «Самые лучшие дивидендные акции на 2018, 2019 (2020, 2021) год. Или что-то в этом духе.

Выбираются компании, выплачивающие в моменте высокие дивиденды. И основной упор делается на несколько компаний. В районе 4-6.

А что в этом плохого?

Если посмотреть рекомендации за прошлые года, то там были другие фавориты. И с каждым годом они сменяют друг друга.

Как это отражается на инвестициях?

Следуя этой краткосрочной стратегии, вам придется постоянно обновлять состав своего портфеля. Терять на комиссиях (но это полбеды). Самое главное, по какой цене вам придется совершать сделки. Если все знают, что компания в этом году направит на дивиденды много денег, возникает высокий спрос на акции. Котировки растут. И если хочешь быть в деле, покупай по завышенным ценам.

А что на следующий год? При обновлении состава портфеля (по новым топовым акциям) придется избавляться от части старых акций (и возможно даже с дисконтом).

Итог всей этой стратегии. Постоянное отслеживание перспективных высоко дивидендных компаний. Частые сделки. Высокие издержки и вероятность получения дополнительных расходов при обновлении портфеля.

Получается полуактивное, полу пассивное инвестирование.

Такая тема не для меня.

Для меня проще один раз составить долгосрочный портфель из дивидендных акций. И забыть про него. Каждый год (месяц, квартал) получать стабильный дивидендный поток.

Возможно даже (но не факт), что дивидендная доходность моего портфеля будет ниже, чем при активном управлении. Но я придерживаюсь мнения, что всех денег не заработаешь. И всегда найдется кто-то, у кого прибыль будет больше твоей. Что, каждый раз по этому поводу расстраиваться?

Второй момент. Инвестиция рассчитана на долгие годы (десятилетия). И краткосрочные лидеры мне интересны. Главное — это сохранить работоспособность своего дивидендного портфеля. В первую очередь стабильный денежный поток от надежных и устойчивых компаний.

Акции в рублях

| Нач. стоимость активов, руб | 1 001 103 ₽ |

| Текущ. стоимость активов, руб | 1 482 873 ₽ |

| прибыль/убыток | + 481 770 ₽ |

| прирост активов, % | + 48.12% |

Дивидендные акции российских компаний

Даже на фоне падения и всеобщей паники дивидендные акции российских компаний сохраняют свою привлекательность благодаря высокой доходности, превышающей уровень инфляции и прибыль от банковских депозитов.

Российские дивидендные акции календарь выплат 2021

на акцию

Акции с высокими дивидендами

Самые высокие дивиденды в ближайшие 3 месяца предлагает Магнитогорский Металлургический Комбинат (MAGN).

- ММК (MAGN).

Компания заплатит 2,391 руб. на акцию, что соответствует 6,18% доходности при текущей цене акции в 38,7 руб. Подробный разбор акций ММК читайте в статье “Акции металлургических компаний“. По данным технического анализа акции ММК (MAGN) сейчас находятся в оптимальной зоне для долгосрочного инвестирования.

Оптимальная цена для приобретения 38,31-39,41 руб. за акцию. По мнению аналитиков акции MAGN на текущий момент является самыми недооцененными среди металлургического сектора, который в условиях кризиса можно отнести к защитным активам.

Банк Санкт-Петербург.

Банковский сектор в период кризиса можно рассматривать, как один из островков стабильности, т.к. им в первую очередь оказывается финансовая помощь.

- Банк «Санкт-Петербург»

Региональный Банк России – Банк «Санкт-Петербург» работает не только на территории Северной столицы, а и в Калининграде, Москве, Московской и Ленинградской области. Предоставляет полный набор финансовых и банковских услуг, как населению и частным предпринимателям, так и крупным иностранным и отечественным корпоративным клиентам.

25% акций банка находится во владении Александра Савельева, который также является Председателем правления банка. Вкладчиками также является Norges Bank, корпорация UBS и ЕБРР (Европейский банк реконструкции и развития).

На рынке по данным отчетности за последние годы банк демонстрирует стабильность и устойчивый рост. Заявленные дивиденды в 7,54% акциям превысили прогнозы экспертов и положительно сказались на коррекции стоимости акций.

При фундаментальных показателях P/E=2,63 и P/S=0,58 акции BSPB нельзя назвать переоцененными. Поэтому эта компания отлично подходит для долгосрочного инвестирования и заработка на дивидендах.

По техническому анализу акции компании сейчас оттолкнулись от 100-дневной скользящей средней и движутся в направлении 200 периодной МА.

Это говорит о том, инвесторы наращивают позиции привлекаемые высокой доходностью по дивидендам и хорошими фундаментальными мультипликаторами. Лучший диапазон цен для выгодной покупки под дивиденды не выше 44,84 руб./шт.

Выбирайте проверенных и надежных брокеров для торговли российскими акциями.

- БКС Брокер

- Interactive Brokers

- Удобное пополнение с банковской карты любого банка,

- Доступ на фондовый, валютный и срочный рынок Мосбиржи, Санкт-Петербургская биржа и международные площадки,

- Торговля в привычных платформах Quik, Metatrader, TWS или собственном приложении,

- Прогнозы и инвестиционные идеи от аналитиков банка,,

- Выплата дивидендов,

- Вывод средств без комиссий

- Можно зарабатывать на падении акций.

- Удобное пополнение с банковской карты любого банка,

- Доступ на биржи Америки и Европы, включая Мосбиржу, Африканские и Азиатские площадки,

- Торговля в привычных терминалах,

- Обучение от ведущих аналитиков компании,,

- Выплата дивидендов,

- Минимальный депозит 100$

- Можно зарабатывать на падении акций.

Следующим российским эмитентом по доходности дивидендов является

- Селигдар (SELG).

В тройку лидеров по размеру дивидендов вошла золотодобывающая компания Селигдар (SELG), предлагающая див. доходность в 5,96% или 2,25 руб. по привилегированным и 5,89% (2,55 руб.) по обыкновенным акциям. Более подробно про акции данной компании читайте в статье “Акции золотодобывающих компаний“.

До объявления дивидендов акции торговались около скользящих средних. После утверждения существенно выросли и сейчас по техническому анализу выглядят перекупленными.

Многие эксперты сейчас осторожны в прогнозах данной компании и рекомендуют приобретать акции под дивиденды не дороже 34,5-36 руб.

Invetstmint.ru — сервис по дивидендам российских и американских компаний

Investmint — сервис по дивидендам российских и американских компаний на Московской и Санкт-Петербургской Бирже.

Сервис будет полезен тем, кто только знакомится с дивидендными акциями, а также уже тем, кто подходит к дивидендной стратегии инвестирования профессионально.

На странице каждой акции есть дивидендный калькулятор. Укажите сумму вложений, и он рассчитает поступления от дивидендов.

Давайте делать лучший сервис вместе. Пишите в чат или через обратную связь найденные ошибки, комментарии и предложения по улучшению.

Какие акции купить, чтобы гарантированно получить доход в 2019–2020

Начну с того, в какие российские и иностранные дивидендные акции лучше вкладывать, чтобы в этом и следующем году получить неплохие проценты. Первое, что я рассмотрю – дивидендные акции российских предприятий.

ТОП-10 самых доходных дивитикеров РФ в 2019-м

Итак, какие же российские предприятия стоит рассматривать как потенциальный вариант для инвестирования, чтобы в дальнейшем получить доход от дивидендных акций?

- НКНХ АП. Дивидендная доходность 26,41%.

- НКНХ. Дивидендная доходность 22,45%.

- Сургутнефтегаз АП. Дивидендная доходность 18,16%.

- Мечел АП. Дивидендная доходность 15,68%.

- Татнефть АП. Дивидендная доходность 15,26%.

- НЛМК. Дивидендная доходность 13,8%.

- МРСК ЦП. Дивидендная доходность 13,38%.

- Татнефть. Дивидендная доходность 12,61%.

- ЭнелРоссия. Дивидендная доходность 12,44%.

- МосБиржа. Дивидендная доходность 12,25%.

У инвестора широкий выбор для покупки дивидендных акций.

Рейтинг лучших российских компаний с максимальным размером дивидендов по отраслям

Сейчас я рассмотрю российские компании с максимальным размером дивидендов по отраслям, чтобы вы смогли решить для себя, какой сектор экономики предпочесть.

Внешнеторговые предприятия

Лидирующие позиции по размеру доходности, что неудивительно, занимают промышленные предприятия (для примера приведу вам несколько компаний – «Норникель» с 11,36% годовых и группа НЛМК с 14,13%) и нефтегазового сектора (вариантов много, скажу о нескольких – «Татнефть» с 12,61% годовых и «Газпром» с 5,53%).

Подробнее их дивидендную доходность рассмотрю ниже. Они активно экспортируют товары в другие страны, практически вся выручка в долларах и евро.

Нефтегазовый сектор

При формировании инвестиционного портфеля для диверсификации риска необходимо включить дивидендные акции нефтегазового сектора. Это может быть «Газпром» с годовой доходностью 5,53%, «Татнефть» с 12,61% и «Сургутнефтегаз» с дивидендной доходностью 15,26%.

Металлургия

Лидируют в рейтинге предприятий в 2019 году – «Норникель» с годовой доходностью 11,36% и группа НЛМК с 14,13% . Если прогнозы окажутся верны, на конец 2019 года активы металлургической компании покажут небывалый рост: руководство серьезно подошло к пересмотру диверсификационных стратегий.

Ритейл

Наиболее привлекательными в России остаются дивидендные акции ПАО «Детский мир» с годовой доходностью 10,36% . Также можно присмотреться к сети «Магнит» с их 5,1% .

Рейтинг лучших американских компаний с максимальным размером дивидендов

На фоне перегретого рынка Америки все более привлекательно смотрятся идеи с максимальным потенциалом роста в защитных секторах. Сегодня они в меньшей степени подвержены отрицательной динамики в случае общего спада.

Я составил для вас рейтинг дивидендных акций Америки.

| Место в рейтинге | Компания | Тикер | Дивидендная доходность, в % за год по состоянию на 2019 г. |

| 1 | Telefonica Brasil SA | VIV | 9,69 |

| 2 | Cato Corporation | CATO | 9,42 |

| 3 | Saratoga Investment Corp | SAR | 8,78 |

| 4 | Landmark Infrastructure Partners | LMRK | 8,46 |

| 5 | Gladstone Investment Corporation | GAIN | 7,2 |

| 6 | China Mobile Limited ADR | CHL | 6,99 |

| 7 | ING Group NV ADR | ING | 6,63 |

| 8 | Macy’s Inc | M | 6,49 |

| 9 | Invesco Plc | IVZ | 6,18 |

| 10 | PacWest Bancorp | PACW | 6,18 |

Из таблицы я вижу, что самые большие проценты по дивидендным акциям выплачивают организации с дополнительными рисками. Прежде чем покупать их ценные бумаги, необходимо здраво оценить ситуацию.

Стратегии отбора дивидендных акций

По мультипликаторам

На основании финансовой отчетности компании или по фундаментальным показателям.

Отношение цены акции к прибыли (P/E), рентабельность капитала (ROA, ROE), выручка, уровень задолженности. И много других факторов. И все это нужно проанализировать в динамике по каждой компании за несколько лет.

Проблема в том, что это требует большого количества времени, знаний и самое главное — ОПЫТА. Большинство инвесторов либо вообще не умеют его делать. Либо делают неправильно не совсем добросовестно. По основным показателям. Не вникая в другие аспекты финансовой деятельности компании.

Второй нюанс — показатели могут меняться со временем. Например, при анализе сейчас вы составите список одних компаний. А через несколько лет (да даже через полгода или год) — состав списка может изменится.

Анализ компаний позволяет сразу выкинуть из рассмотрения всякий шлак. Не очень хорошие компании. С плохими показателями ведения бизнеса.

А дальше из оставшегося списка выбирать лучших. Которые будет радовать инвесторов постоянными выплатами.

Если бизнес успешный. Имеет постоянную прибыль (в идеале с годами возрастающую), значит будут расти и дивидендные выплаты (но не факт).

По капитализации

Если цель — долгосрочная, нацеленная на десятилетия, то встает закономерный вопрос. А что будет с компанией в будущем. Сможет ли она сохранить свое «место под солнцем». Или через 10-15 лет бесследно исчезнет.

Компании крупной капитализации более стабильные. Они уже достигли какого-то уровня развития. Имеют большой развитый бизнес. И так называемый, запас прочности.

Для примера. Сравните Сбербанк с каким нибудь мелким региональным банком. Пусть даже у последнего будут показатели рентабельности выше. В том числе и дивиденды.

Кого бы вы выбрали при горизонте инвестирования в десятки лет? Я бы точно взял Сбербанк.

Дополнительный фактор в пользу выбора крупнейших компаний — основная масса денег инвесторов (особенно профессиональных (фонды, инвест. компании, банки) течет именно в компании большей капитализации.

Как отобрать самые крупные компании?

Могу посоветовать сайт — Finget.ru. Открываете данные по российским акциям (по ссылке). И сортируете список по рыночной капитализации (Market Cap).

Минимальный порог по капитализации устанавливаете для себя самостоятельно. Не менее 400-500 миллиардов рублей. Или 200-300. Но ниже 50 миллиардов я бы не стал опускаться.

На основании индекса

В индекс Московской биржи входит около 4 десятков компаний (иногда больше, иногда меньше).

Для попадания в индекс требуется особые заслуги. Капитализация, ликвидность на рынке, определенный размер Free-float.

Основная идея — в индексе находятся самые лучшие акции по совокупности всех параметров.

Дополнительно — акции из индекса входят в состав различных фондов (ETF и ПИФ). Когда люди инвестируют в эти фонды, появляется спрос на акции из индекса. Спрос порождает рост котировок.

Используя состав индекса — у вас уже будет список компаний. Останется только выбрать некоторые или все для покупки.

Актуальный состав индекса смотрим здесь.

Состав индекса Московской биржи

Состав индекса Московской биржи

Как вариант, можно использовать усеченный список индекса. Вместо 40 компаний для выбора, у вас будет 10 или 15.

На Мосбирже есть индекс голубых фишек (15 компаний) и индекс ТОП-10.

Индекс Мосбиржи — 10

Индекс Мосбиржи — 10

По дивидендам

Нас в первую очередь интересуют компании:

- Выплачивающие дивиденды.

- Дивидендная доходность должна быть не ниже определенного уровня.

Как определить оптимальный уровень дивидендной доходности?

Сколько должна выплачивать компания в виде дивидендов, для включения в портфель? 3-4%,6-7%, а может быть не менее 9-10%.

Советую ориентироваться на совокупную доходность акций, входящих в индекс Московской биржи. Например, на текущий момент он составляет 7,13%.

Соответственно бумаги в вашем портфеле должны иметь не ниже аналогичной доходности.

Но я бы понизил планку отбора еще на пару процентов. Почему?

Устанавливая высокий минимальный порог, из поля зрения пропадают хорошие компании. Но об этом чуть ниже.

Где смотреть информацию по дивидендам?

На сайте инвестинг ком. В разделе фильтр акций.

Выбираем Страну — Россия. И устанавливаем размер дивидендов. Пусть будет не ниже 5%.

В результате получаем список компаний (вкладка «Фин. показатели»). Набралось аж 82.

Казалось бы на этом можно закончить. Но …

Еще обязательно нужно учитывать ряд других факторов.

- Дивидендная политика;

- Стабильность выплат или история;

- Доля дивидендов от прибыли.

Высокие текущие дивиденды у компании могут быть разовыми. Решил главный акционер купить новую яхту. Нужно деньги. Вот и выводит из через дивиденды. На следующий год вообще платить не будут. Дыры в компании нужно будет закрывать.

Что нам нужно знать?

Дивидендная политика компании. Она прописана в уставе. По простому, сколько денег компания направляет на дивиденды. И от чего это зависит. Обычно самое распространенное — это доля от чистой прибыли. 10-20, 30-50%.

Есть компании, которые выплачивают весь свободный денежный поток (владельцу на яхту, виллу). Практически ничего не оставляя на развитие. В моменте это хорошо. Можем получать высокие дивы. В перспективе такая дойная корова (компания) со временем может сдохнуть. Или потенциал дальнейшего развития (в том числе и рост дивидендов) весьма туманен.

Стабильность выплат дивидендов показывает, что компания уважает права и интересы своих акционеров (то есть нас с вами).

Обязательно смотрим историю за несколько прошлых лет. С большей долей вероятности, так будет происходит и в будущем.

Где смотреть дивиденды прошлых лет?

На Investing.com. По каждой компании есть информация по прошлым дивидендным выплатам.

На примере Сбербанка. Выбираем «Отчетность -> Дивиденды»

Открывается таблица с дивидендами: размер и див. доходность акций на дату отсечки.

Как видим за последние 4 года Сбербанк стабильно увеличивал ежегодные дивиденды на акцию.

Альтернативный способ — это Смартлаб. Переходим по ссылке. Выбираем нужную компанию. Изучаем дивиденды.

Обратите внимание на значение «Дивиденды/Прибыль» — сколько процентов из чистой прибыли было направлено на дивиденды.

История дивидендов по акциям Северсталь

История дивидендов по акциям Северсталь

Третий вариант — данные с сайта «Доход». По ссылке информация по дивидендам. И отображение истории выплат прошлых лет.

Здесь мне нравится, помимо графического отображения, изменение дивидендов относительно прошлого года. Сразу видно какими темпами растут (или падают) выплаты.

Лукойл — история дивидендов

Лукойл — история дивидендов

Небольшой финхак.

Аналитики инвестиционной компании Доход рассчитывают собственный индекс стабильности дивидендов — DSI. В расчет берутся данные по дивидендам за последние 7 лет. Позволяет оценить насколько стабильно компания выплачивает и увеличивает дивиденды. Чем выше DSI, тем лучше. Максимальное значение индекса = 1.

Отфильтруйте компании по показателю DSI — и у вас будет практически готовый список кандидатов, для включения в дивидендный портфель.

На том же сайте в разделе «Анализ акций» (ссылка здесь). Представлены различные стратегии отбора перспективных акций. В том числе и дивидендных.

Простыми словами, система сразу же сформирует готовый список (примерно из 3-х десятков) лучших по всем фундаментальным показателям акций. С упором на стабильную див. доходность.

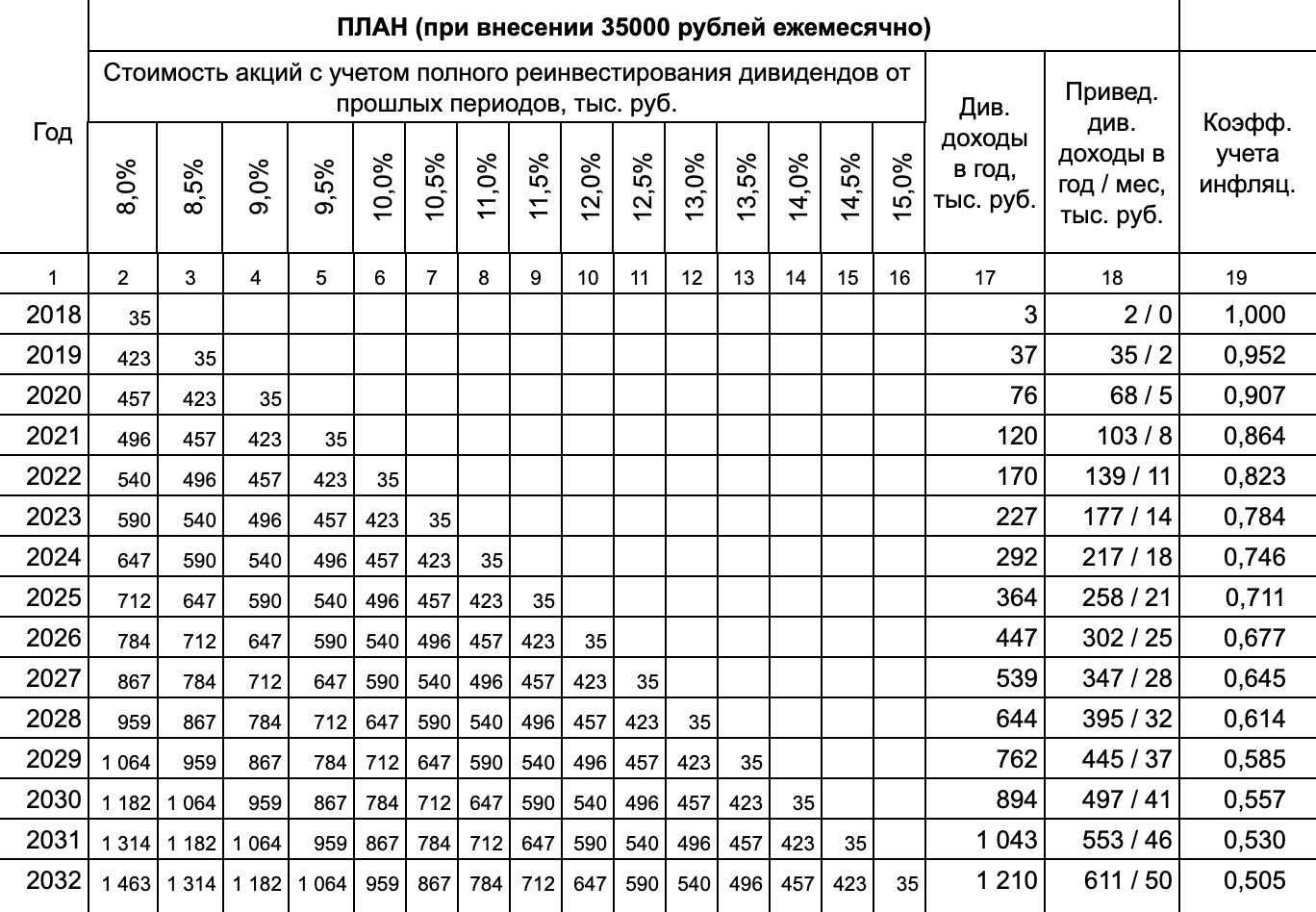

Какой план я составил

Я хочу к 2032 году ежемесячно получать от дивидендов 50 тысяч рублей в ценах 2018 года. Я исхожу из того, что инфляция в следующие годы будет 5%. Поэтому в реальности вместо 600 тысяч в год мне в 2032 нужно будет получить 1 187 958 Р дивидендного дохода. Эта сумма вычисляется по формуле сложного процента:

Доход в 2032 = Доход в 2018 × (100% + 5%)(2032 − 2018) = 600 000 × 1,0514

Каждый месяц я покупаю дивидендные акции на 35 тысяч рублей. Основной критерий выбора — статистика выплат дивидендов и цена: предполагаемые дивиденды должны давать не меньше 8% годовых от цены покупки акции. Если подходящих акций нет, я покупаю ОФЗ, чтобы деньги не простаивали, и возвращаюсь к выбору в следующем месяце. Все полученные дивиденды я реинвестирую.

Я составил таблицу, с помощью которой можно посчитать, на какие дивидендные доходы я могу рассчитывать.

На вкладке «Параметры» можно менять данные: ожидаемую инфляцию и сумму ежемесячного пополнения.

Я начал с 35 тысяч в 2018 году: в декабре купил привилегированные акции «Башнефти». Дивиденды от «Башнефти» в 2019 году составили 3 тысячи рублей, плюс 420 тысяч ежемесячных взносов — итого 423 тысячи совокупных взносов в 2019 году. Далее процесс повторяется каждый год: я планирую вносить те же 420 тысяч плюс дивиденды, которые с каждым годом будут увеличиваться. По такому плану в 2032 году помимо 420 тысяч своих взносов я реинвестирую около миллиона рублей от дивидендов.

Чтобы рассчитать сумму дивидендных выплат, я исхожу из такого соображения: чем раньше я купил акции, тем большую дивидендную доходность я по ним получу в моменте. Основная причина в том, что компании стремятся увеличивать свою прибыль год от года. Поэтому в среднем дивидендные выплаты год от года для одной компании должны расти. Если при этом цена акции растет вслед за выплатами, то акции, купленные в прошлые годы, становятся все доходнее и доходнее.

Например, привилегированная акция «Башнефти» в июне 2015 стоила 1434 Р , а в январе 2020 — 1773 Р . Дивиденды в 2019 году составили 158,95 Р . Если бы я купил эту акцию в 2015 году, то дивиденды 2019 года принесли бы 11% доходности, а если купить акцию в 2020 году — 8,9%.

Разумеется, это правило может нарушаться, если у компании наступают тяжелые времена и вместо прибыли случаются убытки. Но для меня тут важно поведение всего портфеля, составленного из акций многих компаний. Правило должно работать именно на портфеле.

Для своей таблицы я принял, что акции прошлых периодов будут приносить на 0,5 процентного пункта больше доходности с каждым годом. В моей таблице для этого есть колонки с 3 по 16 — они отражают мой прогноз. Например, я ожидаю, что акции, купленные в декабре 2018, будут приносить 15% годовых в 2032 году (колонка 16). А акции, купленные в 2019, — 11% доходности в 2025 году (колонка 8).

В результате таблица считает дивидендные доходы:

- в столбце Q — в год в реальных ценах;

- в столбце R — в год и в месяц в ценах 2018 года.

Например, в 2026 году я получу 447 тысяч рублей дивидендов. С учетом инфляции это будет то же самое, что получить 302 тысячи в 2018 году.

План достижения финансовой независимости через дивидендные акции

План достижения финансовой независимости через дивидендные акции

Ожидаемые дивиденды по портфелю

| № | Название | Период | Дата Т-2 | Дивиденд* | Див. доходность* |

Ваши дивиденды |

Ваша Див.Доходность** |

|---|---|---|---|---|---|---|---|

| 1 | Сбербанк-п | 2020, год | 18,7 П | 7,2% П | 16 905 | 10,6% П | |

| 2 | МТС-ао | 2020, 4 кв | 21 П | 6,5% П | 9 429 | 7,9% П | |

| 3 | ТГК-1 | 2020, год | 0,001036523 П | 9,0% П | 8 376 | 10,5% П | |

| 4 | Татнфт 3ап | 2020, 4 кв | 15,57 П | 2,7% П | 4 391 | 3,7% П | |

| 5 | ФосАгро ао | 2020, 4 кв | 30 П | 0,8% П | 1 680 | 1,4% П | |

| 6 | НКНХ ап | 2020, год | 3 П | 3,7% П | 1 554 | 3,9% П |

* Буква П означает что дивиденд прогнозный и еще не утвержден советом директоров.

** Ваша доходность считается от вашей цены покупки акции

| Ожидаемые дивид. доходы | 42 334₽ |

| Ваша див. доходность див. бумаг | 6,6% |

| Ваша див. доходность портфеля акций | 4,2% |

Дивидендные акции российских компаний

В ТОП-10 по размеру назначенных дивидендов на данный момент является Энел Россия (ENRU).

Компания заявила отличные дивиденды с доходностью 9,14% (0,085 руб.) по итогам 2019г. Тем не менее они на 40% ниже, чем компания выплатила в прошлом году (0,141471 руб.). Тем более, что в октябре 2019г. компания завершила сделку по продаже угольной электростанции – Рефтинской ГРЭС (мощность которой составляла 3,8 ГВт) и получило 2-ой платеж на сумму 14,7 млрд. рублей.

Из-за потери мощностей выручка за 1-ый квартал 2020г. снизилась на 36,9% до 12052 млн. руб. по сравнению с аналогичным периодом прошлого года. С учетом общего экономического спада это привело к снижению чистой прибыли с 3 млрд. руб. до 1,456 млрд. руб., т.е. на 51,4%. При этом чистый долг на конец периода увеличился на 97% с 4171 млн. руб. до 8215 млн. руб.

Увеличение долгов связано с увеличением капитальных затрать компании в строительство ветряных электростанций. Однако даже в по стратегическому плану развития до 2022 года компания не сможет восстановить былые мощности.

- С конца 2020г.- 2021г. планируется ввести в эксплуатацию Азовская ВЭС с мощностью 90 МВт,

- Запуск Кольская ВЭС (201 МВт) запланирован только к 2022г.

Это говорит о том,что на прежние показатели рассчитывать ближайшие годы не стоит.

Из положительных новостей для инвесторов стоит отметить, что компания в дивидендной политике установила фиксированные дивиденды на 2020-2021 г.г. в размере 0,085 руб., заложив на них ежегодно 3 млрд. руб.

Сейчас акции Энел Россия торгуются по ценам чуть выше среднего. Выгодно ценой для покупки под дивиденды можно считать уровни 0,90-0,918 руб.

После получения дивидендов советую искать возможности для быстрой продажи бумаги.

2-ое место занимают привилегированные акции Россети (RSTIP).

Лидер среди электросетевых компаний в РФ, контрольный пакет акций которых принадлежит государству по итогам 1-ого кв. 2020г. отчитался об увеличении выручки на 0,93% до 636,6 млн. руб. на фоне снижения себестоимости на 6,5% до 892,2 млн руб.

По данным российских стандартов бухгалтерского учета чистый убыток компании по сравнению с аналогичным периодом 2019г. вырос почти на 100% с 40,2 млрд руб. до 79,1 млрд руб. В основном это связано с переоценкой акций дочерних компаний, т.е. снижение обусловлено неденежными операциями.

К радости инвесторов компания объявила одни из самых высоких дивидендов в размере 0,189304 руб., что составляет 8,47% доходности. В связи с этим акции компании резко выросли в цене.

Средняя стоимости акций составляет на данный момент 1,595 – 1,682 руб. Поэтому после отсечки можно ожидать существенной просадки вплоть до закрытия текущего гэпа на уровне 1,67-1,69 руб. Для долгосрочного инвестирования это будет хорошим моментом для покупки.

Средняя стоимости акций составляет на данный момент 1,595 – 1,682 руб. Поэтому после отсечки можно ожидать существенной просадки вплоть до закрытия текущего гэпа на уровне 1,67-1,69 руб. Для долгосрочного инвестирования это будет хорошим моментом для покупки.

Дивидендные акции России 2020

3 место – Пермьэнергосбыт (PMSBP).

Пермьэнергосбыт занимается реализацией электроэнергии на розничные рынки и является гарантирующим поставщиком электрической энергии в Пермском крае.

По итогам работа за 2019г. руководство компании заявило об утверждении рекордных дивидендов в размере 11,710424 руб., т.е. див. доходность составит 8,28%. Это одна из немногих компаний, которая увеличивает размер выплат акционерам на протяжении 6 лет.

По данным Мосбиржи по итогам квартальной отчетности за 2020г. рыночная капитализация компании выросла на до 5823 млн. руб., т.е. на 32,5% по сравнению с 4 кв.2019г.

По итогам анализа отчетности за 1 квартал 2020г. установлено следующее:

- выручка снизилась на 2,3% до 253 424 тыс. руб. по сравнению с аналогичным периодом прошлого года,

- показатель чистой прибыли на уменьшился на 25,6% до 66 478 тыс. руб.

Вследствие этого рентабельность активов и собственного капитала по итогам 1 квартала 2020 года снизились на 37%.

- чистый оборотный капитал увеличился на 38% и составил 1 046 136 тыс. руб. Это связано в первую очередь с увеличением величины дебиторской задолженности и характеризует хороший уровень финансовой устойчивости компании.

Инвесторы среагировали быстро и стоимость акции после публикации отчетности выросла на 13,3%.

Акции с конца 2019г. находятся в растущем тренде и обладают хорошей волатильностью. Поэтому инвестирование в них может быть выгодно как для долгосрочных инвесторов при приближении к диапазону 126,10-132,05 руб., так и для краткосрочной торговли акциями.

- Как торговать акциями

4 место – Газпром (GAZP).

Всемирно известная газовая компания решила не снижать дивиденды по итогам работы за 2019г. и выплатить акционерам 15,24 руб. на 1 акцию, что соответствует 7,84% доходности.

Замыкает пятерку лучших X5 Retail Group (FIVE).

X5 Retail Group – группа компаний в сфере розничных продаж, в которую входят торговые сети «Перекресток» и «Пятерочка». На фоне кризиса, вызвавшего волну спроса на товары первой необходимости торговые сети чувствуют себя как никогда лучше. По данным отчета за 2019г. темп роста выручки сети увеличился на 13,2%. В связи с этим руководством было рекомендовано выплатить по 110,47 руб. на каждую акцию, т.е. дивидендная доходность составит 6,49%.

Эксперты рекомендуют покупать акции по цене до 2000 руб. В условиях нестабильности ценные бумаги X5 Retail Group можно отнести к защитным активам с небольшой, но стабильной дивидендной доходностью.

Акции каких компаний стоит купить на долгосрочную перспективу

6 место – Казаньоргсинтез (KZOS).

Казаньоргсинтез входит в ТОП компаний, экспортирующих полиэтилен в России и поставляющих его в 31 страну. Акционерное общество имеет подписанные до 2025г. контракты на поставку сырья по ценам, зависящим от спроса и рыночных цен на полиэтилен, что в совокупности с отсутствием долговых обязательств на конец 2019г. обеспечивает хорошую финансовую устойчивость. Небольшая доходность по дивидендам в 5,42% обусловлена тем, что основной объем прибыли используется для расширения бизнеса. В целом акции Казаньоргсинтез обладают также высоким потенциалом роста в перспективе 3-4 лет.

Оптимальный диапазон цен для покупки до 90 руб. за акцию.

7 место – Русагро (AGRO).

Русагро занимает лидирующие позиции в производстве сахара, свинины, растениеводстве и производстве масла. В условиях изоляции и падения национальной валюты ожидается повышение спроса на товары местных производителей. В середине апреля компания планирует выплатить хорошие проценты по дивидендам за 2-ой квартал 2019г. в размере 4,72% или 21,18 руб. за акцию. Это отличные показатели с учетом того, что компания платит дивиденды 2 раза в год.

Эксперты рекомендуют приобретать акции Русагро по цене не выше 550-570 руб.

8 место – Северсталь (CHMF).

Один из лидеров металлургической отрасли, владеющий активами, в том числе в Европе (Польше, Италии, Латвии). Данную область кризис касается чуть меньше, хоть цены на акции и просели при падении рубля.

Что касается акционеров, то компания их не обижает, отправляя от 50 до 100% свободных денег на выплату дивидендов. Они выплачиваются ежеквартально 3-4 раза в год. Крайняя выплата состоялась в сентябре 2020г. в размере 1,66% или 15,44 рубля на 1 ценную бумагу.

Аналитики рекомендуют приобретать Северсталь по цене не дороже 925 руб./ед.

Топ-20 лучших дивидендных акций российских компаний в 2020 г.

С учетом перечисленных выше критериев мой рейтинг из 20 дивидендных акций российских компаний, которые можно приобрести в 2020 г., выглядит так (данные для анализа по итогам 2019 г.):

Список неидеальный. Несколько комментариев:

- Есть компании, которые включила только из-за перспективы. Например, все знают ситуацию с выплатой многомиллиардного штрафа “Норникелем” в связи с аварией. Неизвестно, как это скажется на дивидендах в 2020 г. Но я покупаю не на 1 год, а минимум на 10–15 лет.

- Хотела бы снизить количество энергетических и нефтегазовых предприятий, но пока не вижу достойных кандидатов на замену.

- По некоторым компаниям размеры дивидендов не объявлены. Например, ВТБ и Сбербанк. Даже если выплат в этом году не будет или они снизятся, не включать в список активно развивающиеся банки с госучастием я точно не планирую.

- Далеко не все эмитенты имеют отличные мультипликаторы и коэффициент стабильности выплат выше 0,5. Например, у “Детского Мира” DSI равен всего 0,36. Но сеть расширяется, открывает новые магазины не только в России, но и других странах, поэтому я в нее верю и в достойные дивиденды в будущем тоже.

Календарь по акциям

Календарь событий по акциям

Точка входа или когда покупать акции

Список акций выбран. Пропорции и желаемые веса в дивидендном портфеле бумаг определены. Остается дело за малым — купить эти самые акции. И начать уже получать дивиденды.

И возникает резонный вопрос. А как это делать правильно? С максимальной выгодой.

Вот вам три варианта на выбор

Покупке на дне

Чем дешевле вы сможете купить акции, тем большую дивидендную доходность ими будут приносить. Причем удачную покупку можно рассматривать ни как единоразовую, а как вечную.

Пример. Вася купил акции по 100 рублей. Пете посчастливилось урвать бумаги после серьезного падения по 70 рублей за штуку.

Компания платит дивидендами 10 рублей на одну акцию.

Для Васи дивидендная доходность составляет 10%. А вот для Пети она уже 14% (10 руб. от 70). Причем он будет получать на 40% больше прибыли, чем Вася всю жизнь.

На рынке периодически возникают подобные ситуации. Котировки отдельных компаний падают очень сильно (на 10-20 и даже 30-40%) И казалось все очевидно. Жди удачного момента. И покупай по выгодным ценам.

Проблема в том, что падения можно и не дождаться. Пока вы находитесь в режиме ожидания, котировки могут «улететь» далеко вверх. И даже когда-то случится снижение, новое дно может быть выше, чем ваша точка отсчета. С которой вы ждали выгодных цен. Плюс еще дивиденды за это время прошли мимо вас.

При падении еще нужно понять, почему снижаются котировки. Снижение прибыли, изменение дивидендной политики, вплоть до полной отмены дивидендов. Это все нужно учитывать, прежде чем бежать покупать подешевевшие акции.

Покупаем сразу

Берем все деньги и покупаем нужные бумаги в заданных пропорциях. Не глядя на текущие котировки. Дорого. Дешево. Неважно.

На первый взгляд так себе тактика. Но …

Помним про главную цель — получение дивидендов. Покупая акции, вы сразу в игре. И дивиденды потекут в ваш карман.

Изначально заданные пропорции акций в вашем портфеле сами потом будут подсказывать чего, когда и сколько покупать.

Поясню на примере.

Для понимания остановимся всего на двух акциях. Вы выбрали Сбербанк и Газпром. Купили в равной доле (по 50% от капитала). На всю сумму.

Через год Сбербанк вырос на 30%. А Газпром упал на 20%. Пропорции изменились. Доля Сбера в портфеле выросла (значит мы купили его в удачное время). А вот с покупкой Газпрома поторопились (хотя кто же знал в тот момент). Не беда. Докупаем акции Газпрома по низким (выгодным) ценам. Тем самым выравнивая его долю до 50%.

А Сбербанк? Пока не трогаем.

По такому принципу и покупаем бумаги в будущем.

Комбинированный способ

- Покупаем сразу акции не глядя по любым ценам.

- В будущем периодически посматриваем на котировки.

- Если происходит серьезное падение по одной из бумаг — выкупаем с хорошим дисконтом.

Так вы сразу в деле (участвуете в росте и получении дивидендов). И не упускаете возможность удачных покупок при просадках акций в будущем.

Сроки выплат дивидендов

После собрания акционеров публикуется информация, в которой находятся сроки выплаты дивидендов по ценным бумагам. Как правило, срок выплаты – до 45 дней со дня закрытия реестра.

Ниже представлен дивидендный календарь за 2019 год.

Вы можете посмотреть отчеты за все года, начиная с 1994.

Даты закрытия реестров, даты отсечки

Дата закрытия реестра или, как еще называют, дата отсечки – это день, когда проводится сверка действующих акционеров организации с целью дальнейших выплат дивидендов. Компания заранее предупреждает об этом, чтобы люди успели купить дивидендные акции в этом году.

Если инвестор не успел купить дивидендные акции до оговоренного дня, он автоматически исключается из числа лиц, которым начисляются выплаты.

Ниже представлен календарь предстоящих отсечек на сентябрь и октябрь 2019 года.

Налогообложение дивидендного дохода физического лица

Процент налоговой ставки на дивиденды в 2020 году установлен с учетом статуса физлица на момент выплаты дивидендного дохода — резидент и нерезидент Российской Федерации.

Размер ставки налога на дивиденды в 2020 году:

- 13 % от полученного дохода уплачивают резиденты;

- 15 % от суммы вносят нерезиденты.

На статус резидента влияет число календарных дней фактического нахождения лица на территории Российской Федерации за последний год. Если дней более 183, то гражданин считается резидентом (допускается подсчет дней с перерывов между ними). В соответствии со статьей 207 НК РФ «Налогоплательщики» время пребывания за пределами РФ по уважительным причинам: лечение или обучение не учитываются.

При денежной форме выплаты удержание НДФЛ для перечисления в бюджет проводит непосредственно эмитент, выступающий для акционеров в роли налогового агента. Учредители получают дивиденды уже после налогообложения, что избавляет их от необходимости самостоятельного перечисления НДФЛ в бюджет.

В случае неденежного расчета в виде основных средств, товаров и другого имущества ситуация выглядит иначе. Денежные средства фактически не выплачиваются, соответственно и удержание НДФЛ невозможно. Компания уведомляет ИФНС о невозможности удержания налога и обязанности по его уплате переходят к инвестору, получившему дивиденды в форме имущества.

Для этого акционер по итогам года самостоятельно заполняет налоговую декларацию формы 3-НДФЛ и подает ее в срок до 30 апреля. Внесение налогового платежа осуществляется в срок до 15 июля.

Определенные трудности при получении дивидендов в имущественной форме обусловлены отнесением их налоговой службой к категории реализации, поскольку в этом случае происходит смена собственника. Стоимость реализуемого актива облагается налогом в соответствии с системой налогообложения фирмы:

- общая система налогооблажения (ОСНО) — НДС и налог на прибыль;

- упрощенная система налогооблажения (УСН) — единый налог.

Если юридическое лицо придерживается уплаты единого налога на вмененный доход (ЕНВД), то сделка по передаче имущества облагается по общему или упрощенному режиму.

На практике некоторые компании, обращающиеся в суд, для отмены обязательства по уплате налога на имущества получают поддержку судебного органа в виде официального признания отсутствия признаков реализации имущества. Но имеются и противоположные решения, поэтому для избежания судебных тяжб с ИФНС пользоваться этой формой выплат не рекомендуется.

Фундаментальный анализ акций

Таблица фундаментального анализа

Плюсы и минусы инвестиций в дивидендные акции

Дивидендные акции имеют преимущества и недостатки. Основное их достоинство – возможность получать прибыль. Из преимущества вложений вытекает и недостаток – риск потерять капитал, однако, если выбирать эмитента с минимальными рисками, минусов инвестиций в дивидендные акции можно избежать.

Источник https://bankiros.ru/wiki/term/po-kakim-akciam-samye-bolsie-dividendy

Источник https://pd-4.ru/finansy/luchshie-dividendnye-akczii-rossijskih-kompanij-spisok-2020-2021

Источник

Источник