Обзор и оценка акций Московской биржи

Содержание статьи

Обзор и оценка акций Московской биржи

Сегодня анализируем компанию, которой платят деньги все, кто инвестирует на фондовом рынке — Московскую биржу. Каждый раз, совершая сделку на бирже, вы платите комиссию, часть которой идет бирже.

Сегодня анализируем компанию, которой платят деньги все, кто инвестирует на фондовом рынке — Московскую биржу. Каждый раз, совершая сделку на бирже, вы платите комиссию, часть которой идет бирже.

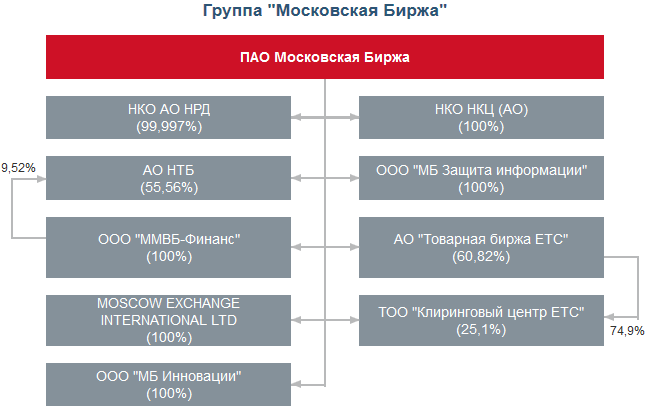

Московская биржа — компания, которая управляет биржевой площадкой для торговли различными финансовыми инструментами. Помимо собственно биржевой площадки в Группу «Московская биржа» входит «Национальный расчетный депозитарий», а также «Национальный Клиринговый Центр».

Структура группы. Информация с сайта компании.

Структура группы. Информация с сайта компании.

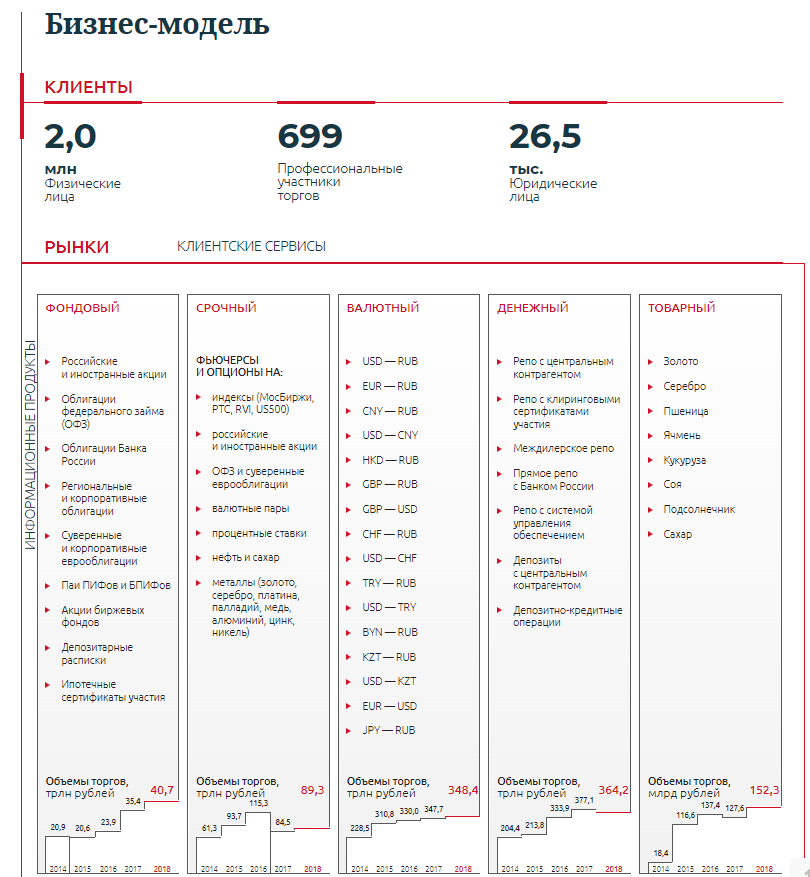

Являясь по сути монополистом в данном виде деятельности, Мосбиржа предлагает доступ к различным рынкам: фондовый рынок, срочный рынок, валютный рынок, денежный, рынок товаров и драгметаллов, что дает ее клиентам возможность торговать на одной площадке акциями, облигациями, депозитарными расписками, фьючерсами, опционами, товарными активами, еврооблигациями, ETF, ПИФами, валютой, денежными инструментами.

Структура бизнеса (информация с сайта компании)

Структура бизнеса (информация с сайта компании)

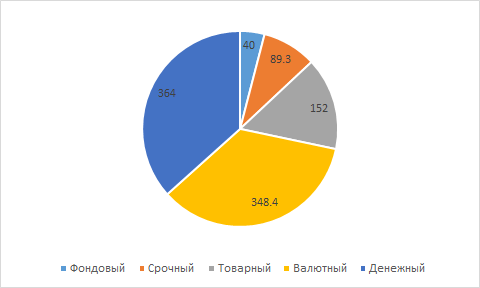

За совершение сделок с инструментами на этих рынках биржа берет комиссию — это основной источник дохода компании. По объему торгов наибольшую часть занимают валютный и денежный рынки. А фондовый — самый маленький.

Результаты 2018 года

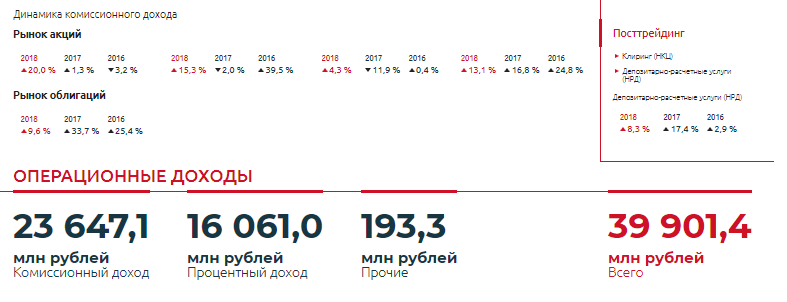

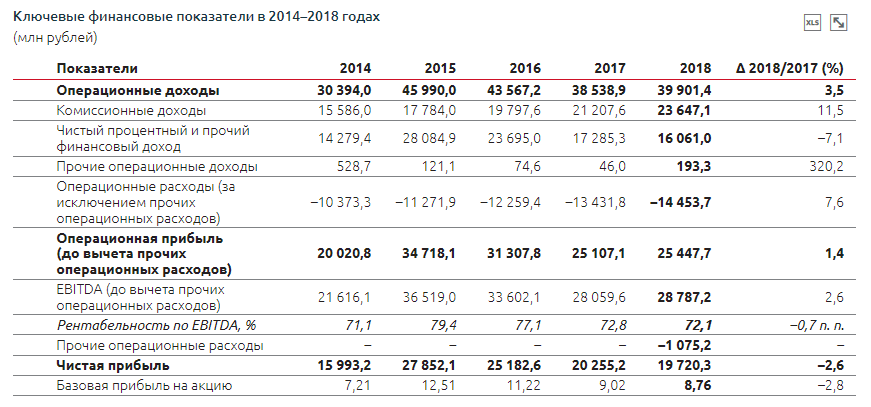

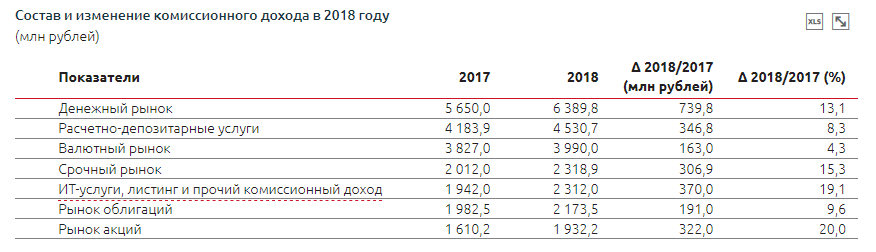

Результаты компании за 2018 год подробно изложены на специальном сайте. Комиссионный доход за 2018 год вырос на 11,5 %, его доля в операционном доходе Биржи достигла 59 %, что является максимальным показателем за публичную историю компании.

Количество брокерских счетов физических лиц за год увеличилось на 50 %. За 2018 год около 700 тыс. частных инвесторов открыли новые брокерские счета, количество частных инвесторов по итогам года достигло почти 2 млн человек.

Комиссионный доход вырос на всех рынках и составил 23.6 миллиарда. рублей. Величина процентного дохода 16,1 миллиарда. Совокупный доход 39,9 миллиарда.

Результаты 2018 года (информация с сайта компании)

Результаты 2018 года (информация с сайта компании)

Состав акционеров

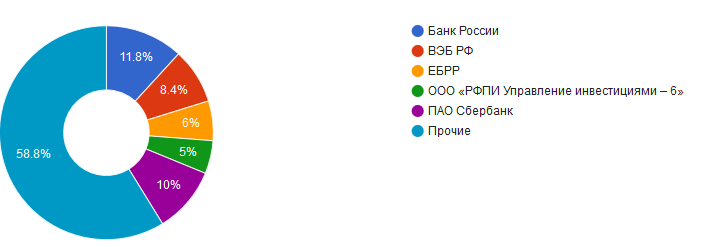

Крупным акционером Московской биржи является Центральный банк с долей 11,8%. А так же другие банки — ВЭБ, ЕБРР, Сбербанк.

58,8% — акции, находящиеся в свобожном обращении.

Структура акционеров

Структура акционеров

Председатель правления Мосбиржи Афанасьев владеет 0,278% акционерного капитала компании. Большинство членов менеджмента не владеют акциями компании или их доля ничтожно мала.

Финансовые показатели

Проанализируем финансовые показатели компании по данным, которые предоставляет сервис financemarker.

Выручка и прибыль

Основную часть выручки биржи составляет комиссионное вознаграждение, взимаемое с эмитентов за листинг ценных бумаг и с финансовых посредников, участвующих в торговле финансовыми инструментами, а также плата за продажу биржевой информации, технологических решений и сервисов.

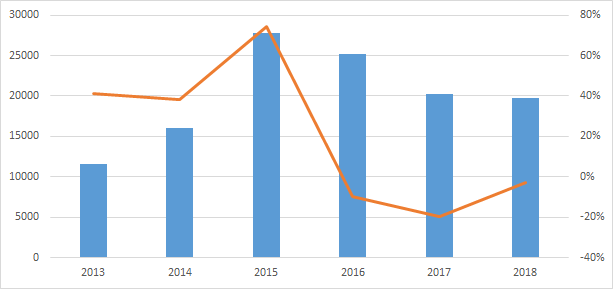

За 2018 год операционные доходы выросли на 3,5% и составили 39,9 млрд. рублей. Операционные доходы за последние 5 лет росли в среднем на 7%. Как видно, максимальные доходы биржа получила в 2015 году — 46 млрд. и с тех пор они снизились до 40 млрд.

Ключевые финансовые показатели (информация с сайта компании)

Ключевые финансовые показатели (информация с сайта компании)

Основное влияние на операционные доходы оказывают два типа дохода — комиссионные и процентные. Если посмотреть на структуру, то доля комиссионного дохода за последние 5 лет находилась в пределах 40-60% от всей выручки. В среднем она колеблется в районе 50-60%.

Комиссионный доход — это доход от комиссий за сделки, совершаемые на бирже. Динамика комиссионных доходов характеризуется поступательным ростом в течении 5 лет — за это время доходы выросли в среднем на 11%.

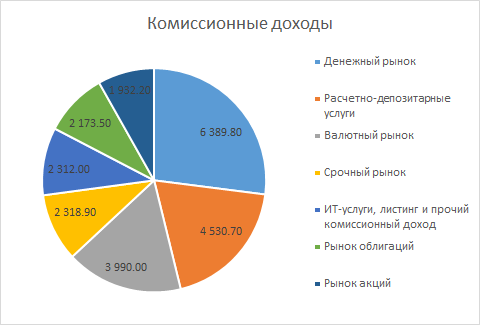

Сам комиссионный доход складывается из комиссии на биржевых рынках и за счет услуг. Основными категориями здесь являются денежный рынок, расчетно-депозитарные услуги и валютный рынок.

Процентные и прочие финансовые доходы — это доход, полученный от процентов по финансовым активам и за счет переоценки портфеля. Динамика процентных расходов менее стабильна и подвержена колебаниям из-за влияния различных факторов, например, процентных ставок. Можно заметить, что после увеличения процентных ставок в экономике — процентные расходы сильно выросли, а после снижения — упали. Среднегодовой рост за 5 лет составил всего 3%.

Чистая прибыль компании упала на 2,6%. Основное влияние на падение прибыли по итогам 2018 года оказали:

- Увеличение расходов на 7,6% (без учета прочих), в то время как доходы выросли всего на 3,5%.

- Прочие операционные расходы в размере 1 млрд. рублей, которые состоят из убытка в размере 856,9 млн. рублей, понесенного в результате дефолта професссионального участника рынка, и резерва по судебному иску в размере 218,3 млн. рублей.

За семь лет чистая прибыль Мосбиржи выросла в 2,4 раза. Но рост прекратился после 2015 года, когда прибыль достигла пика на уровне 25 млрд. рублей. Среднегодовой рост с 2014 года составил 5,4%.

Чистая прибыль

Чистая прибыль

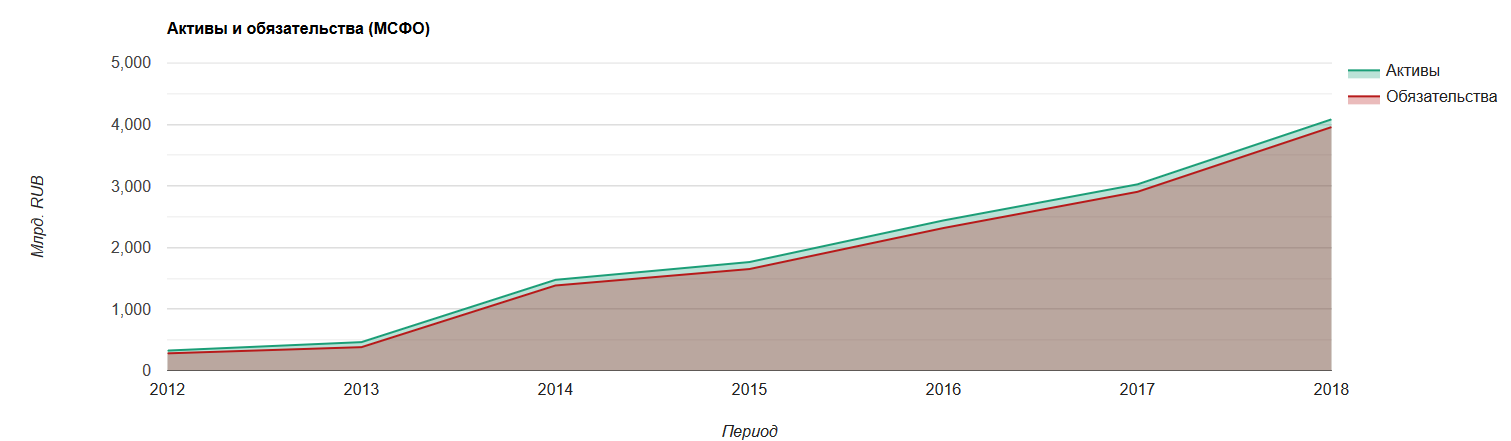

Активы и обязательства

Активы Мосбиржи на конец 2018 года составили 4082 млрд. рублей, увеличившись за год на 35%. За 5 лет они выросли в 2,7 раза.

Обязательства компании 3956 млрд. рублей, за год они выросли на 36%. За 5 лет они увеличились в 2,8 раза.

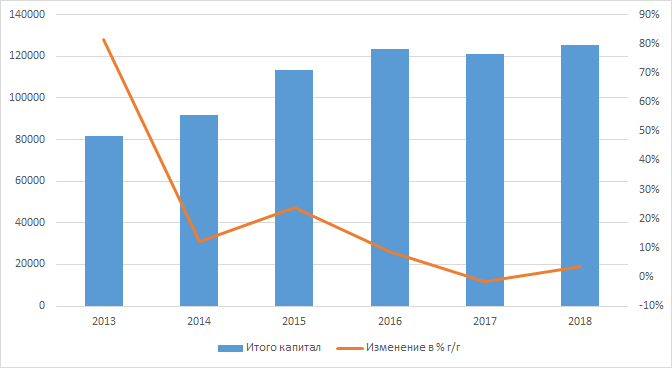

Капитал

Собственный капитал Мосбиржи составляет 125 млрд. рублей. За год он вырос на 4%, а за 5 лет — в 1,3 раза.

Наибольший рост пришелся на 2012-2016 годы. За последние 3 года собственный капитал компании практически не вырос.

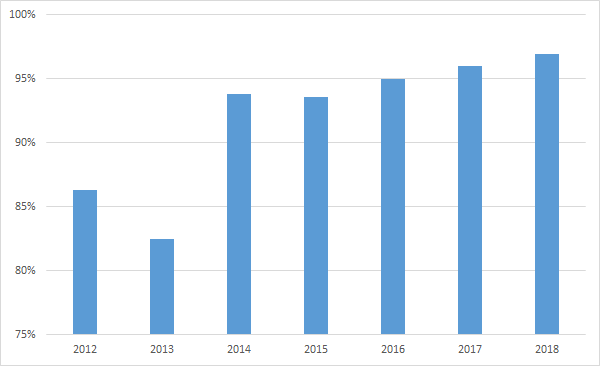

Долговая нагрузка

В структуре активов обязательства составляют более 90%, что вызвано спецификой бизнеса, большая часть обязательств — это финансовые активы центрального контрагента и средства участников торгов.

Долга в классическом его понимании в виде кредитов или облигаций у компании нет.

Финансовая устойчивость

Кредитный рейтинг Московской бирже не присвоен. Так как большая часть обязательств компании — это финансовые активы центрального контрагента, то во многом финансовая устойчивость обусловлена возможностью исполнять обязательства контрагента, в роли которого выступает Нацоинальный клиринговый центр.

Кредитное российское агентство АКРА подтвердило кредитный рейтинг НКО НКЦ (АО) на уровне AAA(RU), прогноз «Стабильный». Что является наивысшим уровнем надежности.

Конкурентное преимущество

Московская биржа фактически является монополистом в своей отрасли и ключевым организатором торгов в России. И в ближайшее время появление конкурентов не предвидится.

Санкт-Петербургская биржа, на которой торгуются американские акции, сегодня не может составить ей конкуренцию. Поэтому можно сказать, что Московская биржа имеет конкурентное преимущество в виде монополии.

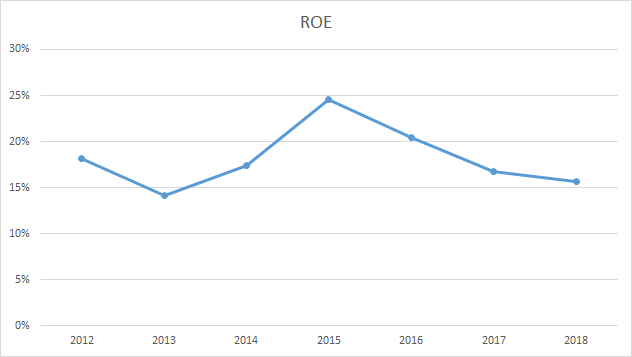

Рентабельность

Рентабельность собственного капитала по итогам 2018 года составила 15%. Последние 7 лет ROE находится в диапазоне 15%-20%, что является хорошим показателем.

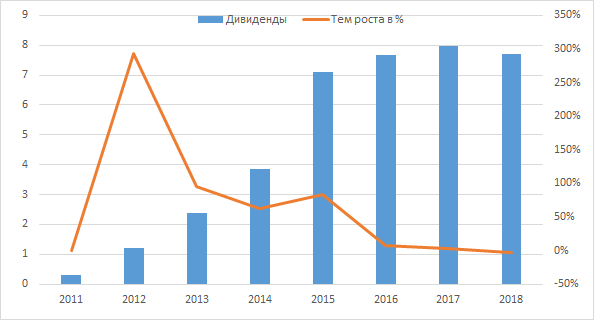

Дивиденды и политика

По итогам 2018 года Московская биржа выплатила 7,7 рубля на акцию, немного снизив выплаты по сравнению с прошлым годом. За семь лет дивиденды выросли в 24 раза, но основной рост пришелся на первые годы.

Уже четыре года дивиденды Мосбиржи не могут превысить 8 рублей.

Согласно дивидендной политике, компания стремится выплачивать не менее 55% от чистой прибыли по МСФО. Но последние два года компания перевыполняет план и распределяет на дивиденды практически всю чистую прибыль — payout ratio составляет 89% от чистой прибыли по МСФО.

Стратегия развития

Основной задачей для своего развития биржа определяет предоставление отечественным компаниям широких возможностей по привлечению капитала и содействие созданию надежной и прозрачной инвестиционной среды для российских и иностранных инвесторов.

В планах развития бизнеса биржа продолжит реализацию стратегии, направленной на расширение клиентской базы, в том числе привлечение новых категорий инвесторов, совершенствование технологий для предоставления участникам и клиентам самых современных и надежных сервисов и услуг.

Ключеве планы по развитию:

- Привлечение частного инвестора, развитие финансового супермаркета Маркетплейс — удаленное пользование банковскими услугами и финансовыми продуктами с помощью учетной записи ЕСИА Госуслуги.

- Бондинизация — развитие рынка облигаций за счет привлечения малого бизнеса.

- Развитие и внедрение последних технологий.

- Расширение продуктовой линейки.

- Поддержка ликвидности.

- Расширение клиентской базы.

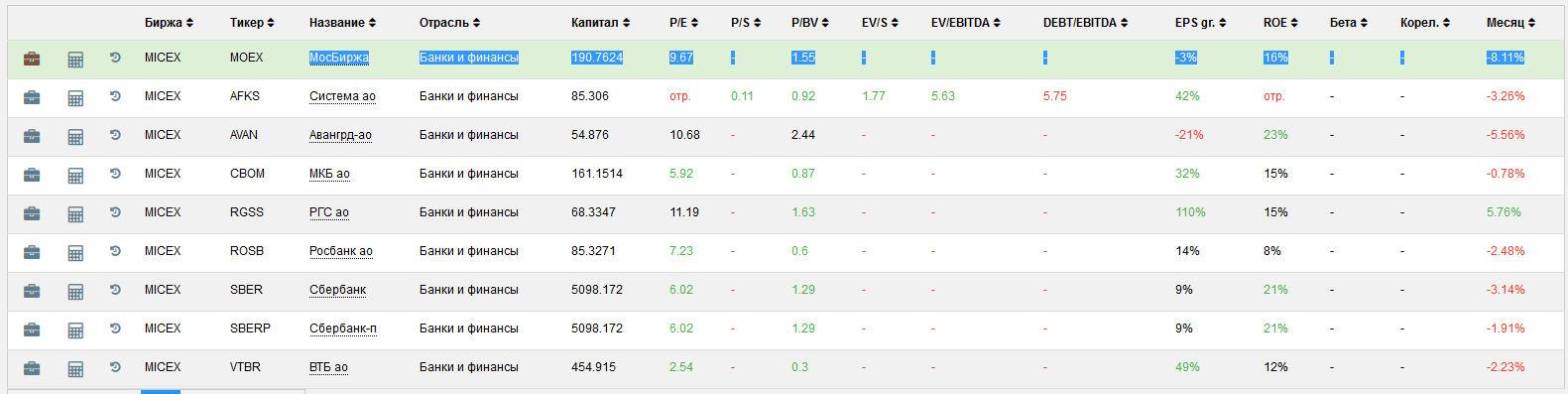

Мультипликаторы

На данный момент мультипликторы компании имеют следующие значения:

По сравнению с крупнейшими банками Московская биржа выглядит дороже:

Р/Е Сбербанка 6, Р/Е ВТБ 2.5.

Средняя прибыль на акцию за 3 года, деленная на текущую цену дает нам доходность (earnings yield) 11,5%. Что всего на 3,5-4% больше доходности ОФЗ.

Расчет стоимости акций

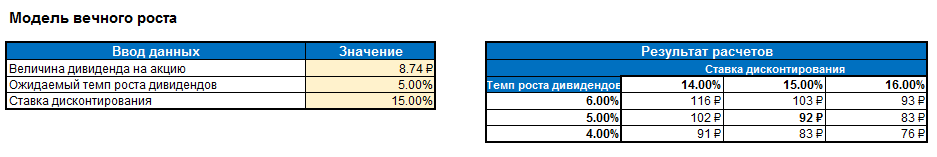

Рассчитаем приблизительную внутреннюю стоимость акций Московской биржи на основе модели дисконтирования. В роли денежного потока для дисконтирования возьмем величину чистой прибыли на акцию 8,74 рубля. В качестве ставки дисконтирования возьмем 15% — «двойную» ставку ОФЗ.

Для оценки будем использовать три модели роста.

Модель вечного роста

Заложим темп роста прибыли 5%. Оценка акции получилась 92 рубля.

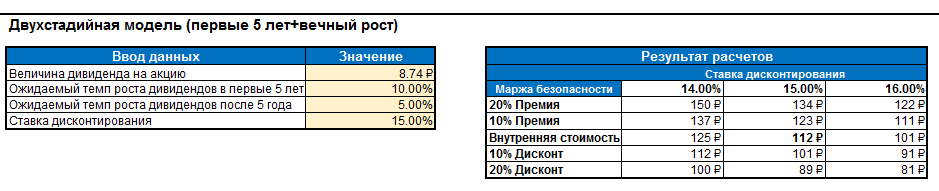

Двухстадийная модель роста 5 лет

Согласно этой модели прибыль растет на 10% первые 5 лет, потом темпы роста снижаются до 5%. Оценка акции получилась 112 рублей. Применив 20% маржу безопасности получим цену 89 рублей.

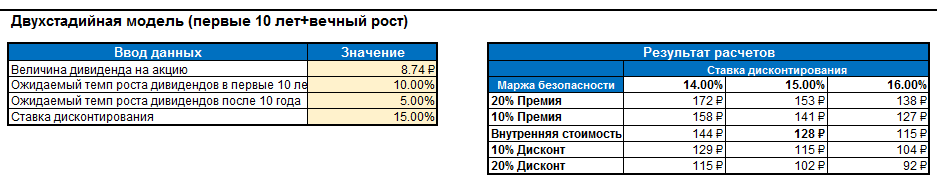

Двухстадийная модель роста 10 лет

Согласно этой модели прибыль растет на 10% первые 10 лет, потом темпы роста снижаются до 5%. Оценка акции получилась 128 рублей. Применив 20% маржу безопасности получим цену 102 рубля.

Метод капитализации доходов

Еще один способ оценить акции — использовать метод капитализации доходов. Для этого сначала вычислим коэффициент капитализации: возьмем 100 и разделим на требуемую норму доходности 15% — и получим 6,66.

Умножим среднюю прибыль на акцию за три года 9,62 на этот коэффициент и получим цену 64 рубля.

Полученные оценки получились разные: 64, 89, 92, 102. Если рассчитать среднюю цену, то получим 86,7 рублей.

Сегодняшняя цена одной акции равняется 83,80 рублей, что немного меньше расчетной цены.

Итоги

Основной источник доходов компании — комиссии, которые платят клиенты за совершение сделок на площадке, и процентные доходы, которые компания получает от финансовых активов. Причем среди комиссионных доходов большое значение играет денежный и валютный рынок, а не фондовый.

Таким образом доходы компании зависят в основном от объема торгов на рынках и процентных ставок в экономике. Комиссионные доходы плавно и стабильно растут, и скорее всего их рост продолжится. А вот процентные доходы падают и скорее всего продолжат падать до какого-то уровня. Это весьма вероятно, если ЦБ решит еще снизить ставку. Поэтому неплохой рост комиссионных доходов будет нивелироваться падением процентных доходов.

- Компания обладает монополией в своем бизнесе и бизнес этот устойчив. В акционерах — крупнейшие банки и ЦБ РФ.

- Компания старается развивать свой бизнес — расширяет количество финансовых инструментов, сотрудничает с иностранными биржами, привлекает частных инвесторов.

Как показала финансовая отчетность на чистую прибыль биржи могут заметно влиять прочие операционные расходы. В 2018 году они составили 1 млрд. рублей. Только за 1 квартал 2019 года они уже составили 2,6 млрд. рублей в виде резерва на возможные потери по товарному рынку. Основная причина возникновения прочих расходов — реализовавшиеся риски контрагентов на рынке зерна.

Что касается будущего, то потенциально оно может быть очень хорошим — на бирже инвестирует ничтожно малый процент населения. При том, что на банковских депозитах скопились триллионы рублей. Массовый приток населения на биржу может кардинально поменять картину доходов биржи. Но для этого нужна массовая популяризация фондового рынка на государственном уровне и серьезное повышение финансовой грамотности населения.

В итоге мы имеем компанию с потенциально отличными перспективами по росту бизнеса (но которые не факт, что реализуются), чья прибыль в ближайшее время скорее всего будет расти невысокими темпами, и чья цена акций сегодня находится около своей справедливой оценки, согласно нашей методике расчета.

При покупке по хорошей цене данные акции смогут приносить хорошие дивиденды. Основные расходы компании — это сотрудники, ИТ-оборудование и программное обеспечение. Компания не нуждается в больших ежегодных капитальных затратах, ей не нужно строить новые заводы и газопроводы. Поэтому компания может выплачивать почти 90% прибыли своим акционерам без серьезного ущерба бизнесу.

Прогноз акций Московская Биржа, новости MOEX

За 1 торговый день: -2.44 руб.

За 7 торговых дней: -2.68 руб.

За 30 торговых дней: 6.14 руб.

Курс меньше чем в прошлый торговый день на 1.33%

Курс меньше чем 7 торговых дней назад на 1.46%

Курс выше чем 30 торговых дней назад на 3.5%

Если бы мы вложили в акции Московская Биржа 100 тысяч рублей 30 торговых дней назад, то сегодня этот портфель стоил бы 103500 рублей.

Акции Московская Биржа прогноз

Если тенденция ( рост на 3.5% ) изменения цены сохранится на следующие 30 дней, то прогноз стоимости акций Московская Биржа составляет 187.4178 рублей ( + 6.3378 рублей к текущей цене).

Как купить акции Московская Биржа

Новости Московская Биржа

Обзор эмитента

Московская биржа образовалась она в 2011 году, благодаря объединению Российской торговой системы и Московской межбанковской валютной биржи.

Moscow Exchange (MOEX)

Московская биржа в Росси считается самой крупной в плане продаж:

- Валют.

- Акций.

- Облигаций.

Компания имеет мощную ИТ инфраструктуру оборудованную в соответствии с мировыми стандартами. Московская биржа является полноправным членом блокчейн-консорциума HyperLedger, он функционирует в рамках проекта Linux Foundation. Работает современный высокоскоростной коммерческий протокол TWIME.

Расположение

Главные офисы компании располагаются недалеко от Кремля в центре столицы:

- ул. Воздвиженка, д. 4/7, стр. 1 рядом с м. Библиотека Имени Ленина.

- м. Арбатская. Большой Кисловский пер.д.13 (ближайшие станции метро те же).

Основные торги совершаются с 10-00 до 18-45 в будние дни.

Собственники

Московской биржей владеют:

- ЦБ РФ.

- Сбербанка.

- Внешэкономбанк

- Европейский банк реконструкции и развития (ЕБРР)

- «РПФИ Управления инвестициями-6»

Более 50% акций располагаются на свободном рынке. В круг владельцев входит Национальный Расчетный Депозитарий (НРД). Без этой структуры невозможно было бы полноценно проводить депозитарные услуги, которые необходимы при проведении транзакций. Во многом работа НРД связана с функционированием ИТ архитектуры, которая с каждым годом обновляется и совершенствуется.

Порядок торгов

Работа коммерческой структуры реализуется в соответствии с мировыми стандартами (расчеты по сделкам в формате Т+2). Другими словами, поступление денежных средств осуществляется на второй день после их поступления. Подобный формат дает возможность наращивать кредитное плечо. В течение последних пяти с половиной лет реализуется внедрение интеграционных взаимоотношений внутренних, происходит переход на программное обеспечение. Oracle Fusion Middleware. В нем базовое место занимает софт Oracle SOA Suite. Продукт этот достаточно уникален и специфичен, отличается прекрасным функционалом.

Московская Биржа – это выстроенная система состоящая:

- из торговых и клиринговых блоков

- современной ИТ инфраструктуры

- различных сервисов.

Около трети работников биржи – это специалисты в области цифровых технологий, которые разрабатывают софт, аппаратные блоки, различные платформы.

Блог о бизнесе, маркетинге, инвестициях.

Блог о бизнесе, маркетинге, инвестициях.

Источник https://blog.financemarker.ru/obzor-i-otsienka-aktsii-moskovskoi-birzhi/

Источник https://adne.info/stock/?u=moex

Источник

Источник