Нужно только выучиться ждать

Содержание статьи

Нужно только выучиться ждать

Он начал заниматься инвестициями 80 лет назад. Сейчас ему 91. В мае этого года стало известно имя его преемника — будущего гендиректора холдинговой компании Berkshire Hathaway. Но пока он еще не ушел на покой, Уоррен Баффетт — один из самых успешных инвесторов всех времен и самый щедрый филантроп XXI века, решивший отдать на благотворительность более 99% своего состояния, превышающего $100 млрд.

Уоррен Эдвард Баффетт родился в Омахе, штат Небраска, 30 августа 1930 года — через десять месяцев после биржевого краха, с которого началась Великая депрессия. Уоррен был ребенком-сэндвичем. Так в англоязычных странах называют второго из трех детей в семье. Считается, что такому ребенку живется труднее всего — больше всего надежд родители возлагают на старшего, а больше всего заботы достается младшему. Но с этими трудностями, как показала его дальнейшая жизнь, Уоррен успешно справился.

Ховард Хоман Баффетт, отец Уоррена, после колледжа занимался журналистикой, но, женившись, вынужден был сменить работу на более высокооплачиваемую. Сначала он был страховым агентом, а в 1927 году устроился фондовым брокером в банк. В начале Великой депрессии банк лопнул. В 1931 году Ховард вместе с двумя партнерами основал небольшую брокерскую компанию. Ее клиентами были в основном знакомые владельцев. Им продавали самые безопасные ценные бумаги — акции коммунальных предприятий и муниципальные облигации. Хотя экономику всего мира лихорадило, Баффетту-отцу с партнерами удалось работать в прибыль.

На каждой пачке он зарабатывал два цента. Еще более прибыльной оказалась кока-кола. Он покупал в магазине упаковку из шести бутылок за 25 центов, а продавал одну бутылку за 5 центов. По покупательной способности 5 центов 1936 года примерно равны современному доллару. В десять лет он продавал орехи и попкорн на футбольных матчах.

Заработанные деньги он копил. К весне 1942 года удалось накопить $120. Почти все сбережения он вложил в ценные бумаги, купив три привилегированные акции нефтяной компании Cities Service по $38,25 за штуку. Курс этих акций пошел вниз — до $27, но мальчик переждал падение и продал акции, когда они подорожали до $40. Если бы он потерпел дольше, его прибыль могла быть гораздо выше шести долларов — курс Cities Service поднимался до $200. Это был урок — не нужно торопиться фиксировать прибыль, инвестор должен быть терпеливым, покупать только такие бумаги, которыми готов владеть долго.

Еще Уоррен зарабатывал так, как и другие американские подростки,— доставлял почту, мыл машины.

К 16 годам ему удалось накопить $6 тыс.

В подростковые годы у него была дурная привычка, о которой он честно признался лишь на восьмом десятке в авторизованной биографии Элис Шредер «The Snowball Warren Buffett and the Business of Life» (в русском переводе — «Уоррен Баффетт. Лучший инвестор мира»). Вместе с приятелем Уоррен воровал товары в магазинах, причем совершенно ненужные ему вещи. Больше всего — мячики для игры в гольф.

В 1947 году Баффетт вместе со школьным приятелем Доном Дэнли основал компанию Wilson Coin Operated Machines. Уоррен купил за $25 подержанную пинбол-машину, Дон ее починил. Машину установили в парикмахерской, где на ней играли клиенты в ожидании своей очереди. Половину денег получал владелец парикмахерской, вторую половину партнеры делили между собой. Одна игра стоила 5 центов. В первый же вечер пинбол-машина принесла $4. Несколько месяцев спустя компания Wilson Coin владела уже тремя пинбол-машинами, а год спустя партнеры продали фирму за $1,2 тыс.

«Я думал, что вы уже умерли»

Дом Уоррена Баффетта в Омахе

Фото: Getty Images

В 17 лет Уоррен Баффетт стал учиться бизнесу. Он поступил в Уортонскую школу бизнеса при Пенсильванском университете, а на последнем курсе перевелся в Университет штата Небраска — там обучение стоило дешевле. Затем попытался поступить в Гарвардскую бизнес-школу, но получил отказ на вступительном интервью. Много лет спустя он скажет, что этот отказ был лучшим, что с ним случилось в жизни. Потому что благодаря этому он попал к лучшим профессорам. Листая каталоги различных бизнес-школ, Баффетт наткнулся в одном из них на знакомые фамилии профессоров: Бенджамин Грэм, отец стоимостного инвестирования, чью книгу «Разумный инвестор» Баффетт много раз перечитывал, и Дэвид Додд, написавший в соавторстве с Грэмом книгу «Анализ ценных бумаг». В интервью для документального фильма канала HBO «Стать Уорреном Баффеттом» знаменитый инвестор вспоминал: «Я написал им письмо. «Дорогой профессор Додд! Я думал, что вы, ребята, уже умерли, но сейчас я выяснил, что вы живы и преподаете в Колумбийском, и мне очень хотелось бы к вам попасть». И он меня принял».

Плата за год учебы в бизнес-школе Колумбийского университета составляла $1690 (это примерно соответствует современным $17,7 тыс., то есть в пять раз меньше, чем цена того же курса сейчас). У своего любимого профессора Баффетт получал только отличные отметки и надеялся, что тот возьмет его на работу в свою фирму — инвестиционное партнерство Graham-Newman Corporation. На протяжении всего существования этой компании, основанной в 1936 году, она росла в цене быстрее, чем индекс Dow Jones — в среднем на 2,5% в год. Увы, Грэм не взял студента на работу и посоветовал ему вообще не думать о карьере на фондовом рынке.

Кто станет преемником Уоррена Баффета

С дипломом MBA Баффетт вернулся в родную Омаху и три года проработал в отцовской брокерской компании. За эти три года он успел еще закончить курс ораторского мастерства Дейла Карнеги и жениться на Сюзан Томпсон. Сюзан была соседкой по комнате младшей сестры Уоррена Роберты Баффетт в общежитии Северо-Западного университета.

В 1954 году Баффетт неожиданно получил письмо от своего бывшего профессора. Бенджамин Грэм предлагал ему работу в Graham-Newman с окладом $12 тыс. в год (при пересчете в современные доллары сумма будет примерно в десять раз выше). В 1956 году Грэм объявил, что покидает компанию. Баффетту было предложено стать партнером, но он отказался, решив «выйти на пенсию» (такое выражение он употреблял, хотя в реальности это означало работать самостоятельно).

Его капитал составлял около $174 тыс., он снимал дом за $175 в месяц, на жизнь семья Баффеттов тратила $1 тыс. в месяц. В 1957 году он купил дом с пятью спальнями в Омахе за $31,5 тыс., где до сих пор живет.

1 мая 1956 года Уоррен Баффетт основал инвестиционное партнерство Buffett Associates, Ltd, взяв в партнеры старшую сестру с мужем, тетю и нескольких друзей и знакомых семьи. 1 сентября того же года к нему по рекомендации Бенджамина Грэма обратился Хомер Додж, бывший инвестор Graham-Newman. Он отдал под управление Баффетта $120 тыс.— больше, чем все родственники и друзья, вместе взятые.

Худшая инвестиция в жизни

К акционерам Berkshire Hathaway Баффетт относится как к членам семьи — постоянно пишет им письма и даже играет с ними в бридж

Фото: Bloomberg via Getty Images

В 1957 году Баффетт руководил уже пятью партнерствами, в 1961 году — семью. За первые два года самостоятельной работы Баффетт удвоил деньги партнеров. В 1962 году все его партнерства общей стоимостью $7,2 млн были объединены в одно — Buffett Partnerships Ltd (BPL). Личный капитал Баффетта составлял более $1 млн.

В том же году он начал скупать акции текстильной компании Berkshire Hathaway по курсу примерно $8 за акцию. В 1964 году главный акционер Berkshire Hathaway Сибери Стэнтон сказал Баффетту, что готов выкупить его пакет по $11 и 1/2 за акцию. Но когда поступило письменное предложение, в нем была указана меньшая цена — $11 и 3/8. Баффетта это взбесило. Вместо продажи он начал скупку акций — по $14,86. Получив контрольный пакет, он уволил Стэнтона.

В 2010 году в интервью телеканалу CNBC Уоррен Баффетт назвал покупку Berkshire Hathaway худшей инвестицией в своей жизни. Текстильный бизнес компании шел очень плохо. В 1967 году Баффетт расширил сферу деятельности Berkshire Hathaway, купив страховую компанию National Indemnity Company за $8,6 млн. По словам Баффетта, с 1964 по 2009 год его инвестиции принесли бы общую прибыль на $200 млрд больше, если бы он вкладывал деньги в страховой бизнес напрямую, а не через Berkshire (в 1985 году текстильный бизнес компании был окончательно ликвидирован).

BPL росло в цене быстрее индекса Dow Jones, в 1968 году, например, на 58,8% против 7,7%. Среднегодовая доходность составляла 23,8% (до вычета комиссии Баффетта — 29,5%), активы партнерства стоили $104 млн, активы самого Баффетта — $25 млн. Но уже в начале рекордного 1968 года он писал партнерам, что перспективы BPL выглядят хуже, чем когда-либо, а итоговый результат сравнил с везением картежника, которому при игре в бридж сдали 13 карт пиковой масти.

В 1969 году журнал Forbes опубликовал статью «Как Омаха побила Уолл-стрит». Она начиналась приемом, который потом больше полувека будут повторять авторы сотен статей и книг о Баффетте. «$10 тыс., вложенные в 1957 году в Buffett Partnership, сейчас стоят $260 тыс.». И в том же 1969 году Баффетт заявил о закрытии партнерства. В письме партнерам он объяснил свое решение тем, что исчерпал хорошие идеи, а рисковать деньгами инвесторов не будет. Партнерам он дал на выбор три рекомендации о том, что те могут сделать со своими деньгами: вложить их в инвестиционный фонд Билла Руана (Баффетт был с ним знаком лично и знал, что Руан успешно применяет техники инвестирования Грэма), получить наличные, купить акции Berkshire Hathaway.

Как показала дальнейшая история, третий вариант оказался самым выигрышным. За последующие более чем полвека Баффетт превратил бывшую убыточную текстильную компанию в многопрофильный холдинг. В рейтинге 2001 года крупнейших публичных компаний мира Global 2000 журнала Forbes компания Berkshire Hathaway занимает третье место (после двух банков — китайского государственного ICBC и американского JP Morgan Chase). В июле 2021 года рыночная капитализация Berkshire составляла $636,74 млрд.

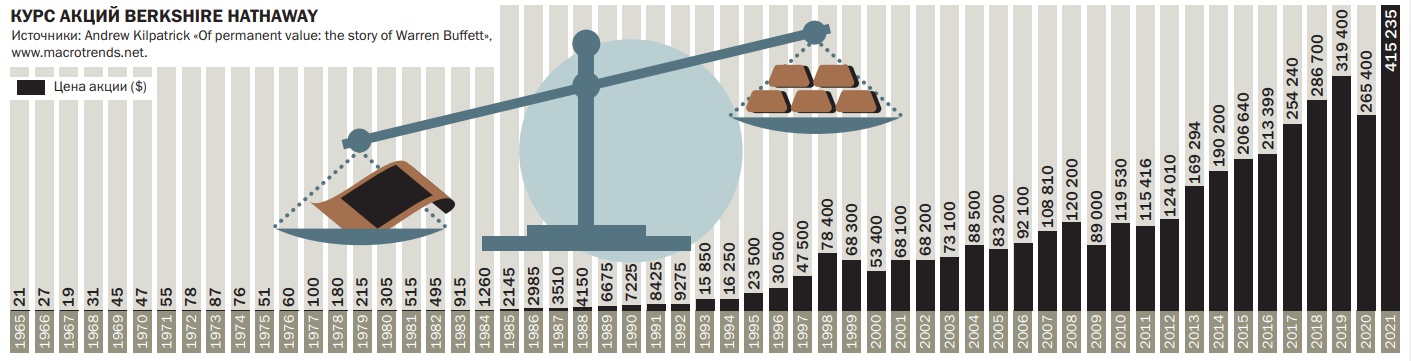

Если бы вы догадались купить в первом квартале 1965 года одну акцию Berkshire Hathaway в момент самого сильного падения ее курсовой стоимости, то есть за $12, то 10 мая 2021 года вы могли бы ее продать за $439 460. Это самые дорогие акции в мире.

На посту генерального директора и председателя совета директоров Баффетт получал довольно скромную зарплату — сначала $50 тыс. в год, потом $100 тыс. Но как главный акционер Berkshire, он быстро богател. Неудачными были только «бычьи» 1973 и 1974 годы, когда курс акций Berkshire падал два года подряд, как и весь рынок ценных бумаг. Баффетт потерял тогда почти половину своего состояния, «обеднев» с $34 млн до $19 млн. Осенью 1974 года в интервью журналу Forbes он заявил, что рынок «похож на гиперсексуального парня в гареме, настало время начать инвестировать». Вскоре падение было отыграно с лихвой. Индекс Dow Jones с 607,87 пункта в сентябре 1974 года вырос до 703,69 пункта в январе 1975 года. И продолжал расти, расти и расти. А Berkshire Hathaway Баффетта инвестировала, инвестировала и инвестировала. В 1982 году состояние Баффетта составляло $376 млн, в 1983 году — $620 млн, в 1986 году Уоррен Баффетт стал миллиардером.

В 1988 году он начал скупать акции Coca-Cola. К концу 1989 года в портфеле Berkshire Hathaway было 23,35 млн акций компании, на покупку которых было потрачено $1,023 млрд. Позднее Баффетт докупал акции, доведя общий размер инвестиций до $1,3 млрд. В его инвестиционном портфеле в настоящее время эти ценные бумаги находятся на четвертом месте (7,8% портфеля), стоимость пакета акций сейчас — $21 млрд. Berkshire Hathaway является крупнейшим акционером Coca-Cola (9,28% акций). Баффетт не скрывает своей любви к производимому компанией напитку. Он выпивает в среднем пять банок в день, получая таким образом четверть суточной нормы калорий. В 2015 году он сказал корреспонденту журнала Fortune: «Я на четверть Coca-Cola».

Вкладываться в крупные известные компании с понятной бизнес-моделью и сильной командой управленцев, имеющие явное преимущество перед конкурентами. А затем ждать — время сделает свое дело.

Список компаний, которыми или пакетом акций которых владеет Berkshire Hathaway, очень длинный, а перечень индустрий, в которых они работают,— очень разнообразный. Кирпичи и ювелирные украшения, электроснабжение и дома на колесах, спортинвентарь и страхование, логистика и мебель, мороженое и рестораны быстрого обслуживания, газопроводы и бизнес-джеты, деловая информация и телеканалы, фармацевтика и банковское дело, игрушки и недвижимость, курьерские услуги и нефтедобыча, железнодорожный транспорт и товары для дома.

Некоторые его инвестиции были особенно удачными. Правильным решением мог быть и отказ от инвестиций в ценные бумаги, сулящие большие перспективы.

Дотком звонит в колокол

Баффетт — классический «бык», играющий на повышение курса акций

Фото: Bloomberg via Getty Images

В июле 1999 года Баффетт выступил на ежегодной конференции инвестиционного банка Allen & Co в Сан-Валли, штат Айдахо (эту конференцию иногда называют «песочницей для богатых»). Смысл его речи состоял в том, что инновации очень сильно изменяют мир и жизнь людей, но инвестиции в инновации не очень выгодны. Он привел следующие примеры. В первой половине XX века, в начале автомобильной эпохи в США было около 2 тыс. автомобильных компаний. До конца века дожило только три. И каждая из этих трех в определенный момент времени имела рыночную капитализацию меньше балансовой стоимости, то есть стоила меньше, чем в нее было инвестировано. Еще одно великое изобретение — самолет. С 1919 по 1939 год в авиационной индустрии действовало около 200 компаний. К концу XX века выяснилось, что совокупные инвестиции за всю историю этой индустрии принесли нулевую доходность. Баффетт продемонстрировал собравшимся карикатуру из старой книжки по фондовому рынку «Где яхты клиентов?» Фреда Шведа. На ней мужчина говорил женщине: «Есть некоторые вещи, которые невозможно достаточно хорошо объяснить девственнице — ни словами, ни рисунками». Аудитория поняла намек — тех, кто вложился в акции интернет-компаний, могут поиметь.

Но рынок как будто не замечал прогноза Баффетта. Индекс Dow Jones вырос за 1999 год на 25,22% и в декабре достиг отметки 11497,12 пункта.

Индекс высокотехнологичных компаний NASDAQ вырос за год на фантастические 85,459%. А вот курс акций Berkshire Hathaway в 1999 году, наоборот, падал. Американский финансовый еженедельник Barron’s в номере от 27 декабря опубликовал передовую статью «Что не так, Уоррен?». Она начиналась словами «После почти 30 лет непревзойденных успехов в инвестировании Уоррен Баффетт, похоже, утратил свою волшебную силу». Уоррен верил в свою правоту и ждал. Как известно, дождался. Пузырь доткомов лопнул 10 марта 2000 года, когда индекс NASDAQ достиг максимума в ходе торгов, после чего обвалился. С сотнями интернет-компаний произошло то же самое, что с сотнями автомобильных компаний в XX веке.

Через два десятилетия после краха доткомов главным активом в инвестиционном портфеле Уоррена Баффетта являются акции интернет-компаний. По состоянию на 31 марта 2021 года 40,07% портфеля занимали акции Apple Inc. В свою очередь, Berkshire Hathaway является вторым крупнейшим акционером Apple, владея 5,32% акций компании. Впервые Баффетт приобрел ценные бумаги «яблочников» в мае 2016 года и впоследствии несколько раз наращивал долю в Apple. В 2020 году в интервью CNBC он заявил: «Это, возможно, лучший из мне известных бизнесов в мире». И пожалел, что не вложился в него раньше. Баффетт даже сменил свой телефон-раскладушку Samsung SCH-U320, купленный когда-то за $20, на iPhone, подаренный ему гендиректором Apple Тимом Куком.

23 августа 2011 года Баффетт мылся в ванной, когда ему в голову пришла мысль — вложиться в Bank of America (BofA), сильно пострадавший в результате ипотечного кризиса 2007–2008 годов. На следующий день он без предварительной договоренности приехал в банк и заключил сделку. Баффетт приобрел привилегированные акции BofA на $5 млрд и получил варранты на право покупки 700 млн акций по обговоренной цене $7,14 за штуку. Варрант он исполнил в 2017 году, когда курс составлял около $24 за акцию, заработав на этой операции $12 млрд. В результате Berkshire Hathaway стала крупнейшим акционером Bank of America.

Похожую комбинацию Баффетт уже осуществлял ранее и с не меньшим успехом с ценными бумагами инвестиционного банка Goldman Sachs. В сентябре 2008 года Баффетт пришел к выводу, что находящийся в тяжелейшей ситуации банк сможет успешно выйти из нее. Он вложил в привилегированные акции Goldman Sachs $5 млрд, а также получил варранты на такую же сумму, позволяющие ему выкупить в будущем бумаги банка по $115 за акцию. В 2013 году Баффетт зафиксировал успех, заработав $3,2 млрд.

Большая катастрофа и большой куш

В пандемийном 2020 году Баффетт проводил традиционную встречу с акционерами Berkshire онлайн

Фото: Bloomberg via Getty Images

В 2019 году в письме акционерам Баффетт предупреждал о грядущей неизвестной беде. «Произойдет масштабная катастрофа, которая затмит ураганы «Катрина» и «Майкл»… Причина может быть традиционной, такой как ветер или землетрясение, а может оказаться полным сюрпризом, например, кибератакой, которая нанесет громадный ущерб, превосходящий по масштабам то, что могут предусмотреть страховщики. Когда случится эта мегакатастрофа, Berkshire понесет свою долю убытков, и они будут крупными, очень крупными. В отличие от многих других страховщиков, однако, нам удастся справиться с этими убытками, не доходя до истощения наших ресурсов, и мы будем стремиться к тому, чтобы на следующий день наш бизнес стал расти».

В феврале ковидного 2020 года начался обвал курса акций Berkshire Hathaway — с $340 тыс. за акцию в начале месяца до $240 тыс. 23 марта. За первый квартал 2020 года компания потеряла $50 млрд. Курс акций вернулся на докризисный уровень только к ноябрю, а затем пошел рост. В июле 2021 года Berkshire Hathaway стоила больше, чем когда-либо в истории.

Какие самые заметные шаги были предприняты Баффеттом в разгар коронавирусного кризиса?

В июле—августе 2020 года Баффетт нарастил долю в BofA до 11,8%, потратив на скупку акций $2,1 млрд в течение двенадцати торговых сессий. В инвестиционном портфеле Berkshire Hathaway по состоянию на 31 марта 2021 года эти акции занимают второе место — 14,45% портфеля. Рост курса акций банка увеличил цену пакета Berkshire Hathaway на $8 млрд.

Еще $4 млрд с момента начала коронавирусного кризиса принесла Баффетту одна из самых долгосрочных его инвестиций. В 1964 году он вложил 40% активов своего партнерства BPL в акции компании финансовых услуг American Express (AmEx). В 1994 году уже Berkshire Hathaway приобрела почти 10% размещенных на бирже акций компании. В общей сложности в AmEx было вложено $1,29 млрд. В настоящее время эти ценные бумаги занимают третье место в портфеле Berkshire Hathaway (7,93% портфеля), пакет стоит $21,44 млрд.

От 84% своих акций Goldman Sachs Баффетт в 2020 году, наоборот, избавился. Избавился он также от акций четырех ведущих авиакомпаний США (Delta Air Lines, United Airlines, American Airlines и Southwest Airlines), признав, что их покупка в 2016 году «примерно за $7–8 млрд» была ошибкой, а при продаже не удалось получить близкую сумму.

Что касается новых инвестиций, то в ноябре 2020 года Баффетт вложил около $6 млрд в четыре американские фармацевтические компании — AbbVie ($1,86 млрд), Bristol-Myers Squibb ($1,81 млрд), Merck ($1,86 млрд) и Pfizer ($136 млн). В четвертом квартале Berkshire Hathaway нарастила свои доли в первых трех компаниях и продала все акции Pfizer.

Кроме того, в августе 2020 года была сделана крупная инвестиция в Японию — более $6 млрд было вложено в акции крупнейших компаний страны — Mitsubishi, Mitsui, Sumitomo, Itochu и Marubeni.

В марте 2021 года состояние Уоррена Баффетта превысило знаковую отметку $100 млрд (согласно Bloomberg Billionaires Index, таких в мире сейчас всего десять человек).

$100 млрд — это очень большие деньги. И Уоррен Баффетт считает, что они ему не нужны.

Вот на этот один процент и жить

Ховард Грэм Баффетт, старший сын Уоррена,— фермер, эколог, руководитель фонда Ховарда Г. Баффетта, в который в июле 2020 года были переданы акции Berkshire Hathaway на сумму $2,9 млрд

Фото: Bloomberg via Getty Images

Уоррен Баффетт занимает первое место в опубликованном журналом Forbes рейтинге самых щедрых филантропов всех времен. За жизнь он пожертвовал на благотворительные цели $42,8 млрд — в основном на здравоохранение и борьбу с бедностью.

В августе 2010 года Уоррен Баффетт вместе с Биллом Гейтсом начал филантропическую кампанию «Клятва дарения» (The Giving Pledge), призвав богатых людей всех стран отдать более половины своего состояния на благотворительность. К августу 2020 года, когда кампания отмечала свое десятилетие, в ней участвовало 210 человек из 23 стран.

Сам Баффетт еще в 2006 году дал обещание передать все принадлежащие ему акции Berkshire Hathaway (более 99% его состояния) на благотворительность. В июне 2006 года ему принадлежало 474 998 акций класса А. С того момента он упорно двигался к своей цели, ежегодно передавая акции пяти благотворительным фондам — Susan Thompson Buffett Foundation, Sherwood Foundation, Howard G. Buffett Foundation, Novo Foundation и Gates Foundation. В июне 2021 года, отдав этим фондам очередной пакет акций стоимостью $4,1 млрд, он в письме акционерам сообщил, что прошел полпути — теперь ему принадлежит 238 624 акции, и он намерен отдать на благотворительность и их.

Свое последнее пожертвование Баффетт прокомментировал так: «На протяжении многих десятилетий я накопил сумму, которую почти невозможно представить, просто делая то, что я люблю делать. Ни я, ни моя семья не приносим ничего в жертву. Сложные проценты, длинный горизонт, чудесные соратники и наша невероятная страна просто сотворили чудо. Обществу есть на что использовать мои деньги, мне нет».

Баффет о коронавирусе, мировой экономике и преимуществе долговременных инвестиций

В конце февраля Уоррен Баффет дал большое интервью журналистам CNBC. Приводим перевод самых примечательных фрагментов этой беседы.

Глава Berkshire Hathaway принимает журналистов у себя в Омахе (Небраска). Недавно Баффет опубликовал ежегодное письмо акционерам возглавляемой им компании. Это уже 55-е такое послание. И уже 13-й раз подряд корреспонденты CNBC обсуждают это письмо с его автором.

Коронавирус и биржа. Покупаем часть бизнеса, а не просто бумаги

С учетом происшедших недавно событий многих людей интересует сложившаяся на фондовом рынке ситуация. В послании акционерам уделяется внимание времени, подходящему для покупки акций. Однако сегодня мы видели, что индекс Dow Jones упал утром сразу на 818 пунктов. Поэтому наверняка сейчас многие хотели бы услышать мнение о ситуации с коронавирусом.

CNBC спрашивает, есть ли причины беспокоиться, или, может быть — паниковать?

Баффет отвечает, что вряд сможет сказать что-либо новое относительно коронавируса. Впервые он покупал акции утром 12 марта 1942 г. Вечером того же дня котировки начали падать. Всего рынок потерял тогда за день около 2%.

Инвесторы должны осознавать, что покупают не только сами акции, но и часть бизнеса определенной компании. Это понимание является важным для общего восприятия ситуации. Человек, покупающий ферму или квартиру, планирует владеть приобретенным имуществом не меньше 10—20 лет. С частью бизнеса ситуация аналогична. Поэтому здесь важен вопрос, смогут ли ближайшие сутки или двое кардинально изменить перспективы компании на ее развитие через 10 либо 20 лет.

Холдинг Баффета уже 20 лет владеет существенной долей American Express, а бумагами Coca-Cola – на протяжении 40 лет. Бизнесмен не должен принимать решения о приобретении или продаже компаний, исходя из последних новостей в СМИ. Более того. Если вследствие падения рынка вы со скидкой можете приобрести долю в бизнесе, который вам нравится, значит вам сильно повезло, — подчеркивает Баффет.

CNBC продолжает увязывать тему коронавируса и колебаний на фондовом рынке. Многие желающие купить акции люди остерегаются делать это во время нахождения цен на пике. Ведь недавно мы видели, как рекорды котировок обновлялись практически ежедневно.

А сегодня утром зафиксировано падение сразу на 800 пунктов. И здесь вопрос — будут ли цены падать дальше из-за негативного влияния коронавируса на глобальную экономику? Так, МВФ заявляет, что скоро наблюдаемая в Китае экономическая слабость распространится на другие страны.

Конечно, текущая ситуация вряд ли сильно повлияет на картину через 5—10 лет. Однако если человек хочет вложиться в рынок, не лучше ли ему подождать неделю-другую, или месяц?

Баффет отвечает, что при наличии дара предсказания любой инвестор стал бы невероятно богатым. Однако в реальности предсказать наиболее подходящую дату для приобретения акций невозможно, потому что для этого нужна обладать даром предвидения. У Баффета такого дара нет, и он уверен, что у всех других — тоже. Поэтому подходить к процессу покупки акций необходимо с умом.

Например, при желании приобрести бумаги General Motors, нужно понимать, что на самом деле покупаются не просто акции стоимостью $30 каждая, а часть компании, которая стоит $42 млрд. Поэтому нужно уяснить для себя аргументы в пользу такой покупки — преимущества General Motors как крупной и успешной корпорации.

Журналист CNBC предполагает, что замедление экономики примерно на год должно негативно сказаться на деятельности компаний. Те же автоконцерны будут вынуждены выпускать и продавать меньшее количество автомобилей.

Баффет поясняет, что какой-то объем автомобилей они все равно продадут. К примеру, в 1932 г. с General Motors работало 19 тысяч дилеров — намного больше, чем суммарное число всех автодилеров в США сегодня. В один месяц GM удалось продать меньше 1/10 автомобиля на дилера. Так вот — то время было просто превосходным для приобретения акций General Motors.

Невозможно предугадать развитие событий на рынке, исходя из финансовых отчетов компаний, новостей в газете или выступлений самого Баффета, — уверен миллиардер.

Инвестор покупает бизнес. Человек, решивший купить конкретную мастерскую автосервиса, вряд ли сильно расстроится, узнав о ее закрытии. Наверное, предварительно он навел справки о ее расположении, особенностях района, наличии контрактов с поставщиками и принял взвешенное решение.

При вложении средств на фондовом рынке люди могут практически ежесекундно изменять свои решения. Это создает ошибочную иллюзию о кардинальном отличии инвестирования от приобретения квартиры или фермы.

Однако здесь нет принципиальной разницы. Качественные инвестиции позволяют вашим денежным средствам расти на протяжении 10—30 лет. Вы не сможете заработать большие деньги за счет покупки и продажи акций каждый день. Сам Баффет так не умеет и не знает никого, кто умел бы это.

Эдгар Смит и сложный процент. Почему акции доходнее облигаций

Журналист CNBC напоминает о книге Эдгара Смита, вышедшей еще в 1924 г. Именно об этом экономисте писал в своем письме акционерам Баффет. До книги Смита никто по существу не понимал, как именно работает сложный процент.

Баффет говорит, что Эдгару Смиту действительно удалось изменить мир своей книгой. Сегодня многие забывают о ней, однако в 1920-х выводы Смита произвели революцию.

В реальности Смит намеревался противопоставить акциям облигации. Он думал, что во время инфляции лучше инвестировать в акции, а в периоды дефляции — в облигации. Однако в самом начале книги признается неправота этого посыла.

И все-таки Смит решил описать свою теорию. Тут уместно вспомнить слова Дарвина. Он говорил, что если долгое время в чем-то убежденный человек осознает свою неправоту, ему следует записать свои сопутствующие размышления. В противном случае мозг может просто начать блокировать здравый смысл.

Для людей вообще характерно непринятие доказательств собственной неправоты. Эдгар Смит писал, что если доходность акций и облигаций одинакова, то акции смогут превзойти облигации, поскольку необходимо учитывать также и не распределенную прибыль компаний. Сегодня это представляется очевидным фактом, однако долгое время на этот факт просто не обращали внимания.

Журналист CNBC замечает, что сегодня слова Эдгара Смита относительно преимущества инвестиций в акции выглядят особенно справедливыми. Ведь доходность по облигациям сегодня крайне невысока.

Баффет согласен, что обычно доходность акций выше, чем у облигаций, по крайней мере — в США. При покупке 30-летних облигаций с уровнем доходности 2% вам придется заплатить 50-кратную прибыль за такую инвестицию, доходность которой будет заморожена на эти 30 лет.

Вряд ли вы согласились бы купить акции с коэффициентом P/E=50 при условии, что их доходность останется на одинаковом уровне в ближайшие 30 лет.

Вообще, у людей всегда есть несколько альтернативных вариантов. Первый — уход в наличные. Это даст шанс совершить выгодную сделку впоследствии. Второй — покупка долгосрочных облигаций. Третий — инвестирование в акции на протяжении долгого времени. При этом акции еще и дешевле облигаций.

На самом деле, у людей есть несколько альтернатив. Первая – это уход в кэш, что позволит вам совершить выгодную сделку в будущем. Вторая – долгосрочные облигации, а третья – инвестирование в акции в течение длительного времени. Акции, кстати, дешевле облигаций.

Ждать ли неприятностей

Журналист напоминает, что несколько недель назад вице-президентом Berkshire Hathaway Чарли Мангером было озвучено мнение о больших излишествах на рынке и необходимости готовиться к неприятностям. Согласен ли с этим высказыванием Баффет?

Финансист отвечает, что к неприятностям следует готовиться всегда. Баффет подчеркивает, что это нужно было делать при покупке им первых акций в 1942 г., ожидать беды было нужно и в 1949 г., и в 2008 г. Именно в 2008-м Баффет написал опубликованную в New York Times статью, в которой он предупреждал о предстоящих неприятностях, одновременно призывая покупать акции.

Повторил бы Баффет свой совет частным инвесторам сегодня? Да, конечно. Если у человек есть необходимые для этого средства, акции покупать стоит.

В роли чистого покупателя выступает сегодня и возглавляемая Уорреном Berkshire Hathaway, и он сам. Более того, Баффет вообще считает себя чистым покупателем, который всегда был таковым. За время жизни финансиста сменилось 15 президентов США. Правда, во времена Герберта Гувера Уоррен не занимался покупкой акций, ведь ему было всего 6 месяцев.

Однако с тех пор администрацию возглавляли по 7 представителей республиканцев и демократов. Баффет покупал акции во время правления каждого из 14. Иногда ему казалось, что котировки акций слишком завышены. Несколько раз финансист писал об этом. Однако такое случается очень редко. Сегодня холдинг Баффета держит в акциях $240 млрд. Эти средства вложены в части компаний, бизнес которых очень нравится правлению.

Журналист напоминает, что свыше $125 млрд средств холдинга находится в кэше. Баффет согласен, и говорит, что в планах — дополнительное вложение денег в компании.

Разговор переходит на частные вопросы. Журналист говорит, что беседа проходит в помещении офиса Berkshire Hathaway, в котором Баффет часто встречается со студентами.

Баффет рассказывает, что действительно часто проводит здесь встречи со студентами со всего мира. Он прекрасно проводит время в беседах с молодежью из Перу, Китая, Израиля. Сегодня Баффет не преподает, однако начал обучать студентов, когда ему был 21 год. По достижении 88-летнего возраст финансист решил отдохнуть от преподавания.

Прогнозы на будущее

Журналист называет Баффета большим экспертом в области экономики и финансов и интересуется его мнением относительно сложившейся в мире ситуации.

Миллиардер отвечает, что ежемесячно получает комментарии руководства различных компаний относительно состояния их дел. Многие отмечают, что текущие события оказывают негативное влияние на их бизнес. Однако корпорации всегда подстерегают проблемы вроде терроризма, высокой конкуренции, торговых ставок.

Баффет подчеркивает, что не может предсказать состояние компаний через полгода или год. Однако он уверен, что корпорации, в которые инвестирует его фонд (как и многие другие компании США), будут очень успешны через 20—30 лет.

Финансист уверен, что в общих чертах предсказывать будущее довольно легко. Однако невозможно прогнозировать, какие будут изменения на рынке через 10 минут, 10 суток, 10 месяцев. Баффет занимается именно тем, что ему нравится и что у него хорошо получается. Поэтому он знает, что через 30 лет у многих компаний в мире результаты будут намного лучше, чем сегодня.

Возвращаясь к коронавирусу

Журналист просит привести конкретные примеры, как влияет коронавирус на компании.

Баффет называет франшизу Dairy Queen, по которой его холдинг владеет примерно тысячей торговых точек в Китае. Часть из них сегодня закрыта. Однако в целом работа продолжается. Холдингу Баффета принадлежит также 5,6% корпорации Apple, руководство которой отмечает негативное влияние коронавируса на розничные продажи и цепочки поставок. Это же можно сказать относительно ряда других компаний, в частности, Johns Manville.

Однако давление на бизнес всегда оказывают и многие другие факторы, это наблюдается всегда. Поэтому главный вопрос здесь — что будет с этими компаниями спустя 5 или 10 лет? Любой бизнес переживает взлеты и падения. Если компания продает конфеты, она может работать в убыток 7 месяцев за год. Однако каждый год обязательно наступает Рождество.

Американская экономика сегодня по-прежнему сильна, — уверен Баффет. Хотя она несколько ослабла за последние полгода. На экономику в целом и на бизнес отдельных корпораций непрерывно влияет множество различных факторов.

Журналист спрашивает, почему стал ослабевать бизнес корпораций? Это связано со снижением уровня доверия, или прежняя активность была неадекватно высокой?

Баффет отвечает, что снижение совсем незначительно. Для рад компаний большой проблемой оказались торговые ставки. Именно этот фактор какое-то время играл основную негативную роль. Сейчас на первый план выдвинулась проблема коронавируса.

А через полгода-год возникает новая проблема, спустя 2 года — еще одна. Поэтому всегда нужно думать о том, что будет ждать бизнес компании по прошествии 5 — 10 лет. На самом деле важно только это, — резюмирует Уоррен Баффет.

Источник https://www.kommersant.ru/doc/4946164

Источник https://www.exocur.ru/baffet-o-koronaviruse-mirovoj-ekonomike-i-preimushhestve-dolgovremennyh-investiczij/

Источник

Источник