NASDAQ: биржа №2 в мире глазами трейдеров Masterforex-V

Содержание статьи

NASDAQ: биржа №2 в мире глазами трейдеров Masterforex-V

NASDAQ – вторая по величине после NYSE мировая фондовая биржа, специализирующаяся на покупке / продаже ценных бумаг крупнейших компаний высокотехнологичного сектора (IT, электроника, робототехника, нанотехнологии, альтернативная энергетика, ПО и т.п.).

Название биржи являет собой аббревиатуру от National Association of Securities Dealers Automated Quotation. Собственник – NASDAQ OMX Group. Под контролем компании помимо американской биржи еще 8 торговых площадок в Европе на которых торгуются акции 3,2 тысячи компаний, включая акции NASDAQ (листинг NDAQ).

Основана 8.02.1971 г. Сейчас на этой площадках NASDAQ можно приобрести акции 3,2 тысячи компаний.

По русски читается, как "Насдак".

Отличия фондовой биржи NASDAQ от NYSE

Wiki Masterforex-V называет следующие отличия для трейдеров нашей Академии:

1. NASDAQ — одна из самых молодых, динамично развивающихся и демократичных из крупнейших фондовых площадок мира. В 1971г. она "вышла" из состава NYSE — Нью-Йоркской фондовой биржи и следующие почти полвека составляет ей реальную конкуренцию. Так, капитализация

- NYSE составила $32 трлн. (сентябрь 2018);

- NASDAQ — $6.8 трлн (2017);

- Токийской фондовой биржи — $4,5 трлн (2017);

- Лондонской фондовой биржа — $ 4,38 трлн. (2018);

- Шанхайской биржи — $4 трлн (август 2017 года);

- Франкфуртской биржи — $2 трлн (2017).

2. NASDAQ первоначально создавалась не как фондовая биржа, а как новый формат "отчетности эмитентов акций" перед инвесторами и трейдерами для исключения любого рода мошенничества и обмана, согласно решениям американского Конгресса 1938 и 1968гг..

Комментарий wiki Masterforex-V №1:

а) с 1933г. был принят "новый курс Рузвельта" для вывода страны из кризиса, одним из ключевых моментов которого стала защита интересов инвесторов — клиентов американских бирж. Так, в 1934г. родилась SEC — всевластная Комиссия по ценным бумагам и биржам США, а в 1938г. американским Конгрессом был принят «Акт Мэлони» (в оригинале – Maloney Act) "для упорядочивания работы брокеров и установлению системы контроля над ними" (контроль распространял даже за пределами биржи, чтобы исключить инсайд, сговор и мошенничество торговцев ценными бумагами). В 1939 году появилась Национальная ассоциация дилеров ценных бумаг (аббревиатура с оригинального названия – NASD), которую и обязали выработать "систему защиты инвесторов", обеспечить "честность торговых сделок" и т.д.

б) в 1968г. слушание в американском Конгрессе обернулось скандалом. Оказалось, что за 30 лет основные пункты Maloney Act не были выполнены (эмитенты акций не давали РЕГУЛЯРНУЮ и полную отчетность своих предприятий, торговцы не обеспечивали ликвидность, зато зарабатывали "сверхприбыль"). В итоге, NASD переименовали в NASDAQ с жесточайшими правилами прозрачной и полной финансовой отчетности. Первые торги на новой площадке состоялись 8.02.1971 г.

в) строгие правила NASDAQ этики дилинга позднее были распространены и на остальные биржи США и действуют по сей день как "стандарт" для любой фондовой биржи мира.

Комментарий wiki Masterforex-V №2: посмотрите сериал "Миллиарды" (2016-2018) о "трейдере" — миллиардере Бобби Аксельроде", зарабатывающем на бирже через незаконный инсайд и взятки, и его вечном визави — прокуроре Чаке Родсе. Чтобы остаться "чистым перед законом", Аксельрод содержит целый штат "аналитиков", расписывающих, как научные диссертации на сотнях страниц экономическое обоснование каждой его успешной сделки на бирже. Это последствия введения "стандартов NASDAQ" согласно решениям американского Конгресса, по которым прокуратура с SEC и агентами ФБР и Минфина безуспешно пытается поймать "за руку" талантливого дельца. Сериал снят по мотивам успешной торговли миллиардера Стива Коэна и его бывшем хедж-фонда SAC.

Юмор: сериал вошел в список лучших "драм" в США 2016г. — лучшее подтверждение актуальности проблемы через 45 лет после открытия биржи NASDAQ. Представляете, что творилось на биржевых площадках до введения этих стандартов?

3. Формирование новой торговой площадки пришлось на бум компьютерных технологий. Парадокс: NASDAQ не создавался для "высокотехнологичных компаний", это предприятия данного сектора САМИ быстрее конкурентов с "традиционных заводов и фабрик" в открытой конкуренции на NASDAQ вытеснили "промышленников" с этой фондовой биржи, благодаря на порядок большей норме прибыли и росту акций своих "компьютерных концернов".

На начальном этапе биржу NASDAQ на страницах The Wall Street Journal даже сравнивали с «доской объявлений». Она фактически являла собой информационную базу: показывались средние и лучшие котировки на внебиржевом рынке. В 70-е гг. это было новинкой и вызывало множество сатирических карикатур для развлечения читателей прессы. Сейчас это так же вошло в число стандартов для биржи и брокеров.

Маркет-мейкеры — главная особенность торговли на бирже NASDAQ

Четвертая особенность NASDAQ — наличие с первых дней ее существования мощной группировки маркет-мейкеров. Помните проблему "ликвидности", которую дважды поднимал Конгресс США? Фондовые биржи давали котировки акций по ценам продавца, поэтому. не факт, что их сразу было можно продать (аналогично, как авто, если вы выставите на продажу).

Насдак ввел де-факто принцип "соотношения спроса и предложения" благодаря целой группе профессиональных маркет мейкеров, готовых в любой момент купить любую акцию или фондовый индекс, который курируют.

«Здесь маркет-мейкеры «встречаются» с клиентами и соревнуются за исполнение их ордеров» — в этих словах описана схема торговли на бирже NASDAQ. Таким образом, более шестисот маркетмейкеров постоянно поддерживают ликвидность акций, предоставляя трейдерам практически постоянную возможность совершения ордеров. На основании предоставляемых маркетмейкерами котировок и формируются базовые котировки системы NASDAQ.

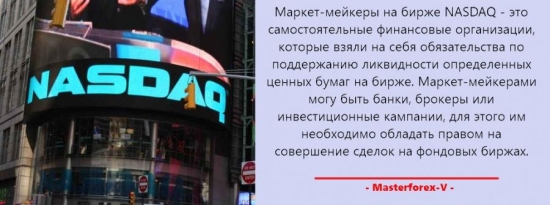

Маркет-мейкеры на бирже NASDAQ — это самостоятельные финансовые организации, которые взяли на себя обязательства по поддержанию ликвидности определенных ценных бумаг на бирже. Маркет-мейкерами могу быть банки, брокеры или инвестиционные кампании, для этого им необходимо обладать правом на совершение сделок на фондовых биржах.

За каждым маркет-мейкером закрепляется определенный финансовый инструмент, ликвидность которого он обязуется поддерживать. В одних секторах ценных бумаг NASDAQ ликвидность поддерживает около десятка маркетмейкеров, а в других – несколько десятков. Работа происходит в двух направлениях, т.е. маркет-мейкер выставляет заявки как на покупку финансового инструмента, так и на продажу. В его обязанность входит поддержание разницы между ценой покупки и ценой продажи, в результате чего на NASDAQ, чтобы исполнить ордер клиента, маркетмейкеры устраивают. соревнование, каждый предлагая свою, более "выгодную цену". Но, "бесплатный сыр", как известно, бывает лишь в мышеловке.

За свою работу маркет-мейкер официально получает вознаграждение в размере вышеназванного спрэда. Кроме этого маркет мейкер может получать определенные льготы по оплате комиссионного сбора по дополнительному соглашению с биржей.

Негативная сторона работы маркет-мейкеров — скрытое формирование трендов, их фигур разворота, ложных пробитий уровней сопротивления и поддержки, в результате чего сбиваются стоп лоссы клиентов. Именно этот профит по не официальной информации и приносит самый большой доход маркет-мейкерам.

"Кризис доткомов" — главное потрясение фондовой биржи NASDAQ

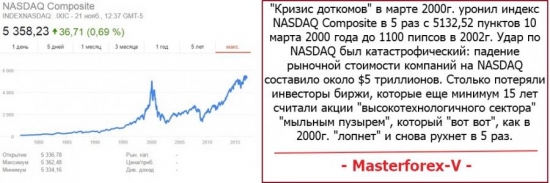

Пятая особенность NASDAQ — "кризис доткомов" в марте 2000г. уронил индекс NASDAQ Composite в 5 раз с 5132,52 пунктов 10 марта 2000 года до 1100 пипсов в 2002г. Удар по NASDAQ был катастрофический: падение на 2-х летнем медвежьем рынке рыночной стоимости компаний на NASDAQ составило около $5 триллионов. Столько потеряли инвесторы биржи, которые еще минимум 15 лет считали акции "высокотехнологичного сектора" "мыльным пузырем", который "вот вот", как в 2000г. "лопнет" и снова рухнет в 5 раз.

"Кризис доткомов" обрушил все фондовые индексы мира, но значительно меньше, чем NASDAQ. Так

— индекс NASDAQ Composite упал на 466.54% (на 4132 пункта);

— индекс Доу Джонса на 61.25% (4552 п.);

— SP 500 уронили на 50.18% (782п).

Рис.1. "Кризис доткомов" на графиках индексов NASDAQ Composite

Компании, чьи акции торгуются на NASDAQ

Фондовый рынок отличается от фьючерсного тем, что на первом торгуются акции компаний и фондовые индексы, а на втором – фьючерсы золота, нефти, газа, серебра, хлопка, пшеницы и т.д.

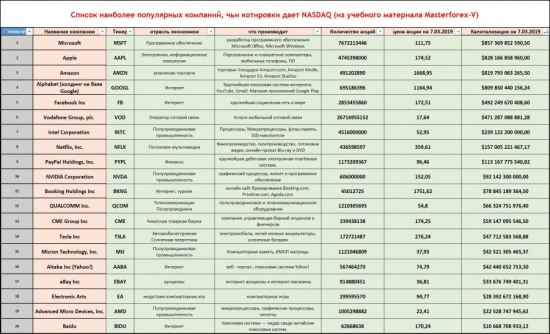

Список наиболее популярных акций, чьи котировки дает Насдак.

Комментарии wiki Masterforex-V: на NASDAQ, в отличие от NYSE

* лидеры по капитализации "на слуху" даже у далеких от биржи граждан — Apple, Alphabet (Google)

* цены акций большинства компаний "демократичные" от $20 до $200 с перспективой ДОЛГОсрочного роста на ближайшие десятилетия (открывать buy , разумеется, нужно не в эту минуту, а лишь после сильной коррекции вниз, например, во время мирового кризиса).

График акций Яндекса (YNDX) на NASDAQ

Шестая особенность NASDAQ для граждан РФ — котировки на ее биржевой площадке акций Yandex N.V. — голландского предприятия с российскими корнями — владельца ТМ "Яндекс" и поисковой системы Yandex.ru.

Графики акций Яндекса (YNDX) на NASDAQ имеют очень сложный технический анализ. Логика маркет мейкеров YNDX объяснена во 2-й главе книги Masterforex-V о. биткоине — Что изменилось в тренде BTC после выхода на рынок профессионального трейдинга?

Что общего может быть у акций Yandex на фондовой бирже NASDAQ с фьючерсом BTC на Чикагской товарной бирже? Masterforex-V объясняет: общей является логика банков маркетмейкеров, которые формируют тренды и биткоина, и акций YNDX, и сотен валютных пар рынка форекс.

Рис.2. Прогноз Masterforex-V о трендах акций Яндекса на NASDAQ

Комментарии wiki Masterforex-V: догадайтесь каким будет следующий тренд акций Яндекса на NASDAQ. с весны-лета 2019 г.?

Основные биржевые индексы — futures NASDAQ

Вторым по популярности финансовым инструментом NASDAQ (после акций) являются фьючерсы (futures) фондовых индексов биржи

— Nasdaq National Market Composite;

— Nasdaq Biotechnology Index — для компаний фармацевтической промышленности;

— Nasdaq Financial Index – для компаний финансового сектора, за исключением банков и страховых компаний

— Nasdaq Computer Index — для компаний, разрабатывающих компьютерное оборудование и программное обеспечение

— Nasdaq Bank Index — для банков.

Фондовые индексы – это среднеарифметический показатель цен акций компаний, входящих в данный биржевой индекс. Рассмотрим подробно каждый из них.

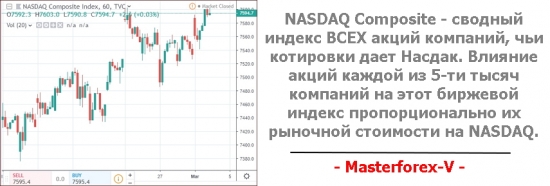

Фондовый индекс NASDAQ Composite

NASDAQ Composite — сводный индекс ВСЕХ акций компаний, чьи котировки дает Насдак. Влияние акций каждой из 5-ти тысяч компаний на этот биржевой индекс пропорционально их рыночной стоимости на NASDAQ.

Индекс NASDAQ National Market Composite

NASDAQ National Market Composite — фондовый индекс акций всех АМЕРИКАНСКИХ компаний, чьи котировки даются онлайн на Насдак. Похожий индекс с той лишь разницей, что в нем отображены акции только американского рынка.

Индекс NASDAQ-100

NASDAQ-100 — сводный индекс акций 100 ведущих компаний, чьи котировки даются на фондовой бирже Насдак. Самый популярный в мире индекса данной фондовой биржи.

NASDAQ Biotechnology Index

NASDAQ Biotechnology Index — сводный индекс около 120 акций ведущих фармацевтических и биотехнологических компаний Насдак. Отличается высокой волотильностью как и самого индекса, так и акций предприятий, представленных в нем.

Если вы хотите купить NASDAQ Biotechnology Index по цене в 30 раз дешевле — к вашим услугам акции ETF iShares Nasdaq Biotechnology, которые 1 к 1 совпадают с котировками индекса.

Рис.3. ETF iShares Nasdaq Biotechnology

NASDAQ и паи ETF

Третьим по популярности инструментом Насдак являются паи ETF (Exchange Traded Fund) — акции крупного инвестиционного фонда, чей "инвестиционный портфель", идентичен выбранному ими фондовому индексу. Так, на бирже Насдак

— ETF ONEQ отслеживает индекс NASDAQ Composite;

— ETF QQQ – повторяет фондовый индекс NASDAQ 100.

Зачем инвестору ETF вместо полноценного индекса? Чтобы за меньшую сумму купить финансовый инструмент, который 100% повторяет движение индекса. Например, как акции ETF QQQ двигаются "шаг в шаг" с фондовым индексом NASDAQ 100.

Рис.4. Сравнение графиков индекса ETF и фонда ETF QQQ

Неудачная попытка NASDAQ купить Лондонскую фондовую биржу (LSE)

О том, что фондовая биржа Насдак на подъеме, свидетельствуют многочисленные попытки покупки с ее стороны ближайших своих конкурентов.

Попытка покупки LSE номер 1. В марте 2006 года руководство NASDAQ попыталось купить Лондонскую фондовую биржу (LSE). Однако предложение американцев англичан не устроило. Цену 17,42 доллара за акцию они посчитали слишком низкой.

Американцы решили зайти с другой стороны. Они просто начали активно скупать акции LSE на открытом рынке и всего через два месяца после отказа англичан заполучили 25,1-процентный пакет, став самым крупным ее акционером.

Попытка покупки LSE номер 2. На достигнутом «Насдак» не остановилась, и скупка акций LSE продолжилась. К ноябрю 2007 года доля NASDAQ в LSE достигла 28,75%. Имея на руках столь весомый аргумент, американцы сделали англичанам повторное предложение, оценив акцию уже в 12,43 фунта (свыше 20 долларов), но снова получили отказ. Причем почти мгновенно – через 7 часов после предложения. Пояснение отказа то же: недостаточно высокая цена.

По словам Клары Фёрс, на тот момент гендиректора Лондонской биржи, американцы не оценили весомые показатели роста и значительный потенциал LSE, и не смогли предложить адекватную цену. Отметим, что при втором предложении «Насдак» готова была заплатить за LSE 2,7 миллиарда фунтов, что по курсу того времени эквивалентно 5,1 миллиарда долларов.

Покупка OMX и создание NASDAQ OMX Group

Потерпев относительную неудачу с LSE (приобретен крупный пакет акций, но не контроль над биржей), NASDAQ обратила внимание на другие торговые площадки и все-таки смогла выйти на европейский рынок. За 25,1 миллиарда крон 25.05.2007 г была приобретена шведская торговая площадка OMX. По курсу того времени в эквиваленте американской валюты сумма сделки составила 3,7 миллиарда долларов.

С приобретением OMX американцы также получили треть акций Санкт-Петербургской (IXSP).

После слияния со шведами биржа переименовалась в NASDAQ OMX Group. 72% получили американские акционеры, 28% — у шведские. Совокупная капитализация компаний, акции которых торгуются на NASDAQ OMX Group, приближается к 7 триллионам долларов.

SelectNet и SuperMontage — торговые системы NASDAQ

SelectNet. Платформа SelectNet на NASDAQ появилась в 1988 году под названием OCT (Order Confirmation Transaction service). Она решила ранее острую проблему с передачей ордеров в телефонном режиме. Связь по телефону занимала больше времени, а в некоторые моменты брокеры вообще не могли дозвониться маркетмейкерам, чтобы передать им заявки своих клиентов. Особенно сильно это прочувствовали во время биржевого краха в 1987 году, когда телефоны биржевых работников буквально разрывались от шквала звонков.

С появлением OCT брокерам не нужно было звонить на биржу, чтобы оперативно передать ордера клиентов. Многие знают, время – деньги, и на бирже это особенно актуально. Ордера стали передавать через электронную сеть, при этом они исполнялись автоматически, если на тот момент имелась встречная заявка.

В 1990 году систему улучшили и переименовали в SelectNet.

SuperMontage. Появилась в октябре 2003 года: 7 числа в Европе, 14 – в США. Пришла на смену устаревшей SuperSOES и актуальна на текущий момент. С помощью SuperMontage можно выйти и на другие биржевые площадки США.

SOES и SuperSOES. В настоящий момент не работают. Появились после биржевого краха 1987 года, когда финансовый рынок оказался в глубоком кризисе. С 1988 года маркетмейкеров обязали участвовать в SOES по всем акциям, торгуемым на NASDAQ. Система обеспечила инвесторам возможность размещать заявки через электронную сеть, не опасаясь временных задержек, которые приводили к неисполнению ордеров.

SOES укрепила доверие к бирже. В дальнейшем была заменена на более современные системы.

NASDAQ NM и NASDAQ SCM

В связи с ростом числа акций, которые котируются на бирже Насдак, компании-эмитенты развели по двум торговым площадкам:

- NASDAQ NM (National Market) – листинг компаний с высокой капитализацией. В обращении бумаги свыше 4 тысяч эмитентов. Чтобы выйти на эту площадку, компания должна соответствовать ряду жестких критериев.

- NASDAQ SCM (Small Cap Market) – листинг компаний с малой капитализацией. В обращении бумаги свыше 1 тысячи эмитентов.

Итого свыше 5 тыс. акций крупнейших компаний предоставлены на бирже Насдак на март 2019г.

Адрес NASDAQ

Биржа находится по адресу: США, Нью-Йорк, Бродвей, 165 (Уан-Либерти-Плаза).

Официальный интернет-сайт NASDAQ

Время работы биржи NASDAQ

У биржи есть торговая и послеторговая сессии. Первая проходит в будние дни с 9:30 до 16:00 (по UTC-5), вторая начинается после завершения первой и длится до 20:00.

Сделки в торговую сессию осуществляются на платформах SuperMontage и Primex, в послеторговую – SelectNet.

Как взять максимум от торговли на бирже?

NASDAQ — это лишь часть финансового мира, на котором трейдеры Masterforex-V берут профит, наряду с форексом, крипторынком, CFD фьючерсов товарных рынков (золото, серебро, нефть и т.д.). Проблема не в биржах, а в трейдерах — видят ли они

— мощные тренды от таймфреймов н4/д1 и выше, на которых можно взять сотни пунктов прибыли или нет?

— обнаруживают Уровни сопротивления и поддержки от которых и к которым идет цена?

— знают или нет, что означают модели флаг, вымпел, клин , Собака баскервилей Элдера / МФ и десятки иных при подсказках опытных трейдеров на закрытом форуме Академии, чтобы обойти ложный прорыв уровня или ловушку симметричного треугольника?

Какие акции NASDAQ вырастут в 2021 году?

NASDAQ

Инвесторы привыкли к мысли, что акциям, входящим в состав Nasdaq Composite, кажется, почти суждено опередить весь фондовый рынок. Действительно, в понедельник так и было, поскольку Nasdaq вырос примерно на 0,3% в 14:15 по восточному стандартному времени, несмотря на то, что другие рыночные индикаторы в этот день не изменились.

Лучшие акции NASDAQ

В частности, две акции Nasdaq в последнее время демонстрируют исключительно хорошие результаты, а в понедельник они обе достигли новых рекордных максимумов. Это:

- Apple ( NASDAQ: AAPL )

- Tesla ( NASDAQ: TSLA )

У них есть много катализаторов в запасе, и даже после недавнего успеха у обеих компаний впереди многообещающие фьючерсы, которые потенциально могут принести инвесторам еще большую прибыль от курса акций.

Акции Apple не видят предела

Акции Apple выросли более чем на 2% в понедельник днем, в результате чего рыночная капитализация производителя iPhone составила почти 2,4 триллиона долларов. Тем не менее, если аналитики Уолл-стрит добьются своего, восхождение к беспрецедентным высотам может иметь гораздо большее значение.

Аналитики Wedbush в понедельник высказали крайне оптимистичный прогноз по Apple. Аналитик считает, что цена акций гиганта мобильных устройств вырастет до 175 долларов за штуку. Это будет еще на 20-25% выше текущего уровня. Но это может быть только началом, поскольку растянутый прогноз Wedbush выражает вероятность того, что цена акций может вырасти до 225 долларов, если тенденции сохранятся в течение 2021 года.

Ключевым моментом, с точки зрения Wedbush, является iPhone 12. Аналитики и покупатели с нетерпением ждали появления на рынке новейшего iPhone, потому что он первым воспользовался функциями, которые стали возможны благодаря продолжающемуся развертыванию беспроводной технологии 5G. Глядя на поставщиков, которые поставляют Apple ключевые компоненты для производства iPhone, Ведбуш считает, что продажи в праздничный квартал могут быть намного лучше, чем ожидалось ранее.

Вам не придется долго ждать подтверждения, потому что Apple отчитается о прибыли позднее на этой неделе. Если это принесет хорошие новости, акции могут существенно продвинуться к отметке 225 долларов за акцию в короткие сроки.

Акции Tesla непрерывно растут

В это время Tesla также продолжает свой рост, причем некоторые указывают на шаги аналитиков, чтобы оправдать последний рывок. Тем не менее, как и многое другое, связанное с Tesla, Уолл-стрит, похоже, осталась позади и все еще пытается наверстать упущенное.

В понедельник аналитики Baird подтвердили рейтинг показателей по акциям производителя электромобилей. Тем не менее, даже несмотря на то, что новая целевая цена в 728 долларов за акцию была на 240 долларов выше, чем ее предыдущий прогноз, она была более чем на 100 долларов ниже точки начала дня — и даже ниже точки, где акции торговались после роста на 3% в понедельник днем.

Tesla оставила позади дни беспокойства о доступности капитала и на полной скорости продвигается вперед с масштабными строительными проектами для увеличения производственных мощностей. В результате ускорение роста будет важно для демонстрации того, что Tesla заслуживает высокой оценки.

Baird также был склонен к более спекулятивным размышлениям, учитывая, по крайней мере, возможность того, что Tesla в конечном итоге сможет объединить другие компании под руководством Маска, такие как SpaceX и The Boring Company, под одним корпоративным зонтиком.

Tesla также сообщает о прибыли в среду, и акционеры надеются на лучшее. Хотя мы уже знаем ключевые показатели производства и поставок, Tesla может подняться еще выше, если сможет установить постоянную тенденцию к большей прибыльности.

Вывод

Данные компании уже показали внушительный рост и не собираются на этом останавливаться. Если вы хотите купить акции Apple или Tesla, то это можно сделать с помощью брокерской компании Afex Capital. Брокер предлагает выгодные условия торговли ведущими акциями компаний. Сейчас можно получить 30% бонус на первую покупку акций.

Источник https://www.masterforex-v.org/wiki/nasdaq.html

Источник https://afexnews.com/obzory/kakie-akcii-nasdaq-virastut-v-2021-godu/

Источник

Источник