Консервативные инвестиции: как получать доходность выше вкладов

Содержание статьи

Консервативные инвестиции: как получать доходность выше вкладов

Чем выше доходность, тем выше риски. Независимый финансовый советник Илья Пантелеймонов рассказал, как заработать на низкорискованных инвестициях 5–8% годовых в валюте.

Доходность вложений зависит от роста мирового фондового рынка. Исторически он растёт. Вот статистика роста стоимости портфелей на американском фондовом рынке с 1928 года. В этих портфелях доля акций составляет от 5% до 100%, остальное — облигации.

Как росла стоимость американских портфелей с 1928 года*

*доходность в среднем в год в валюте

Как видно из таблицы, если вкладывать деньги в фондовый рынок на много лет, то потерять все вложения почти невозможно.

В кризисы доходность инвестиций снижается, но за этим следует восстановление и дальнейший рост. Рассмотрим это на примере колебаний цен портфелей в период кризиса 2008 года и после.

Консервативные портфели, состоящие примерно из 60% фондов облигаций и 40% фондов акций, просели почти на 14%.

Умеренные, в которых фонды облигаций составляют 25–55%, а фонды акций — 45–70%, просели на 22–25%.

Умеренный портфель: доля акций — 65%, доля облигаций — 35%. Просадка — 25%

Агрессивные, где на фонды облигаций приходится до 30%, а на акции — до 100%, просели в среднем на 40–50%.

Агрессивный портфель: доля акций — 90%, доля облигаций — 10%. Просадка — 36,1%

Сейчас эти портфели отыграли своё падение и находятся в плюсе.

Чем консервативнее инвестиции, тем меньше они будут проседать в периоды колебаний.

Как составить консервативный портфель

Надёжные или консервативные инвестиции — это инвестиции в портфели из фондов акций, облигаций, недвижимости, индексов драгоценных металлов. Результаты инвесторов зависят от времени. Чем больше времени для инвестирования — тем больше доходность можно получать. Так, при сроках:

- менее 10 лет — можно заработать 3–5% годовых в валюте;

- от 10 до 15 лет — 5–6% годовых;

- от 15 до 20 лет — 6–7% годовых;

- от 20 лет и больше — 7–8% годовых.

При выборе бумаг нужно отталкиваться от цели инвестирования. Поэтому первый вопрос, который надо задать себе перед инвестированием, — зачем вкладывать деньги?

Я выделю четыре вида целей, для которых подходят низкорискованные инвестиции:

1. Создание личного капитала

Личный капитал нужен для того, чтобы в возрасте примерно 60+ заменить свой активный доход от работы или от бизнеса на пассивный доход с активов. Капитал считается достаточным, когда есть примерно 70% от текущего уровня расходов.

Допустим, вы сегодня тратите 100 000 ₽ в месяц. Значит, на пенсии вам будет нужно 75 000 ₽ в месяц. Это примерно $1000. Чтобы получать $1000 в месяц, нужно создать капитал в $300 000 (без учёта инфляции). Если учесть инфляцию, которая в долларах в среднем составляет 2% в год, то капитал должен быть в 1,7 раза больше, то есть $500 000. Рентная доходность (проценты, которые можно снимать и тратить) с такого капитала составит примерно 4% годовых в валюте.

Если капитала ещё нет, а таких, как правило, большинство, то для начала рассчитаем, сколько в месяц надо инвестировать.

Какую сумму нужно сегодня откладывать на создание капитала: если создавать капитал в течение 25 лет, то при доходности 8% годовых (средняя доходность при таком сроке) и ежемесячной капитализации процентов инвестиции должны составлять $310 в месяц без учёта инфляции. По текущему курсу это почти 23,3 тысячи ₽. С учётом инфляции: $522 в месяц.

Расчёты сделаны с помощью специальной таблицы коэффициентов (вот инструкция, как она работает).

Какие консервативные инструменты подойдут для этой цели: ETF на облигации и ETF на акции. Доля фондов облигаций должна составлять минимум от 30 до 50%.

Примеры ETF. Для покупки этих фондов нужен статус квалифицированного инвестора или счёт у иностранного брокера.

- Vanguard Short-Term Investment Grade Bond;

- Vanguard Inflation-Protected Securities;

- iShares 7–10 Year Treasury Bond ETF (IEF).

- Vanguard All-World ex-US Small-Cap Index;

- Vanguard Large-Cap Index;

- Vanguard Value Index;

- Vanguard Small-Cap Index;

- Vanguard European Stock Index;

- iShares MSCI Value Index.

ETF на недвижимость и другие

- Vanguard Real Estate Index Fund (VNQ);

- iShares U.S. Real Estate ETF (IYR);

- iShares Physical Gold ETC | SGLN.

Примеры ETF на российском фондовом рынке: можно найти на сайте Московской биржи. Их можно купить без статуса «квалифицированный инвестор».

Как вложить деньги: через российского или зарубежного брокера, а также через страховые компании. Если покупать через российского брокера, то выгоднее открыть индивидуальный инвестиционный счёт (ИИС), чтобы получить налоговый вычет в размере до 52 000 ₽ каждый год.

Читайте по теме:

Минимальный порог для входа:

- при инвестировании через российские брокерские счета: от 10 000 ₽ разово вложить и пополнять на любую сумму;

- при инвестировании через иностранные брокерские счета: от $2000 разово положить и пополнять;

- при инвестировании через страховые компании — можно ежемесячно пополнять с карточки по $300.

Средняя доходность: зависит от риска, который вы готовы на себя взять. Так, консервативный портфель будет давать 5–7% годовых в валюте, умеренный портфель — 7–9%. Это рыночная доходность при инвестировании на 15–25 лет и более.

2. Получение рентного дохода

Рентный доход — это пассивный доход с капитала. Наиболее привычная для многих форма — это доход от сдачи недвижимости. По статистике портала IRN.ru, чистыми средний процент от сдачи московской недвижимости составляет 3,5–4% годовых в рублях. Это сопоставимо с банковскими вкладами. Доходность консервативного инвестиционного портфеля будет выше.

Найти вклад с высокой ставкой

Какие консервативные инструменты подойдут для этой цели:

- прямые облигации: государственные, муниципальные, корпоративные;

- еврооблигации;

- привилегированные акции;

- дивидендные акции;

- REITs (фонды недвижимости);

- структурные ноты с купоном (до 20% от всего портфеля, очень избирательно).

Как вложить деньги: через иностранного брокера.

Минимальный порог для входа: от $100 000. Но чтобы были хорошие условия и возможность собрать портфель поинтереснее, а также минимизировать комиссии за отправку денег, нужно от $400 000–500 000.

Есть и другой способ получения рентного дохода в валюте — из страхового полиса иностранных международных страховых компаний. Здесь инвестор может снимать по 4% в год из общего прироста на капитал. А может составить договор с возможностью аннуитизации — это гарантированный доход в течение всей жизни.

Такие полисы бывает двух типов:

- первые требуют регулярных инвестиций и начинаются от $300 в месяц;

- вторые подразумевают разовые инвестиции, минимальная сумма вложений — от $10 000.

Также можно открывать универсальные пенсионные планы, в которых предусмотрено и создание капитала, и страхование жизни. Вход начинается от $10 000 в год или от $80 000–100 000 разово.

Но при выборе такого инструмента стоит обязательно обратить внимание на размер комиссий, которые берут компании, и наличие и размер штрафов за преждевременное закрытие счёта или пропуск очередного пополнения.

Средняя доходность: 4–5% годовых в валюте при инвестировании от пяти лет. Это минимальный рекомендуемый срок при формировании портфеля ренты.

3. Образование детей

Даже если вашему ребёнку всего лишь 1–2 года или 5–8 лет, то уже пора подумать о его образовании. Ведь чем раньше вы начнёте откладывать на его обучение, тем больше возможностей ему откроется для выбора вуза.

Допустим, вашему ребёнку сегодня 5 лет. Вы планируете, что он пойдёт учиться в хороший средний московский вуз. Обучение в год стоит 300 000 ₽ или примерно $4000. На обучение магистра (6 лет) надо примерно 1,8 миллиона ₽. Время до экватора обучения (средней точки накоплений) — 16 лет.

Какую сумму нужно сегодня откладывать на оплату обучения: через 16 лет с учётом инфляции образование будет стоить примерно 3,4 миллиона ₽ или $45 000. Чтобы создать такой капитал, нужно начинать сегодня инвестировать по $140 в месяц под 6% годовых (по 10 500 ₽). Если же не создавать капитал заранее, а оплачивать обучение по факту, то ваши вложения составят уже 47 000 ₽ в месяц.

Какие консервативные инструменты подойдут для этой цели: если есть стартовая сумма от $15–20 тысяч, то хорошо подойдут портфельные инвестиции на брокерских и страховых счетах (инвестиции в портфели, состоящие из 8–12 фондов акций и облигаций). Можно положить сумму разово, и она успеет подрасти до целевой.

Если стартовой суммы нет, то другой вариант — ежемесячное инвестирование через страховую компанию.

Как вложить деньги: через брокера или страховую компанию.

Минимальный порог для входа: от 10 000 ₽ в месяц для российских брокеров, от $1000 для иностранных брокеров и от $300 в месяц при инвестировании через страховую компанию.

Средняя доходность: 5–7% годовых в валюте в зависимости от выбранного типа плана и инвестиционной стратегии (при сроке 15 лет).

4. Целевые накопления

Это могут быть накопления на жильё — квартиру, дом, яхту, ремонт. Чтобы использовать для достижения этих целей консервативные инвестиции, их срок должен составлять не менее пяти лет.

Возьмём цель — купить жильё через семь лет стоимостью 6 миллионов ₽ ($80 000 по текущему курсу). При этом достаточно будет накопить первоначальный взнос в размере 40% от стоимости. Остальное — в ипотеку. Для накопления $32 000 нужно инвестировать по $533 в месяц или 40 000 ₽.

Какие консервативные инструменты подойдут для этой цели

Примерная структура инвестиционного портфеля может выглядеть так:

- доля фондов облигаций — порядка 65–70%;

- доля фонда золота — 5–8%;

- фонды акций развитых стран — 15–25%;

- доля фондов недвижимости — 0–5%;

- фонд наличных (cash фонд) — 10%.

Как вложить деньги: через российского или иностранного брокера, страховую компанию. Суперконсервативный портфель можно создать через российский брокерский счёт. В частности, можно открыть ИИС на 5–7 лет.

Минимальный порог для входа: от 10 000 ₽ (у российских брокеров), от $1000 (иностранные брокерские счета), от $300 в месяц или от $10 000 разово (для страховых счетов).

Средняя доходность: 2–3% годовых в валюте для депозитных счетов и 3–5% для инвестиционных портфелей через брокеров или страховые компании при сроке в пять лет.

Мода на инвестиции: три стратегии для тех, кто хочет заставить капитал работать

Иллюстрация: sesame/Getty Images

Иллюстрация: sesame/Getty Images

Обстоятельства сложились

Всплеску интереса у россиян к инвестициям способствовало, прежде всего, постепенное снижение ключевой ставки ЦБ РФ с 11% до 4,25% и развернувшееся на этом фоне активное маркетинговое продвижение индивидуальных инвестиционных счетов. Плюс стагнация рынка недвижимости (и падение в долларовом эквиваленте), которая снизила привлекательность инвестиций в квадратные метры. Между тем на депозитах и текущих счетах в банках находится более 40 трлн рублей. Закономерный вопрос: могут ли эти средства работать эффективнее, чем ставшая несущественной процентная ставка по вкладу или квартира «под сдачу»? Безусловно. Заминка возникает на следующем шаге, когда потенциальный инвестор задается вопросом: куда и как вложить деньги?

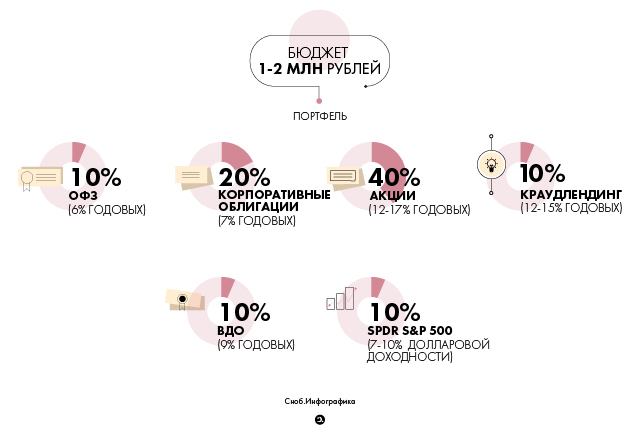

Ниже приведены три стратегии инвестирования, наиболее оптимальные в текущих реалиях для непрофессиональных инвесторов. Для большей точности будем исходить из того, что наш «герой» — в возрасте 30–40 лет, имеет средний риск-аппетит, то есть не готов направить все средства в биткоин, но и не собирается держать 100% капитала на депозите в Сбербанке. Чем более серьезным бюджетом обладает инвестор, тем сильнее он может диверсифицировать свой инвестиционный портфель. Это облегчает доступ к части средств, если они вдруг понадобятся. Одновременно у инвестора появляется возможность защититься от непредвиденных движений рынка, увеличиваются шансы остаться «при своих». В итоге инвестор становится увереннее. Растет готовность рисковать, а значит, получать более высокий доход.

Стратегия №1

Наиболее оптимальный вариант для начинающего инвестора — вложить 60% средств в один из самых надежных инструментов — облигации, распределив сумму поровну на ОФЗ и корпоративные облигации. Доходность первых в среднем равна 6% годовых, вторых — чуть выше, 7% годовых. С них инвестор получит невысокий доход, но будет уверен, что при негативном сценарии сможет вернуть большую часть вложенных средств.

Облигации федерального займа (ОФЗ) — долговые обязательства государства. Эти ценные бумаги выпускает Министерство финансов России. ОФЗ предполагает купонный доход и выплату номинальной стоимости по окончании срока размещения. Инвестиции в ОФЗ надежны, независимо от обстоятельств номинальная стоимость этих бумаг будет возвращена инвестору в полном объеме, гарантом выступает государство. Купонный доход по ОФЗ не облагается налогом, как, например, проценты с депозита (при размещении сумм выше 1 млн удерживается НДФЛ). В случае необходимости инвестор может продать облигации федерального займа по стоимости, близкой к номинальной. Государственные облигации — одни из самых ликвидных. Поскольку обратная сторона надежности ОФЗ — невысокая доходность, приобретение таких бумаг часто называют осознанным выбором в пользу сохранности средств.

Корпоративные облигации — долговые обязательства коммерческих организаций, которые позволяют им привлекать средства на условиях более выгодных, чем в банках. Преимущества инвестирования в корпоративные облигации обусловлены более высокой доходностью, чем у ОФЗ (в среднем 7%). Корпоративные облигации легко продать по стоимости, близкой к номинальной. В числе недостатков — необходимость уплаты налогов. В отличие от ОФЗ, с купонов по корпоративным облигациям надо платить НДФЛ. Также в случае покупки корпоративных облигаций выше риски, так как дефолт эмитента, выпустившего акции, исключить нельзя. В таком случае выплата купонов и возврат по номиналу невозможны.

Следующие 30% бюджета в рамках данной стратегии предполагается вложить в акции. Это ценные бумаги, которые дают право держателю на определенную долю в компании и пропорциональную ей долю прибыли. Доходность акций складывается из дивидендов и роста курсовой стоимости. При оптимально сформированном портфеле средняя доходность может составить 12–17%. Как выбирать акции — отдельная большая тема, которую не раскрыть в двух словах. Но основной принцип формирования портфеля акций тот же, что и у инвестирования в целом: нужно диверсифицировать портфель, чтобы в случае, если у какой-то компании или в отрасли что-то пойдет не так, у инвестора было пространство для маневра.

Оставшиеся 10% предполагается направить в краудлендинг. Суть краудлендинга заключается в том, что физические лица напрямую занимают средства индивидуальным предпринимателям или компаниям. Такой формат кредитования дает малому бизнесу возможность привлекать деньги частных инвесторов и не зависеть от банков, предъявляющих довольно высокие требования к подобным заемщикам, а инвесторам — получать более высокую доходность. Краудлендинговые площадки за несколько процентов комиссии обеспечивают взаимодействие заемщиков и инвесторов. Основная прибыль от кредитования переносится на инвестора. Риски инвесторов диверсифицируются за счет того, что платформа автоматически разбивает каждый заем на несколько частей. Таким образом заемщик получает инвестиции не от одного, а сразу от нескольких инвесторов, так же как и портфель инвестора формируется набором мелких займов разным заемщикам. За счет этого в случае дефолта той или иной компании инвестор теряет не всю сумму, а только часть, и эти потери могут быть компенсированы доходностью по другим займам кредитного портфеля. В итоге средняя доходность инвестора может составлять 12–15% годовых. Взаимодействие инвесторов и заемщиков происходит онлайн. В настоящее время в реестре Банка России зарегистрировано 25 краудлендинговых платформ.

Стратегия №2

С повышением бюджетов предполагается наращивание доли высокодоходных инструментов. Долю облигаций можно снизить до 30% в пропорции: 20% — корпоративные облигации, 10% — ОФЗ. Инвестиции в краудлендинг сохраняем на уровне 10%, а долю акций наращиваем до 40% портфеля. Оставшиеся 20% делим между высокодоходными облигациями (ВДО) и инвестициями в индекс S&P 500.

ВДО — долговые ценные бумаги, доходность которых существенно превосходит среднюю по рынку. Как правило, ВДО имеют низкий кредитный рейтинг или не имеют совсем. В связи с этим эмитент всячески старается улучшить параметры облигационного займа, предлагая, например, частые выплаты купона или амортизацию облигации, то есть периодическую выплату части основного долга. Также может допускаться возможность досрочного погашения займа в случае каких-либо нарушений со стороны эмитента. Все это, несмотря на высокий риск, делает ВДО привлекательными точки зрения инвестиций.

S&P 500 представляет собой условную корзину, в которую входят акции 500 самых крупных компаний США, имеющих наибольшую капитализацию. Индекс способен принести 7–10% долларовой доходности. Это лучшее вложение денежных средств из всех возможных. Однако речь в данном случае идет о крупных суммах, а собрать и управлять таким портфелем самостоятельно непросто, поэтому этот инструмент появляется только во второй инвестстратегии.

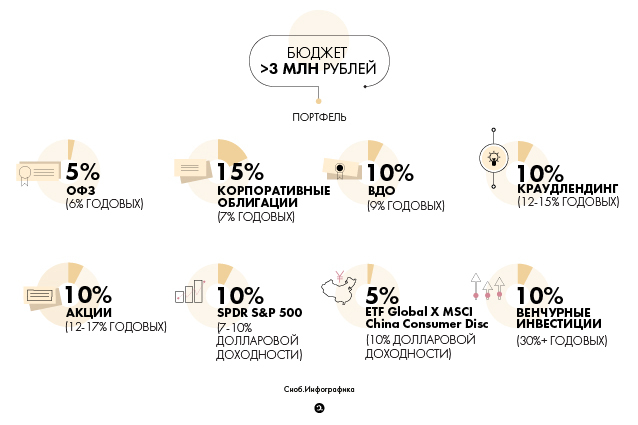

Стратегия №3

Стратегия №3 — для крупных инвестиций. Ее ключевое отличие от предыдущих — в двух дополнительных инструментах, на которые предлагается перераспределить 15% портфеля. Один из них — инвестирование в индекс MSCI China, предоставляющий доступ к крупным и средним китайским компаниям и охватывающий примерно 85% инвестиций в акции. Инвестировать в китайскую экономику можно через фонд Global X MSCI China Consumer Disc. Его основными секторами являются интернет-магазины, розничная торговля, текстиль, гостиничный и ресторанный бизнес, а также потребительские услуги. Около 40% капитализации фонда обеспечивают такие компании, как Meituan Dianping, JD.com, Alibaba, TAL Education Group и NIO. В прошлом году фонд вырос на 74%. Инвестиции во вторую по величине экономику мира — это возможность географически диверсифицировать портфель и получать порядка 10% долларовой доходности.

Венчурные инвестиции — это вложение в перспективные стартапы. Войти в капитал инвестор может на разных стадиях, соответственно которым определяется четыре вида венчурного капитала: на запуск, на расширение, таргетированные и антикризисные инвестиции. Инвестиции в стартапы на начальной стадии самые рискованные, но и самые перспективные. Проект может провалиться, а может взлететь, как Tesla или Zoom. Тогда инвестор или потеряет всё, или получит доход, в сотни раз превышающий сумму инвестиций. При разумном подходе и правильном выборе проекта венчурные инвестиции могут приносить более 30% годовых.

Больше текстов об экономике, финансах и обществе — в нашем телеграм-канале «Проект “Сноб” — Общество». Присоединяйтесь

Источник https://www.sravni.ru/text/konservativnye-investiczii-kak-poluchat-dohodnost-vyshe-vkladov/

Источник https://snob.ru/entry/203424/

Источник

Источник