Фондовый рынок — Stock market

Содержание статьи

Фондовый рынок — Stock market

Фондовый рынок , фондовый рынок , или рынок акций является агрегацией покупателей и продавцов акций (называемыми также акции), которые представляют собой собственность претензии на бизнесе; они могут включать ценные бумаги, котирующиеся на публичной фондовой бирже , а также акции, которые торгуются только в частном порядке, например, акции частных компаний, которые продаются инвесторам через платформы краудфандинга акций . Инвестиции на фондовом рынке чаще всего осуществляются через биржевые маклеры и электронные торговые площадки . Инвестиции обычно производятся с учетом инвестиционной стратегии .

Акции можно разделить на категории по стране, в которой зарегистрирована компания. Например, Nestlé и Novartis зарегистрированы в Швейцарии и торгуются на SIX Swiss Exchange , поэтому их можно рассматривать как часть швейцарского фондового рынка, хотя акции также могут торговаться на биржах в других странах, например, в качестве американского депозитария. расписки (ADR) на фондовых рынках США.

СОДЕРЖАНИЕ

Размер рынков

Общая рыночная капитализация ценных бумаг, обеспеченных долевыми инструментами, во всем мире выросла с 2,5 триллиона долларов США в 1980 году до 83,53 триллиона долларов США на конец 2019 года. По состоянию на 31 декабря 2019 года общая рыночная капитализация всех акций во всем мире составляла приблизительно 70,75 триллиона долларов США.

По состоянию на 2016 год в мире насчитывается 60 фондовых бирж. Из них 16 бирж с рыночной капитализацией 1 триллион долларов или более, и на них приходится 87% мировой рыночной капитализации. Помимо Австралийской фондовой биржи , все эти 16 бирж находятся в Северной Америке , Европе или Азии .

По странам крупнейшие фондовые рынки по состоянию на январь 2020 года находятся в Соединенных Штатах Америки (около 54,5%), за которыми следуют Япония (около 7,7%) и Соединенное Королевство (около 5,1%).

Фондовая биржа

Фондовая биржа является обмен (или биржа) , где биржевики и трейдеры могут покупать и продавать акции (акционерный капитал акции ), облигации и другие ценные бумаги . Акции многих крупных компаний котируются на фондовой бирже. Это делает акции более ликвидными и, следовательно, более привлекательными для многих инвесторов. Биржа также может выступать гарантом расчетов. Эти и другие акции могут также продаваться « на внебиржевом рынке » (OTC), то есть через дилера. Акции некоторых крупных компаний будут размещены на нескольких биржах в разных странах, чтобы привлечь международных инвесторов.

Фондовые биржи могут также охватывать другие типы ценных бумаг, такие как ценные бумаги с фиксированной процентной ставкой (облигации) или (реже) производные инструменты, которые с большей вероятностью будут торговаться на внебиржевом рынке.

Торговля на фондовых рынках означает передачу (в обмен на деньги) акций или ценных бумаг от продавца к покупателю. Это требует, чтобы эти две стороны согласовали цену. Акции (акции или акции) предоставляют долю владения в конкретной компании.

Участники фондового рынка варьируются от мелких индивидуальных инвесторов до более крупных инвесторов, которые могут базироваться в любой точке мира и могут включать банки , страховые компании, пенсионные фонды и хедж-фонды . Их заказы на покупку или продажу могут быть выполнены от их имени трейдером фондовой биржи .

Некоторые биржи — это физические места, где транзакции выполняются в торговом зале методом, известным как открытый протест . Этот метод используется на некоторых фондовых биржах и товарных биржах и предполагает, что трейдеры выкрикивают цены покупки и продажи. Другой тип фондовой биржи имеет сеть компьютеров, где торги совершаются в электронном виде. Примером такой биржи является NASDAQ .

Потенциальный покупатель предлагает определенную цену за акцию, а потенциальный продавец запрашивает конкретную цену за ту же акцию. Покупка или продажа на Рынке означает, что вы примете любую цену предложения или цену предложения за акции. Когда цены спроса и предложения совпадают, продажа происходит в порядке очереди, если по данной цене присутствует несколько участников торгов.

Цель фондовой биржи — облегчить обмен ценными бумагами между покупателями и продавцами, обеспечивая тем самым рынок . Биржи предоставляют торговую информацию по котируемым ценным бумагам в режиме реального времени, облегчая определение цен .

Нью — Йоркская фондовая биржа (NYSE) является физическим обменом с гибридным рынком для размещения заказов в электронном виде из любого места, а также на торговой площадке . Ордера, исполняемые на торговой площадке, поступают через членов биржи и переходят к брокеру торговой площадки , который отправляет ордер в электронном виде на торговый пост для Назначенного маркет-мейкера («DMM») для этой акции для торговли ордером. Задача DMM — поддерживать двусторонний рынок, отдавая приказы на покупку и продажу ценных бумаг, когда нет других покупателей или продавцов. Если существует спред между ценой покупки и продажи, торговля немедленно не происходит — в этом случае цифровой мультиметр может использовать свои собственные ресурсы (деньги или акции), чтобы закрыть разницу. После того, как сделка совершена, подробности записываются на «ленту» и отправляются обратно в брокерскую фирму, которая затем уведомляет инвестора, разместившего заказ. Компьютеры играют важную роль, особенно для программной торговли .

NASDAQ представляет собой электронный обмен, где все торговли осуществляется через компьютерную сеть . Процесс аналогичен Нью-Йоркской фондовой бирже. Один или несколько маркет-мейкеров NASDAQ всегда предлагают цену и цену, по которой они всегда будут покупать или продавать «свои» акции.

Парижская фондовая биржа , теперь часть Euronext , является заказ-приводом, электронный фондовой биржи. Он был автоматизирован в конце 1980-х годов. До 1980-х годов это был открытый обмен протестами. Биржевые маклеры встретились в торговом зале Дворца Бронниар. В 1986 году была представлена торговая система CATS , и система согласования заказов была полностью автоматизирована.

Люди, торгующие акциями, предпочтут торговать на самой популярной бирже, поскольку это дает наибольшее количество потенциальных контрагентов (покупатели для продавца, продавцы для покупателя) и, вероятно, лучшую цену. Однако всегда были альтернативы, такие как брокеры, пытающиеся объединить стороны для торговли вне биржи. Третьими популярными рынками являются Instinet , а затем Island и Archipelago (последние два с тех пор были приобретены Nasdaq и NYSE соответственно). Одним из преимуществ является то, что это позволяет избежать комиссий обмена. Однако у него также есть такие проблемы, как неблагоприятный отбор . Финансовые регуляторы исследовали темные пулы .

Участник рынка

К участникам рынка относятся индивидуальные розничные инвесторы, институциональные инвесторы (например, пенсионные фонды , страховые компании , паевые инвестиционные фонды , индексные фонды , биржевые фонды , хедж-фонды , группы инвесторов, банки и различные другие финансовые учреждения ), а также публично торгуемые корпорации, торгующие собственные акции. Робо-советники , которые автоматизируют инвестиции для физических лиц, также являются крупными участниками.

Демография участия на рынке

Косвенные и прямые инвестиции

Косвенные инвестиции подразумевают косвенное владение акциями, например, через паевой инвестиционный фонд или биржевой фонд. Прямые инвестиции предполагают прямое владение акциями.

Прямое владение акциями физическими лицами незначительно выросло с 17,8% в 1992 году до 17,9% в 2007 году, при этом средняя стоимость этих акций увеличилась с 14 778 долларов США до 17 000 долларов США. Косвенное участие в форме пенсионных счетов выросло с 39,3% в 1992 году до 52,6% в 2007 году, при этом средняя стоимость этих счетов увеличилась более чем вдвое с 22 000 до 45 000 долларов за это время. Рыдквист, Спицман и Стребулаев объясняют дифференцированный рост прямых и косвенных владений различиями в том, как они облагаются налогом в Соединенных Штатах. Инвестиции в пенсионные фонды и 401k, два наиболее распространенных средства косвенного участия, облагаются налогом только тогда, когда средства снимаются со счетов. И наоборот, деньги, используемые для прямой покупки акций, подлежат налогообложению, как и любые дивиденды или прирост капитала, которые они приносят держателю. Таким образом, действующий налоговый кодекс стимулирует частных лиц к косвенным инвестициям.

Участие по уровням доходов и богатства

Уровни участия и стоимость холдингов значительно различаются в зависимости от уровня дохода. В нижнем квинтиле дохода 5,5% домохозяйств владеют акциями напрямую, а 10,7% имеют акции косвенно в форме пенсионных счетов. В верхнем дециле дохода коэффициент прямого участия составляет 47,5%, а коэффициент косвенного участия в форме пенсионных счетов — 89,6%. Средняя стоимость акций, находящихся в непосредственном владении, в нижнем квинтиле дохода составляет 4000 долларов США, а в верхнем дециле дохода — 78 600 долларов США по состоянию на 2007 год. Медианная стоимость акций, находящихся в косвенном владении в форме выхода на пенсию, приходится на те же две группы в том же году. составляет 6300 и 214 800 долларов соответственно. После Великой рецессии 2008 года уровень участия домохозяйств в нижней половине распределения доходов снизился как прямо, так и косвенно с 53,2% в 2007 году до 48,8% в 2013 году, в то время как за тот же период домохозяйства в верхнем дециле распределения доходов незначительно снизились. увеличилось участие с 91,7% до 92,1%. Средняя стоимость прямых и косвенных владений в нижней половине распределения доходов немного снизилась с 53 800 долларов в 2007 году до 53 600 долларов в 2013 году. В верхнем дециле средняя стоимость всех активов упала с 982 000 долларов до 969 300 долларов за то же время. Средняя стоимость всех пакетов акций по всему распределению доходов оценивается в 269 900 долларов США по состоянию на 2013 год.

Участие по расе и полу

Расовая структура собственности на фондовом рынке показывает, что вероятность того, что домохозяйства, возглавляемые белыми, почти в четыре и шесть раз, напрямую владеют акциями, чем у домохозяйств, возглавляемых чернокожими и латиноамериканцами, соответственно. По состоянию на 2011 год национальный уровень прямого участия составлял 19,6%, для домохозяйств белых — 24,5%, для домохозяйств чернокожих — 6,4%, а для домохозяйств латиноамериканского происхождения — 4,3%. Косвенное участие в форме владения 401 тыс. Показывает аналогичную картину с национальным уровнем участия 42,1%, уровнем 46,4% для домашних хозяйств белых, 31,7% для домашних хозяйств чернокожих и 25,8% для домашних хозяйств латиноамериканского происхождения. Домохозяйства, возглавляемые супружескими парами, участвовали с долей участия, превышающей средние по стране: 25,6% участвовали напрямую, а 53,4% участвовали косвенно через пенсионные счета. 14,7% домохозяйств, возглавляемых мужчинами, участвовали в рынке напрямую, а 33,4% владели акциями через пенсионные счета. 12,6% домашних хозяйств, возглавляемых женщинами, напрямую владеют акциями, а 28,7% — косвенно.

Детерминанты и возможные объяснения участия на фондовом рынке

В статье 2003 г. Виссинг-Йоргенсен пытается объяснить непропорционально высокие уровни участия среди групп по богатству и доходу как функцию постоянных затрат, связанных с инвестированием. Ее исследование показывает, что фиксированных затрат в размере 200 долларов в год достаточно, чтобы объяснить, почему почти половина всех американских домохозяйств не участвует в рынке. Показатели участия сильно коррелируют с уровнем образования, что подтверждает гипотезу о том, что информация и транзакционные издержки участия в рынке лучше поглощаются более образованными домохозяйствами. Поведенческие экономисты Харрисон Хонг, Джеффри Кубик и Джереми Стейн предполагают, что общительность и уровень участия сообществ имеют статистически значимое влияние на решение человека участвовать в рынке. Их исследования показывают, что социальные люди, живущие в штатах с уровнем участия выше среднего, имеют на 5% больше шансов участвовать, чем люди, которые не разделяют эти характеристики. Это явление также объясняется с точки зрения затрат. Знание о функционировании рынка распространяется через сообщества и, следовательно, снижает транзакционные издержки, связанные с инвестированием.

История

История ранних веков

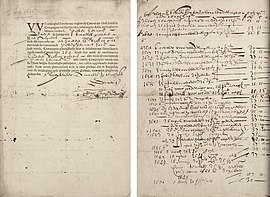

В 12- м веке во Франции, придворные де изменения были связаны с управлением и регулирования долгов сельскохозяйственных общин от имени банков. Поскольку эти люди также торговали долгами, их можно было назвать первыми брокерами . Итальянский историк Лодовико Гвиччардини описал, как в Брюгге в конце 13 века торговцы товарами собрались на открытом воздухе на рыночной площади, где находилась гостиница, принадлежащая семье Ван дер Бёрз , и в 1409 году они стали «Брюгге Бёрс», закрепив то, что прежде было , а пока неформальная встреча. Идея быстро распространилась по Фландрии и соседним странам, и вскоре Beurzen открылся в Генте и Роттердаме . Международные трейдеры, и особенно итальянские банкиры, присутствующие в Брюгге с начала 13 века, вернули себе слово в своих странах, чтобы определить место для фондовой биржи: сначала итальянцы (Borsa), но вскоре и французы (Bourse). , немцы (börse), русские (birža), чехи (burza), шведы (börs), датчане и норвежцы (børs). В большинстве языков это слово совпадает со словом «денежный мешок», восходящим к латинскому bursa, от которого, очевидно, также происходит название семьи Ван дер Берс.

В середине 13 — го века , венецианские банкиры начали торговать государственные ценные бумаги. В 1351 году венецианское правительство объявило вне закона распространение слухов, направленных на снижение стоимости государственных средств. Банкиры в Пизе , Вероне , Генуе и Флоренции также начали торговать государственными ценными бумагами в 14 веке. Это было возможно только потому, что это были независимые города-государства, которыми управлял не герцог, а совет влиятельных граждан. Первыми выпустили акции итальянские компании. Компании в Англии и Нидерландах последовали этому примеру в 16 веке. Примерно в это же время возникла акционерная компания , акции которой принадлежат совместно акционерам, и стала важной для колонизации того, что европейцы называли «Новым миром».

Первые современные акции голландской Ост-Индской компании торговались на Nieuwe Brug в Амстердаме , Нидерланды, в 1602 году. Первоначально торговля производными финансовыми инструментами осуществлялась только этой единственной компанией, а первые деривативы торговались в 1607 году, а первые дивиденды были распределены через несколько лет. потом. В те первые годы в Амстердаме были изобретены также торговля фьючерсами и короткие продажи.

Рождение официальных фондовых рынков

(. ) Этот загадочный бизнес [то есть внутренняя работа фондовой биржи в Амстердаме , в первую очередь практика торговли акциями VOC и WIC ], который одновременно является самым справедливым и самым лживым в Европе, самым благородным и самым печально известным в мире. мир, лучший и самый пошлый на земле. Это квинтэссенция академического обучения и образец мошенничества; это пробный камень для умных и надгробие для смелых, сокровищница полезности и источник бедствий (. ).

Фондовый рынок — дневной приключенческий сериал для обеспеченных людей — не был бы фондовым рынком, если бы на нем не было своих взлетов и падений. (. ) И у него много других отличительных характеристик. Помимо экономических преимуществ и недостатков фондовых бирж — преимущества, заключающегося в том, что они обеспечивают свободный поток капитала, например, для финансирования промышленного развития, и недостатка, заключающегося в том, что они предоставляют слишком удобный способ для незадачливых, неблагоразумных и доверчивых потерять свои деньги — их развитие создало целую модель социального поведения, дополненную обычаями, языком и предсказуемой реакцией на данные события. Что действительно необычно, так это скорость, с которой этот образец проявился в полную силу после основания в 1611 году первой в мире важной фондовой биржи — двора без крыши в Амстердаме — и степень, в которой он сохраняется (правда, с вариациями). на Нью-Йоркской фондовой бирже в шестидесятые годы. Современная торговля акциями в Соединенных Штатах — невероятно обширное предприятие, включающее в себя миллионы миль частных телеграфных проводов, компьютеры, которые могут читать и копировать телефонный справочник Манхэттена за три минуты, и более двадцати миллионов участников- акционеров — может показаться это далеко не горстка голландцев семнадцатого века, торгующихся под дождем. Но отметки полей почти такие же. Первая фондовая биржа была непреднамеренно лабораторией, в которой были обнаружены новые человеческие реакции. Точно так же Нью-Йоркская фондовая биржа также является социологической пробиркой, навсегда способствующей самопониманию человеческого вида. Поведение новаторских голландских биржевых трейдеров умело задокументировано в книге под названием «Путаница заблуждений», написанной плунжером амстердамского рынка по имени Джозеф де ла Вега ; первоначально опубликовано в 1688 году, (. )

Деловые предприятия с несколькими акционерами стали популярными благодаря контрактам commenda в средневековой Италии ( Greif , 2006, стр. 286), и Malmendier (2009) приводит доказательства того, что компании-акционеры возникли еще в Древнем Риме . Тем не менее , название первого в мире фондового рынка заслуженно идет к тому , что в семнадцатом веке Амстердам, где активный вторичный рынок в акции компании появился. Двумя крупными компаниями были Голландская Ост-Индская компания и Голландская Вест-Индская компания , основанные в 1602 и 1621 годах. Существовали и другие компании, но они были не такими крупными и составляли небольшую часть фондового рынка.

В 17-18 веках голландцы первыми внедрили несколько финансовых инноваций, которые помогли заложить основы современной финансовой системы. В то время как итальянские города-государства выпустили первые переводные государственные облигации, они не разработали другой ингредиент, необходимый для создания полноценного рынка капитала : фондовый рынок. В начале 1600 — х голландской Ост — Индская компания (VOC) стала первой компанией в истории выпустить облигации и акции от акций для широкой публики. Как отмечает Эдвард Стрингхэм (2015), «компании с передаваемыми акциями восходят к классическому Риму, но обычно это были недолговечные усилия, и значительного вторичного рынка не существовало (Neal, 1997, p. 61)». Голландская Ост — Индская компания (основано в году 1602) была также первым акционерным обществом , чтобы получить фиксированный капитал и , как следствие, непрерывная торговля акций компании произошла на Амстердамской бирже. Вскоре после этого на рынке Амстердама началась оживленная торговля различными деривативами , в том числе опционами и репо . Голландские трейдеры также первыми внедрили короткие продажи — практика, которая была запрещена голландскими властями еще в 1610 году. Книга « Путаница деформаций», основанная в Амстердаме Джозефом де ла Вега (1688 г.), была самой ранней известной книгой о торговле акциями и первой книгой по биржевой торговле. внутренняя работа фондового рынка (включая фондовую биржу).

В настоящее время фондовые рынки существуют практически во всех развитых и наиболее развивающихся странах, при этом крупнейшие рынки мира находятся в США, Великобритании, Японии, Индии , Китае, Канаде , Германии ( Франкфуртская фондовая биржа ), Франции, Южной Корее и Нидерландах. .

Важность

Даже в те дни , до перестройки , социализм никогда не был монолитным. В коммунистических странах , спектр социализма варьировался от квазирынка , квази- синдикалистскую системы Югославии к централизованному тоталитаризму из соседней Албании . Однажды я спросил профессора фон Мизеса , великого специалиста по экономике социализма, в какой момент в этом спектре этатизма он назвал бы страну «социалистической» или нет. В то время я не был уверен, что существует какой-либо определенный критерий для вынесения такого четкого суждения. Поэтому я был приятно удивлен ясностью и решительностью ответа Мизеса. «Фондовая биржа», — быстро ответил он. «Фондовый рынок имеет решающее значение для существования капитализма и частной собственности . Потому что это означает, что существует функционирующий рынок обмена частных титулов на средства производства . Не может быть подлинной частной собственности на капитал без фондового рынка: не может быть настоящего социализма, если такому рынку будет позволено существовать ».

Функция и цель

Фондовый рынок — один из наиболее важных способов для компаний привлечь деньги, наряду с долговыми рынками, которые, как правило, более внушительны, но не торгуются публично. Это позволяет торговать предприятиями на открытом рынке и привлекать дополнительный финансовый капитал для расширения путем продажи акций компании на открытом рынке. Ликвидности , что обмен дает инвесторам позволяет их владельцам легко и быстро продать ценные бумаги. Это привлекательная особенность инвестирования в акции по сравнению с другими менее ликвидными инвестициями, такими как недвижимость и другие недвижимые активы.

История показала, что цена акций и других активов является важной частью динамики экономической активности и может влиять на социальное настроение или быть его индикатором. Экономика, в которой фондовый рынок находится на подъеме, считается перспективной экономикой. Фондовый рынок часто считается основным индикатором экономической мощи и развития страны.

Например, рост цен на акции обычно связан с увеличением инвестиций в бизнес, и наоборот. Цены на акции также влияют на благосостояние домашних хозяйств и их потребление. Поэтому центральные банки склонны следить за контролем и поведением фондового рынка и, в целом, за бесперебойной работой функций финансовой системы . Финансовая стабильность — это смысл существования центральных банков.

Биржи также действуют как расчетная палата для каждой транзакции, что означает, что они собирают и доставляют акции, а также гарантируют оплату продавцу ценной бумаги. Это устраняет риск для отдельного покупателя или продавца того, что контрагент может не выполнить сделку.

Бесперебойное функционирование всех этих видов деятельности способствует экономическому росту, поскольку снижение затрат и рисков предприятия способствует производству товаров и услуг, а также, возможно, занятости. Таким образом, предполагается, что финансовая система способствует повышению благосостояния, хотя существуют некоторые разногласия относительно того, является ли оптимальная финансовая система банковской или рыночной.

Недавние события, такие как глобальный финансовый кризис , потребовали более пристального внимания к влиянию структуры фондовых рынков (называемой микроструктурой рынка ), в частности, на стабильность финансовой системы и передачу системного риска .

Отношение к современной финансовой системе

Преобразование — это переход к электронной торговле, чтобы заменить торговлю котируемыми ценными бумагами людьми .

Поведение цен на акции

Изменения цен на акции в основном вызваны внешними факторами, такими как социально-экономические условия, инфляция, обменные курсы. Интеллектуальный капитал не влияет на текущую прибыль компании. Интеллектуальный капитал способствует росту доходности акций.

Гипотеза эффективного рынка (EMH) — это гипотеза финансовой экономики, которая утверждает, что цены на активы отражают всю доступную информацию на текущий момент.

Гипотеза «жесткого» эффективного рынка не объясняет причины таких событий, как обвал в 1987 году , когда промышленный индекс Доу-Джонса упал на 22,6 процента — самое большое за всю историю однодневное падение в Соединенных Штатах.

Это событие продемонстрировало, что цены на акции могут резко упасть, даже несмотря на то, что не было найдено общепризнанной определенной причины: тщательный поиск не смог выявить никакого «разумного» развития событий, которое могло бы объяснить крах. (Обратите внимание, что такие события предсказываются строго на основе случайности , хотя и очень редко.) Также кажется верным в более общем плане, что многие движения цен (помимо тех, которые, согласно прогнозам, будут происходить «случайным образом») не вызваны новой информацией; исследование пятидесяти крупнейших однодневных колебаний цен на акции в США в послевоенный период, кажется, подтверждает это.

Возникла «мягкая» EMH, которая не требует, чтобы цены оставались на уровне или около равновесия, а только чтобы участники рынка не могли систематически извлекать выгоду из какой-либо мгновенной « рыночной аномалии ». Более того, в то время как EMH предсказывает, что все ценовые движения (при отсутствии изменений в фундаментальной информации) являются случайными (т. Е. Нетрендовыми), многие исследования показали явную тенденцию фондового рынка к трендовым периодам в несколько недель или дольше. Были обнародованы различные объяснения таких значительных и явно неслучайных движений цен. Например, некоторые исследования показали, что изменения в оценке риска и использование определенных стратегий, таких как лимиты стоп-лоссов и лимиты стоимости с учетом риска , теоретически могут вызвать чрезмерную реакцию финансовых рынков. Но лучшим объяснением, по-видимому, является то, что распределение цен на фондовом рынке не является гауссовым (в этом случае EMH в любой из ее текущих форм не будет строго применимой).

Другое исследование показало, что психологические факторы могут приводить к преувеличенным (статистически аномальным) движениям курса акций (в отличие от EMH, который предполагает, что такое поведение «сводится на нет»). Психологические исследования показали, что люди предрасположены к «видению» закономерностей и часто воспринимают закономерность в том, что на самом деле является просто шумом , например, видят знакомые формы в облаках или чернильные пятна. В данном контексте это означает, что череда хороших новостей о компании может привести к чрезмерной позитивной реакции инвесторов, что приведет к росту цен. Период хорошей прибыли также повышает уверенность инвесторов в себе, снижая их (психологический) порог риска.

Другой феномен — тоже из психологии — который работает против объективной оценки, — это групповое мышление . Как социальным животным нелегко придерживаться мнения, которое заметно отличается от мнения большинства группы. Пример, который может быть знаком, — это нежелание входить в пустой ресторан; люди обычно предпочитают, чтобы их мнение подтверждалось мнениями других в группе.

В одной статье авторы проводят аналогию с азартными играми . В нормальное время рынок ведет себя как игра в рулетку ; вероятности известны и в значительной степени не зависят от инвестиционных решений различных игроков. Однако во времена рыночного стресса игра становится больше похожей на покер (стадное поведение берет верх). Теперь игроки должны уделять большое внимание психологии других инвесторов и тому, как они могут отреагировать психологически.

В период до краха 1987 года менее 1 процента рекомендаций аналитиков заключалось в продаже (и даже во время медвежьего рынка 2000–2002 годов среднее значение не превышало 5%). В преддверии 2000 года средства массовой информации усиливали общую эйфорию, сообщая о быстром росте цен на акции и о том, что большие суммы денег можно быстро заработать на так называемом фондовом рынке новой экономики .

Фондовые рынки играют важную роль в растущих отраслях, которые в конечном итоге влияют на экономику, переводя доступные средства от единиц, у которых есть избыточные средства (сбережения), тем, кто страдает от дефицита средств (заимствования) (Padhi and Naik, 2012). Другими словами, рынки капитала облегчают движение средств между вышеупомянутыми единицами. Этот процесс приводит к увеличению доступных финансовых ресурсов, что, в свою очередь, положительно влияет на экономический рост.

Экономические и финансовые теории утверждают, что на цены акций влияют макроэкономические тенденции. Макроэкономические тенденции включают в себя такие как изменения ВВП, уровень безработицы, национальный доход, индексы цен, объем производства, потребление, безработицу, инфляцию, сбережения, инвестиции, энергетику, международную торговлю, иммиграцию, производительность, старение населения, инновации, международные финансы. увеличение корпоративной прибыли, увеличение прибыли, более высокая концентрация бизнеса, более низкий доход компании, менее активная деятельность, меньший прогресс, более низкие нормы инвестиций, более низкий рост производительности, меньшая доля сотрудников в корпоративных доходах, уменьшение соотношения работников к бенефициарам (год 1960 5: 1 , 2009 г. 3: 1, 2030 г. 2,2: 1), увеличивая соотношение женщин и мужчин, окончивших колледж.

Многие различные академические исследователи заявили, что компании с низким коэффициентом P / E и компании меньшего размера имеют тенденцию превосходить рынок. Исследования показали, что компании среднего размера превосходят компании с большой капитализацией, а компании меньшего размера исторически имеют более высокую доходность.

Иррациональное поведение

Иногда кажется, что рынок нерационально реагирует на экономические или финансовые новости, даже если эти новости, скорее всего, не окажут реального влияния на фундаментальную стоимость самих ценных бумаг. Однако такое поведение рынка может быть более очевидным, чем реальным, поскольку часто такие новости ожидались, и может возникнуть обратная реакция, если новости будут лучше (или хуже), чем ожидалось. Таким образом, фондовый рынок может колебаться в любом направлении из-за пресс-релизов, слухов, эйфории и массовой паники .

В краткосрочной перспективе акции и другие ценные бумаги могут пострадать или поддерживаться любым количеством событий, быстро меняющих рынок, что затрудняет прогнозирование поведения фондового рынка. Эмоции могут толкать цены вверх и вниз, люди, как правило, не так рациональны, как думают, и причины для покупки и продажи общеприняты.

Бихевиористы утверждают, что инвесторы часто ведут себя нерационально, принимая инвестиционные решения, тем самым неправильно оценивая ценные бумаги, что приводит к неэффективности рынка, что, в свою очередь, дает возможность заработать деньги. Однако вся идея EMH состоит в том, что эти нерациональные реакции на информацию сводятся на нет, оставляя цены акций рационально определяемыми.

Самый большой рост промышленного индекса Dow Jones за один день составил 936,42 пункта или 11%.

Источник https://ru.abcdef.wiki/wiki/Stock_market

Источник

Источник

Источник