Дивидендные акции российских компаний: критерии выбора и топ-20 лучших ценных бумаг в 2021 году

Содержание статьи

Дивидендные акции российских компаний: критерии выбора и топ-20 лучших ценных бумаг в 2021 году

Перед тем как выйти на фондовый рынок, инвестор должен определить для себя стратегию, по которой будет формировать капитал и зарабатывать деньги. Без нее процесс может превратиться в хаотичное движение за рекомендациями экспертов-аналитиков, у которых иногда встречаются прямо противоположные мнения. Одна из самых популярных инвестиционных стратегий – покупка ценных бумаг под дивиденды. Рассмотрим лучшие дивидендные акции российских компаний в 2021 г., которые даже в условиях кризиса не отказали в выплатах своим акционерам.

Критерии отбора дивидендных акций в портфель

В самом начале должна предупредить, что информация не является инвестиционной рекомендацией и не должна рассматриваться в этом качестве. Представленный ниже список акций представляет собой субъективный взгляд частного инвестора (автора статьи), один из портфелей которого формируется с целью получения пассивного дохода через 10–15 лет за счет дивидендов российских компаний.

Мой топ-20 дивидендных акций может отличаться от списка других инвесторов, потому что мы при формировании стратегии закладываем разный горизонт инвестирования, уровень риска и критерии отбора ценных бумаг. Но могу сказать, что в мой портфель попадают бумаги не по красивому названию или только с наибольшей дивидендной доходностью. Я провожу анализ по нескольким критериям, о которых кратко расскажу до того, как представлю список отобранных дивидендных акций.

Дивидендная доходность

Мне как долгосрочному инвестору хотелось бы получать максимальную доходность от своих вложений при минимальном риске. Этого невозможно достичь без проведения анализа конкретной акции. И одним из параметров, который надо изучить, является дивидендная доходность.

Ее можно рассчитать самостоятельно путем деления размера дивиденда на текущую котировку акции. Но удобнее пользоваться агрегаторами.

Например, управляющая компания “Доходъ” разработала и регулярно обновляет таблицы с показателями по всем дивидендным акциям российских компаний. Галочки означают рекомендации Совета директоров, где галочек нет – рекомендаций пока тоже нет.

Еще более удобная таблица с дивидендами, датами отсечки, покупки и выплатами находится на портале Smart-lab. Буква П означает, что дивиденды пока прогнозные.

Ориентироваться только на высокий показатель дивидендной доходности ни в коем случае нельзя, если вы инвестируете на долгосрок. Например, такие привлекательные выплаты у компании “Телеграф” сложились совсем не от того, что она бурно развивается и наращивает прибыль, а за счет продажи дорогих объектов недвижимости в центре Москвы в 2019 г. Больше таких зданий не осталось, а значит, рассчитывать на высокие дивиденды в будущем не приходится.

Возникает вопрос: “А какую доходность следует считать приемлемой?” Я ориентируюсь на среднюю ставку по депозитам 10 крупнейших банков РФ (можно взять на сайте Центробанка). Например, на январь 2020 г. она составляла 5,927 %, к июлю снизилась до 4,629 %. Учитывают налог 13 %, который инвестор должен уплатить с полученных дивидендов, и прибавляют премию за риск 2 %.

Минимальная доходность, которая может устроить, = (4,629 + 2) / 0,87 = 7,62 %

Стабильность выплат

Следующий показатель поможет ответить на вопрос, насколько стабильно компания выплачивала дивиденды в прошлом. Это в какой-то степени позволит предположить, что выплаты продолжатся и в будущем. Из возможного списка сразу отсеются те, для кого дивиденды были единоразовой акцией. Добавлять их в долгосрочный портфель не стоит.

Историю выплат я изучаю на графиках, которые дает сайт BlackTerminal. У него платная подписка, но после регистрации в течение 14 дней можно опробовать весь функционал ресурса бесплатно. Этого времени вполне хватит, чтобы провести анализ акций и отобрать наиболее привлекательные в свой инвестиционный портфель.

Аналитика доступна с 2007 года. 12-летняя история выплат Сбербанка вселяет надежду, что и в следующие десятилетия компания продолжит делиться прибылью со своими акционерами. А вот компания “Нижнекамскнефтехим” такой стабильностью похвастаться не может, поэтому включение ее акций в портфель связано с большим риском неполучения дивидендов в будущем.

Инвестиционная компания “Доходъ” рассчитывает индекс стабильности дивидендов (DSI), который позволяет определить, насколько регулярно компания делится с акционерами прибылью и повышает их размер. Его размеры изменяются от 0 до 1. Значения, превышающие 0,6, свидетельствуют о высокой вероятности выплат в дальнейшем. Я рассматриваю для портфеля DSI от 0,5.

Мультипликаторы

Мультипликаторы – это показатели, которые позволяют сравнивать между собой акции различных компаний. Они рассчитываются на основе финансовой отчетности. Любители бухгалтерии и математики определяют значения самостоятельно. Времени на расчет всех мультипликаторов, пусть даже по 10 компаниям, может уйти очень много. Не у всех инвесторов оно есть. В помощь агрегаторы, которые оперативно делятся уже готовыми цифрами. Я пользуюсь smart-lab.ru, Investing.com, Conomy, BlackTerminal, “Доходъ”.

Тема мультипликаторов заслуживает отдельной статьи. Показателей довольно много. Я для анализа выбираю:

Гид: как выбрать прибыльные акции для инвестиционного портфеля

Идеальной формулы для прогноза прибыльности акций не существует, но есть несколько способов оценить потенциал ценных бумаг. Подготовили гид для новичка, который поможет разобраться в активах и пополнить инвестиционный портфель перспективными акциями.

Идеальной формулы для прогноза прибыльности акций не существует, но есть несколько способов оценить потенциал ценных бумаг. Подготовили гид для новичка, который поможет разобраться в активах и пополнить инвестиционный портфель перспективными акциями.

Содержание

Шаг 1. Выбор эмитентов

Для начала определитесь с сектором, в который планируете инвестировать, и изучите компании, которые на нем работают. Лучше всего для этого подойдет Excel-таблица: укажите в ней интересующие отрасли: биотех, металлургия, зеленая энергетика, технологии. Добавьте названия компаний, которые торгуются на бирже — выбрать их можно с помощью фильтрации на любой биржевой площадке (например, Nasdaq).

Шаг 2. Поиск по мультипликаторам

Начинающие инвесторы часто совершают одну и ту же ошибку — они оценивают стоимость акций компании, исходя из ценового графика. При оценке акции следует смотреть не столько на график, сколько на мультипликаторы — производные финансовые показатели, по которым инвесторы оценивают инвестиционную привлекательность бизнеса в отрыве от его масштаба.

Основные мультипликаторы — это EV / EBITDA и ДОЛГ / EBITDA.

- EV / EBITDA. EV — это стоимость компании, которая складывается из капитализации, чистого долга (краткосрочный долг + долгосрочный долг) и доли меньшинства. EBITDA — прибыль до вычета налогообложения, процентов по кредитам и амортизации.

- ДОЛГ / EBITDA. Долг — общая задолженность компании перед кредиторами или инвесторами. EBITDA — прибыль до вычета налогообложения, процентов по кредитам и амортизации.

Чем ниже получаются результаты по данным мультипликаторам, тем недооцененнее компания, то есть ее акции можно рассматривать для инвестирования. Все данные, для проведения расчетов, нужно брать из отчетности компании.

Возьмем для примера компанию Apple: в 2020 году ее EV составил 1 872 309, а EBITDA 81 020. 1 872 309 / 81 020 = 23,11.

Обращайте внимания и на предыдущие показатели компании по мультипликаторам. У Apple в 2015 году результат по EV / EBITDA был 7,90. То есть 6 лет приобретение акций принесло бы большую выгоду, чем сегодня.

Помимо основных мультипликаторов, рекомендуется пользоваться и вспомогательными:

- P / E — цена акции / прибыль в расчете на акцию (либо капитализация компании / прибыли компании); Чем ниже показатель, тем ниже оценивается рынком прибыль компании в сравнении с компанией, у которой этот показатель выше.

- P / S — цена акции / выручка в расчете на акцию (либо капитализация компании / выручка компании). Все рассчитывается аналогично мультипликатору P / E, с одной лишь разницей, что в знаменателе не прибыль, а выручка.

- ROE — (Чистая прибыль / Среднегодовой акционерный капитал)*100%. Рентабельность собственного капитала компании. Чем выше показатель, тем лучше компания распоряжается капиталом.

Шаг 3. Фокус компании

Предположим, вы собрались инвестировать в компанию, основной род деятельности которой — это создание и производство смартфонов. Мультипликаторы показывают, что она недооценена. Но оказывается, что уже полгода как компания остановила производство смартфонов и переключилась на производство электрокаров (это гипотетический пример).

С одной стороны, спрос на электрокары растет, но с другой, не совсем понятно, какие позиции компания займет на новом рынке. В этом случае лучше выбрать другие акции, чтобы минимизировать риски.

В целом лучше инвестировать в те компании, бизнес которых вам понятен. Иначе могут возникнуть проблемы. Разберем интересный кейс российской компании «Живой Офис», которая в 2013 году вышла на IPO. Чтобы привлечь инвесторов, компания обещала до 75% от прибыли пускать на выплату дивидендов — это достаточно много и сейчас, а в 2013 году вообще считалось баснословной суммой. Менеджеры компании проделали большую работу, чтобы показать инвесторам красивые картинки и рассказать, как они обогатятся от инвестиций в «Живой Офис». Примечательно, что многие инвесторы даже не понимали, чем конкретно занимается компания. А занималась она продажей канцелярских товаров для офиса, то есть производства никакого не было — компания была обычным посредником между поставщиком и конечным покупателем. Как итог, в 2013 году акция компании продавалась за 129 рублей, а сегодня она стоит 2,91 рубля. Если бы вы вложили тогда 1 млн рублей, то получили бы 7 752 акции компании, и сегодня они стоили бы 22 558 рублей.

Шаг 4. Оценка дивидендов

Обычно компании, которые выплачивают акционерам дивиденды, пользуются большим спросом. В результате капитализация компании повышается, а с ней и уровень дивидендов. Но есть категория американских компаний — «дивидендных аристократов», у которых отмечается повышение дивидендных выплат в течение 25 лет. Также есть «дивидендные короли»: компании, которые повышали дивиденды в течение 50 лет.

На рынке часто возникает боковик, то есть цена находится в каком-то небольшом диапазоне и не приносит инвесторам прибыли на росте. Получение дивидендов может нивелировать возникший ценовой диапазон, а в случае, если стоимость акций начала снижаться, то поможет возместить убытки. Это тоже стоит учесть при выборе акций.

Шаг 4. Оценка ликвидности

Чем выше ликвидность у выбранных вами акций, тем проще потом их продать. Мы не рекомендуем инвестировать в неликвидные акции: как правило, это ценные бумаги компаний, которые имеют узкую направленность и поэтому не пользуются спросом. Разница между ценой покупки и продажи таких акций может сильно различаться.

Как это выглядит на практике:

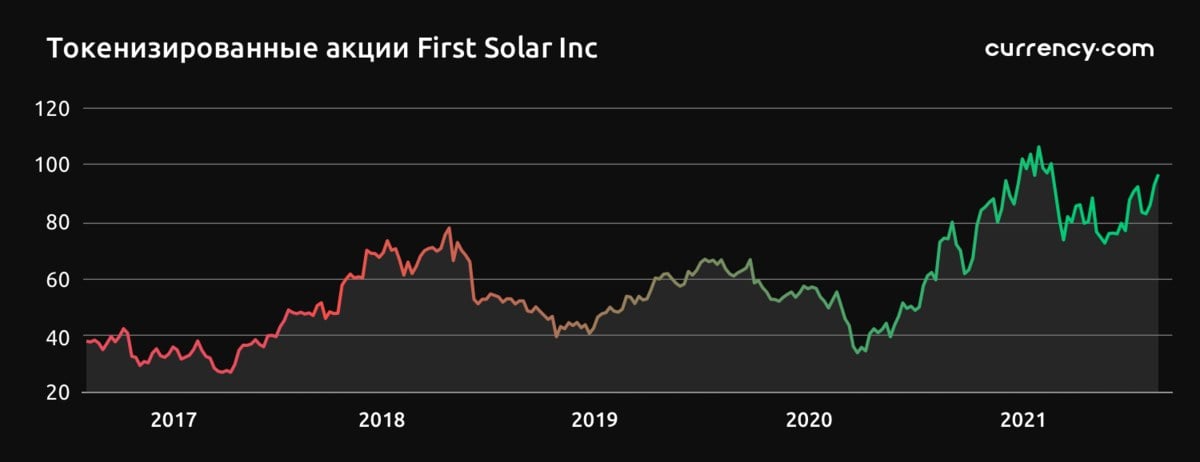

Разберем в качестве примера кейс First Solar — американского производителя солнечных батарей. Это довольно востребованная область, которая привлекает инвесторов. Добавим компанию в таблицу. Затем рассчитаем потенциал по формуле EV / EBITDA, опираясь на отчетность. 7248 / 2711 = 2,67. Чтобы понять, насколько сейчас подходящий момент для покупки, давайте сравним с показателями за 2019 год: 7515 / 3063 = 2,45. Получается, что в 2019 году акции First Solar можно было купить немного выгоднее, но и сегодня они хороши. Как мы помним, чем меньше данный мультипликатор, тем более недооцененной считается акция.

Далее, First Solar занимается только производством и поставкой солнечных батарей, никаких других видов деятельности нет и заявлений об этом не было. Единственный момент, который может смутить — дивиденды по акциям не выплачиваются. Однако First Solar можно рассматривать как растущую компанию, ведь сектор активно развивается, а многие страны собираются переходить на возобновляемую электроэнергию. С ликвидностью тоже проблем быть не должно.

Некоторые инвесторы утверждают, что при выборе акций полагаются на интуицию — и такая стратегия может работать, но для этого нужна «насмотренность»: знание и понимание рыночных и биржевых механизмов, опыт торговли на бирже. Новичку на раннем этапе лучше экспериментировать более осторожно.

Кстати, покупать классические активы для эксперимента не обязательно — можно поэкспериментировать с токенизированными активами. Это «цифровая репрезентация» классических активов, например, ценных бумаг, ETF, сырьевых товаров или драгоценных металлов. По своим свойствам токенизированные активы похожи на стейблкоины — криптовалюты, привязанные к курсам фиатных денег. Цена стейблкойна зависит от курса конкретной валюты, а цена токена — от стоимости определенных ценных бумаг. Например, если акция Apple (AAPL) на Nasdaq стоит $130, то токен будет стоить так же $130.

На платформе представлены более 1500 активов: криптовалюты, токенизированные акции крупнейших в мире компаний, ETF, фондовые индексы, валюты и облигации. На бирже доступна как покупка и продажа активов «физически», так и торговля с левереджем до 500х.

Сообщение содержит информацию о движении рынка, но не является инвестиционным исследованием и не должно рассматриваться в качестве инвестиционного совета. Материал не является финансовой консультацией. Инвестиции связаны с риском потери всех инвестиций. Успех прошлых инвестиций не означает успеха в будущем.

Источник https://iklife.ru/investirovanie/dividendnye-akcii-rossijskih-kompanij.html

Источник https://dev.by/news/pick-assets-how-to

Источник

Источник