Акции или облигации: куда вложить свои деньги?

Содержание статьи

Акции или облигации: куда вложить свои деньги?

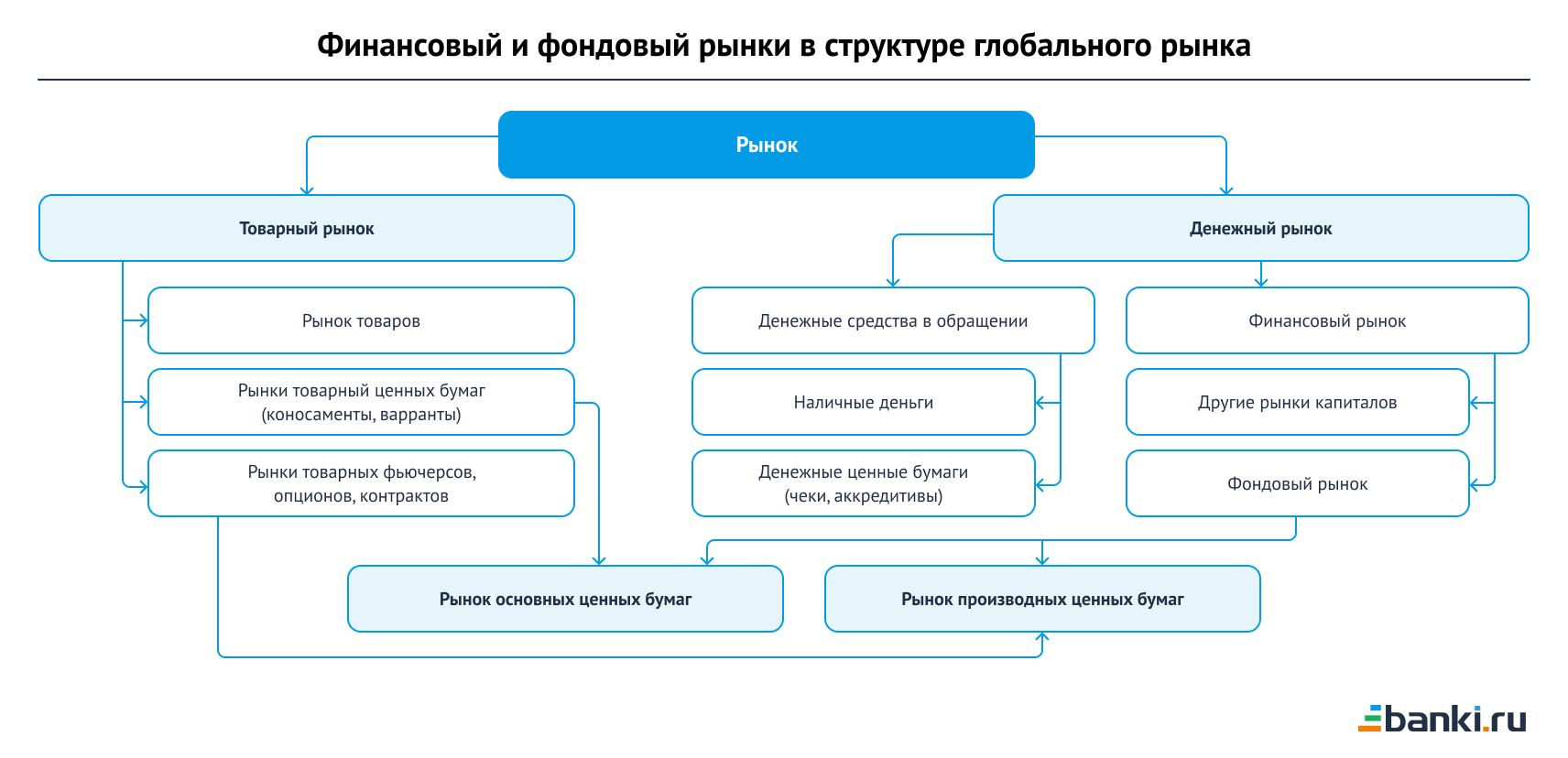

Доброго дня всем, кто решил забыть о нищете и стать успешным инвестором! Сегодняшний обзор я решил посвятить одной из наиболее насущных тем, в которой нужно ориентироваться каждому будущему инвестору в ценные бумаги. Все мы знаем, что основными товарами на фондовой бирже являются акции и облигации. Именно с их помощью мы можем в разы приумножить свои сбережения, заставить свои деньги работать на нас, а не просто пылиться на полке. Но вот скажите мне, как многие из вас знают, чем отличается акция от облигации, ведь по большому счету и та, и другая котируются на фондовом рынке и приносят своим держателям доход. Предлагаю вам вместе со мной разобраться во всех нюансах этих ценных бумаг, найти схожие и различающиеся черты между ними и выяснить, что вам ближе – инвестирование в акции, облигации или другие ценные бумаги.

Акции: что это такое и в чем их особенности?

Итак, сразу предлагаю разобраться с терминологией. Акциями мы с вами будем называть ценные бумаги, которые подтверждают факт нашего владения частью уставного капитала акционерного сообщества, а также предоставляют нам право на получение определенной части прибыли этой компании. В том случае, если компания будет объявлена банкротом и приступит к процессу ликвидации, мы, будучи держателями ее акций, будем иметь право на получение некоторой доли ее имущества.

Каждое акционерное сообщество формирует свой уставной капитал исключительно одним лишь выпуском акций. Причем, если компания выбирает для себя форму закрытого акционерного общества, то все выпущенные ею акции остаются внутри компании и распределяются между всеми учредителями в процентном соотношении. В свободной продаже на фондовом рынке акций такого предприятия вы не найдете. А потому простому человеку, что называется «с улицы», стать инвестором компании с формой собственности закрытого акционерного общества не удастся.

Если же фирма выбирает для себя открытую форму собственности, то все акции, которые будут эмитированы, либо проходят процедуру листинга, либо же сразу отправляются на фондовый рынок. Здесь стать держателем такой ценной бумаги может каждый желающий, у которого имеется достаточная для покупки доли предприятия сумма средств. Проблемы, как купить акции физическому лицу, в случае с привилегированной бумагой нет. Кроме того, приобретение определенного процента всех выпущенных долей позволяет инвестору участвовать в собраниях акционеров и решать, как в дальнейшем стоит развиваться компании.

Прежде чем приступить к инвестированию в акции, будет не лишним разобраться с их категориями.

Какими бывают акции?

Все акции принято делить на две категории.

Обыкновенные или простые акции

Дают держателю право принимать участие в управлении фирмой, голосовать на совете директоров и получать дивиденды в процессе распределения чистой прибыли между всеми капиталовкладчиками компании. Сразу хочу заметить, что получение дивидендов – мероприятие не гарантированное. В данном случае все зависит от того, какой финансовый результат получило предприятие, и какое решение о распределении прибыли было принято советом директоров. В принципе, практически все частные инвесторы приобретают ценные бумаги акционерных сообществ открытого типа собственности ради получения дивидендов. Мало кого из них интересует возможность принимать участие в голосовании совета учредителей, решать судьбу компании или заниматься ее управлением.

Привилегированные акции

Предполагают первоочередное право инвестора на получение дивидендов или доли имущества компании в случае ее банкротства и ликвидации. Разница между простыми и привилегированными акциями заключается в том, что последние ограничивают права инвестора на участие в учредительских собраниях и управлении компанией в целом.

Кроме того, если доходность акций простого типа зависит напрямую от финансового результата фирмы и никак не регламентируется, то в случае с привилегированными ценными бумагами размер дивидендов строго оговаривается и носит гарантированный характер. К примеру, вы, как держатель привилегированной акции, можете рассчитывать на получение 10 копеек с одной ценной бумаги, либо вам могут выплачивать определенный процент от прибыли предприятия.

Нужно отметить, что держатели привилегированных ценных бумаг могут получать дивиденды не только из прибыли компании, но и из других источников. Простыми словами, вы имеете право на получение дивидендов даже в том случае, если фирма сработала в этом периоде себе в убыток.

Классификация по персонализации

Нужно сказать, что вопрос видов и классификации ценных бумаг – тема довольно обширная. Несмотря на то, что мы разобрали основные виды акций, эти ценные бумаги принято классифицировать еще и характеру персонификации. Так, акции могут быть:

- Именными. Думаю, из названия всем понятно, что такие ценные бумаги принадлежат конкретному человеку. Особенностью таких долей является то, что они не могут быть перепроданы без предварительной процедуры перерегистрации

- На предъявителя. В отличие от предыдущего вида, эти паи свободно перепродаются на вторичном рынке и не требуют внесения изменений в общий реестр акционеров. Должен заметить, что на сегодняшний день этот вид ценных бумаг постепенно отходит в прошлое и является отмирающим. На территории Российской Федерации все выпускаемые акции по закону являются именными.

Зачем покупают акции?

Ну а теперь давайте выясним, какие цели преследуют держатели акций, когда формируют свой инвестиционный портфель ценных бумаг:

- Преимущественное число вкладчиков инвестируют свой капитал в акции простого вида, преследуя при этом исключительно спекулятивные цели. Их волнует, как подороже перепродать приобретенные бумаги в будущем. Стоит сказать, что спекулятивная прибыль от таких операций зачастую в разы выше, нежели дивиденды, получаемые акционерами компании. Что выгоднее – разово получить сверхдоход от продажи или иметь стабильный пассивный доход в виде небольших дивидендов – решать только вам

- При выборе типа акций все зависит от того, какой инвестиционной стратегии придерживается вкладчик. К примеру, если вы готовы рисковать ради получения более высокого дохода от владения ценной бумагой, то вам имеет смысл приобретать простые акции. Если же риск – это не ваше, вы придерживаетесь принципа «тише едешь — дальше будешь», то вам подойдут привилегированные акции с несколько меньшей доходностью. Те, кто теряется, что лучше приобрести, — простые или привилегированные акции, должны понимать, что обычные акции обеспечивают более высокие дивиденды, но шансов на получение этого вида дохода у вас будет больше, если вы выберете привилегированные акции.

Так как сегодняшний обзор нацелен на то, чтобы рассказать вам все азы торговли акциями для начинающих, думаю, будет не лишним сказать о рыночной стоимости этой ценной бумаги. Именно этот критерий интересует всех инвесторов. Рыночная цена формируется во время торгов на фондовом рынке под влиянием спроса и предложения на определенные ценные бумаги.

О понятии «облигация» и особенностях этой ценной бумаги

Поскольку с первой частью обзора мы более-менее разобрались, самое время выяснить, что такое облигации. Итак, облигациями мы с вами будем называть долговую ценную бумагу, которая предполагает право ее держателя на обратную продажу в заранее оговоренный срок, а также право на получение предварительно установленного дохода (его еще называют купонным). Облигации любых видов могут распространяться между предприятиями и физическими лицами исключительно на добровольной основе. Кстати, иногда эти бумаги называют бондами, поскольку в английской интерпретации облигация звучит как bond. James Bond.

Чтобы вы понимали, в чем отличие облигаций от акций, предлагаю вам разобраться с такими особенностями этого вида ценных бумаг:

- облигации приносят доход исключительно в течение конкретного периода, прописанного в бумагах

- приносят своим владельцам стабильную фиксированную прибыль в виде процента от своей общей стоимости

Хочу обратить ваше внимание на то, что облигации могут выпускаться как предприятиями, так и целыми областями и даже странами. Уверен, что многие из вас слышали о Государственных Казначейских Облигациях. Именно они и являются долговыми ценными бумагами страны, за счет выпуска которых государство берет в долг деньги своих граждан.

Отличительные черты

В некотором роде выпуск долговых активов схож с процессом получения кредита. Главное отличие лишь в том, что предприятия и государства обращаются за помощью не к банку, а непосредственно к людям – частным инвесторам, у которых на руках имеется свободный капитал. Кстати, возможность продать бонд первоначальному эмитенту и получить тем самым установленный купонный доход никак не зависит от того, насколько прибыльной была работа эмитента, и какое решение было принято советом учредителей. Эмитент просто обязан выкупить свои долговые обязательства у держателей по прошествии заявленного срока и выплатить причитающиеся им проценты.

Однако, будьте готовы к тому, что если компания, выпустившая в оборот долговой документ, объявит себя банкротом и ликвидируется, то вернуть свои деньги и получить доход вы не сможете. Для того, чтобы вы не ошиблись в выборе ценной бумаги, в которую вложить средства, советую вам пользоваться несложной инструкцией по выбору и инвестированию в облигации.

Как определяется рыночная стоимость и доходность облигации?

Сразу же после выпуска долговых документов и начала их оборота на вторичном рынке стоимость пребывает в непрерывном движении. Хотя, в принципе, на первичном рынке тоже мало кто спешит продать бумагу по ее номинальной цене.

Главная причина всех этих колебаний – цикличность развития экономики и, как следствие, изменение процентных ставок. К примеру, во время фазы подъема кредитные средства существенно дорожают, все стремятся их занять, но никто не хочет запасаться ими. Как результат, мы имеем значительный рост процентных ставок. Благодаря действиям Центрального Банка, который всячески стремится избежать «перегрева» экономики и предотвратить масштабный будущий спад, увеличение ставок становится еще большим.

Все бумаги, которые будут выпущены в этот момент, будут иметь гораздо более высокие купонные ставки нежели те, что имели бонды из предыдущих выпусков. В таких условиях желание владельцев активов с небольшой доходностью избавиться от своих облигаций и приобрести новые, гораздо более высокодоходные, становится вполне естественным. Таким образом, курс старых бумаг с низкой ставкой начинает стремительно падать, эти облигации становятся доступными для новых покупателей.

В конечном счете, наступает такой момент, когда владельцам ценной бумаги приходится решать такую проблему: удастся ли более высокому доходу по новым облигациям покрыть потери, связанные с курсовой разницей старых и новых активов. Именно на данном этапе и прекращается падение курса низкодоходных облигаций. Когда же экономика государства переходит к фазе спада, все вышеописанные события происходят в обратном порядке.

Цены на облигации

Все облигации на рынке продаются и покупаются по рыночной цене. Ее процентным выражением является курс купли/продажи. В случае, если рыночная цена оказывается большей, чем номинал ценных бумаг, получается что облигация приобретается с премией. Если же цена ниже номинала, то речь идет о покупке с дисконтом.

Если мы с вами отбросим влияние спроса, предложения и прочих рыночных факторов, то рыночная цена облигации будет равняться ее расчетной цене. Именно эта расчетная цена и является оценкой всех будущих поступлений по приобретаемой облигации в условиях текущего состояния рынка. Проще говоря, это обобщенная величина, которая является эквивалентом всех поступлений по конкретной облигации, которые предстоит получить ее держателю в течение всего периода владения.

По большому счету держатели облигаций становятся в некотором роде банкирами. Они дают в долг предприятию или государству определенную сумму средств, покупая облигации. По прошествии срока займа, деньги им возвращаются обратно. Таким образом происходит погашение облигации, а ее держатели получают свой доход.

Состав поступлений от облигаций

Подводя итог всему вышесказанному, стоит отметить, что поступления от купленных облигаций состоят из двух элементов:

- суммы средств, которая выплачивается в момент погашения выкупной цены

- получаемого дохода

Отсюда делаем вывод, что расчетная цена бонда – это сумма величины выкупной цены и величины дохода, полученного от владения этой ценной бумагой.

Какие действия предпринимают инвесторы в тех или иных ситуациях на рынке?

Решаясь инвестировать свой капитал в облигации, вы должны знать, как вам вести себя в различных рыночных ситуациях:

- Если в ближайшее время ожидается рост уровня ссудного процента, происходит подъем деловой активности, а заемные средства начинают расти в цене, значит, вам необходимо заменить все долгосрочные облигации краткосрочными.

- Когда в экономике намечается спад, то правильнее будет перевести свои вклады в вид долгосрочных облигаций.

- В случае, если в ближайшее время возможно снижение ставок ссудного процента, то стоит приобрести облигации, которые имеют меньшую купонную доходность. Это связано с тем, что когда деловая активность начнет падать, курс ценных бумаг вырастет намного быстрее.

Для того, чтобы помочь вам выбрать надёжного брокера для работы, я свёл данные в удобной таблице.

Just2trade

United Traders

Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader

Проводим сравнительный анализ двух ценных бумаг

Поскольку с теоретическим материалом мы познакомились, разобрались, что представляют собой такие понятия как «акции» и «облигации», пришло время поговорить о том, какие из этих ценных бумаг лучше приобрести. Для того, чтобы принять решение, направить инвестиции в акции или все-таки в облигации, нужно разобраться со сходствами и различиями этих активов.

К общим чертам, присущим как акциям, так и облигациям, нужно отнести то, что:

- и те, и другие являются ценными бумагами

- все они могут быть куплены и проданы на фондовой бирже

Что же касается отличий, то здесь дело обстоит куда более серьезно.

| Акции | Облигации |

|---|---|

| Могут выпускаться исключительно акционерными обществами | В роли эмитентов выступают предприятия, государства и даже муниципалитеты |

| Держатели ценной бумаги получают дивиденды | Получение дивидендов не предусматривается |

| Получение дивидендов не гарантируется и никак не регламентируется | Гарантированная выплата доходов держателям вне зависимости от прибыли эмитента |

| При банкротстве и ликвидации предприятия выплаты акционерам производятся только после того, как закрываются задолжености перед кредиторами предприятия | После объявления предприятия-эмитента банкротом, обязательства в первую очередь выполняются перед держателями облигаций |

| Держатели ценной бумаги имеют право принимать участие в управлении компанией | Держатели ценной бумаги не имеют привилегии влиять на развитие фирмы-эмитента |

| Могут вращаться на бирже до тех пор, пока не будет ликвидирована компания-эмитент | Имеют строго ограниченный срок погашения и оборота |

| Приносят наибольший доход своих владельцам, когда экономика растет | Выгодны при падающем рынке |

| Обладают спекулятивным потенциалом. Цена ценной бумаги напрямую зависит от успеха эмитента | Цена бумаги практически не изменяется |

Чтобы вы могли принять окончательное решение, купить вам акции или облигации, примите во внимание, что у облигаций относительно небольшая доходность, но при этом минимальные риски. В свою очередь, владельцы акций могут получить в разы больший доход за счет владения более рискованными ценными бумагами.

Принимая решение, в какой вид ценных бумаг вкладывать свои сбережения, сначала решите, что для вас важнее – большие доходы или стабильность. Каждый из этих активов имеет место быть в нашем с вами инвестиционном портфеле, вопрос лишь в том, что вам ближе. На этом я с вами прощаюсь, до скорых встреч, дорогие друзья!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Урок № 3. Как устроен мир фондовой биржи?

За углом дома у вас наверняка есть кофейня, где вы каждое утро покупаете кофе. С каждым месяцем покупателей все больше. Вы решаете принять участие в этом бизнесе и предлагаете владельцу деньги на развитие. Тот соглашается, вы получаете долю в бизнесе и рассчитываете на часть прибыли в виде дивидендов. Но история может пойти и другим путем: в одно прекрасное утро кофейня за углом окажется закрыта, а владелец исчезнет вместе с деньгами.

Чтобы снизить вероятность такого поворота событий, придумали фондовый рынок. Здесь люди, у которых есть деньги, находят людей, которым деньги нужны. А биржа и еще целый ряд компаний делают так, чтобы интересы всех сторон были соблюдены. Чтобы эмитенты ценных бумаг не исчезали, вовремя отчитывались перед акционерами и соблюдали их права.

Говоря более «научно», биржа — это площадка, на которой государство (Министерство финансов, региональные или муниципальные власти) и компании ищут инвесторов для получения средств на дальнейшее развитие, а инвесторы выбирают, куда им интереснее вложить деньги, чтобы получать хороший доход. За свое «сводничество» биржа берет комиссию.

Основные активы, которые обращаются на бирже, — это валюта, акции, облигации, паи инвестиционных фондов, сырьевые товары и производные инструменты (фьючерсы, опционы).

Кто контролирует биржи?

Фондовые биржи хотя и относятся к негосударственным коммерческим структурам, но работают в рамках странового законодательства о рынке ценных бумаг. За их деятельностью следит государство в лице регулятора. В России это Банк России (Центральный банк), а, например, в США — Комиссия по ценным бумагам (SEC). Механизмы и правила работы биржи закреплены законодательно. В России они описаны в федеральных законах «О рынке ценных бумаг» и «Об организованных торгах».

Как биржа справляется одна?

Биржа не единственная структура, которая обеспечивает торговлю активами. Для нормального функционирования системы фондового мира требуется много участников, ключевые из них — брокеры, доверительные управляющие, депозитарий, регистратор, клиринговый центр. Все это профессиональные участники рынка ценных бумаг, каждый из которых решает конкретную задачу.

Допустим, вы открыли брокерский счет (сделать это можно здесь), пополнили его и хотите купить акции «Газпрома» по рыночной цене. Обратите внимание: бумаги на бирже продаются лотами. В один лот может входить одна, десять акций или более в зависимости от цены. В случае с «Газпромом» один лот состоит из десяти акций.

Что должно произойти, чтобы вы стали акционером крупнейшего в России производителя газа?

Начинается все с брокера, в котором вы открыли счет. Без него доступ на биржу невозможен. Через брокера вы даете поручение (заявку) на приобретение одного лота обыкновенных акций ПАО «Газпром» (в один лот как раз входит десять акций этой компании). Поручение дается либо через терминал / мобильное приложение, либо по телефону (заявка по голосу). Брокер проверяет, достаточно ли у вас средств, и отправляет заявку на биржу.

Биржа находит в списке заявок на продажу акций «Газпрома» самую дешевую на настоящий момент, ведь вы указали рыночную цену. Так как акции «Газпрома» являются высоколиквидными (то есть много инвесторов торгуют ими), на поиск второй стороны сделки уходят доли секунды — всегда есть кто-то, кто хочет купить или продать бумаги этой компании. С экзотичными бумагами этот процесс может занять целую торговую сессию или даже больше. Когда продавец для покупателя найден, биржа регистрирует сделку.

Информация о сделке направляется в клиринговый центр (другие названия — клиринговая палата или клиринговая компания). Задача этой инстанции — взаиморасчеты всех участников торгов, то есть поставка денег по каждой сделке продавцам бумаг и списание денежных средств со счетов покупателей. На этом этапе ваши деньги, по сути, превращаются в бумаги.

Информация о сделке по приобретению вами одного лота акций «Газпрома» фиксируется сразу двумя дополнительными инстанциями: регистратор внесет вас в реестр акционеров «Газпрома» (специальный список со стороны эмитента — компании ПАО «Газпром»). Затем он информацию передаст в базы данных депозитария, где в цифровом виде будут храниться сведения о вас как об акционере «Газпрома» и о бумагах, которые вам принадлежат. Депозитарий выступает одним из главных гарантов прав инвестора. Даже если ваш брокер по каким-то причинам перестанет существовать, сведения о том, какими бумагами вы владеете, сохранятся. Вы всегда сможете подтвердить свои права с помощью соответствующих документов из депозитария.

Один лот акций «Газпрома» после этих процедур появится на вашем брокерском счете. Российские акции торгуются в так называемом режиме Т+2. Он означает, что фактическим владельцем акции вы станете через два рабочих дня после дня сделки, хотя средства на приобретение бумаги будут «заморожены» в момент самой сделки, и вы не сможете ими воспользоваться для других действий.

Если вы захотите продать бумагу, ваша заявка пройдет такой же путь с поправкой на то, что теперь будет проверяться не наличие у вас средств, а факт владения ценной бумагой.

Какие фондовые биржи есть в России?

В России две основных площадки — Московская биржа и Санкт-Петербургская биржа (не путать с Санкт-Петербургской международной товарно-сырьевой биржей). Мосбиржа отличается высокой универсальностью и широкой инфраструктурой — в частности, в группу Московской биржи входят Национальный расчетный депозитарий и Национальный клиринговый центр.

На Мосбирже представлены несколько секций: фондовый рынок, валютный (мировые валюты), срочный (опционы и фьючерсы), денежный (сделки РЕПО таких игроков, как Банк России или ВЭБ), товарный (драгметаллы, зерно), МОЕХ Board (внебиржевой рынок).

Для начинающих инвесторов главная секция Мосбиржи — фондовый рынок. В нейпродаются российские и зарубежные акции, облигации, паи инвестиционных фондов.

Санкт-Петербургская биржа не имеет такой мощной инфраструктуры, но зато на ней можно купить бумаги иностранных компаний. Здесь их уже более 1 500, и список постоянно пополняется. Для российских розничных инвесторов это возможность покупать акции, облигации и депозитарные расписки мировых компаний без необходимости получать статус квалифицированного инвестора.

Какие есть риски?

В отличие от вкладов, инвестиции не застрахованы государством. Поэтому любой, кто хочет инвестировать, должен осознавать риски. На фондовом рынке два основных класса рисков.

Рыночные риски. Фондовый рынок тесно связан с экономикой. На стоимости бумаг отражаются даже, казалось бы, не связанные с финансами события — так, лишний твит президента США может заставить цену упасть вниз или, наоборот, взлететь. Полностью устранить рыночные риски невозможно, но реально их ограничить. Для этого достаточно придерживаться инвестиционной стратегии и правильно формировать портфель.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

Риск банкротства оператора торгов (брокера). Хотя для инвестора это не конец света, но времени на урегулирование у него уйдет много. Бумаги, принадлежащие вам, зафиксированы в независимых от брокера структурах, а в случае банкротства инвестор переносит свои активы из одного брокера в другой. Согласно закону брокер не имеет права использовать средства клиентов для закрытия собственных долгов. Чтобы избежать подобной ситуации, тщательно выбирайте брокера или управляющую компанию.

Для инвестиций на бирже требуется посредник — банк, брокер, управляющая компания. На какие критерии стоит обратить внимание в первую очередь?

Как начать торговать на бирже и купить наконец первые акции ПАО «Газпром»?

Намного проще, чем кажется. И все можно сделать онлайн.

-

брокера и откройте счет онлайн.

- Пополните счет, дождитесь зачисления денег. Убедитесь, что вам хватает средств на желаемую акцию (помним про лоты). Проверить стоимость всегда можно на сайте Мосбиржи, сайте Banki.ru или в вашем брокерском приложении.

- В мобильном приложении или личном кабинете брокера найдите «Газпром» и выставьте приказ на покупку бумаги по рынку.

- Ждите: вскоре бумага будет зачислена на ваш счет.

- Готово!

Количество зарегистрированных на Мосбирже частных инвесторов растет, и это лишь небольшая часть экономически активного населения страны. Почему россияне боятся выходить на биржу и что с этим делать?

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

Источник https://guide-investor.com/fondovyj-rynok/aktsii-obligatsii/

Источник https://www.banki.ru/investment/investment_education/?id=10946791

Источник

Источник