ПИФы: все, что нужно знать начинающему инвестору

Содержание статьи

ПИФы: все, что нужно знать начинающему инвестору

Коллективное инвестирование наиболее широко начало применяться во второй половине XX-го века. Этому способствовало принятие развитыми странами соответствующих норм и установке контрольно-регулирующих законов, вызывающих у владельцев капиталов больше доверия к управляющим финансами компаниям и обеспечивающих гарантию, что передаваемые в их распоряжения средства находятся под определенной степенью государственной защиты.

Возникновение ПИФов

Первый паевой инвестиционный фонд в России

Открытие ПИФа

Структура ПИФов и особенности управления

Виды и типы фондов

Функции ПИФов

Возможные операции с паями

Преимущества и недостатки ПИФ

Как выбрать ПИФ для инвестиций?

ПИФы или паевые инвестиционные фонды (финансовые инвестиционные фонды) стали одними из первых организаций, которые предложили доверительное управление на договорных условиях. Действуют такие инвестиционные институты, как имущественные комплексы, не принимая форму юридического лица. Внутренние активы образуются за счет реализуемых вкладчикам паев. Управляющее звено фонда на доверительной основе распоряжается полученными финансовыми средствами по своему усмотрению, с основной задачей — извлечь выгоду, через операции с рыночными инструментами. Вырученный доход распределяется между владельцами паев (пайщиками) согласно приобретенному количеству долей.

Прежде чем более подробно рассмотреть структуру подобных организаций коллективного инвестирования, рассказать об их видах, особенностях, по каким критериям выбирать для начала сотрудничества и совершения вложения, будет познавательно узнать о возникновении ПИФов, обратившись к историческим фактам.

Возникновение ПИФов

Как утверждает ряд источников, первая организация коллективного инвестирования, классифицируемая, как ПИФ была основана в США в 1924 году. Но история экономики говорит о том, что доверительное управление применялось и веками ранее. К таким услугам вынуждены были обращаться священнослужители ордена св. Франциска, так как статус по законам церкви запрещал им обладать каким либо имуществом и они передавали его под присмотр другим людям. К подобной мере вынуждены были прибегать и отправляющиеся в походы крестоносцы. Очень схожие с паевыми инвестиционными фондами организации функционировали уже в начале 19-го века. Их основание зафиксировано в 1822 году в Бельгии, в 1849 г. в Швейцарии, в 1852 г. во Франции, в 1860-е гг. в Великобритании. Английский Foreign and Colonial Trust относится к тем фондам, что начал свою работу в те годы и продолжает до настоящего времени.

Таким образом, в Соединенных Штатах паевые фонды появились несколько позже, но именно там был дан стремительный толчок к их развитию. Правда, произошло это не в первой половине XX-го века, а десятилетия спустя.

Основателям первых американских фондов, как пионерам в данной области, пришлось хорошо потрудиться, чтобы привлечь не только внимание людей со свободными финансовыми средствами, но и заработать соответствующий уровень репутации. Ведь в тот период развития потребительского общества многие стали жертвами мошеннических схем.

В 1930-40 – е годы правительство США принимает ряд существенных законов для финансового сектора, в том числе «О трастах» (1939) и «Об инвестициях» (1940), но интерес инвесторов к ПИФам начал нарастать только с 1950-х годов. Статистика показывают следующую тенденцию: с пары десятков тысяч счетов, предоставивших под управление $57 млн. в начале 1950-х, количество счетов в начале 1960-х уже достигало двух сотен тысяч, а сумма под управлением превышала $0,5 млрд. Еще за пару лет показатели удвоились. А наиболее интенсивное развитие ПИФов началось в 80-е годы XX-го века. В тот период банки Америки существенно снизили проценты по депозитам, настолько, что они даже не сохраняли накопленные деньги от инфляции, поэтому вкладчики вынуждены были начать рассматривать альтернативные варианты. Одним из таких стал – приобретение государственных облигаций, но он более подходил для владельцев солидных сумм, другой – паевые инвестиционные фонды, которые оказались доступные и для мелких инвесторов. С тех пор такой вид финансовых организация для коллективного инвестирования получил рост популярности, что подтверждают цифры – в настоящее время только в США действует свыше 10 тыс. ПИФов, управляющих суммой в $9 трлн. То есть паевые инвестиционные фонды смогли занять свое место и прочно закрепиться на нише мирового финансового рынка.

Первый паевой инвестиционный фонд в России

В некоторых европейских странах термина ПИФ не существует. В таких государствах коллективные инвестиционные институты имеют несколько другое понятие. Например, во Франции это «инвестиционные компании с переменным капиталом». А в Великобритании преобладают закрытые фонды.

Что касается России, то здесь за отправной период становления и обретения популярности ПИФов можно принять 90-е годы прошлого столетия. Изначально предложения по вкладам последовали от коммерческих банков и чековых инвестиционных фондов. Средние обыватели отдавали больше предпочтения первым, так как не могли еще полностью понять функции вторых, как посредников к возможностям, что предоставляли фондовые рынки. Также слабым законодательством, слабой образованностью в финансовой сфере и людской жадностью успели воспользоваться основатели финансовых пирамид и мошеннических структур, которые и подорвали в начале девяностых доверие людей к инвестиционным организациям с доверительным управлением.

Возникновению первых паевых инвестиционных фондов в РФ поспособствовал 765-й указ Президента от 26.07.1995 г. В дальнейшем было создано свыше трех десятков нормативных актов, сформировавших прочную правовую базу, способную защитить на государственном уровне, как основателей коллективных инвестиционных организаций, так и их пайщиков. Вследствие, в 1996 году начали открываться первые ПИФы, среди которых «Пионер Первый», «Паллада», «Фараллон» и другие. В 1996 году их стало 12, в дальнейшем количество увеличивалось. Особенно внимание и доверие российских вкладчиков к отечественным взаимным фондам вернул тот факт, что они достаточно спокойно пережили финансовый кризис 1998-го.

Уже в 2008 году на инвестиционном рынке России действовало свыше тысячи ПИФов и в их управлении находилось около 500 млрд. рублей. В 2017-м в Российской Федерации зарегистрировалось 1 500 взаимных фондов, а сумма средств под управлением варьировалась в районе 3 трлн. рублей.

Открытие ПИФа

Открытие паевого инвестиционного фонда – это достаточно длительная процедура, требующая подготовительного этапа, профессиональных и квалифицированных учредителей, а также юридической поддержки, которая поможет разобраться с требованиями законодательства. Хоть сам фонд не является юридическим лицом, данную форму имеет управляющая компания, она и становится ответственной за доверенные средства.

Прежде всего, инвестиционный институт доверительного управления составляет Проспект эмиссии паев, устанавливает внутренние правила и положения, ознакомившись с которыми инвестор решает, доверит ли он свои средства в распоряжение организации. Помимо этого, чтобы пройти регистрацию в соответствующей государственной структуре, управляющая компания должна иметь лицензию, позволяющую распоряжаться чужой собственностью.

После подачи заявления:

— регламентирующие документы фонда утверждаются;

— квалифицированные участники аккредитуются;

— открываются депозитарные, лицевые, транзитные и расчетные счета;

— начинается прием вкладов в обмен на паи.

За регистрационной процедурой следует этап первичного размещения паев, во время которого ПИФ должен набрать установленную контрольно-регулирующими органами минимальную сумму капиталовложений. Если необходимый объем средств не собирается, то происходит ликвидация фонда с возвратом уже внесенных финансов вкладчикам.

Работу паевого инвестиционного фонда можно кратко выразить в следующей схеме:

— управляющая компания предлагает стратегию распоряжения доверительными средствами;

— инвестор рассматривает предложения фонда и в случае их одобрение приобретает некоторое количество паев, тем самым передавая управляющей компании свои финансовые средства;

— поступающий в фонд капитал аккумулируется в торговых инструментах, согласно оглашенной стратегии;

— поступающая от деятельности ПИФа прибыль распределяется между владельцами паев, за вычетом установленной комиссии за управление и предусмотренных сборов.

Максимальная ответственность за совершаемые сделки при этом возложена на плечи портфельного управляющего.

Структура ПИФов и особенности управления

Для полноценного функционирования ПИФа, в его состав должны входить:

— управляющая компания – распоряжается активами на доверительной основе;

— специализированный депозитарий – занимается учетом прав на активы, входящие в состав фонда, контролирует действия с предоставленными средствами управляющего звена;

— специализированный регистратор – учитывает количество паев, находящихся на лицевых счетах инвесторов;

— агент – принимает заявки касательно покупки/продажи/обмена долей;

— независимый аудитор – оценивает работу управляющего, контролирует ведение бухгалтерской и отчетной документации.

Конечно, незаменимым и самым важным элементом структуры паевого инвестиционного фонда являются вкладчики, так как без них невозможно наличие средств для его функционирования. Они называются пайщиками. Если количество вложенных пайщиками средств недостаточно, то, как уже говорилось, фонд ликвидируется.

Доля ПИФа – ценная бумага, называемая пай, которая подтверждает права ее владельца на часть имущества инвестиционного института, а также на получение выкупа при погашении по утвержденным правилам.

Виды и типы фондов

За годы своего развития образовались паевые инвестиционные фонды, которые, согласно своей особенности, получили соответствующую классификацию по видам. В первую очередь хотелось бы обратить внимание, что на современном рынке действуют коллективные инвестиционные организации, как для любых инвесторов, так и для квалифицированных. К последним относятся венчурные, кредитные и хеджевые фонды, а также фонды прямых инвестиций.

Другой вариант классификации разделяет ПИФы на:

- открытые – приобретение и выкуп долей участия возможно в любой рабочий день, без каких-либо ограничений по размеру вклада или количеству инвесторов. Данный тип фонда считается самым распространенным, а паи наиболее ликвидными;

- закрытые – продажа паев выполняется в период создания инвестиционной организации с условием, что вкладчики приобретают их на определенный указанный период. Обычно в нем участвует узкий круг инвесторов, способных себе позволить приобрести актив с крупными минимальными взносами и, как правило, стратегия такого ПИФа имеет отраслевую специализацию, а срок вложения варьировать от года до 15 лет;

- интервальные – реализация и погашение паев выполняется в определенные периоды, зафиксированные в документации фонда. Но временной интервал не должен превышать 12 месяцев. Хоть такой тип ПИФов менее распространенный, чем ОПИФы, но, согласно статистике, наиболее прибыльный.

Также паевые инвестиционные фонды различают по области деятельности и инвестиционным инструментам, используемых в стратегиях (сфере инвестирования): акции, облигации, драгметаллы, торговые инструменты энергетического сектора, недвижимость, смешанных инвестиций, прямых инвестиций, товарного рынка и т.д.

Функции ПИФов

Благодаря деятельности фондов паевых инвестиций в экономическом пространстве регионов наблюдается:

1)повышение притока капитала в сферы бизнеса или наполнение финансового рынка, что немаловажно для положительного экономического состояния государства;

2)выполняется прямое и косвенное стимулирование предпринимательской инициативы;

3)пополняется бюджет государства за счет налоговых поступлений.

Помимо этого в качестве функций ПИФов можно отметить создание возможностей для дополнительного заработка даже для тех граждан, что имеют слабое представление об инвестициях.

Возможные операции с паями

Владелец акций (паев) ПИФа может проводить с ними следующие виды операций:

- обменивать на доли другого фонда, который находится под управлением той же компании, если это разрешено уставными документами;

- дарить или передавать права собственности;

- использовать в качестве залога;

- назначать уполномоченных представителей, которые вправе распоряжаться приобретенной долей ПИФа.

Вероятно выполнение и других видов операций, если они допускаются регламентом фонда.

Преимущества и недостатки ПИФ

Ознакомившись с особенностями такого типа инвестиционного института, как паевой инвестиционный фонд, узнав о структуре его работы, существующих типах и видах, а также нескольких функциях, что их деятельность несет для экономического пространства, в качестве закрепления и дополнения к полученной информации предлагаю рассмотреть плюсы и минусы ПИФов.

Итак, основные преимущества инвестиций в ПИФ следующие:

— профессиональная управление активами, так как управляющая компания проходит предварительную проверку квалификации перед получением лицензии;

— достаточно небольшие цены паев у большинства ПИФов, делает их доступными участникам рынка с разным капиталом. Например, существуют рублевые ПИФы («Альфа Капитал», «Система Капитал») позволяющие совершать минимальные инвестиции в ₱100;

— доходность у ведущих ПИФов часто выше, чем процент предлагаемых банками депозитов. Также, изучив предложения от разных взаимных фондов, реально выбрать подходящее соотношение прибыль/риск. В случае с данным критерием, как и со всеми торговыми инструментами – чем больше потенциальная прибыль, тем выше инвестиционный риск;

— защищенность вложений со стороны государства, приравниваемая к банковским вкладам;

— паи, относящиеся к открытым типам фондов, имеют достаточно высокую ликвидность

— мягкое налогообложение.

К минусам паевых инвестиционных фондов относят:

— наиболее существенный – отсутствие гарантий дохода. Даже, если ПИФ показывал в прошлом хорошие результаты, это не обозначает, что у него они будут в настоящем моменте. Не редкость, когда рейтинговый фонд оставлял пайщиков с убытками. При этом, несмотря на итоги работы фонда, все равно необходимо выплачивать комиссию;

— комиссия за управление, которая иногда достигает 5%;

— законодательство может ограничить фонд в доступе к некоторым торговым инструментам, что существенно снижает его маневренность на рынке и, соответственно, вероятный доход;

— долгий вывод средств. Иногда даже при погашении паев открытых фондов, чтобы обналичить средства необходимо ждать больше недели;

— цена на пай определяется по окончании торгового дня. Также акции не всех ПИФов торгуются на бирже, что замедляет скорость проводимых с ними операций;

— отсутствуют дивиденды (они распределяются на стоимость пая);

— длительный интервал между публикациями отчетности ПИФов о составе активов (раз в квартал), информация о цене пая раскрывается в конце рабочего дня;

— в случае резкого и затяжного обвала цен на рынке, управляющий ПИФа реализует только часть активов, в связи с требованиями законов, из-за чего капитал вкладчика подвергается серьезной угрозе.

Как выбрать ПИФ для инвестиций?

Взвесив все плюсы и минусы направления финансовых средств в паевые инвестиционные фонды и решив попробовать себя в данной сфере, начинающий игрок рынка коллективных инвестиций в первую очередь задумается о критериях выбора подходящей организации, которой можно было бы доверить свои деньги. При выборе в первую очередь следует учесть следующие факторы:

Cрок работы фонда на рынке.

Чем дольше период функционирования ПИФа, тем выше его уровень надежности. К тому же за продолжительный срок работы накопилось значительное количество данных о прибыли, позволяющей получить представление об эффективности стратегий управляющего.

Но не следует игнорировать начинающие инвестиционные фонды, так как их формирование могло состояться под перспективные направления для инвестиций, актуальные в настоящее время. В данном случае следует изучить информацию об управляющей компании и о тех успехах, что ей удалось добиться прежде при работе с другими инвестиционными пакетами.

Объем стоимости чистых активов ПИФа.

Еще один показатель, на который обязательно стоит обратить внимание при анализе, так как он отражает, какое количество средств было доверено пайщиками. Эти данные управляющая компания публикует ежедневно на своем сайте.

Историческая доходность.

Динамику изменения цены пая удастся проанализировать, сопоставив цены, которые раскрываются в окончании каждого дня. Наиболее правильно будет выбрать длительные периоды. Для такого изучения доходности также подойдут данные, что ПИФ публикует по требованиям регулятора ежеквартально (также существуют сведения о приросте стоимости за полгода, год, 3 года). Стабильная доходность на длительном временном интервале сообщит об устойчивости фонда и высококвалифицированном управлении. Только не следует забывать – не факт, что исторические данные фондов будут повторяться в дальнейшем. Более того, непредсказуемость рынка способна значительно изменить их в противоположную сторону.

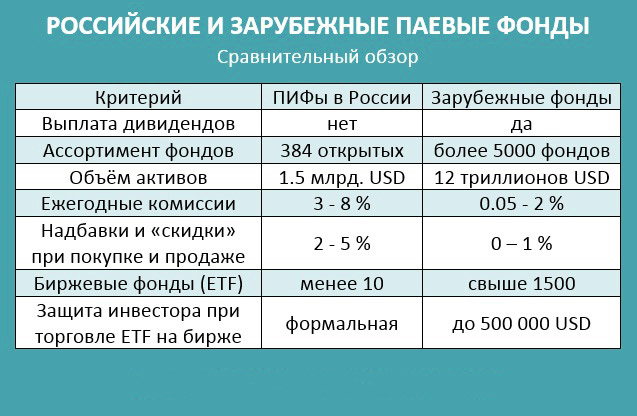

Комиссия.

Еще один из параметров, о котором стоит знать, прежде чем совершить свои инвестиции, так как вычеты и издержки сказываются на конечных результатах доходности.

Отзывы.

Иногда отзывы клиентов финансовых организаций смогут известить о ее скрытых недостатках. Если один-два негативных отзыва часто являются следствием личного недопонимания сферы и реакцией на убытки вследствие влияния рисков, то, соответственно, большее количество отрицательных сообщений станет сигналом и предпосылкой пересмотреть решение о сотрудничестве с такой компанией.

В качестве характеристик для оценки не будет лишним добавить и собственные критерии для анализа, которые будут ближе к предпочтениям составляемому вами инвестиционному портфелю. Чтобы ускорить процесс сравнения ПИФов, не обязательно посещать отчетную страничку каждого из них. Этому смогут помочь специализированные Интернет-ресурсы с регулярно обновляющейся информацией. Например, официальный сайт НАУФОР (Национальная ассоциация участников фондового рынка).

Также при выборе паевого инвестиционного фонда, следует решить на какой срок вы готовы отдать свои финансы под управление, определиться с допустимым соотношением прибыли к риску в стратегии управления и сможете ли достаточно спокойно принять неблагоприятные рыночные периоды, когда вклад будет уменьшаться на глазах.

В заключении хотелось бы заметить, что вложенные в акции ПИФов средства попадают под профессиональное управление и этот способ инвестирования считается одним из лучших для новичков рынка. Конечно, не следует забывать об анализе, так как объем изученных сведений поможет сохранить финансы и определить наиболее перспективные инвестиционные фонды для получения прибыли.

Как заработать на паевых инвестиционных фондах

В настоящее время существует множество инвестиционных инструментов, для применения которых участник должен иметь багаж профессиональных знаний и практического опыта их использования. Инвесторы, рассчитывающие получить высокую прибыль, должны обладать рядом индивидуальных особенностей и специальных умений. Особой популярностью в сфере экономической деятельности пользуются паевые инвестиционные фонды, которые основываются на методе доверительного управления собственностью.

Содержание

Классификация фондов инвестирования

Прежде чем ознакомиться с основными видами следует узнать, чем на самом деле являются инвестиционные фонды. Они представляют собой модель коллективных капиталовложений, отличающихся своеобразной структурой. Фонды – это имущественные комплексы с общим владением активами, которые объединяют в себе участников, имеющих долевую собственность. Цель создания инвестиционных обществ имеет долгосрочный характер и направлена на сбережение и приумножение капитала дольщиков.

Фактическое существование инвестиционных фондов и их активное развитие обуславливается тем, что значительная часть населения, имеющая свободные денежные средства, не умеет ими распоряжаться или не обладает навыками правильного инвестирования. При стабилизации экономической ситуации количество фондов увеличивается в разы, однако активность их моментально снижается при мировом или государственном кризисе.

На сегодняшний день существуют следующие разновидности инвестиционных организаций:

- паевые;

- государственные;

- взаимные;

- чековые;

- хеджевые;

- биржевые.

Особенно востребованы среди вкладчиков учреждения торгового значения, которые в Российской Федерации представлены такими формами:

- Акционерные фонды. Это компании, которым присвоен статус публичного общества. Участники этого направления рынка получают прибыль благодаря вложению свободных средств в такие виды активов, как акции, облигации, золото, валюта и другие. Формирование прибыли осуществляется за счет увеличение стоимости ценных бумаг и прочих финансовых инструментов, в которые были инвестированы деньги.

- Паевые фонды. Это учреждения, которые не имеют юридического статуса. Проценты от финансирования являются главным источником дохода инвестора. Уровень прибыли зависит от величины пая, приобретенной им с общего капитала. Официальность ведения деятельности данными фондами строго регламентирована Федеральным законом от 29.11.2011 N 156-ФЗ «Об инвестиционных фондах». Следовательно, контроль над активами данного фонда ведут специальные управляющие учреждения.

Также существуют и другие виды инвестиционных фондов, однако они являются либо не слишком эффективными, либо находятся на начальном этапе развития. Такая ситуация говорит о неустойчивости экономической системы государства или наличии повышенных рисков инвестирования.

Основное понятие ПИФов: преимущества и недостатки

Впервые об инвестиционных фондах в России стало известно в 1996 году. С того момента эти две формы коммерческих организаций заняли большой сегмент на рынке капиталовложений. Причина популярности такого инвестирования заключается в его доступности, то есть каждый потенциальный инвестор может рассчитывать на возможность стать участником финансового рынка. Соответственно, многие могут отказаться от банковских вкладов или услуг брокерских контор. Кроме того, уникальность рассматриваемых компаний заключается в наличии баланса между возможными рисками и ожидаемой прибыльностью.

Паевые инвестиционные фонды – это один из вариантов слияния свободных активов нескольких инвесторов и доверительного управления долями высококвалифицированными менеджерами специальной управляющей компании. Задача ПИФов заключается в обеспечении систематического роста стоимости долей капитала, которые также называются паи. Они представляют собой именные ценные бумаги, которые свидетельствуют о наличии прав у инвестора на конкретную часть собственности фонда.

Актив такого типа может быть передан другому лицу в виде наследства или дара. Кроме того, владелец данной ценной бумаги может перепродать ее за актуальную цену на момент сделки. Размер пая в инвестиционном фонде по большому счету зависит от объема вложений. Стоит отметить, что у каждой организации паевой взнос имеет существенные отличия. Минимальный вклад за долю может варьироваться от 2 тысяч рублей. Для выведения денежных средств из фонда участнику необходимо будет продать свой пай.

- Профессиональное управление. За эффективность функционирования организации отвечают опытные менеджеры, имеющие соответствующие аттестаты Федеральной комиссии по рынку ценных бумаг (ФКЦБ России).

- Низкий уровень риска. Благодаря грамотным решениям управляющих производится диверсификация капиталовложений, тем самым уменьшается зависимость портфельных инвестиций от падения стоимости активов и прочих опасностей.

- Удобные условия инвестирования. Для участников созданы лояльные и максимально комфортные условия ведения деятельности. Кроме того, пайщик может покинуть общество в любое время.

- Высокая степень безопасности вкладов. За абсолютную защиту инвестиций отвечает лицензированная управляющая компания, сертификаты специалистов и государственный контроль над финансовой деятельностью фонда.

- Наличие льгот в системе налогообложения. Сумма дохода не облагается прямым налогом на прибыль.

- Полное информирование. Для всех участников фонда действует только актуальные данные и показатели, предоставляемые с постоянной регулярностью.

- инвестирование носит среднесрочный или долгосрочный характер, поэтому получить первую прибыль от вложений возможно только через 1 год;

- управляющая компания предоставляет свои услуги за определенную плату вне зависимости от исхода сделки;

- у инвесторов существует шанс заработать деньги от капиталовложений или остаться без прибыли.

Условия для становления пайщиком

- обычные общества;

- объединения компетентных вкладчиков.

Пайщики, которые основательно подошли к зарабатыванию денежных средств в области капиталовложений, путем изучения актуальной литературы о методах инвестирования, имеют внушительный опыт в финансировании различных проектов, а также знают все о валютных и фондовых рынка, могут вступать в общество профессиональных инвесторов. Основным фактором, который поможет участнику в ведении бизнеса, является количество ранее заключенных успешных сделок.

Обычный паевой фонд – это лучший вариант для собственников свободных активов, которые до этого хранили свои средства на стандартном депозите. Кроме того, войти в такое объединение могут все желающие, кто располагает материальными средствами, однако не имеют опыта в решении финансовых вопросов. К данной категории может относиться около 90% населения России, ведь они не проявляют особого интереса к изучению инвестиционного процесса, однако имеют стремление приумножить капитал путем пассивного заработка.

Разновидности паевых инвестиционных фондов

Сегодня существует широкое разнообразие ПИФов в России, которые классифицируются по определенным критериям. Особенное значение имеют инвестиционные фонды, разделяющиеся по степени доступности на следующие типы.

Открытые фонды

В качестве активов общества выступают ценные бумаги, обладающие биржевыми котировками и высокой ликвидностью. Сделку купли-продажи пая инвестор может осуществить в любой рабочий день недели. Увеличение или уменьшение превращенной доли в капитал может проводиться без необходимости коллективного собрания пайщиков. Участник должен учитывать, что стоимость его доли рассчитывается ежедневно.

Закрытые фонды

Совершить покупку пая инвестор может только на стадии формирования инвестиционного комплекса. Также существуют исключения, например, выпуск дополнительных паев, именно в этот момент предоставляется возможность вложения. Провести капитализацию пайщик может только по завершению действия соглашения доверительного управления. На закрытых фондах действует фиксированное количество долей, а издание новых паев согласуется на собрании общества.

Интервальные фонды

В такой организации активами выступают ценные бумаги низкой ликвидности. Заключить сделку купли-продажи пая возможно только в четко установленные временные интервалы, например, 4 раза в год на протяжении 14 дней. Фактическая стоимость доли пайщика рассчитывается по окончанию каждого месяца или периода. При планировании инвестиций на интервальных фондах рекомендуется выбирать долгосрочные вложения, а также брать во внимание такой фактор, как время погашения пая.

Стоит отметить, что любой паевой фонд доступен к преобразованию, то есть закрытый тип может легко стать интервальным или открытый закрытым обществом. Каждый из них имеет уникальные особенности, определенный уровень доходности и показатель риска.

Перспектива инвестиций в ПИФы

Многих потенциальных инвесторов интересует вопрос: сколько можно заработать на вложениях в паи? К сожалению, точную цифру сложно назвать, так как нормативные акты, регламентирующие деятельность фондов, запрещают проводить анализ показателя доходности и использовать данные в качестве рекламы. Такое решение обуславливается тем, что не всегда есть возможность получить прибыль в результате покупки пая.

Например, инвестор среди огромного перечня паевых фондов выбирает самую надежную организацию, которая на протяжении нескольких лет ведет успешную инвестиционную деятельность и радует вкладчиков хорошей прибылью. Однако случаются неприятные моменты, когда управляющая компания неграмотно распорядилась материальными средствами. Кроме того, нередко возникают непредвиденные экономические риски, когда дольщик не только теряет пай, но и несет существенные убытки. Такие ситуации возникают при оплате услуг управляющей компании фиксированной комиссии, на которую не оказывают воздействия результаты сделки.

Приведенный выше пример является крайне редким явлениям, однако о возможности данного исхода должен помнить каждый пайщик, доверяя свои денежные средства малоизвестным фирмам. С завидной регулярностью инвесторы все-таки получают свой доход и сразу делают выкуп рентабельных долей. Точно установить процентное соотношение прибыли при вложении в ПИФы сложно, однако можно сказать, что объем доходности превышает классические капиталовложения.

Также специалисты не рекомендуют брать во внимание результаты прошлой сделки. Не всегда показатели будущего периода соответствуют данным прошедшего инвестирования. Например, за предыдущий интервал паевые инвестиционные фонды Сбербанка порадовали дольщиков 75-процентной прибылью, а в этом году доход составил всего 10%. Именно поэтому вкладчик должен помнить, что уровень прибыли не регулируется законодательством страны, следовательно, зависит от сложившейся ситуации на рынке, срока и способа инвестирования.

Как развиваются паевые инвестиционные фонды в России

Эксперты смогли тщательно изучить ПИФы во всем мире и дать точный ответ на вопрос роста этих компаний в нашей стране. Следует отметить, что инвестиционные фонды, торгующие паями, не так востребованы, как в западных странах. Данная тенденция связана с низкой финансовой грамотностью жителей РФ, а также страхом попасться на удочку мошенников, как это было в 90-х годах с финансовой пирамидой «МММ». Именно эти события уменьшили пыл населения вкладывать средства в различные проекты.

Несмотря на это число паевых инвестиционных фондов с каждым годом растет, привлекая новых инвесторов. Можно сказать, что такая ситуация связана с несовершенством фондов, так как они появились в России совсем недавно и не могут похвастаться безупречным законодательством инвестиционной сферы. Доказательством этому являются довольно частые отрицательные моменты в нормативной базе.

Общий уровень прибыльности паевых фондов инвестиций в стране превышает 20%, что является не совсем плохим результатом. Благодаря маркетинговым подходам управляющие компании стараются привлечь как можно больше клиентов, предлагая выгодные условия сотрудничества. Однако длительное ожидание дохода и разочарование при низких процентах оказывают негативное воздействие, тем самым снижая интерес пайщика покупать новые паи.

Пошаговая инструкция инвестирования в ПИФы для новичка

Начинающий инвестор не должен теряться, если решил начать зарабатывать на паях. Покупка доли является простым и быстрым процессом, который практически не отличается от вложения денежных средств в обычное банковское учреждение. Для вступления в инвестиционный фонд пайщик обязан выполнить следующие манипуляции:

- проанализировать все финансовые инструменты и остановить выбор на наиболее эффективном варианте;

- используя современные источники информации (официальные сайты банков и управляющих компаний), найти ПИФ, где предоставляются такие услуги;

- оформить заявление о желании стать пайщиком, которое будет адресовано руководству управляющей компании;

- после рассмотрения заявки получить реквизиты в банке для внесения депозита равного стоимости пая;

- открыть банковский счет и перевести плату за услуги управляющей компании;

- ожидать окончания срока действия сделки;

- в случае положительного исхода получить прибыль на личный счет.

Вкладчик должен знать, что заявление на покупку пая может носить многоразовый характер, то есть дает возможность инвестору приобретать паи с разным временным интервалом. Кроме того, после капитализации доли участник ПИФа может рассчитывать на дальнейшую покупку паев. Чтобы начать сотрудничать, можно обратиться в головной офис управляющей компании или связаться с менеджером через официальный сайт.

После заключения договора в офисе пайщик должен быть проинформирован о регистрации пая в течение 1 недели. В других случаях уведомление в письменной форме может быть доставлено на протяжении 2 недель. С момента регистрации доли в инвестиционном фонде вкладчик становится полноправным пайщиком.

Популярные ПИФы с выгодными условиями инвестирования

В обзоре предлагает ТОП-3 наилучших паевых инвестиционных фондов, выбранных по высшему уровню доходности за год. Среди компаний, предлагающих приобрести доли в объединенном капитале, стоит отметить:

«Уралсиб»

Это управляющая организация, которая была основана в 1996 году. В ее компетенции находится ряд негосударственных пенсионных фондов и ПИФы различных видов. В настоящее время «Уралсиб» включает в себя паи более 52 тысяч инвесторов. Компания специализируется на капиталовложениях в такие отрасли, как природные ресурсы, энергетика, драгоценные металлы, еврооблигации, акции быстроразвивающихся предприятий, а также масштабные рынки сырья.

Минимальная стоимость пая в «Уралсиб» варьируется от 5000 до 25000 рублей. Для пайщиков действуют привлекательные условия ведения деятельности, то есть у него есть возможность самостоятельно выбирать направление капиталовложения и фон.

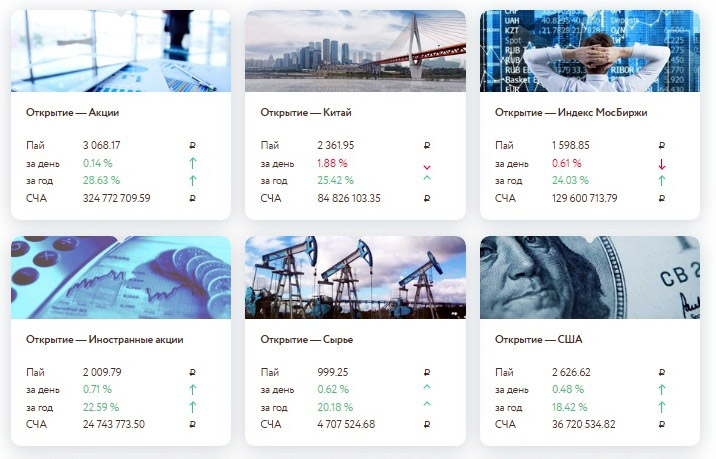

«Открытие»

Брокерская контора, которая специализируется на ценных бумагах, инвестировании и биржевых операциях. Для новичков предоставляются различные направления капиталовложений. Пайщикам предлагаются на выбор следующие финансовые инструменты: биржевые индексы, иностранные рынки, облигации и акции. Цена доли капитала в фонде колеблется в пределах 1000 – 2500 рублей. Среди открытых ПИФов у инвесторов есть широкий выбор, который представлен такими организациями, как «Еврооблигации», «Сырье», «Зарубежные акции», «Иностранная собственность». Паи в таких фондах имеют определенные сроки действия, варьирующиеся от 12 месяцев и более.

Газпромбанк «Управление активами»

Организация относится к ряду управляющих компаний, ориентированных на взаимодействие с физическими лицами, негосударственными пенсионными фондами, страховыми фирмами, а также учебными и культурными центрами. В компетенции «Газпромбанка» находится 18 паевых инвестиционных фондов, среди которых 11 открытого, 6 закрытого и 1 интервального типа. Управляющей компании Национальное Рейтинговое Агентство присвоило наивысший статус надежности.

Выводы

Из вышеизложенной информации можно сделать вывод, что внушительный доход пайщикам приносит капиталовложение в энергетическую отрасль. Кроме того, инвестирование в фондовые индексы при благоприятной рыночной ситуации может на 100% увеличить объем вложений. Однако каждый инвестор должен учитывать, что невозможно просто купить пай и в результате получить прибыль. Такого не будет даже на самых популярных ПИФах, ведь для того чтобы добиться успеха управляющей компании необходимо точно рассчитать стратегию и следить за всеми этапами инвестиционного процесса. Любое неправильное решение может привести к потере капитала вкладчика.

Источник https://homeinvesting.ru/wiki/pify-vse-chto-nuzhno-znat-nachinayuschemu-investoru/

Источник https://finswin.com/vlozheniya/pai/paevye-investicionnye-fondy.html

Источник

Источник