Может я миллионер?

Содержание статьи

Может я миллионер?

Разбирал гараж, недавно, нашел вот эти акции. Куплены в 90-е дедушкой и бабушкой. Что мне с ними делать не знаю. подскажите могу я с них денег поиметь (с акций).

Акционерное общество открытого типа

чековый инвестиционный фонд

уставной капитал 20 000 000 000 рублей

номинальная стоимость 1000р «

P.s бабушка говорит дивиденды не получали. Типо им на работе вместо зп выдали они плюнули и забыли

Найдены возможные дубликаты

с них денег поиметь (с акций).

С них уже поимели.

и тех, кто их покупал)

Яндексом пользоваться не научили?

Ну как можно быть таким. Ты пост дольше писал.

Первая же страница выдачи

Как то в «Дока-пиццу» вложился , ну думаю хлеб то всегда нужен. Хрен там.

бумага-то хоть мягкая?

В фондмузей Ельцина отдай.

Они заплатят, как думаете? или ты имеешь ввиду благотворительный взнос?

Памятную табличку поставят с вами.

Да все музеи стараются на халяву все приобретать.

Эти фантики -наебантики печатали в те времена.

Мой пост — сарказм )

1. Акционерное общество открытого типа «Чековый инвестиционный фонд «АСКО-КАПИТАЛ» (АООТ ЧИФ «АСКО-КАПИТАЛ») — с 1993 г.

2. Открытое акционерное общество «Чековый инвестиционный фонд «АСКО-КАПИТАЛ» (ОАО ЧИФ «АСКО-КАПИТАЛ») — с 1997 г.

3. Открытое акционерное общество «Инновационный фонд «Аз-Капитал» (ОАО ИФ «Аз-Капитал») — с 1998 г.

Сведения об обществе: ОГРН: 1036603503133. ИНН: 6660005849. Адрес: 620041, Свердловская обл., г. Екатеринбург, Трамвайный пер., д. 15, оф. 101. Тел./факс: +7 (343) 341-56-93. Email: uk@azkapital.utk.ru. Адрес страницы раскрытия информации: www.ecki.ru (см. также). Смотреть в ЕГРЮЛ.

Сведения о держателе реестра: Открытое акционерное общество «Регистратор-Капитал» (ОАО «Регистратор-Капитал»). ИНН: 6659035711. ОГРН: 1026602947414. Адрес: Российская Федерация, 620027, г. Екатеринбург, ул. Дзержинского, д. 2, к. 27.

Ранее акционеры «Аско-Капитал» имели возможность обменять акции на инвестиционные паи Интервального паевого инвестиционного фонда смешанных инвестиций «Аз-Капитал» под управлением УК «Управляющая компания» (ссылка на описание ИПИФ). Есть вероятность того, что акции, которые не участвовали в обмене, были аннулированы.

О наличии акций, возможности их продажи и их цене, а также о проводившемся обмене акций на инвестиционные паи вам следует узнавать в ОАО ИФ «Аз-Капитал» по указанным выше контактам.

Исходя из текущей стоимости акций (предполагаю, что она очень мала) вам следует сделать вывод об экономической целесообразности действий с этими акциями. Обращаю ваше внимание, что бумажные свидетельства в настоящее время недействительны — права на ценные бумаги подтверждаются записями по счетам в депозитариях и реестрах акционеров. Они могут стать подтверждающим документом в специализированном регистраторе или у нотариуса, а также могут иметь некоторый интерес для коллекционеров.

Следует иметь в виду, что расходы, связанные со вступлением в наследство (услуги нотариуса) и перерегистрацией акций (услуги специализированного регистратора) могут оказаться значительно выше возможной стоимости акций.

http://www.nettrader.ru/questions/30705

иди к рыжему, он знает что с ними делать, обещал по «волге»

если туалет маленький..ну может на обои хватит?

По данным ФСФР России АООТ ЧИФ «Инвест-Сервис» было зарегистрировано Московской регистрационной палатой за № 019.340 от 25.12.1992 (лицензия Госкомимущества Российской Федерации № 30 от 21.09.1994 аннулирована 03.08.1999 по истечении срока действия), преобразовано в ОАО «Инвест-Сервис». По юридическому адресу: 117970, г. Москва, ул. Житная, д. 14 ОАО «Инвест-Сервис» не располагается. Для установления местонахождения ОАО «Инвест-Сервис» Региональным отделением Федеральной службы по финансовым рынкам в Центральном федеральном округе был направлен запрос в ГУВД города Москвы. По сообщению ГУВД города Москвы проведенными оперативно-розыскными мероприятиями установить местонахождение и фактических руководителей ОАО «Инвест-Сервис» не представилось возможным.

+ мне тоже интересно

Лицензию на ведение финансовой деятельности у данного ЧИФа отобрали еще 1999 году. Потом ЧИФ был преобразован в ОАО. И далее его судьба неизвестна. Юридического адреса точного нет. И розыск ничего не дал. Скорее всего, пропажа данного фонда была кому-то выгодна. Поэтому обращаться за возвратом своих денег Вам некуда. Сожалею.

Долю в роснано готов получить?

Ничего. у меня были акции одного крупного предприятия, купленные с ваучеров. Пару лет назад после реструктуризации предприятия они превратились в 740 рублей. Короче наебалово все это.

Чё такой лентяй? Слова в тэгах знаешь, а самому инфу не нарыть.

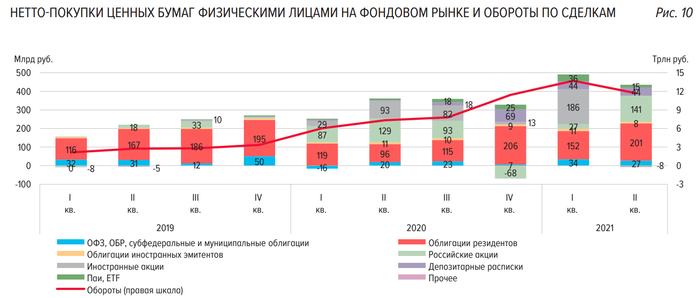

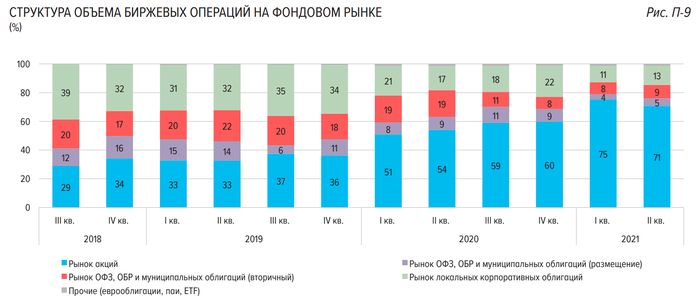

ЦБ раскрыл статистику по физлицам на бирже. Отражение российской действительности в обзоре регулятора. Выжимка из документа

13 сентября вышел информационно-аналитический материал, который был подготовлен Центральным банком России и носит название «Обзор ключевых показателей профессиональных участников рынка ценных бумаг».

Он содержит в себе много статистики по физическим лицам. Я подготовил вам выжимку тех моментов, которые показались мне интересными.

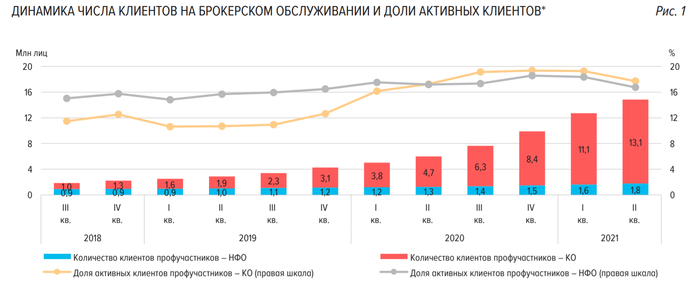

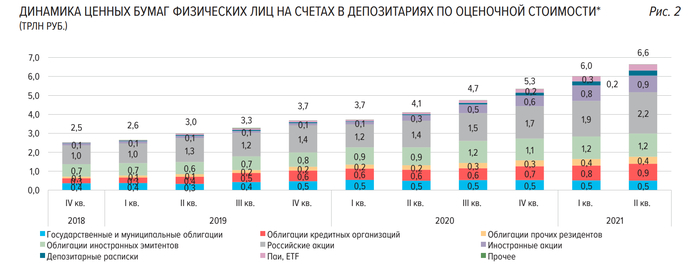

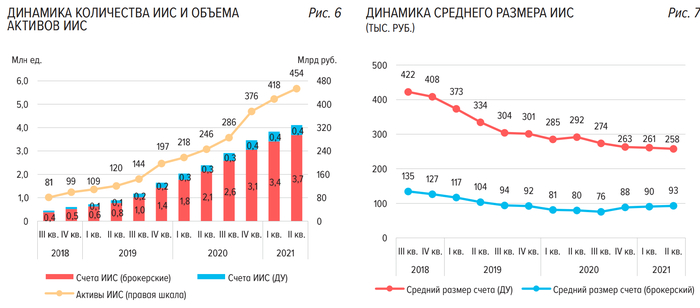

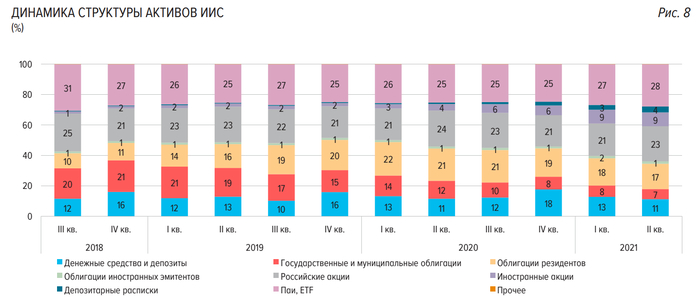

Динамика числа клиентов и объемов активов

Распределение по регионам

Сортировка в таблице по количеству клиентов с фондированными счетами на 1 тыс. населения

Про структуру торгов

Статистика оставляет двоякие впечатления. С одной стороны количество счетов, клиентов, объемов активов растет, что вроде бы хорошо. Но с другой стороны прослеживается насущная картина, которая проглядывается и без прочтения аналитики ЦБР: большая часть денег на счетах принадлежит клиентам из финансово благополучных регионов: Москва, Московская область, Санкт-Петербург. Что в целом логично и предсказуемо.

Кроме того, в материале ЦБ дает свое видение на дальнейшее развитие рынка брокерских услуг среди физических лиц:

Таким образом, периодическое сравнение вовлеченности российского населения в фондовый рынок (8% от всех проживающих в стране) с нашими заокеанскими партнерами (чуть ли не каждый второй в США) говорит нам о том, что в нашей стране есть еще непаханое поле и приличный потенциал. Но также стоит понимать, что на раскрытие данного потенциала потребуется немало времени, т.к. прежде всего должны повыситься доходы населения, а это процесс не быстрый. И если идти от обратного, то в США инвестирует каждый второй просто потому, что они — ведущая экономика мира и благосостояние среднестатистического «Джона» намного выше среднестатистического «Ивана».

На сем откланяюсь. Кому интересно ознакомиться с обзором ЦБ самостоятельно — прикрепляю ссылку на первоисточник.

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем авторском блоге. Вдруг кому интересно 🙂

Итоги 3х лет инвестиций. Закрытие ИИС

Подвожу итоги 3х лет инвестиций.

Постил год назад итоги второго года, и 2 года назад итоги первого года, кому интересно, почитайте:

Инвестиции в акции. Итоги года

ИИС я решил открыть в 2018 году, перенеся на него первую сумму денег с депозита.

Получал налоговый вычет 3 раза.

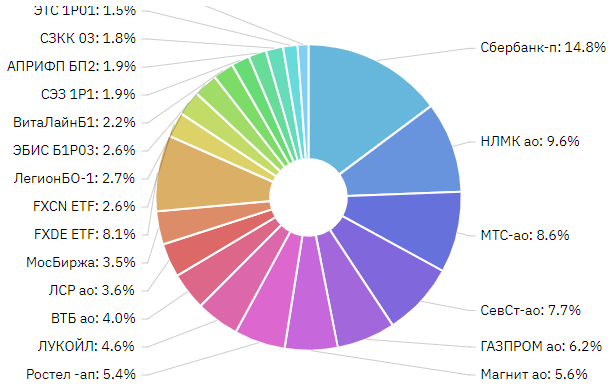

Покупаю только дивидендные российские акции и разбавляю портфель облигациями и парой фондов.

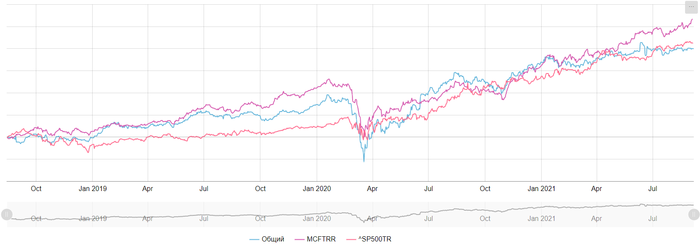

Если посчитать весь мой доход за 3 года с учётом всего, получится среднегодовая доходность 25,8% в рублях. Депозитов таких просто не существует, а значит относительно депозита, с которого я перешёл в ценные бумаги — я в огромном плюсе.

Стоит отметить, что для получения этого результата я вообще практически ни чего не делал. Просто пополнял баланс и покупал бумаги.

В прошлом посте уже писал, что пришёл к стратегии «купил и держи». Т.е. теперь я бумаги просто не продаю. Выбираю те, что приносят ежегодные дивиденды и просто держу их. При этом пополняю баланс и совершаю сделки примерно раз в 3-4 месяца. Т.е. практически не уделяю этому своё время. Просто придерживаюсь простых правил о которых уже сотню раз рассказано на пикабу (диверсифицируй, не спекулируй, имей подушку безопасности).

Состав портфеля у меня практически не изменился с прошлого года, только добавились облигации и фонды

В прошлом году я писал, что мой портфель на двухлетнем интервале обгоняет индексы, в этом году пишу, что индексы обгоняют мой портфель на трехлетнем интервале. Но не вижу в этом ничего страшного.

Далее про закрытие ИИС

Зачем закрывать ИИС?

Это нужно не всем. Каждый индивидуально решает нужно ли ему это.

Причина 1: Деньги, накопленные на ИИС нельзя тратить. А я хочу, чтоб они всегда были у меня под рукой. Легкодоступны.

Причина 2: Для получения максимальной выгоды от ИИС необходимо пополнять его на 400т.р. в год. А я не уверен, что каждый следующий год смогу выделять из своих доходов 400т.р. Поэтому, закрыв ИИС я могу использовать накопленные на нём деньги для последующих пополнений нового ИИС и получения максимально возможного налогового вычета.

Причина 3: На ИИС не действует льгота на долгосрочное владение (ЛДВ) бумагами. Т.е. если вы купили бумагу, а через 3 года продали её на ИИС — с вас удержат налог 13% от прибыли с этой бумаги. Если же вы продали эту же бумагу на обычном брокерском счёте — можно воспользоваться ЛДВ.

По третьей причине мне необходимо было не просто закрыть ИИС, а перенести с него все бумаги, которые дали доход на обычный брокерский счёт. Закрыть ИИС без переноса бумаг можно просто позвонив на номер 900. С переносом всё сложнее.

Как закрыть ИИС с переносом бумаг на обычный брокерский счёт?

У меня ИИС был открыт в сбере. Очень подробно процедуру закрытия в сбере написал @bibeo

Выгодное (для инвестора) закрытие ИИС — совмещаем в одном счете оба типа («А» и «В»)

За такие посты памятники ставить надо. Я не буду повторяться, опишу очень кратко свой опыт:

Перенос каждой бумаги (не количества, а тикера), у сбера стоит 465р. А это значит, что имеет смысл переносить только те бумаги, которые за счёт роста цены принесли больше 465/13*100=3 577р. Остальные бумаги лучше просто продать, а потом если надо докупить уже на обычном счёте.

Шаг 1: Записаться на приём в офис сбера (не любой, а конкретный, адреса здесь)

Шаг 2: Приехать в офис, подписать пару бумажек (анкету инвестора и заявление), там вам расскажут ваши дальнейшие действия.

Шаг 3: Самое сложное. Тут подробнее.

Изначально у вас имеется 4 счёта Депо. Вы можете увидеть их в Сбербанк-Онлайн.

Вначале они скрыты, чтоб отобразились, там в Сбербанк-онлайн нужно какую-то анкету подписать через СМС. И тогда список отображается.

Счета имеют одинаковые номера, отличается только последняя цифра (от 01 до 04)

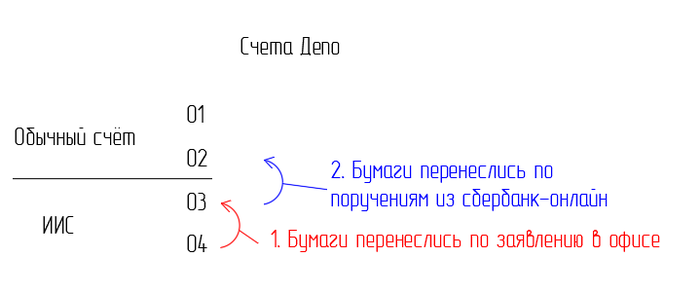

Я не знаю всех тонкостей, зачем их 4, но суть в том, что 01 и 02 — относятся к вашему обычному брокерскому счёту, а 03 и 04 к ИИС. Бумаги которые вы видите у себя на балансе — отражены в счёте 02 и 04.

После подписания заявления на шаге 2, у меня в тот же день бумаги с счёта 04 переместились на счёт 03. Таким образом они всё ещё остались на ИИС, но в приложениях я их уже не видел. (Счета 01 и 03 не видны в приложениях). Теперь нужно составить поручения по каждой из бумаг, чтоб перенести их с счёта 03, который относится к ИИС на счёт 02, который относится к обычному брокерскому счёту. По рекомендации девушки из сбербанка я звонил в депозитарий сбера и там девушка мне по шагам объяснила куда нажимать, куда что писать. Таким образом я отправил 12 поручений. По одному на каждую бумагу.

Если запутались, вот картинку нарисовал:

Итак 12 поручений на перенос бумаг стоили мне 12*465=5580р

Это примерно на 35т.р. меньше, чем мне пришлось бы заплатить налогов, если бы я не переносил бумаги, а просто продал их и вывел деньги.

Шаг 4: Там же в сбербанк онлайн нужно получить выписки по операциям на счетах депо, которые относятся к ИИС, т.е. по счетам 03 и 04

@bibeo в своём посте писал, что

Но мне в депозитарии сказали, что нужно только по 03 и 04 за весь период существования ИИС. Каждая выписка стоила по 150р, за 2 выписки я заплатил 300р.

Эти выписки + отчёт об операциях по ИИС + чеки об оплате я отправил в офис сбера и записался на новое посещение офиса.

Шаг 5: Снова приехал в офис, подписал заявление на предоставление вычета. Всё.

Шаг 4 и 5 нужны, чтоб доход по бумагам, появившиеся на вашем обычном счёте не считались по их полной стоимости, а учитывались ваши расходы при покупке их на ИИС. А так же, чтоб по этим бумагам учитывалась дата их приобретения.

@bibeo потратил на закрытие ИИС и перенос бумаг 40 дней. Я уложился в 11 дней.

День 1 — утро. Подписал заявление, вечер — сформировал поручения, оплатил их.

День 2 — вечер. Бумаги с ИИС перенеслись на обычный счёт. Деньги с ИИС пришли на карту.

День 4 — сформировал выписки по движению бумаг.

День 8 — мне позвонили из сбера и сказали, что можно подъезжать, подписывать заявление

День 10 — приехал в офис, подписал заявление

День 11 — В сбербанк-инвестор отобразились корректные цены приобретения бумаг.

Наш офис принимает посетителей 2 раза в неделю (вторник, четверг), если бы принимали каждый день — уложился бы ещё быстрее.

Немного про мой сайт.

В прошлогоднем посте я писал, что сделал себе сайт для учёта инвестиций. Принцип работы такой: заводишь все свои сделки на сайт, он расчитывает портфель. Данные по стоимости бумаг сайт тянет автоматически с московской биржи. И всё было супер, пока мне не написали из московской биржи, что я получаю данные неправомерно. Услуга предоставления этих данных стоит 15т.р. в месяц. Я писал эту историю на vc.ru , кому интересно почитайте https://vc.ru/tribuna/216191-izi-invest-ru-besplatnyy-sayt-d.

Сайт теперь убыточный, но я считаю его перспективным.

Посещаемость растёт, а значит он будет окупаться рано или поздно.

Дальше я открою новый ИИС и продолжу инвестировать. В следующем году ожидаю получить налоговый вычет даже без подачи деклараций. Налоговая обещает, что всё будет учитываться автоматически и достаточно будет просто подать заявление через личный кабинет nalog.ru

Очевидно власти многое делают, чтоб оживить российский фондовый рынок. В новостях постоянно мелькают сообщения об ИИС. Ввод ИИС 3 типа, предложение увеличить налоговый вычет с 400т.р. до 1млн для тех, у кого ИИС открыт больше 3х лет. Может ещё что-то новое придумают. Буду следить за развитием событий и постараюсь не упускать возможностей.

Добавлю, в Сбербанке мне сказали, что при открытии нового ИИС автоматом откроется ещё один брокерский счёт. Т.е. у меня будет ИИС и два обычных счёта. По другому сделать нельзя.

В мобильном приложении Сбербанк-инвестор авторизация происходит по номеру счёта, т.е. там можно увидеть либо старый брокерский счёт, либо ИИС и новый счёт. Одновременно всё не видно.

Порекомендовали установить новое приложение Сбер-инвестор. Там авторизация через СберID и видны сразу все счета.

Что такое чековый инвестиционный фонд (ЧИФ)?

ЧИФ это чековый инвестиционный фонд и их берет начало в 1990-х, называемых теперь «лихими». Но при всех громадных проблемах перехода к рыночной экономике 1990-е это время появления новых инвестиционных инструментов, из которых гражданам СССР по сути были доступны лишь насильно навязываемые облигации. Ярким маркером стали и приватизационные чеки, называемые в народе ваучерами. Каждый гражданин получал такой чек, имевший номинальную стоимость 10 тысяч рублей.

ЧИФ имели целевое назначение. Учитывая катастрофическое состояние экономики тех лет, ваучеры выдавались в счет погашения задолженности по зарплате. Практиковалось это на бедствующих предприятиях, которых в то время было большинство. Но столкнувшись с новыми реалиями, население не понимало, что делать с этими бумагами.

Решением вопросов, каким образом распорядиться чеком, занимались специально созданные чековые инвестиционные фонды. Но неплохая по задумке идея наткнулась с российской действительностью. Давайте разберемся, какое значение в экономики страны имели эти фонды и почему они исчезли.

ЧИФ и его цели

Созданные на основании Указа Президента в 1992 году, чековые фонды преследовали разумные цели. В Указе была регламентирована деятельность фонда, призванная помочь гражданам в работе с чековыми инвестициями. Чековые фонды посредством владения большого количества ваучеров должны были сделаться мажоритарными акционерами предприятий и направлять их деятельность в пользу конечных инвесторов. Результатом должно было стать улучшение инвестиционного климата в стране.

В результате каждый ЧИФ призывал граждан вкладывать в него ваучеры, получая взамен акции своего фонда. Далее акционер мог рассчитывать на получение дивидендов и участвовать в общих собраниях акционеров. В свою очередь, фонд инвестировал полученные чеки в различные предприятия.

Примерно каждый третий россиянин вложил свои чеки в ЧИФ, гораздо меньшая часть инвестировала в ОАО напрямую. Скажем, в 1993 году можно было обменять ваучеры на акции «Газпром» у них в офисе. Избежавшие посредника в виде фонда поступили более дальновидно — однако многие забыли о своем вкладе и вспомнили лишь лет через пятнадцать, во время огромного роста российского рынка в середине 2000-х. При этом огромное количество ваучеров ушло в руки перекупщиков, которые стояли на каждом углу. Дальнейшая судьба этих чеков печальна: они ушли в криминальные структуры.

Несмотря на то, что чековые инвестфонды должны были заниматься вложением ценных государственных бумаг, основную деятельность они сосредоточили на перепродаже полученных ваучеров. Это вызвало невозможность выплачивать дивиденды и дальнейшее банкротство структур.

Развитие ЧИФ

Чековые инвестиционные фонды стали расти как грибы и к 1993 году было зарегистрировано уже более 500 таких организаций. Как сказано выше, они смогли собрать у населения более трети выпущенных ваучеров. В результате совокупная капитализация чековых фондов превысила аналогичные показатели коммерческих банков. Несмотря на свою экономическую значимость, ЧИФы имели определенные запреты, к которым относились:

- деятельность с ценными бумагами предприятий, работающими за пределами страны или с отсутствием регистрации;

- заключение сделок, не относящихся к инвестиционной деятельности;

- заключение фьючерсных или опционных контрактов;

- котирование акций;

- сбор заемных средств;

- реклама и гарантия получения и приумножения дохода

Приватизацию завершили к 1998 году. После этого ваучеры стали стремительно обесцениваться и изыматься из оборота.

Как видно из списка запретов, при обращении ваучеров была допущена масса нарушений: например, реклама чековых фондов велась очень активно. Тем не менее не стоит приравнивать их к откровенным финансовым пирамидам типа «Властелины» или «МММ», которые вообще не предполагали вложение в бизнес и выплачивали первым вкладчикам за счет последующих. Никаких «приведи друга и получи деньги» там не было, однако фонды пошли по скользкой дорожке махинаций.

Уход в тень и олигархи

Практически полное отсутствие регулирующих рыночных механизмов, а также доверие граждан к ЧИФ привело к печальным последствиям. Чековые фонды стали пользоваться свои возможностями совсем не для тех целей, для которых создавались.

Махинации проводились без особых затей. Собранные ваучеры выставлялись на аукционы, где происходил обмен чеков на именные акции предприятий. Как и задумывалось законом. Но затем фонды за «откаты» продавали акции криминальным структурам, заметно занижая их стоимость. В результате монстров индустрии, вроде «Норильского никеля», покупали за копейки. Прикрывалось это благим делом приватизации и теми же ваучерами, которые инвестировались в предприятия.

Кстати, номинал ваучера после деноминации составлял 10 рублей, а у маргиналов его можно было получить за бутылку водки. Хотя его стоимость как инструмента приватизации была заметно выше. Поэтому другой криминальной политикой было давление на небольшие группы или крупных частников с достаточным числом ваучеров, которые также хотели приватизировать какой-нибудь объект. Можно было и комбинировать способы.

Вследствие такой деятельности чековых фондов огромное количество акций предприятий (т.е. фактически сами предприятия) коммерсанты того времени скупили по бросовым ценам. При помощи подобных схем, а также представителей криминального мира, появилась новая «бизнес-элита», которую мы теперь знаем под именем олигархов. «Народное владение» обернулось крахом — реальными собственниками и управляющими стала узкая группа лиц.

В качестве другого примера можно привести историю «Саянского алюминиевого завода». В начале 1993 года его акции были выставлены на один из первых инвестиционных аукционов. На тот момент 4,88% акций этого предприятия было приобретено никому не известной компанией «Алюминпродукт». В руководство компании входил некий Олег Дерипаска.

Согласно легендам, Дерипаска лично, топчась на морозе у проходной завода, скупал ваучеры у рабочих. Затем он реализовывал их, покупая акции «СААЗА». В результате через два года он займет должность генерального директора на предприятии.

Спустя некоторое время он получит долю в АО «Русский алюминий» и станет гендиректором компании, занимающей второе место в мире по производству алюминия. Начало же всему положил небольшой «мешок» с ваучерами, которые Дерипаска удачно вложил.

Ярким представителем «бизнесменов» этого формата являлся еще один олигарх – Каха Бендукидзе. В свое время он был главой концерна «Объединенные машиностроительные заводы». Начиналось все с «выброса» 130 тысяч ваучеров во время проведения инвестиционного аукциона по АО «Уралмаш». Момент был рассчитан идеально – за 10 минут до окончания торгов.

В результате Бендукидзе получил контроль над 18% акций «Уралмаша», ставшего головным предприятием «Объединенных машиностроительных заводов» (ОМЗ). Сам он признавался на следующий день, что приватизация предприятия была проведена «четко по схеме Чубайса».

Большинство граждан, отдавших свои ваучеры в управление ЧИФ, остались у разбитого корыта. Акции чековых инвестиционных фондов обесценились, а сами фонды обанкротились. Начиная с 1995 года идет стремительное сокращение количества ЧИФ и к 1998 году их стало значительно меньше.

Крупнейшие игроки и причины ликвидации

Как и в любой индустрии, в мутноватом море компаний плавали и свои «флагманы». К ним относились:

- «Гермес»;

- «Державный»;

- «Жигули»;

- «Изумруд»;

- «Исеть»;

- «Ковчег»;

- «Красноярск ЛЛД»;

- «МН Фонд»;

- «Народный»;

- «Нижегородская ярмарка»;

- «Республика»;

- «Сахаинвест»;

- «Созидание»;

- «Урал»

Многим владельцам акций чековых инвестиционных фондов хорошо знакомы эти названия. Сейчас практически все фонды ликвидированы. Вплоть до 2016 года все претензии вкладчиков не подлежали рассмотрению и считалось, что ликвидация чековых фондов прошла на законных основаниях.

Основными причинами для ликвидации назывались халатное отношение инвесторов к своим обязанностям и отсутствие рационального управления. Также в причинах ликвидации фигурировали высокие налоги и вывод средств в офшорные зоны. На данный момент ситуация мало изменилась. О своем случае я рассказывал в одной из обзорных статей за 2016 год: читайте здесь.

В последние годы начались робкие попытки оспорить итоги приватизации, однако эта затея видится бесперспективной. Для того, чтобы повысить свои шансы, необходимо отследить историю движения активов. При закрытии или ликвидации фонда ценные бумаги, которыми он распоряжался, переходят под управление другого юридического лица. Это может быть инвестиционная компания или банковская структура. В соответствии с действующим законодательством правопреемники – если их отыскать – обязаны выплатить дивиденды с учетом текущего курса валюты.

С 1998 года ЧИФы были реструктуризованы и переведены в ПИФы – паевые инвестиционные фонды. Здесь у государства получилось гораздо лучше, поскольку за основу был взят механизм работающих уже почти 100 лет взаимных фондов США. В результате российские паевые фонды благополучно действуют до сих пор и за почти четверть века сумели избежать громких скандалов, которыми отметились их предшественники.

Заключение

Идея ваучеров и приватизации как таковой была не нова: ее с успехом реализовали во многих странах. К сожалению, в наших реалиях все пошло совсем не так, как хотелось бы. Чековые инвестиционные фонды просуществовали около пяти лет.

Лучшие предприятия страны были проданы за бесценок и на этом обогатилась небольшая группа людей. Основная масса граждан осталась с пустыми руками. Вероятность получить средства, вложенные в чековые фонды, сегодня близка к нулю.

Источник https://pikabu.ru/story/mozhet_ya_millioner_5059354

Источник https://investprofit.info/check-investfund/

Источник

Источник