Как разбогатеть на венчурных инвестициях в стартапы

Содержание статьи

Как разбогатеть на венчурных инвестициях в стартапы

Венчурные инвестиции в стартапы являются эффективным способом финансирования молодых предприятий, развитие которых связано с высокой степенью риска. Этот тип долгосрочных вложений в стартапы отличается высокой эффективностью разработки и продвижения инновационных продуктов.

Что такое венчурные инвестиции

Программа развития предприятий, внедряющих результаты научных и технических инновационных разработок в конечный продукт, предусматривает привлечение денег. Венчурный капитал инвесторов используется для финансирования проектов новых или растущих компаний.

На ранних этапах внедрения инноваций для предприятий характерна высокая степень риска, что исключает привлечение банковского кредита. Главными участниками рынка венчурного капитала являются фонды и частные инвесторы.

Рынок венчурных инвестиций в России находится на стадии становления и характеризуется формой партнерства частного и государственного сектора. Для соискателей финансовой поддержки, требуемой при реализации стартапов, представляют сложность разработка и презентация бизнес-планов.

Как стать венчурным инвестором

Инвестирование в инвестиционный проект с заинтересованными лицами и венчурными фондами является популярным вариантом вложения средств. Такое сотрудничество сочетает высокий доход и оптимальную схему взаимодействия.

Предпринимателям, которым интересен мир высоких технологий, этот сегмент выгоден возможностью получить маржинальный доход и создать высокотехнологичный проект.

Простым методом достижения этой цели является возможность вложить денежные средства в стартапы людей из окружения. При этом предприниматель, к которому можно обратиться с вопросом по финансированию проекта, становится ангелом-инвестором.

При совершении венчурных сделок существуют риски, связанные с отсутствием практических знаний при оценке стартапов. Большинство ангелов не смогут вернуть вложенные средства в случае отсутствия профессионального подхода.

Успех инвестирования обеспечивается при комплексном анализе проектов, выбор которых можно осуществить на конкурсной основе. Чтобы выявить интересный бизнес среди массы предложений, требуются хорошие навыки.

При желании стартовать в сфере инвестирования, можно выбрать несколько проектов и распределить денежные средства на краудфандинговых платформах. Рекомендуется сосредоточить внимание на объектах финансирования, в которые вкладываются люди с соответствующей специализацией.

Этот метод позволяет протестировать выбранную стратегию ведения бизнеса и снижает степень риска, связанного с авантюрным предпринимательством. Инвестирование небольших сумм в стартапы через площадку, используемую для размещения и продвижения проектов в интернете, позволяет анализировать события на международном рынке.

Инвестиционная стратегия, связанная с расширением деятельности, является основой продвижения венчурного капитала. Такие маневры связаны с риском банкротства стартапов. Рабочий вариант сотрудничества на ранних стадиях предусматривает синдицированные сделки.

Он обеспечивает доступ к качественным проектам, но связан с дополнительными затратами за административные и юридические услуги. При возможности вложить большую сумму можно обратиться в венчурный фонд.

Этот способ предусматривает оплату за управление средствами. Стать инвестором можно при участии в сделке на правах личного взаимодействия и самостоятельного выбора финансирования мероприятия.

Сколько можно заработать на венчурных инвестициях

Цель вложения венчурного капитала состоит в получении дохода в виде разницы между ценой от покупки и продажи акций. Финансирование проектов проводится за счет средств инвестора различными способами.

Владелец капитала может выдавать кредит, входить в компанию и приобретать обыкновенные или привилегированные акции. Для венчурного капитала характерно финансирование нового мероприятия, не имеющего кредитной истории и доходов.

Процесс сотрудничества предусматривает передачу части собственности и контроля над бизнесом инвестору, для которого проект представляет интерес том случае, если на момент его выхода из сделки он обеспечивает годовую доходность на уровне 20%.

Снизить уровень риска инвестору позволяет участие в нескольких разработках. Финансирование на ранних стадиях предусматривает предоставление предпринимателю первоначальной суммы, когда бизнес находится на уровне идеи.

Чтобы заработать на инвестициях в качестве компенсации за риск венчурные капиталисты требуют высокого процента своего участия в проекте и оставляют за собой право назначать руководство фирмы.

На стадии расширения многие компании для покрытия затрат используют дополнительный капитал. Предприятие становится рентабельным по мере наращивания производственных мощностей, увеличения штата сотрудников.

Инвестор может покинуть проект на завершающей стадии внедрения разработок. При этом он может продать свои акции, когда компания становится публичной и выходит на биржу. Рост частных фондов, готовых вложить деньги в стартующий бизнес, свидетельствует о выгоде этого типа финансирования.

Инвестиции венчурный фонд стартап

Пару месяцев назад прошла конференция для молодых предпринимателей Rusbase Young. Я выступал там с лекцией и предложил освежить основы венчурного бизнеса. Презентация вызвала большой интерес, поэтому я решил оформить ее тезисы в статью, чтобы к ней можно было при случае вернуться.

Материал может быть полезен тем, кто только начинает свой путь в венчурном бизнесе. Если вы уже развиваете свой проект, то можете немного выдохнуть и задать себе еще раз базовые вопросы, чтобы понять, что вы на верном пути.

Венчурная история или нет

Это первый вопрос, который нужно себе задать. Его можно задать в любой момент запуска или работы над бизнесом. На этапе идеи он вам позволит продумать план с нуля, а на этапе работающего бизнеса — основные стратегические задачи и KPI.

Венчурный бизнес или стартап отличаются от любого частного бизнеса тем, что фокусируются на росте. Задача стартапа кратно расти по ключевым показателям максимально возможный промежуток времени. О прибыльности забывают только частично — ваша юнит-экономика все же должна расти (улучшаться) со временем, а вы должны выходить в прибыль. Однако в малом бизнесе срок выхода на прибыль должен быть минимальным, потому что он должен почти сразу окупить инвестиции.

В этом и есть ключевое отличие. Отсюда вытекает определение венчурных инвестиций.

Самая большая практическая конференция про выход на международные рынки Start Global Day

Венчурные инвестиции — это высокорискованные вложения в капитал (в различной форме) частных компаний, ориентированных на быстрый рост бизнеса.

Какие ресурсы вам нужны

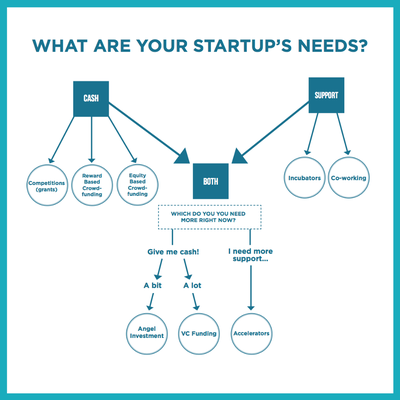

Именно ресурсы, а не сколько денег. Потому что это первичный вопрос. Если вам нужны только деньги, то проще взять кредит в банке или устроить краудфандинговую кампанию.

Если вам не нужны деньги, а только поддержка и экспертиза, то вы можете подключаться к программам развития стартапов, инкубаторам, сообществам, где делятся экспертизой.

Если вам нужно и то и другое, вы можете выбирать инвестиции от фондов и ангелов или акселерационные программы, в зависимости от того, что вам больше нужно (Деньги? Много или мало? Или больше помощь нужна?).

Роль венчурных компаний

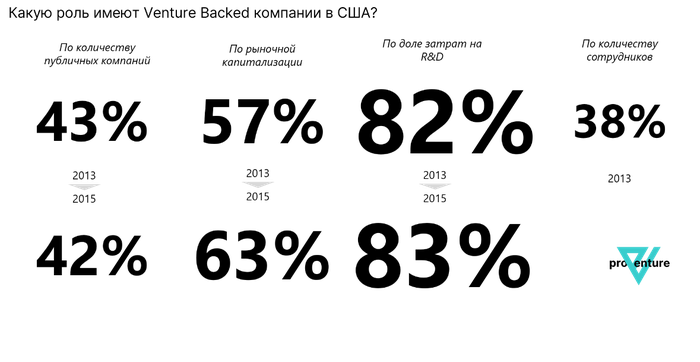

Технологические компании имеют огромную роль в бизнесе. Достаточно сказать, что доля технологических компаний в общей капитализации фондового рынка в США достигает 35%. Это больше, чем любой другой сектор.

На рисунке выше вы видите основные данные (немного устаревшие, но структурно не потерявшие актуальность) по влиянию компаний, привлекавших венчурные инвестиции, на экономику США.

Впечатляет? Определенно. Но потенциал еще есть.

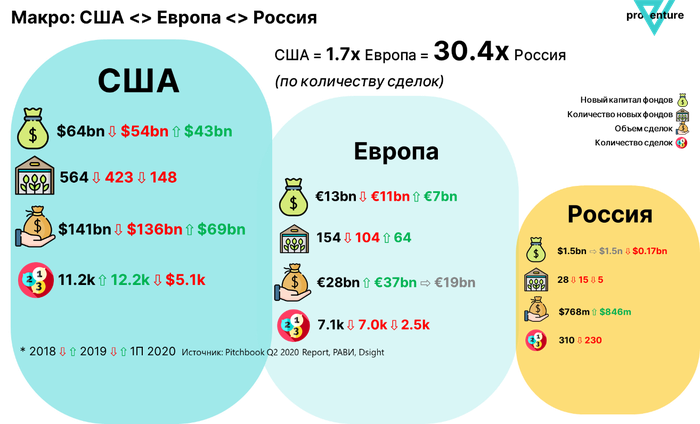

Матчасть — объем инвестиционного рынка

Вторая базовая область для предварительного изучения — рынок инвестиций. Сколько привлекают инвестиций в разных регионах мира. Полезно смотреть еще на Азию в целом и Китай в частности, но базовыми репрезентативными рынками для нас все равно являются США, Европа и Россия.

В России объем венчурных инвестиций и количество сделок в разы меньше, чем в Европе и США. США — это основной рынок, где больше всего ликвидности. И это один из самых значительных факторов, почему стартапы стремятся туда.

Достаточно сказать, что в России открывается от силы пара десятков фондов в год, а об их активной работе можно мало что сказать. В США столько же фондов открывается в месяц. А капитал, привлеченный в фонды за год, равен одному раунду в крупный глобальный проект.

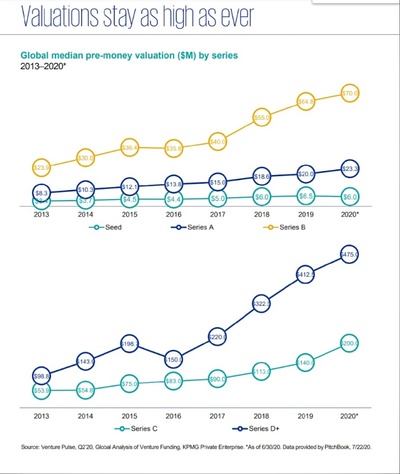

Оценки компании на разных раундах

Следующий вопрос, который вы себе задаете, это оценка. Какую оценку я могу получить?

Глобально на ранней стадии pre-money оценки (до инвестиций в капитал со стороны венчурных инвесторов) в среднем достигают $6 млн. На рынке США такие оценки могут быть и $8-10 млн, а иногда и $12-15 млн. В процессе роста бизнеса оценка растет.

На что делает ставку фонд

Венчурные фонды, как правило, стараются заработать три раза на капитал или получить доходность более 30% годовых. Поэтому если вы оцениваете рентабельность инвестиций в свой проект меньше, то инвестору вы вряд ли понравитесь. На ранней стадии ожидаемая доходность от одной конкретной инвестиции должна быть еще выше — не менее 5-10 раз на вложенный капитал, поскольку риски таких инвестиций гораздо выше, а значит, выше и смертность стартапов.

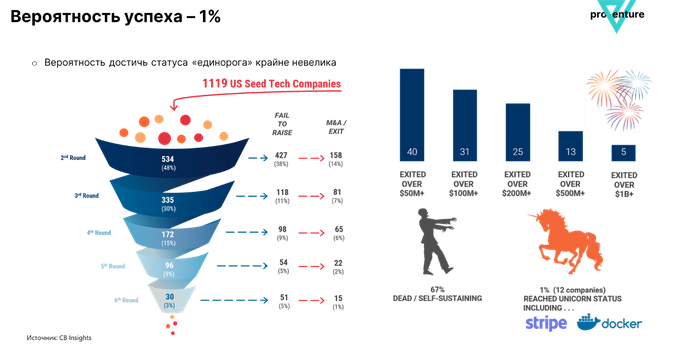

Что это такое? Можно посмотреть на данные CB Insights. По их выборке вероятность достичь статуса единорога составляет только 1%. Это игра с очень большим риском.

Сколько денег инвестирует венчурный инвестор

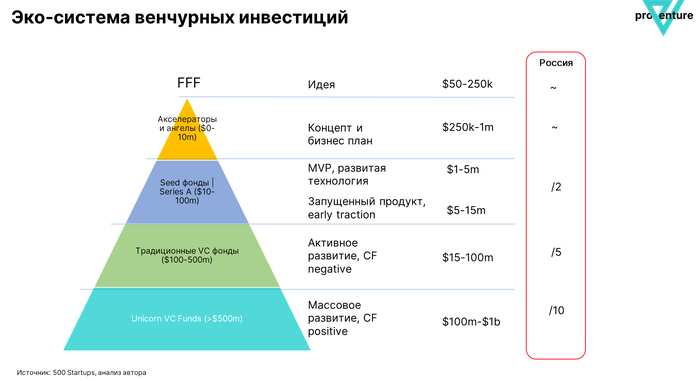

Чтобы ответить на этот вопрос, нужно понять, какова эко-система венчурных инвестиций. В начале пути у вас есть самый редкий и ценный ресурс, который обозначается аббревиатурой FFF, а расшифровывается как family, friends and … fools. Да, именно так: «семья, друзья и глупцы». Это именно те люди, которые поверят в вас на стадии идеи. Поверят слепо.

Как правило, на стадии идеи проекты привлекают от $50 до $250 тыс. инвестиций, согласно 500 Startups. Далее чеки растут вплоть до нескольких сотен миллионов долларов на поздних стадиях, однако в России венчурный рынок гораздо более узкий и нужно делить глобальную среднюю на несколько раз, чтобы получить адекватный запрос на инвестиции для локального бизнеса.

Хорошо, я хочу инвестиции от топовых фондов, кто же они

Единого рейтинга не существует. Вы можете найти рейтинги самых активных фондов по количеству сделок в стране или регионе за конкретный год, можете найти рейтинг венчурных капиталистов (людей) от CB Insights или Forbes (Midas List), но это не будет всеобъемлющим источником.

Как правило, к ведущим венчурным фондам относят Andreessen Horowitz (a16z), Benchmark, Index Ventures, Sequoia Capital, Bessemer Venture Partners, Founders Fund, GGV Capital, Insight Ventures.

Обращу ваше внимание, что среди топовых фондов есть только один представитель Европы. Это английский Index Ventures.

Конечно, в этот список можно включить десяток-другой венчурных фондов и он от этого не то чтобы потеряет в весе. Но у этих, пожалуй, самая увесистая репутация.

Про все фонды вы можете прочитать на Crunchbase, Pitchbook и Dealroom.

Например, вот ссылки на профиль Index Ventures:

- Crunchbase;

- Pitchbook;

- Dealroom.

Или ссылки на наш профиль Fort Ross Ventures:

А что же акселераторы

Да, про них мы говорим едва ли не больше, чем про фонды, потому что их роль чрезвычайно важна. Акселераторы помогают огромному количеству проектов с решениями проблем запуска и первого роста, нахождения product-market-fit и работе на глобальных рынках.

Рейтингов лучших акселераторов больше, их редко ранжируют по количеству сделок или другому количественному показателю. Обычно это про качество.

Среди топовых акселераторов можно выделить Y Combinator, Techstars, 500 Startups, Startupbootcamp, Plug and Play, Alchemist, SOSV, Entrepreneur First, Startup Wise Guys, Seedcamp.

В список можем включить больше европейских игроков. Великобританию представляют Entrepreneur First и Seedcamp, а Startup Wise Guys — Эстонию.

Это все про развитые страны. Но не могу не упомянуть, что если вы развиваете проект на развивающихся рынках (СНГ, Восточная Европа, Латинская Америка, Юго-восточная Азия или Африка), то вы можете пообщаться с Seedstars. Это один из самых активных акселераторов, который работает в разрезе развивающихся экономик.

А что в России

Ландшафт участников российского инвестиционного рынка разнообразен, но не столь богат на имена.

На рынке работают независимые private equity фонды, венчурные фонды, семейные офисы, финансовые группы и фонды с государственным участием.

Делать рейтинг фондов я не возьмусь, но порекомендую обратиться к рейтингам Российской ассоциации венчурного инвестирования, аналитического сервиса Preqveca и рейтингу активности фондов от Российской Венчурной Компании.

Среди ключевых российских акселераторов можно выделить двух игроков — это (1) совместный акселератор от 500 Startups и «Сбера» и (2) ФРИИ. ФРИИ — старейший игрок и имеет самый большой опыт в акселерации локальных команд, а Сбербанк получил в партнеры одного из топовых глобальных игроков, серьезно зарядив ценностью свою программу.

На рынке существует много более узконаправленных акселераторов, которые могут быть полезны стартапам в определенной нише. Например, если у вас финтех-проект, то вам стоит поговорить с FinTech Lab, а если HRTech, то с HR&ED Tech Accelerator.

Что нужно знать при общении с инвестором

На этот вопрос ответить сложно, я советую вам как минимум почитать статьи о том, как вести переговоры. Например, можно начать с материала «7 шагов перед общением с инвестором».

О чем нужно думать дополнительно, если вы молоды:

- В своем инвестиционном тезисе опирайтесь на данные. Это может быть рынок, мировой опыт, паттерны в смежных отраслях. Это независимые данные, которые позволят вам провалидировать гипотезу.

- Логика против опыта. Все просто — у вас недостаточно опыта из-за возраста, но главное — не поступать успешно, а поступать логично и правильно. Постарайтесь воззвать к здравому смыслу, который компенсирует отсутствие опыта.

- Вы можете компенсировать недостаток вашего опыта за счет привлечения менторов, адвайзеров или независимых членов совета директоров в свой проект. Не нужно привлекать ради фото в презентации, но часто опытный наставник может во многом помочь.

- Простой совет при общении с инвесторами — начинать общение лучше с теми, кто ниже в вашем виш-листе, с кем не так сильно хотите иметь дело. Базовые вопросы и атмосфера примерно одинаковая, но зато у вас получится отработать процесс и избежать дрожи в коленках.

- Стратегия холодных писем работает, если они хорошо написаны. Читайте у Алексея Менна на Facebook.

- Ищите теплые интро / контакты. Это самый лучший способ. Вы можете начать с того, чтобы посмотреть, кто с вашим потенциальным инвестором в коннектах в Facebook или Linkedin, и попросить представить.

Как выглядит инвестиционный процесс

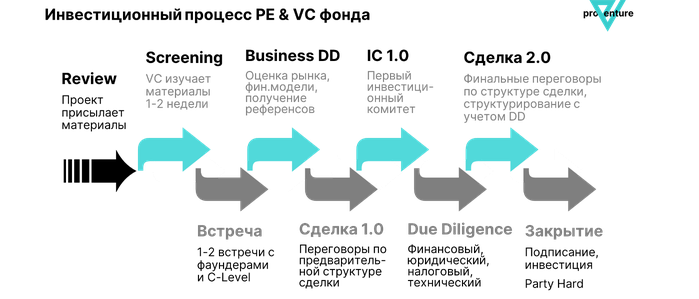

Как правило, это очень важно понимать. Даже если вы привлекли инвестиции от бизнес-ангелов или небольших фондов, то когда наступает время поднятия институционального синдицированного раунда, ожидания по срокам закрытия сделок разбиваются о непонимание процессов, проходящих в фондах.

В фондах есть четкие (хотя и гибкие) процедуры одобрения сделок. Без таких процедур там царил бы хаос и принимать инвестиционные решения взвешенно было бы невозможно.

Как правило, фонд тратит от нескольких дней до пары недель только на изучение ваших материалов. На практике бодрые и поддерживаемые всеми сделки закрываются в среднем за 3-4 месяца.

Бывают исключения? Да, конечно. Но надо понимать, что в большинстве фондов существует инвестиционный комитет, в котором есть управляющие партнеры фондов и, как правило, независимые члены инвестиционного комитета. Собрать их всех в одно время — то еще упражнение, поэтому комитеты проводятся не так часто. А их нужно, скорее всего, два-три, чтобы сделку одобрить и закрыть. Вот и считайте.

Что еще нужно знать о процессах в фондах

- В фонде инвестиционная команда может составлять до 10 человек. Очень важно найти правильный выход на команду. Это необязательно «самый главный» партнер. В команде может быть главный скаут или человек, который покрывает именно ваш сектор. Найдите его.

- У фонда нет KPI сделать сделку, ему важно сделать хорошую сделку. Но упустить хорошую сделку — лучше, чем сделать плохую, поэтому, как правило, фонд в любом случае не торопится и не ориентируется на эффект FOMO.

- Чем позже стадия развития проекта, тем больше делается упор на финансовые показатели. Будьте готовы рассказать про ваш финансовый план и про вашу юнит-экономику. Чем раньше вы про это станете задумываться, тем лучше. На ранних стадиях это способ показать адекватность ваших суждений и логики. Это критически важно, если нет исторической информации.

- У фондов, как правило, есть специализация. Если отрасль для фонда новая и непривычная, то процесс будет долгим, а добавленная стоимость от такого акционера — ниже.

- Встаньте на радар у фонда — спросите советы в точке 0, чтобы в точке 1 обсудить инвестиции. У вас нет рассылки для потенциальных инвесторов? Сделайте!

- Не скрывайте со-инвесторов. Для фонда сделать синдикат и разделить риски лучше, чем сделать сделку одному.

- Уточняйте, есть ли dry powder у фонда (свободные средства). Если нет, то для вас это репетиция или игра вдолгую, потому что процесс фандрайзинга у фонда может затянуться. Поднимать фонды гораздо сложнее, чем привлекать инвестиции в стартап.

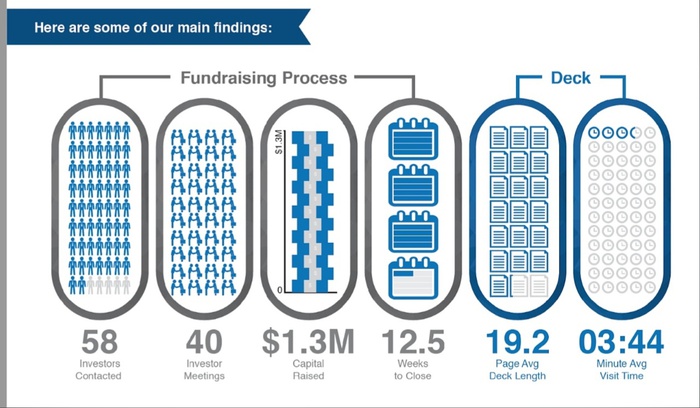

По данным DocSend, успешные стартапы на ранней стадии в среднем в процессе привлечения раунда:

- контактируют с 58 инвесторами;

- проводят с ними 40 встреч;

- все это в течение 12.5 недель (чуть больше трех месяцев);

- чтобы показать презентацию на 19 слайдов;

- потратить 3:44 минуты времени инвестора на просмотр презентации;

- привлечь $1.3 млн инвестиций.

Что необходимо показать инвестору

Как правило, в список базовых материалов, которые вам нужно иметь под рукой, включают:

- тизер или одностраничник — краткая информация по проекту для проверки первичного интереса;

- презентация — можете сделать более короткую презентацию (elevator pitch, который можно показать на ходу или, дословно, «в лифте») и инвестиционный меморандум, раскрывающий все составляющие инвестиционного предложения;

- финансовая модель — это прогноз бизнеса на 3-5 лет;

- описание технологического стека — иногда это не требуется, но наличие технического описания явно добавит вам положительных очков;

- CCC — Clients, customers, contracts. Вы должны иметь возможность связать инвестора с вашими клиентами, пользователями, доказать наличие контрактов.

Качество инвестиционных материалов очень важно! Задумайтесь, если вы не можете сделать качественную презентацию, которая заинтересует инвестора, то почему вы сможете сделать качественные маркетинговые материалы, которые заинтересуют вашего клиента или залипательное и удобное мобильное приложение?

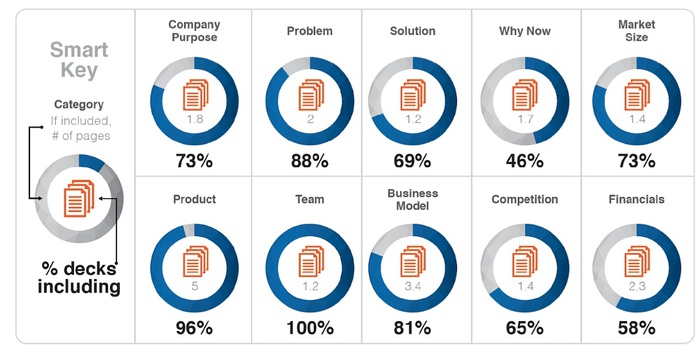

Типичная структура презентации

Инвесторы привыкли смотреть на типовые презентации. Это не проблема для стартапов, выделиться можно в чем-то другом. Просто в течение чуть более трех минут удобнее бегать взглядом по привычной структуре.

Docsend на основе анализа презентаций выделяет 10 секций:

- цель работы компании;

- проблема;

- решение;

- почему сейчас?;

- рынок;

- продукт;

- команда;

- бизнес-модель;

- конкурентное окружение;

- финансовая информация.

К этому списку можно добавить ряд дополнительных слайдов, которые могут обогатить презентацию:

- стратегия и план развития;

- дорожная карта развития и разработки;

- use of funds;

- инвесторы / партнеры;

- equity Story — как инвестор сможет выйти из проекта, можно расписать потенциал IPO или стратегической продажи.

Шаблон для презентации по структуре можно также посмотреть в материалах Y Combinator — у них есть шаблон для презентации стартапа (Скачать).

C материалов Y Combinator можно начать обучение.

- Startup School — бесплатная школа для фаундеров стартапов, в рамках которой фаундеры проходят обучение с трекерами и менторами акселератора. Must have для тех, кто только начинает свой бизнес;

- Startup School for Future Founders — если вы только думаете о том, чтобы начать;

- YC Series A Guide — руководство для стартапа по привлечению раунда А. Не беспокойтесь, большинство рекомендаций работает и для других стадий, в том числе и для посевной стадии.

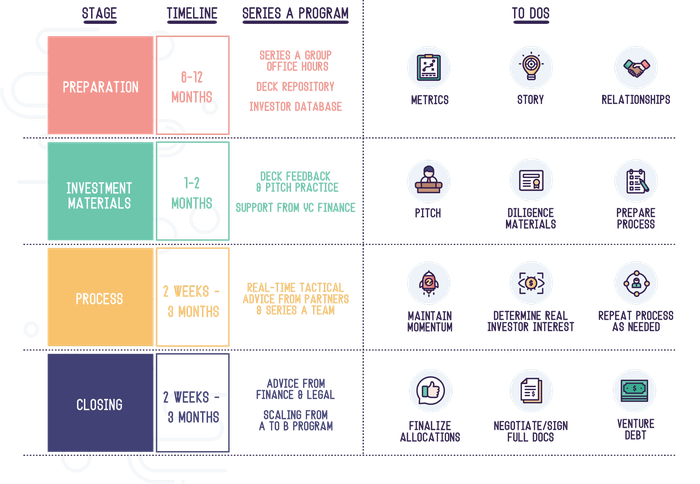

Например, можно посмотреть на график процесса привлечения раунда А. Если коротко, то нужно закладывать порядка 12 месяцев на подготовку и от одного до шести месяцев на поднятие раунда. Где-то посредине этого находятся те три месяца, которые подсвечивает Docsend в своем исследовании.

Как готовиться к питчингу

Вам могут задать множество вопросов. Каких? Вот Google Doc со списком 320 вопросов, которые вам могут задать на презентации вашего стартапа. Автор пересмотрел множество презентаций и выделил неповторяющиеся вопросы.

Где найти списки инвесторов

Когда вы начинаете, вы мало кого знаете. Это нормально. Так с чего начать?

- Я советую начать с рейтинга венчурных фондов (и ангелов) от РВК. Любой фонд или ангел, который совершил хотя бы одну публичную сделку, даже если деталей по сделке не было известно, вошли в рейтинг. Сделайте список и проверяйте инвесторов на соответствие вашему фокусу и ищите на них выходы.

- Далее нужно обязательно проверить сайты РАВИ и Preqveca. Последний доступен по подписке, но она не сильно бьет по карману (подумайте, может быть, стоит купить доступ к Crunchbase).

- Читайте венчурную прессу: Rusbase, VC.ru, Forbes и другие издания про инвестиции и технологии. Отмечайте себе инвесторов, фолловьте их в Facebook.

- Читайте иностранную венчурную прессу: Techcrunch, VentureBeat, Sifted, tech.eu и другие. Делайте то же самое, но только в Linkedin или Twitter.

- Пара лайфхаков: более широкий список ангелов можно найти в рейтинге РВК и в старых рейтингах РБК (публиковались на Firrma). Вот, например, такой рейтинг был в 2016 году.

Что еще можно почитать

Я стараюсь агрегировать информацию, полезную для венчурных проектов, фаундеров и в принципе для тех, кто вовлечен в технологический бизнес. В моем Telegram-канале я стараюсь вести несколько рубрик, которые вам могут помочь в развитии своего стартапа. Заходите на канал и вбивайте хэштеги #полезное, #howtovc, #edu.

На этом все, спасибо за то, что дочитали до конца! Успехов в запуске и развитии своего проекта!

Фото на обложке: Shutterstock/MEE KO DONG

Изображения в тексте предоставлены автором

Источник https://viafuture.ru/katalog-idej/venchurnye-investitsii-v-startapy

Источник https://rb.ru/opinion/Venture-tips/

Источник

Источник