Как инвестировать в зарубежные фонды ETF: советы инвесторам

Содержание статьи

Как инвестировать в зарубежные фонды ETF: советы инвесторам

Инвестиционная стратегия и тактика в своей основе подразумевает не только правильную постановку целей и время их достижения, но и выбор соответствующих финансовых инструментов для полноценной работы вложенного капитала.

В настоящее время в российской инвестиционной практике сложилась довольно непростая ситуация, которая выражается в том, что фондовый рынок России перестал удовлетворять большинство инвесторов по многим параметрам, например:

- Достаточно низкая ликвидность, уменьшившаяся после кризиса 2008-2009 гг. в несколько раз. Это обусловлено как выходом основной массы инвесторов — нерезидентов, так и отсутствие значимого спроса на российские активы со стороны отечественных инвесторов.

- Относительно небольшой выбор достойных активов, куда можно вложить деньги на долгосрочный период. Например, в листинге на Мосбирже сейчас присутствуют акции только 532 эмитентов, из которых 80% можно отнести к категории низко ликвидных или junk shares

- Высокие риски инвестирования в фондовый рынок России, которые связаны как с геополитическими факторами, так и затяжными кризисными явлениями в экономике.

- Нестабильность курса национальной валюты, что подвергает вложения инвесторов существенному риску.

- Низкая финансовая грамотность большинства населения, которое не имеет представления и культуры инвестирования, что существенно сдерживает приток частных инвесторов на фондовый рынок.

Все эти факты подтверждаются такими наглядными данными как, например, стабильный спад как общего объема и стоимости на рынке коллективных инвестиций, так и сокращения числа самих фондов, работающих на финансовых рынках (см. рис.1). В этих условиях многим инвесторам в России приходится искать другие пути и решения того, как наиболее эффективно инвестировать свои капиталы, в том числе и за рубежом.

В этой статье будет рассказано о рынке коллективных инвестиций наиболее развитых зарубежных стран, о самих фондах и институтах такого вида вложения средств, и о том, как на практике можно осуществить инвестирование за границей.

Инвестиционные фонды за рубежом – что такое ETF?

Из всех типов инвестирования с помощью фондов наибольшей популярностью среди большинства частных (неквалифицированных) инвесторов или, проще говоря, обычных людей, пользуются фонды коллективного инвестирования, имеющие модель ETF (exchange traded fund). Однако кроме них существует огромное число других типов фондов коллективного и частного инвестирования, такие, например, как хедж — фонды (см. Что нужно знать инвестору о хедж – фондах: рассмотрим подробно).

Фонды, работающие исключительно на рынках альтернативных инвестиций и антиквариата. И даже есть фонды, инвестирующие капиталы для потенциальных мигрантов или путешественников (например, Brillstraits Fund).

Однако все же приоритет остается именно за ETF, как наиболее развернутой системой, ориентированной на основную массу населения.

Формы коллективного инвестирования характеризуются известной степенью диверсификации активов, сниженной комиссией, и могут быть эффективны даже в неблагоприятных рыночных условиях. Сравнительно недавно за рубежом стал развиваться рынок биржевых инвестиционных фондов ETF.

Данный тип фондов характеризуется следующими привлекательными свойствами:

- сравнительно небольшими комиссиями,

- способностью приобретения и продажи акций ETF в течение всей торговой сессии по цене, сформированной на основе спроса и предложения,

- возможностью приобретения и погашения акций ETF в материальной форме, ценными бумагами (за рубежом),

- меньшее налогообложение по сравнению с акционерными фондами

- не являются объектами налогообложения (исключение составляют закрытые паевые инвестиционные фонды).

Несомненным лидером на рынке фондов ETF являются США, занимающие более 2/3 всего мирового рынка коллективных инвестиций. Причем следует отметить, что общая капитализация по всему миру фондов ETF составляет порядка 33 трлн. долларов, с ежегодным приростом в 2-3%.

Такая привлекательность ETF обусловлена еще и тем, что главным элементом стратегий таких фондов является не только широкая диверсификация инвестиций по типу активов, но использование для вложения капитала различных рынков по всему миру. Например, многие фоны инвестируют в быстро развивающиеся страны ЮВА, динамика развития финансовых систем которых предоставляет уникальные возможности — фондовые рынки Камбоджи, Вьетнама, Филиппин, Таиланда, Лаоса, Индонезии, Сингапура и некоторых стран Южной Америки.

Как инвестировать в фонды ETF – практические советы

Осуществлять инвестиции даже за рубежом, как никогда стало намного проще и для этого не нужно ни особых познаний в экономике, языках и прочих финансовых премудростей. В целях практического осуществления вложения своих кровных денег в фонды коллективных инвестиций существует несколько несложных способов.

- Инвестирование через иностранного брокера. Покупка акций через иностранного брокера с технической точки зрения весьма проста и для этого достаточно войти на сайт самого брокера, и произвести регистрацию, заполнить application forms и выбрать соответствующий тип фонда (акции, облигации, недвижимость и т.п.). После этого обычно следует процедура проверки документов (например, паспортные данные, подтверждение адреса жительства).

Также следует инвестору иметь в виду, что если принято решение действовать через зарубежного брокера, то инвестор должен быть готов:

- к уплате комиссий за куплю/продажу акций ETF,

- платежи за отсутствие действий по счету или за небольшое количество операций,

- комиссии за перевод денежных средств на брокерский счет за рубежом.

Однако комиссии будут сравнительно небольшие по сравнению с той защитой, которую обеспечивает Корпорация Страхования и Защиты Инвестиций в Ценные бумаги (SIPC), или уж тем более американской SEC, если брокер является ее членом или находится под ее юрисдикцией.

Защита предоставляется в случае банкротства или мошенничества брокером. В США страховая сумма достигает $500 тыс., в Европе примерно 20 — 50 000 евро. Сумма первоначальных инвестиций обычно начинается от $10 000, но есть фонды, работающие и при более низком первоначальном депозите. При использовании такого типа инвестиций также важно знать и о процессе налогообложения.

Безусловно, необходимо передавать данные о доходах в налоговую службу ФНС РФ (с налоговой декларацией). Имеется в виду соглашения между странами об устранении двойного налогообложения. Так, в США налог на дивиденд по ценным бумагам составляет 10% и должен быть уплачен в обязательном порядке и не всегда функцию налогового агента выполняют сами фонды. Поэтому в таких случаях придется осуществлять платежи налогов в казну государства самостоятельно.

- Покупка акций ETF через российского брокера. Если инвестор не имеет возможности прямого взаимодействия с зарубежными брокерами, существует возможность приобретения конкретных ценных бумаг ETF через российского брокера. В основном покупка зарубежных финансовых инструментов осуществляется через дочерние компании российских брокеров, которые обычно зарегистрированы в оффшорной зоне (еще их называют суб — брокерами). Но в этих случаях новички — инвесторы должны быть предельно осторожными, поскольку не защищены от мошенничеств или банкротства российских брокеров (чаще всего умышленного), особенно если инвестиции находятся на момент банкротства в офшоре. Кроме того, тарифы на осуществление операций у таких брокеров неоправданно высоки.

- Другим уникальным и малоизвестным способом инвестирования в зарубежные фонды является приобретение акций ETF через зарубежную страховую компанию. Очень странно, что этот метод непопулярен (может просто россияне, не сильно об этом информированы) среди российских инвесторов, хотя данный способ инвестиций имеет множество преимуществ. Страховые компании являются финансовыми посредниками. Инвестор заключает со страховой компанией договор о приобретении полиса страхования жизни. В рамках полиса компания приобретает финансовые активы по требованию держателя полиса. Данный способ требует высокой первоначальной суммы инвестиций от 70 000 евро. Однако страховая компания предоставляет защиту инвестируемых средств (порядка 90% инвестированного капитала в случае ее банкротства, а иногда до 100%). Основные преимущества данного способа инвестиций заключаются:

- в юридической защите и налоговой эффективности. С юридической точки зрения капитал полиса не делится между супругами, существует специальный порядок наследования,

- с налоговой точки зрения инвестор освобождается от уплаты налогов в стране регистрации страховой компании, что является огромным преимуществом, как для долгосрочного инвестирования, так и для сохранения своего капитала.

- Приобретение акций ETF через филиалы иностранных банков. Пока еще малораспространенный способ инвестиций. Банк является крупным участником финансового рынка и осуществляет крупные инвестиции, как своих собственных активов, так и средств клиентов (например, через доверительное управление или программы wealth management). Поэтому первоначальные суммы довольно высоки. Так, например, зарубежные банки наиболее известных брендов принимают первоначальные инвестиции от $50 000 до $1 млн. Размер первоначальной суммы вложения зависит от степени надежности банка и его известности. Например, в не менее надежных китайских банках такие суммы не превышают 100 – 300 тысяч юаней.

Инвестор при таком способе приобретения акций ETF должен быть готов к высоким комиссиям. Что вполне традиционно для банковского бизнеса. Кроме того, банк может отказаться от инвестирования в выбранный инвестором финансовый актив, так как обычно банк формирует собственные продукты для продажи и в первую очередь заботится о размере собственной прибыли, а не о благосостоянии клиента.

Также стоит иметь в виду, что с юридической точки зрения средства на счетах у банка могут быть унаследованы в общем порядке. Счета не защищены от ареста, а также средства делятся при разводе.

Заключение

В заключение имеет смысл отметить, что рынок коллективных инвестиций благодаря проникновению в финансовую индустрию новых технологий fintech, blockchain, сrowdinvesting растет быстрыми темпами, предоставляя практически ничем неограниченные возможности по инвестированию и управлению капиталом в любой точке мира, в любое время и самое главное без лишних посредников и прочих архаичных контролирующих инстанций.

Инвестиционные фонды: зарождение, развитие, мировые тенденции

Инвестиционные фонды и инвестиционные компании являются одними из основных операторов на фондовом рынке. Инвестиционные фонды, как и инвестиционные компании, имеют существенные профессиональные особенности и ограничения в своей деятельности на финансовом рынке, выделяющие их среди других посредников.

Если сравнивать привлекательность инвестиционных фондов и инвестиционных компаний с банковскими кредитными учреждениями первые доминируют по таким позициям:

- инвестиционные фонды и компании через владение акциями предприятия имеют значительно большее влияние на предприятие с помощью кредитования;

- акционерное совладение дает право голоса в корпоративном управлении, а кредитные отношения – нет (этот момент всегда учитывают долгосрочные инвесторы);

- банк получает финансовую прибыль – проценты за предоставленные займы, поступление которых имеет форму аннуитетных платежей в ограниченном времени;

- инвестфонды и компании ориентируются на нефиксированную и негарантированную прибыль, которая зависит от позиций предприятия на рынке, капитализации его акций и решений годовых собраний акционеров относительно распределения прибыли.

В современной экономике выделяют следующие виды инвестиционных фондов:

- Паевой инвестиционный фонд

- Фонды акций

- Бонд фонды (фонды облигаций)

- Сектор фонды

- Фонды иностранных акций

- Другие типы инвестиционных фондов

- денежных рынков

- недвижимости

- дохода

- сбалансированные или смешанные

- опционов и фьючерсов

- с социальной ответственностью

- жизненных циклов

- Хеджевые фонды

Долевой состав работающих паевых инвестиционных фондов (по данным Национальной лиги управляющих и РосБизнесКонсалтинга), %

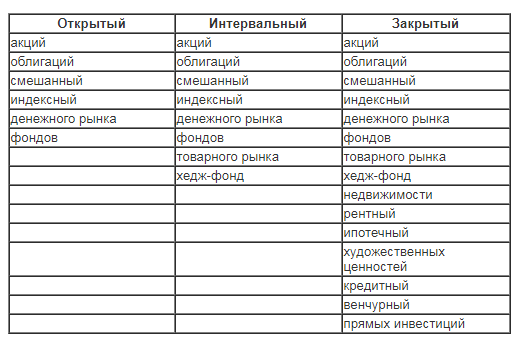

Также, паевые инвестиционные фонды можно классифицировать по таким категориям:

Инвестиционные фонды и инвестиционные компании представляют собой удобный для мелкого инвестора механизм участия в рынке ценных бумаг. В странах с развитой экономикой опыт работы на рынке ценных бумаг этих финансовых посредников имеет более давнюю историю, чем в России или Украине.

С целью обеспечения защиты интересов инвесторов и хранения той важной роли, которую играют инвестиционные фонды и инвестиционные компании в мобилизации капитала, в США разработана всесторонняя система регулирования инвестиционной деятельности, которая закреплена в Законе «Об инвестиционных компаниях». Согласно Закону, эти учреждения должны соблюдать требования по раскрытию информации и отчетности, которые провозглашены Законом «О фондовой бирже» в 1934 г. Согласно закону “Об инвестиционных консультантах” от 1940 г. в США за консультантами, которые нанимаются

инвестиционными компаниями, осуществляется надзор. Комиссия по ценным бумагам и фондовым биржам США является независимым государственным агентством. Она выполняет соответствующие функции и следит за выполнением вышеупомянутых законов.Не смотря на значительный рост и изменения в сфере деятельности инвестиционных компаний с момента принятия «Закона об инвестиционных компаниях», правила и нормативы, разработанные в нем, остаются до сих пор эффективными.

Активы инвестиционных фондов (ИФ) в 1998 г. составили примерно 5, 5 трлн. дол., из них 45% принадлежали физическим лицам, а 55% — институциональным инвесторам. Если в 1990 г. фонды выплачивали $8,1 млрд. то в 1997 г. — 184, 1 млрд. дол. В Европе активы инвестиционных фондов оценивают примерно в 3, 195 трлн. евро, из них :

- Германия — 696 млн. Евро;

- Франция — 602 млн. Евро;

- Италия — 451 млн. Евро.

Мировые тенденции развития инвестиционных фондов:

- ИФ из организационной формы все больше трансформируются в финансовый инструмент;

- управление активами ИФ осуществляется от диверсификации и дисперсии активов к диверсификации инвестиционных управляющих (см. директиву ЕС № 611, 1985);

- интернационализация ИФ;

- все большее участие ИФ в корпоративном управлении предприятиями, чьи ценные бумаги находятся в их портфелях (контроль результатов хозяйственно-финансовой деятельности);

- усиление защиты прав инвесторов ИФ.

Зарубежный опыт убеждает в эффективности таких форм коллективного инвестирования, как взаимные и паевые фонды. В США, странах

Евросоюза они занимают видное место в аккумуляции средств населения (более 70%). Именно эти структуры привлекают значительную часть

свободных финансовых ресурсов и управляют ими в дальнейшем обращении.Почти 70% совершеннолетних работающих граждан США регулярно направляют свои пенсионные накопления не на банковские счета, а в инвестиционные фонды, которые размещают эти средства в акциях и других ценных бумагах. Ежемесячно фондовый рынок принимает около 2 млрд. дол. от американцев, рассчитывающих получить таким образом значительно больший доход, чем в банке. Если 10 лет назад в США было всего 900 инвестиционных фондов, которые контролировали млрд. дол. своих клиентов, то сегодня почти 3 тыс. таких фондов имеют капитал более чем 2 трлн. дол.

В целом в США так или иначе с фондовым рынком связано почти 100 млн. лиц, которые держат сбережения в ценных бумагах.

С середины 80-х годов в Западной Европе по инициативе Совета европейских сообществ получили распространение особые открытые инвестиционные фонды (Undertakings for Collective Investment in Transferable Securities), которые создаются для того, чтобы предоставить возможность фонда, который базируется в одной из стран-членов ЕС, продавать свои акции в других странах.

Потенциальных инвесторов фонды могут привлекать минимальной суммой инвестиций, условиями доходов, возможностью дополнительных вкладов. Например, в США сумма начальных вложений колеблется в пределах от 100 долл. (Franclin Growth Fund) до 3000 долл. (Vanguard U.S. Growth Portfolio Fund), есть фонды, не ограничивающие минимальной суммы вложений (Twentieth Century Fund).

Типовая схема функционирования зарубежных институтов общего инвестирования, аккумулирующая средства мелких инвесторов под определенную

инвестиционную декларацию, предусматривает создание акционерного общества открытого типа, размещение акций среди населения и выкупе их у акционеров.Управление активами фонда осуществляет профессиональный управляющий. Размер фонда колеблется в зависимости от соотношения объема продаж и выкупа собственных акций. В отличие от рынка акций корпораций, вторичного рынка акций у взаимных фондов нет. Они не котируются на бирже и не обращаются на внебиржевом рынке. Их можно выкупить только в фонде или у его торговых агентов (андеррайтеров). Выкуплены фондом акции обездвиживаются. К особенностям функционирования взаимных фондов за рубежом относится их достаточно глубокая специализация.

Различают:

- взаимные фонды денежного рынка (вкладывающие активы в надежные краткосрочные обязательства государства и корпораций);

- фонды вложений в государственные долгосрочные и среднесрочные облигации;

- фонды муниципальных облигаций и тому подобное.

Одним из основных требований функционирования финансовых посредников, в том числе и ИФ, есть обеспечение прозрачности и ликвидности. Их деятельность требует соответствующего регулирования — как на государственном уровне, так и на уровне самоорганизации. Опыт зарубежных стран доказывает, регуляторные изменения в основном происходят за экономическими кризисами. Для стран СНГ в современных условиях задачи эффективного регулирования финансовыми потоками и поведением посредников является очень актуальным

Источник http://tv-bis.ru/investitsionnyiy-fond/409-kak-investirovat-v-zarubezhnyie-fondyi-etf.html

Источник https://forex-method.ru/investicionnye-fondy-zarozhdenie-razvitie-mirovye-tendencii

Источник

Источник