Как инвестировать в ETF: полный обзор5 (3)

Содержание статьи

Как инвестировать в ETF: полный обзор

Инвестпривет, друзья! Сегодня мы с вами поговорим о ETF. Это относительно новый продукт на российском инвестиционном рынке, и не все знают, как правильно инвестировать в ETF и зарабатывать на нем деньги. Но – обо всём по порядку.

Что такое ETF

ETF – это инвестиционный биржевый фонд. Фонды буквально штурмом взяли инвестиционный рынок и завоевали популярность у инвесторов. Почему? Потом что они няшки .

Причин несколько. Основная – ETF дают возможность заработать выше рынка. Как так получается?

Если посмотреть на ведущие биржевые индексы, такие как Dow Jones, S&P или РТС, то становится ясно. что они растут на протяжении всех лет. В то время как акции отдельных предприятий и даже отраслей падают и поднимаются в цене. И предугадать, как пойдет стоимость акций условного Газпрома через день, месяц или год – невозможно. Конечно, аналитики с умными лицами строят графики и делают прогнозы.

А вот индексы в подавляющей массе своей растут как на дрожжах. Особенно, после кризисов. И однажды один умный инвестор (нет, не Баффет – а Джон Богл, глава фонда Vanguard и создатель первого индексного фонда) догадался, что можно просто купить акции, входящие в индекс – и сидеть на попе ровно, ждать, пока индекс подрастет. Но это дорого – некоторые акции стоят 100500 долларов за штуку, фиг купишь.

Поэтому Богл предложил такой продукт – фонд покупает активы и выпускает свои акции. Естественно, менее дорогие. И они свободно обращаются на бирже. И становятся доступными массовому инвестору.

Так появились ETF.

Если говорить простым языком, то ETF – это фонд, который купил акции предприятий, входящих в индекс, и теперь держит их и богатеет.

Различия ПИФа и ETF

Кажется, что ETF и ПИФы похожи. В принципе, да, это правда. Оба покупают ценные бумаги и зарабатывают на этом. И функционирование обоих типов фондов похоже. И даже то, как инвесторы зарабатывать на ПИФах и ETF, похоже.

Но между ними заключаются принципиальные различия:

- у ПИФа – паи, их стоимость изменяется в зависимости от успехов фонда в торговле, у ETF – акции, их цена меняется в зависимости от состояния индекса;

- ПИФы могут набивать в свою корзину любые акции, облигации и деривативы, а ETF – только те, которые есть в индексе;

- управляющие ПИФа реально управляют активами – постоянно покупают и продают их, извлекая за их счет прибыль, а ETF – нет, они просто держат бумаги в активах;

- покупая паи ПИФов, придется платить гигантскую комиссию – 1% по покупке и 1% при погашении плюс 0,5% за управление, по акциям ETF предусмотрена стандартная комиссия брокера – обычно это тысячные доли процента.

В итоге оказывается, что ПИФы – более рисковый и менее доходный инструмент. Некоторые фонды банкротятся за счет неудачного управления или оттока средств клиентов. ETF в этом плане более устойчивы.

Консервативному инвестору в любом случае стоит обратить внимание и на ПИФы, и на ETF – и держать в своем портфеле оба варианта.

Стоимость акции ETF

Она зависит от конкретного фонда. Это может быть как 500 рублей, так и 5000. Но в среднем цена одной акции колеблется от 1000 до 2000 рублей. То есть вполне так себе по карману.

Учитывая, что приобретая акцию ETF, вы фактически покупаете весь индекс целиком – это круто. При том, что рисков значительно ниже, чем при вложении в ПИФы.

Платят ли ETF дивиденды

Логично предположить, что если у ETF – акции, то по ним платятся дивиденды?

Например, HDV iShares Core High Dividend ETF платит дивиденды 4 раза в год – ежеквартально. Размер – около 0,6 доллара за акцию. Знаменитый «паук» SPDR S&P 500 (его тикер – SPY, отсюда и прозвище «паук») выплачивает дивиденды, размер которых за прошлый год составил примерно 1,98%. Vanguard REIT ETF (VNQ) в прошлом году принес инвесторам прибыли в 3,88% в виде дивидендов. И этом я говорю о валютных фондах!

В общем, изучайте стратегию фонда и его дивидендную политику прежде, чем принимать решение о покупке.

Есть одно НО – не все ETF платят дивиденды. Но и эмитенты акций тоже не все их платят. Например, Apple начал перечислять их недавно – буквально два года назад. Абрау-Дюрсо не платил дивиденды с 2013 по 2016 году. Так что ваш фонд вполне может оказаться бездивидендным.

Где и как можно купить ETF

Акции ETF обращаются на Московской и Санкт-Петебургской бирже свободно, как и любой другой биржевой инструмент. Стоит просто завести брокерский счет у любого брокера – и вперед, к покупкам!

Если ваш брокер предоставляет выход на зарубежные рынки, то вы сможете приобрести акции зарубежных ETF в долларах и евро и защитите себя дополнительно от валютных рисков. Это поможет, если вы еще не можете для себя решить, в какую валюту стоит инвестировать в 2018 году.

Покупка ETF не отличается от покупки стандартной акции или облигации. Просто выбираете эмитент, затем купить – и вуаля, акция у вас кармане. Т.е. в портфеле.

Учтите, что брокеры взимают комиссию за покупку ETF. Тарифы нужно уточнить. Обычно они не отличаются от стандартных. У Сбербанка это 0,0004% от сделки, у Тинькофф (через БКС) – 0,3%

Ряд брокеров предлагают дополнительные «плюшки», если вы купите ETF определенных фондов. Как правило, это партнерские фонды или фонды, открытые прямо брокером. Так вы сможете избежать комиссии.

Вот на скрине ниже предложение от Finex – известного брокера, предлагающего торговлю акциями биржевых фондов.

Как подобрать подходящие ETF

ETF бывают всякие: на индекс российских бумаг, на акции американских компаний, на золото, на недвижимость и т.д. Что выбрать – глаза разбегаются.

Лучше всего предпочесть те ETF, цена на которые временно упала. Индексы на долгосрочной дистанции всегда растут – так и ETF. Если они подешевели, вы сможете купить больше акций на те же деньги.

Также нужно обратить внимание на следующие моменты:

- платит ли ETF дивиденды – если да, то вы сможете заработать не только на перепродаже бумаг;

- какую экономику и отрасль отражает ETF, есть ли там перспектива роста – например, сейчас можно вкладывать в японскую или китайскую экономику, а вот российская вряд ли будет расти ударными темпами из-за санкций (но акции российских компаний сейчас дешевые – и, возможно, это лучший момент для покупки);

- какова история ETF и его руководство;

- технические индикаторы – проще смотреть на перекупленность и перепроданность, так как при покупке акций ETF нас больше интересуют фундаментальные показатели, нежели технический анализ.

А вообще, положа руку на сердце, скажу: ETF можно покупать любые. Какие нравятся. Они всё равно вырастут.

Диверсификация ETF

Особенно, если вы соберете диверсифицированный портфель. Не думайте, что купили вы, скажем, ETF акций американских компаний – и богатство ждет вас завтра. Экономика США ухнет – что делать будете?

Поэтому важно собрать портфель из нескольких акций ETF. Причем не нужно вкладываться только в одну отрасль или страну. Например, если вы купите индекс Dow Jones, S&P и просто ETF американских компаний, то обнаружите, что вложились, по сути, в акции одних и тех же компаний.

Следовательно, наберите ETF разных стран и отраслей. Уделите место в портфеле ETF альтернативных инвестиций или недвижимости – это позволит застраховать вас от всех штормов на фондовом рынке.

Что делать с ETF дальше

«Ну хорошо, – скажете вы. – Купил я этот ETF. Чё с ним дальше-то делать?». Вариантов тут два:

- получать дивиденды (если фонд их платит) и держать акции до потери пульса;

- продать ETF, как только они повысят свою стоимость до нужной величины, например, на 15%.

В общем, зарабатывать на акциях ETF можно, как и на любых других ценных бумагах.

Также рекомендую найти брокера с минимальной комиссией за покупку этих акций и приобретать ETF по стратегии усреднения – т.е. каждый раз, как у вас появятся деньги. Стоимость этих бумаг постоянно растет, так что ожидать какого-то специального момента для входа на рынок не нужно. Достаточно постоянно делать покупки – и вы не заметите, как ваш капитал существенно вырастет. Например, можно использовать брокера Тинькофф.

На этом всё, друзья! Теперь вы знаете, как инвестировать в ETF и зарабатывать на акциях биржевых фондов. Если вы предпочитаете пассивное инвестирование и не готовы уделять огромное количество времени анализу и отбору активов – биржевые фонды просто созданы для вас. Собирайте диверсифицированный портфель и богатейте. Удачи, и да пребудут с вами деньги!

Опыт инвестиций в акции

Всем привет. Опрос в моем прошлом посте показал, что людям хотелось бы почитать о моем опыте инвестиций. На данный момент мой ИИС открыт 1 год и 3 месяца назад. Инвестировал я 500 000 рублей за это время.

Как я пришел к тому, что надо инвестировать?

Все началось с мыслей о том, что жизнь идет, а работать до 65 лет как-то не очень хочется. Что же делать? Начал читать книги о финансовой грамотности и статьи в интернете. На Хабре есть отличная статья на эту тему. Затем узнал о ИИС. В 2 словах это особый брокерский счет по которому положен налоговый вычет 13% на сумму пополнений до 400 000 рублей. 52 000 в подарок от государства? Дайте два! =)

В итоге я открыл ИИС, пополнил на 20 000 и решил, что не знаю, а что собственно покупать.

Рубль или доллар?

Исторически рубль слабеет к доллару на протяжение всей своей истории. Выбор казалось бы очевиден, но нет. Некоторые интересные компании в мировом масштабе торгуются за рубли. Например Норильский Никель и его бывшая дочка Полюс. Так что в моем портфеле есть порядка 15% рублевых активов, все остальные номинированы в долларах.

Отбор акций или ETF?

Многие советуют новичкам покупать ETF. Зачем думать и следить за компаниями самому, если существует индекс SP 500 который крайне сложно обогнать на долгосрочном сроке. Но в России они доступны в крайне ограниченном количестве с высокими комиссиями. Вам надо либо получить статус квалифицированного инвестора или открывать счет у заграничного брокера, но тогда о ИИС следует забыть.

Тогда я решил заняться самостоятельным отбором акций себе в портфель. Зачем мне более 500 компаний из индекса, если я могу попытаться отобрать лишь самые доходные и покупать только их?

Как я отбираю акции себе в портфель?

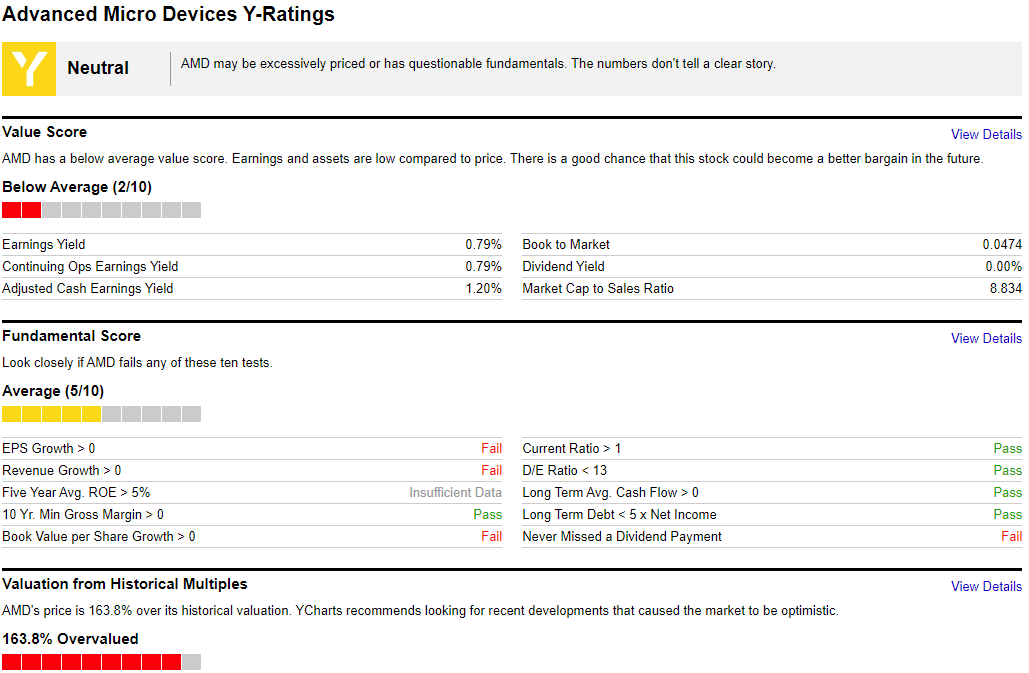

Идем смотреть на карту SP 500. Визуализация помогает легко понять какие гиганты в каких секторах существуют. Выписываем их и начинаем изучать. Я отбрасываю сразу все компании, что не платят дивиденды. Если компания не готова делиться с акционерами прибылью, то она мне не интересна. Читаю чем занимается компания на ее сайте и википедии, а для анализа использую ycharts.com. Смотрю на Fundamental Score в него входит множество важных параметров, например у Intel он выглядит так:

10/10 это отличный показатель.

А вот так у AMD:

5/10 что весьма так себе.

Дальше я смотрю на несколько ключевых для меня показатель:

- Payout Ratio — какой % прибыли компания платит от своей прибыли акционерам. Если больше 50%, то это скорее негатив, чем позитив, так как компании нужно развиваться.

- Altman Z-Score — математическая формула, оценивающая степень риска банкротства компании. Если больше 1,6, то вероятность банкротства крайне мала.

- Piotroski F-score — число от 0 до 9, которое показывает финансовое положение компании. 8-9 отличные показатели.

Диверсификация

Я придерживаюсь диверсификации по компаниям, секторам и странам. Максимум в моем портфеле на 1 компанию приходится не более 5% от вложенных средств. Всего таких компаний у меня 3: Microsoft, Visa и NextEra Energy. Доли остальных компаний еще меньше, всего я отобрал 33.

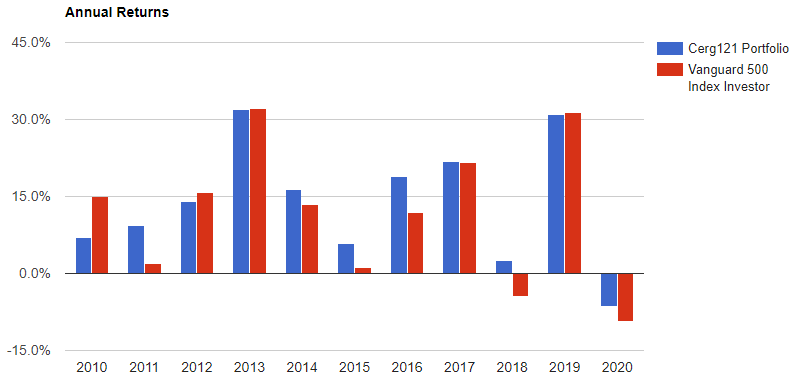

Теперь бы неплохо проверить, что я не ошибся с выбором и сравнить результаты с SP 500 за прошлые годы. Для этого я воспользовался сайтом portfoliovisualizer.com. К сожалению бесплатная версия поддерживает ввод только 25 компаний, поэтому остаток, который не влез пришлось заменить на индексный фонд, что конечно же неправильно, но ничего лучше я не придумал.

Тут стоит обратить внимание на такой показатель как Sharpe Ratio. У какого из портфелей он больше, тот и лучше. Ура, я составил портфель, который обыгрывает SP 500! Но к сожалению прибыль в прошлом, не гарантирует успех в будущем.

Портфель

На текущий момент я инвестировал 500 000 рублей и вот какие результаты получил:

К аналитике по секторам не стоит относиться серьезно, так как такая компания Ecolab попала в один сектор с Норильским никелем в сырьевую промышленность. А как думаете куда попала Danaher? Основный упор у меня сделан на ИТ и медицину. Я считаю это 2 лучших сектора для роста в будущем.

Дивиденды и налоги

Как я писал выше, все компании, что я отобрал платят дивиденды. Некоторые делают это раз в году, некоторые каждый квартал. По акциям РФ брокер сам платит налог, удерживая 13%. По акциям США с меня удерживают 10% в пользу США, а 3% я должен самостоятельно заплатить РФ. Кстати, если вы не заполните форму W-8BEN, то с вас будут удерживать налоги как с граждан США по 30%. Для уплаты налога в РФ во время подачи 3-НДФЛ надо указать каждую выплату. К счастью большая часть расчетов происходит на сайте налоговой автоматически и не надо искать какой был курс доллара в день получения дивидендов.

Текущие дела и планы на будущее

Налоговый вычет за прошлый год пока еще не получил, так как подавал весной уточняющую налоговую декларацию, что запустило проверку с нуля сроком до 3 месяцев. Планирую получить эти деньги летом и конечно же отправлю на инвестиции.

Что бы я сделал иначе? Пожалуй не продавал бы так рано акции Полюса. Так как это дало бы самый большой плюс в моем портфеле (около +140%). Сейчас лидеры роста это Норильский никель (+52%), Microsoft (+24%) и Intel (+21%). В самых минусах Exxon Mobil (-34,7%), Tyson (-27,6%), Сбербанк (-15,8%).

Пожалуй на этом пока все, я составил для себя план и собираюсь ему следовать годами. Основа моей стратегии это «купил и держи», надеюсь в этом году смогу лучше ее придерживаться. Что из этого получится, узнаем в будущем. Полагаю у вас возникнет много вопросов, готов ответить на них в комментариях. Удачи в инвестициях.

Источник https://alfainvestor.ru/kak-investirovat-v-etf-polnyj-obzor/

Источник https://habr.com/ru/post/503394/

Источник

Источник