Инвестиционная декларация: образец заполнения

Содержание статьи

Инвестиционная декларация: образец заполнения

Пенсионные и инвестиционные фонды обязаны выдавать своим вкладчикам инвестиционную декларацию при оформлении договора. Также ее должны составлять некоторые банки. Особенно если они оказывают услуги пенсионного страхования или привлекают средства инвесторов. Что она собой представляет, как ее составить правильно – это основные вопросы, ответы на которые должны знать не только сотрудники фонда, но и те, кто инвестирует в них свои средства.

Что такое инвестиционная декларация

Инвестиционная декларация – это документ, составляемый банками, инвестиционными и пенсионными фондами, о том, в какие активы они вкладывают средства, полученные от инвесторов. Эта бумага используется не только в качестве информационного бюллетеня для вкладчиков. Она также применяется в управленческом и бухгалтерском учете.

Кто ее должен заполнять

Составлением инвестиционной декларации занимается финансовый отдел организации. Основная задача документа – проинформировать и привлечь клиентов путем разъяснения особенностей деятельности фонда или банка. Каким образом инвестор может внести деньги, какова доходность и риски по портфелю ценных бумаг? Многие клиенты просто не знают, как работают инвестиционные фонды, и поэтому не спешат отдавать им свои средства.

Так как основными источниками их дохода являются деньги вкладчиков и доходы от спекуляций на фондовой и валютной бирже, то инвестиционная декларация – это документ, который также используется при определении финансового результата и распространяется наравне с финансовой отчетностью организации.

Для чего нужна

Лица, составляющие и распространяющие этот документ, решают таким образом три задачи:

- Информируют инвесторов о состоянии фонда или банка, о направлении деятельности, о том, за счет каких источников будет происходить увеличение капитала, каков уровень риска и пр. Этот документ должен обязательно прилагаться к договору между вкладчиком и пенсионным (инвестиционным) фондом.

- Планирование деятельности. По сути, инвестиционная декларация — пример бизнес-плана, так как в ней содержатся те же данные о предприятии или фонде.

- Формирование финансовой отчетности. Указанная в декларации информация может быть использована при определении финансового результата и составлении финансовой отчетности.

Для решения первой и второй задачи документ может быть снабжен дополнительными материалами в форме графиков, диаграмм, рисунков. Так как простому пользователю важно увидеть не только цифры, но и каковы перспективы развития компании. Для решения третей задачи обычно используют документ, составленный в соответствии с принятыми правилами делопроизводства. При этом используются не все данные, указанные в декларации, а только такие, которые поддаются денежной оценке и исчислению. Это количество выпущенных акций, сумма привлеченного капитала, текущая стоимость привлеченных активов и т. д.

Какие данные нужно указать в документе

В инвестиционной деклаации, в соответствии с российским законодательством, должны указываться следующие данные:

- Цель. Предназначение фонда, а также направление его деятельности. Как и куда будут расходоваться получаемые от инвесторов средства. Каким образом будет обеспечиваться рост активов.

- Перечень объектов инвестирования. То есть это список компаний и предприятий, акции которых будут приобретаться фондом.

- Требования к структуре инвестиционного портфеля. Какие ценные бумаги могут приобретать трейдеры фонда, а какие нет. Инвестор должен знать, насколько рискованными являются акции и облигации, входящие в его состав.

Форма и структура инвестиционной декларации государственной управляющей компании утверждаются правительством Российской Федерации. Частные фонды могут руководствоваться рекомендациями правительства, но при этом составлять ее в соответствии с особенностями своей деятельности.

Помимо фондов и банков, декларацию должны предоставлять своим инвесторам также предприятия, которые выпускают акции и облигации, либо получившие средства от них в качестве взноса на создание и развитие новых проектов. Это венчурные инвестиции. Фонды, занимающиеся также привлечением иностранных вкладчиков, должны составлять этот документ на английском языке.

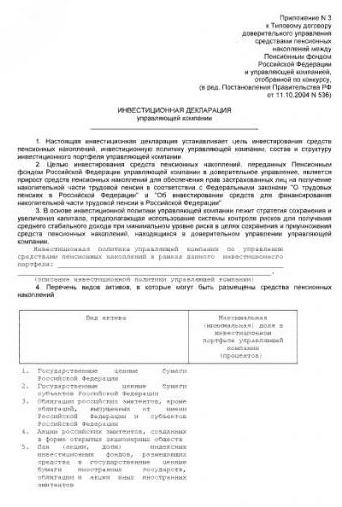

Как ее заполнить: образец

Инвестиционная декларация представляет собой многостраничный документ, содержащий информацию об инвестиционной деятельности пенсионного фонда, приеме вкладов, порядке и размерах ежемесячных выплат. Она состоит из нескольких разделов. Общий план инвестиционной декларации, пример заполнения разделов, выглядит так:

- Общие положения. В этом разделе указывается информация о работе фонда, его основной деятельности. В какие ценные бумаги предполагается вкладывать полученные от вкладчиков деньги, каковы основные цели и задачи фонда.

- Термины и определения. Обязательный раздел. В нем дано определение всех используемых в документе экономических терминов и определений, которые могут быть непонятны для пользователя.

- Основные условия фонда. В этом разделе должны быть прописаны условия входа-выхода из инвестиционного фонда, размер Уставного капитала, физический адрес фонда. Указана информация о том, каким образом распределяются средства между инвесторами. На какие цели расходуются получаемые деньги.

- Инвестиционная политика. Структура и состав инвестиционного портфеля: виды приобретаемых ценных бумаг и названия предприятий, их выпустивших, объемы, суммы и цены на эти бумаги.

- Управление. В какой форме создан фонд. Кто осуществляет управление, а также каковы расходы на управленческий персонал.

- Инвестиционные риски — описание всех рисков, которые могут возникнуть или уже возникли в ходе деятельности организации.

- Раскрытие информации, отчетность и финансовое взаимодействие — в этом разделе предоставляется финансовая отчетность и отчет о результатах деятельности фонда. Анализ прибыли и убытков от реализации ценных бумаг, входящих в инвестиционный портфель.

Представленная выше структура документа может значительно отличаться. Все зависит от размеров фонда и направления его деятельности. Однако этот образец заполнения инвестиционной декларации подойдет в качестве основы для составления собственного документа.

Налоговые вычеты

Законом предусмотрена возможность получения налогового вычета от инвестиционной деятельности. Для этого нужно скачать бланк налоговой декларации НДФЛ-3. Инвестиционный вычет рассчитывается исходя из доходов фонда или инвестора от продажи ценных бумаг.

Для того чтобы получить вычет, необходимо представить документы, подтверждающие принадлежность инвестиционного счета: договор, инвестиционную декларацию и прочие документы, подтверждающие наличие счета. Вычет начисляется на соответствующий счет вкладчика.

Формула расчета размера вычета

Размер инвестиционного вычета определяется как результат умножения Кцб на 3 000 000 рублей, где Кцб – это коэффициент, который рассчитывается по формуле:

где Vi – это суммарный доход по инвестиционному портфелю, исчисляемый в i годах.

Вычет предоставляется в размере внесенных на инвестиционные счета средств. Но они должны составлять не более 400 000 рублей. Автоматически произвести расчет размера вычета можно на официальном сайте налоговой службы в личном кабинете.

Разница между инвестиционной и налоговой декларациями

Следует различать налоговую и инвестиционную декларации. В первом случае это документ в форме НДФЛ-3, с помощью которого налогоплательщик отчитывается перед налоговыми органами о полученном доходе. Инвестиционная декларация выдается вкладчику в пенсионном фонде или банке и прилагается к договору. Ее нередко публикуют на сайте учреждений с целью привлечь потенциальных клиентов. И хотя данные, указанные в инвестиционной декларации, могут быть использованы при составлении финансовой отчетности фонда или банка, она не содержит информации, являющейся коммерческой тайной.

Акционерный инвестиционный фонд: хороший способ разбавить свой портфель?

Как известно, современная мировая экономика одним из своих приоритетов и фундаментальных оснований имеет массовый потребительский спрос, который непосредственно связан с расширением существующих и появлением новых рынков сбыта как по качественным параметрам, так и демографическим.

Во многом это касается и сектора финансовых услуг, инвестирования и доступа на торговые площадки финансовых инструментов.

Одним из таких направлений в финансовой индустрии являются организации (фонды) коллективного инвестирования. Появившись в России более 20 лет назад, эта форма массового участия в финансовых рынках, к сожалению, так и не получила должного внимания со стороны большей части населения. Для сравнения — доля американских домохозяйств, имеющих активы в виде ценных бумаг корпораций или государственных долговых инструментов, даже в кризисные годы не снижалась менее, чем на 70%.

В этой статье будет рассказано об одной из таких форм коллективного инвестирования как Акционерные инвестиционные фонды (АИФ), каким образом они работают, а также о том, какие они имеют достоинства и недостатки.

Понятие, принципы и особенности деятельности акционерных инвестиционных фондов

С точки зрения законодательства, определение АИФ как финансового института состоит в следующем: « в соответствии со ст. 1 Федерального закона РФ № 156-ФЗ «Об инвестиционных фондах», инвестиционный фонд – это находящийся в собственности акционерного общества либо в общей долевой собственности физических и юридических лиц имущественный комплекс, пользование и распоряжение которым осуществляется управляющей компанией исключительно в интересах акционеров этого акционерного общества или учредителей доверительного управления».

Исходя из этого положения, следует понимать, что деятельность АИФ имеет своей основой целью:

- Привлечение средств населения (розничного инвестора) путем эмиссии (выпуска) ценных бумаг – акций

- Инвестирование полученных средств в акции, облигации и другие финансовые и материальные активы, которые могут принести прибыль

- Получение доходов от размещенных средств на рынке в виде дивидендов, процентных платежей или роста курсовой стоимости акций на открытых торговых площадках

- Распределение полученных доходов среди инвесторов согласно доли участия каждого в общем инвестиционном капитале.

Важной особенностью АИФа составляет тот факт, что эта форма инвестирования существует в двух пересекающихся правовых и экономических плоскостях, ведь с одной стороны акционерный инвестиционный фонд является обычной публичной (акционерной) компанией, с другой — это все же инвестиционный фонд.

Особенности акционерных инвестиционных фондов можно хорошо уяснить, если провести небольшое сравнение с ближайшим их конкурентом — ПИФами (см. Паевые инвестиционные фонды: рассмотрим что это такое), имеющими большую распространенность на рынке, чем АИФ:

- Деятельность АИФ ничем не ограничена по срокам вложений, и его деятельность как организации может быть прекращена только по решению коллективного органа управления – собрания акционеров

- Налогообложение доходов акционерных инвестиционных фондов также является системным отличием, его уровень зависит от типов и сроков инвестирования в ценные бумаги и другие активы, выбранные для формирования своей политики. В некоторых случаях налогообложение акционерного инвестиционного фонда может иметь льготный характер, если часть средств акционеров направляется на инвестирование в государственные ценные бумаги или на благотворительные цели.

- Для создания и работы АИФ необходима лицензия. Причем, то лицензирование, которое акционерный инвестиционный фонд должен пройти, сопряжено с дополнительными затратами и достаточно длительными сроками регистрации и проверками со стороны российских надзорных органов. Эти затраты целиком и полностью оплачивают акционеры (т.е. собственники) фонда

- Активы акционерного фонда, как правило, состоят из двух частей — уставный капитал акционерного инвестиционного фонда и активы, необходимые для осуществления оперативной административной деятельности (офис, коммуникации, ведение учета и проч.).

- Формирование финансовых ресурсов акционерного инвестиционного фонда происходит (ФЗ от 29 ноября 2001 г. № 156-ФЗ «Об инвестиционных фондах» с изм. и доп., вступил в силу с 01.07.2014) на основе принятой на общем собрании акционеров «Инвестиционной декларации». Инвестиционная декларация акционерного инвестиционного фонда содержит основные принципы работы с капиталом фонда, перечень видов активов, выбранных для инвестирования, общая схема управления и распределение полномочий и ответственности между акционерами и управляющими.

- В соответствии с требованиями законодательства и Инвестиционной декларацией, акционерный инвестиционный фонд вправе размещать средства своих акционеров практически в любые формы активов, начиная от акций ведущих национальных корпораций и заканчивая недвижимостью, бриллиантами или предметами антиквариата

- Центральный инвестиционный фонд акции управляется не самими акционерами или назначенными ими управляющими, а нанятыми или привлеченными профессиональными компаниями – УК (управляющими компаниями). Это сделано для того, чтобы минимизировать риски непрофессиональной работы на финансовых рынках.

Кроме тех основных свойств и отличий работы АИФ, которые являются наиболее важными и системными, к ним можно отнести также открытость работы (раскрытие отчетности в публичном информационном пространстве), проведение открытого размещения своих акций на фондовых рынках и т.п.

Документы для лицензирования инвестиционной деятельности

Получение разрешения подразумевает соответствие предприятия ряду требований. Их проще всего понять, исходя из необходимого пакета документов, подаваемых в ФСФР вместе с заявлением на получение разрешения:

- Справка из банка. Отражает текущий размер доступных (собственных) финансов соискателя. Дополняется расчетом, выпиской. Предприятие может претендовать на лицензирование инвестиционной деятельности, если обладает суммой не менее 5 млн. руб.

- Баланс о доходах, расходах. Дополняется проверкой бухгалтерской отчетности аудитором. Требуется для полной прозрачности предприятия перед лицензирующим органом.

- Подтверждение оплаты уставного капитала. Бумага должна отражать информацию о том, что внесена вся заявленная при регистрации сумма.

- Подтверждение отсутствия судимости. Выдается относительно лиц, формирующих исполнительный орган соискателя в виде справки. Они не должны иметь наказаний за преступления в экономической сфере и относительно государства.

- Справки о трудоустройстве за 3 года, подтверждение назначения (избрания) на должность. Понадобятся членам совета директоров и лицам, занимающим должности в исполнительном органе предприятия. Если как минимум один из них является представителем депозитария, оценщика или осуществляющей аудиторские проверки организации, в выдаче разрешения будет отказано. К справкам нужно добавить документы, отражающие избрание, назначение перечисленных лиц на занимаемые позиции.

ВНИМАНИЕ: подписавшись на канал YouTube Вы сможете получить бесплатную рекомендацию адвоката индивидуально в комментариях к ролику: профессионально и в срок. Смотрите видео с советами нашего адвоката по лицензированию образовательной деятельности, получению лицензии медицинской организации и лицензии на иной вид работ и услуг. Все виды лицензирования с нами — Ваш правильный выбор.

Регистрационные документы. Чтобы успешно реализовать лицензирование деятельности инвестиционных фондов, к перечисленному пакету бумаг необходимо добавить:

- подтверждение внесения в ЕГРЮЛ;

- подтверждение постановки на учет в ИФНС. Подходит копия с нотариальной заверкой;

- платежный документ, отражающий внесение средств для оплаты госпошлины.

Акционерный инвестиционный фонд – виды и практика работы в России

Несмотря на достаточную устойчивость применения такой формы работы на финансовых рынках, как АИФ, во всем цивилизованном мире, акционерный инвестиционный фонд в РФ как инструмент коллективного инвестирования не получил должного внимания.

Это может быть связано со следующими причинами:

- Общее нестабильное (кризисное) состояние национальной экономики

- Низкая ликвидность на основных финансовых торговых площадках (существующая в России «Мосбиржа» как практически единственная фондовая площадка имеет капитализацию листингуемых компаний на уровне 200 млрд. долларов, в США NYSE 18 трлн. долл, Япония Nikkei-9-11 трлн. долл.)

- Общая низкая экономическая и финансовая грамотность населения (например, активные торговые счета на ММВБ имеет только порядка 20 тыс. физических лиц).

Во многом это отражается и на количестве АИФ, работающих в стране.

На текущий момент существуют следующие АИФы, список которых представлен в таблице ниже:

| № п/п | Наименование организации | Срок действия лицензии | Адрес | Телефон, факс |

| 1 | Открытое акционерное общество «Первый инвестиционный фонд недвижимости МЕРИДИАН» | бессрочно | Россия, 125445, Москва, Смольная улица, дом 24, корпус Д | (495) 960-29-03 (495) 960-29-60 (495) 797-96-53 |

| 2 | ОАО «Инвестиционный фонд «Детство-1» | бессрочно | Российская Федерация, 614990, город Пермь, ул. Петропавловская, 53 | (342) 212-00-44 |

| 3 | ОАО «Инвестиционный фонд «Защита» | бессрочно | Российская Федерация, 614990, город Пермь, ул. Петропавловская, 53 | (342) 212-00-45 |

| 4 | Открытое акционерное общество «Акционерный инвестиционный фонд «Национальный инвестиционный приоритет» | бессрочно | Россия, 123056, г. Москва, ул. Зоологическая, д. 28, стр. 2 | (495) 540-93-16 |

| 5 | Открытое акционерное общество «Российский инвестиционный фонд информационно-коммуникационных технологий» | бессрочно | 125375, г. Москва, ул. Тверская, д. 7 | (499) 503-97-30 |

| 6 | Открытое акционерное общество «Акционерный инвестиционный фонд особо рисковых (венчурных) инвестиций «Центр фундаментальных исследований в области нанотехнологий» | бессрочно | Россия, 123056, г. Москва, ул. Зоологическая, д. 28, стр. 2 | (495) 253-25-40 |

| 7 | Открытое акционерное общество «Инвестиционный фонд «Река» | бессрочно | 127051, г. Москва, 2-ой Колобовский переулок, дом 9/2, стр. 1 | (495) 951-38-48 |

Как видно из нее, в основном фонды сосредоточены на работе в секторах недвижимости, венчурного, инновационного производства и благотворительности. Исключение представляет, может быть, только инвестиционный фонд акций «Лукойл», основные активы которого сосредоточены в нефтегазовом секторе экономики.

Кроме представленных в таблице, существуют следующие типы АИФ, широко используемых в мировой деловой практике:

- Фонды прямых инвестиций — вложения в реальный сектор бизнеса

- Фонды фондов — вложения в паи или акции различных фондов по всему миру

- Рентные фонды — вложения в недвижимость с целью получения фиксированного рентного дохода

- Хедж — фонды – фонды, использующие рискованные высокодоходные стратегии с одновременным задействованием широкого перечня инструментов управления риском

- Фонды товарного рынка — работающие на рынке биржевых товаров (драгоценные металлы, сырье и т.п.), с использованием как реальных поставок, так и с применением производных финансовых инструментов

- Фонды долгосрочных инвестиций — вложения в наиболее надежные и высоколиквидные активы с целью получения существенной прибыли в долгосрочной перспективе.

К этому следует добавить, что существуют гибридные формы различных фондов и даже целые холдинги и сетевые конгломераты, работающие с использованием самых современных методов работы на финансовых рынках.

Что собой представляет паевой инвестиционный фонд (ПИФ)?

ПИФ – это капитал, созданный путем соединения вкладов участников. Вложения направляются в фонд для инвестирования с последующим извлечением прибыли. К примеру, вкладчики направляют средства в банк. Банковское учреждение использует полученные средства для инвестирования, а затем возвращает деньги клиентам с процентами. По схожей схеме работает и ПИФ. Однако есть весьма существенное отличие – невозможность предугадать размер дохода. Если банк обещает клиентам фиксированный процент, то прибыль от участия в фонде определить сложно. Расчет предполагаемого дохода осуществляется на основании финансовых параметров фонда. Невозможность прогнозов, а также вероятность убытков – это минус, но есть также и плюс: возможность получения большей прибыли.

Вопрос: В каком размере уплачивается госпошлина при передаче управляющей компанией прав и обязанностей по договору доверительного управления ПИФом другой управляющей компании? Посмотреть ответ

Функции инвестиционных фондов

Любая организация создается с четкой направленностью. Функции инвестиционных фондов это:

- аккумулирование средств индивидуальных инвесторов;

- управление средствами (покупка/продажа разных активов с итоговым получением профита);

- диверсификация рисков путем грамотного распределения средств по разным активам (например, портфельные инвестиции).

Аккумулирование средств выгодно всем, и вот почему:

- индивидуальным инвесторам не нужно вникать в термины ТИК, Лот, Спрэд (Spread), Аск, Бид, ордера Buy (бай) и Sell , Buy Stop и Buy limit, Stop Loss и Take Profit, медвежий рынок и Бычий рынок, валютные фьючерсы, акции, опционы, свопы, профит, сленг трейдера, графики, предугадывать курс;

- средствами клиентов в инвестиционных фондах управляют специалисты, прошедшие профессиональное обучение и имеющие огромный опыт практической работы;

- крупные фонды имеют больше возможностей, ведь они оперируют большими суммами, чем может позволить себе индивидуальный инвестор;

- экономика получает новый импульс, потому что капитал не хранится в сейфе, он остается в обороте.

Специализированный инвестиционный фонд

Пример специализированного инвестиционного фонда – российские чековые инвестиционные фонды. Их создали на заре 90-го дов в период начала массовой приватизации и выдачи ваучеров населению. Фонды аккумулировали ваучеры с целью централизованного управления активами и получения дополнительной прибыли. К настоящему времени утратили актуальность и не сохранились. Некоторые стали банкротами, другие реорганизовались, в частности, в ПИФы и АИФы.

В частности, в 1993 году был создан «Народный чековый инвестиционный фонд«, который вскоре стал самым крупным. НЧИФ делал акцент на высоконадежные, а не рисковые вложения. Через 4 года после появления его название сократили до «Народного фонда», а в 2006 году фонд стал частью Энерготрансбанка.

Недостатки и негативные отзывы об инвестиционных фондах

У вложений в инвестиционные фонды очевидные преимущества: инвестору не нужно самостоятельно заниматься поиском доходных вложений. Например, вникать в котировки валют и терять время, отслеживая в реальном времени индекс USD, EUR USD, GBP USD, USD JPY, USD CHF, USD CAD, NZD USD, AUD USD, USD RUB, EUR RUB, USD UAH, USD BYN, USD SEK, USD NOK, USD CNY, EUR CHF, криптовалюты BTC и др.

Но в этом кроется и минус: заработок инвестора зависит от качества работы инвестиционного фонда. Вы никак не можете повлиять на выбираемые цели. Доверительные управляющие за вас решают, что и когда покупать и продавать. В итоге инвестиционные фонды часто зарабатывают 3%-5% в год, что значительно меньше, чем простое и самостоятельное инвестирование в фондовые (биржевые) индексы — Dow Jones 30, S&P 500 , DAX 30, FTSE 100, NIKKEI 225, NASDAQ-100 и др.

Пенсионный инвестиционный фонд

Пенсионный фонд аккумулирует средства граждан и выплачивает им впоследствии пенсионные выплаты. Чтобы иметь возможность выплачивать пенсии, фонд инвестирует полученные средства для получения прибыли. Она должна перекрывать уровень инфляции, текущие расходы, обеспечивать прибыль самому фонду и пенсионные выплаты. Инвестиции государственных пенсионных фондов причисляют к государственным инвестициям, частных пенсионных фондов – к коллективным.

Мировой ТОП-5:

- Government Pension Investment, Япония. Активы $1,3 трлн. (2014).

- Глобальный государственный пенсионный фонд Норвегии — $849 млрд. (2014).

- Stichting Pensioenfonds ABP, Нидерланды — $425 млрд. (2014).

- National Pension Service, Южная Корея — $407 млрд. (2014).

- California Public Employees’ Retirement System, США — $283 млрд. (2014).

Примечание: в совокупности американские частные пенсионные фонды управляют активами в размере $12 трлн. Для сравнения – российские частные пенсионные фонды (негосударственные пенсионные фонды, НПФ) совокупно имеют пенсионные резервы в размере 1,3 трлн. руб. (1 квартал 2019), или эквивалент $0,02 трлн.

Известные российские негосударственные пенсионные фонды (НПФ) и объем пенсионных резервов на 1 квартал 2019 (статистика Банка России):

- НПФ «Газфонд» (413,7 млрд. руб.);

- «Благосостояние» (393,3 млрд. руб.);

- НПФ «Транснефть» (91,3 млрд. руб.);

- «Нефтегарант» (75,8 млрд. руб.);

- «Открытие» (64,9 млрд. руб.);

- — НПФ Сбербанка (39,4 млрд. руб.);

- «Алмазная осень» (25,8 млрд. руб.);

- «Телеком-Союз» (21,1 млрд. руб.).

Хедж-фонды

Характерным примером частного инвестиционного фонда является хеджевый фонд, созданный под известного и успешного управляющего. Хедж-фонд — это частный, не ограниченный никаким нормативным регулированием инвестиционный фонд, недоступный широкому кругу частных лиц и управляемый только профессиональным инвестиционным управляющим, который имеет 100% свободу в торговле на рынке, не ограничен внутренними и государственными нормативами или его деятельность слабо регулируется в связи с тем, что широкому кругу инвесторов он недоступен.

Например, законодательство США в финансовой сфере гласит, что клиентами хедж-фондов могут быть только профессиональные (квалифицированные) инвесторы, а минимальный порог вхождения – от $5 млн. для индивидуальных лиц и от $25 млн. для институциональных инвесторов.

Наиболее крупные хедж-фонды созданы банками. Это

- Bridgewater Associates с капиталом $122,2 млрд. (на 2021г.). Основатель — Рэем Далио;

- AQR Capital Management — $69,6 млрд.;

- JPMorgan Asset Management — $45 млрд. Основан одним из крупнейших американских банков JPMorgan, в котором работает более 650 «специалистов», использующих более 200 «торговых стратегий» на биржах, форексе и рынке недвижимости;

- Renaissance Technologies — $42 млрд.. Основатель и управляющий Джеймс САЙМОНС ;

- Two Sigma — $38,9 млрд. Основатель и управляющий Дэвидом Сигел;

- DE Shaw & Co — $34,7 млрд.;

- Millennium Management — $33,9 млрд. Основатель Дэвид Шоу;

- Man Group — $33,9 млрд.;

- Och-Ziff Capital Management — $33,5 млрд. Основатель Даниэль Оч. С 2007г. акции его хедж фонда успешно прошли листинг и торгуются на NYSE ;

- Winton Capital Management (Великобритания)- $32 млрд. Управляющий Дэвид Хардинг, известный тем, что пожертвовал несколько млн. GBP общественным организациям, выступавшим против выхода Великобритании из Евросоюза, в то время, как его фонд работал на Sell против британских ценных бумаг (в ожидании Brexit) и заработал на этом миллиарды фунтов;

- Elliott Management (США)- $31,3 млрд (управляющий Пол Сингер, начавший со стартового капитала в 1.3 млн. долларов). Специализация: скупка проблемных акций и облигаций и их перепродажа.

Хеджевые фонды, размещаемые в офшорных зонах (Маврикий, Белиз и др.) предлагают более мягкие условия с порогом входа от $100 тысяч. Их деятельность регулируется местными финансовыми регуляторами.

Список финансовых регуляторов для хедж фондов:

- США — NFA (National Futures Association) и CFTC. Общий контроль за SEC (The United States Securities and Exchange Commission);

- Великобритания — FCA (Комиссия по Торговле Товарными Фьючерсами);

- Кипр — CySEC (Кипрская комиссия по ценным бумагам и биржам);

- Швейцария — FINMA (Swiss Financial Markets Authority);

- Швеция — (Finansinspektionen, по английски: Swedish Financial Supervisory Authority — FSA Sweden);

- Мальта — FSC Mauritius (Financial Services Commission Mauritius);

- Евросоюз — требования MiFID (The Markets in Financial Instruments Directive);

- Германия — BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht);

- Испания — CNMV — Национальная комиссия по фондовому рынку;

- Франция — ACPR (Autorite de controle prudentiel et de resolution, ACPR, Орган пруденциального надзора) и AMF, Комиссия по надзору за финансовым рынком Франции;

- Китай — CSRC (China Securities Regulatory Commission);

- Индия — SEBI — Совет по ценным бумагам и биржам Индии;

- Новая Зеландия — FSCL (Financial Services Complaints Ltd.);

- Сингапур — MAS — Денежно-кредитное управление Сингапура;

- Гонконг — SFC — Комиссия по ценным бумагам и фьючерсам;

- Австралия — ASIC (Australian Securities and Investments Commission);

- Белиз — IFSC (International Financial Services Commission);

- Маврикий — FSC (Financial Services Commission);

- Ботсвана — Botswana IFSC (Botswana International Financial Services Centre);

- РФ — Банк России, ФСФР (Федеральная служба по финансовым рынкам). Общественные организации — КРОУФР (Комиссия по Регулированию Отношений Участников Финансовых Рынков), РАУФР (Русская Ассоциация Участников Финансовых Рынков), НАФД (ЦРФИН), ЦРОФР (Центр регулирования отношений на финансовых рынках).

Хедж-фонды задействуют сложные, часто рискованные торговые стратегии, используя такие финансовые инструменты как деривативы и короткие продажи (ордера Sell, вместо традиционного для инвесторов Buy (бай), торгуя с использованием кредитного плеча.

Некоммерческие инвестиционные фонды

Некоммерческие инвестиционные фонды – это организации, которые прямо не получают финансовую выгоду или получают невысокую прибыль, при этом не ставя получение прибыли в основную задачу. К таким относятся Международный валютный фонд, Фонд Сороса, Красный Крест и др. Их задача не столько заработать самим, сколько помочь другим. Одни фонды выделяют безвозмездные гранты (Фонд Сороса), другие (МВФ) – оказывают помощь в виде предоставления кредита под очень низкий процент.

Управляющая компания ПИФ: лицензионные требования

В соответствии с требованиями ст. 38 Закона об инвестиционных фондах деятельность по доверительному управлению паевым инвестиционным фондом может осуществляться акционерным обществом или обществом с ограниченной ответственностью на основании лицензии управляющей компании. На основании указанной лицензии может также осуществляться доверительное управление иными активами в случаях, предусмотренных федеральными законами (например, пенсионными резервами). Лицензионная деятельность может совмещаться только с деятельностью по управлению ценными бумагами, и (или) с деятельностью в качестве управляющей компании специализированного общества, осуществляемой в соответствии с законодательством Российской Федерации о рынке ценных бумаг, и (или) с деятельностью в качестве управляющей организации ипотечного агента.

Особенности деятельности ПИФов

Паевой инвестиционный фонд приобретает активы по определенной стоимости, а спустя время продает их по более высокой стоимости. Таким образом формируется капитал.

ВАЖНО! Деятельность ПИФа предполагает проведение расчетов годового процента. Однако эти расчеты достаточно условны. Участник фонда не получает процент на свой вклад. Доход предполагает увеличение стоимости пая. Информация о стоимости доли обновляется каждый день. Если это интервальный фонд, данные обновляются раз в месяц. Рассчитать стоимость долей достаточно просто. Нужно просто разделить общую стоимость активов на число долей.

Налогообложение

Рассмотрим основные особенности налогообложения паевого фонда:

- Налоги начисляются только тогда, когда участник забирает свои средства из фонда. Долей в ПИФ можно владеть в течение нескольких лет. В этот период налоги уплачивать не нужно. Налогообложение происходит один раз – в момент реализации доли.

- Ставка налогов зависит от статуса плательщика. Если это резидент страны, ставка составляет 13% от дохода. Если это нерезидент страны, ставка будет равна 30%.

- Если участник не получил никакой прибыли от вклада средств в ПИФ, то и налогообложения не происходит.

Ответственность за расчет подоходного налога и его уплату несет управляющая компания.

Государственные инвестиционные фонды

Государственные инвестиционные фонды создаются с целью аккумулирования государственных ресурсов под целевое назначение – осуществление инвестиций в создание новых рабочих мест, улучшение инфраструктуры, разработку инновационных продуктов, поддержку акций стратегических предприятий страны — голубых фишек на национальных биржах.

В данном случае инвестором выступает министерство финансов, другие правительственные структуры, Центробанк. В РФ для государственных инвестиций в 2006 году создали Инвестиционный фонд России, который в основном наполнялся так называемыми сверхдоходами от продажи нефти и газа. Однако вскоре работу фонда признали неэффективной. В 2013 году финансирование практически прекратилось, а в 2021 году его официально закрыли. Задачи ИФР переложены на другие структуры (Банк России, Резервный фонд и др.)

Источник https://businessman.ru/investitsionnaya-deklaratsiya-obrazets-zapolneniya.html

Источник https://fanflan.ru/vlozheniya/akcionernyj-investicionnyj-fond-yavlyaetsya.html

Источник

Источник