Инвестиции в основные фонды

Содержание статьи

Инвестиции в основные фонды

В настоящее время чрезвычайно остро встает проблема технологического обновления основного капитала предприятия, финансового оздоровления и поддержания устойчивого экономического роста. Все это требует поиска надежных финансовых источников простого и расширенного воспроизводства основного капитала.

Основной капитал предприятия представляет собой денежные средства, вложенные в долгосрочные активы с целью их использования в течение длительного времени для получения прибыли.

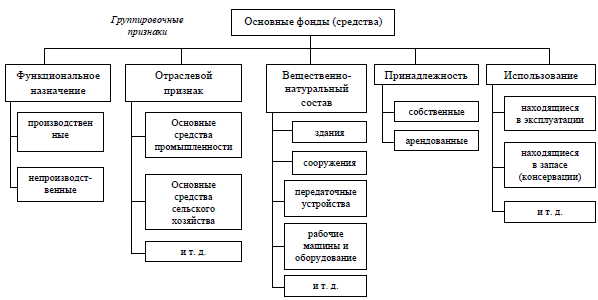

К основному капиталу относятся основные средства, нематериальные активы и прочие внеоборотные активы. Основные средства как элемент активов предприятия по своему экономическому содержанию представляют многократно используемые в хозяйственной деятельности средства труда, не изменяющие свою первоначальную натурально-вещественную форму, функционирующие в течение длительного срока и по частям переносящие свою стоимость на готовую продукцию в виде амортизационных отчислений. К нематериальным активам в составе основного капитала относят не имеющие физической формы неденежные активы, предназначенные для использования в производстве или поставке товаров и услуг, для административных целей или сдачи в аренду (право на изобретение полезную модель, товарный знак, программы ЭВМ и т.д.).

Основу инвестиционной деятельности организации составляет реальное инвестирование. Реальные инвестиции осуществляются организациями в различных формах:

1. приобретение целостных имущественных комплексов;

2. новое строительство;

5. обновление отдельных видов оборудования;

6. инновационное инвестирование в нематериальные активы;

7. инвестирование прироста запасов материальных оборотных активов.

Вложения в основной капитал предприятия называются капитальными вложениями, а затраты – инвестиционными.

Капитальные вложения – это затраты на создание новых, техническое перевооружение, реконструкцию и расширение действующих основных фондов. По форме капитальные вложения представляют собой денежные средства, которые идут на капитальное строительство, а также на приобретение оборудования, машин и других средств труда, входящих в состав основных фондов.

Капитальное строительство – форма производственной деятельности объединений, предприятий и организаций, связанная с сооружением, модернизацией, реконструкцией объектов и обеспечивающая расширенное воспроизводство основных фондов. Оно может осуществляться как специализированными строительными организациями по соглашениями или договорам, т.е. подрядным способом, так и собственными силами хозрасчетных предприятий и организаций – хозяйственным способом.

Посредством капитальных вложений осуществляется новое строительство, реконструкция, расширение, техническое перевооружение действующих предприятий.

Новое строительство – строительство объектов на новых площадках.

Реконструкция действующего предприятия представляет собой полное или частичное переоборудование и переустройство производства (без строительства новых и расширения действующих цехов основного производства, но со строительством и расширением объектов вспомогательного назначения). К реконструкции относится также строительство новых цехов и других объектов взамен ликвидированных.

Техническое перевооружение действующего предприятия – проведение комплекса мероприятий (без расширения имеющихся производственных площадей) по доведению до современных требований технического уровня цехов, агрегатов, установок, путем внедрения новой технологии, техники и автоматики, других мер, направленных на обеспечение прироста продукции и улучшения ее качества.

В зависимости от целевого назначения и состава капитальных вложений различают их отраслевую, технологическую и воспроизводственную структуру.

Отраслевая структура – состав капитальных вложений по отраслям и направлениям деятельности (промышленность, транспорт, сельское хозяйство, торговля и т.д.)

Технологическая структура капитальных вложений означает соотношение затрат по видам работ: строительно-монтажные работы; приобретение основных фондов, машин, оборудования, инструмента, инвентаря; прочие капитальные работы и затраты (проектно-изыскательские работы, затраты на приобретение готовых строений у других предприятий и т.д.).

Воспроизводственная структура – распределение капитальных вложений по видам затрат: строительство новых предприятий; реконструкция действующих предприятий; технологическое перевооружение действующих предприятий и т.п.

Основными документами, обеспечивающими реализацию каждого конкретного реального инвестиционного проекта, являются капитальный бюджет и календарный график реализации проекта.

В последние годы в Республике Беларусь делался акцент на техническом перевооружении и реконструкции действующих производств во все увеличивающихся объемах. Эффективность этих мероприятий выше, чем при расширении или новом строительстве, поскольку они осуществляются в рамках имеющихся зданий и сооружений, когда пассивная часть основных фондов остается без изменения. Это даёт значительную экономию капитальных вложений. Кроме того, новое строительство целесообразно осуществлять при условии, что действующие производственные мощности имеющегося предприятия уже обновлены и используются полностью, но существует необходимость дополнительного увеличения объемов производства при выделенных капитальных вложениях.

Финансирование основного капитала — это процесс финансового (денежного) воспроизводства основного капитала предприятия. Финансирование основного капитала является составной частью инвестиционной деятельности субъектов хозяйствования, представляя собой процесс использования совокупных материальных, трудовых и финансовых ресурсов, направляемых на увеличение основного капитала и создание новых объектов основных средств.

В общем виде источники финансирования основного капитала предприятия можно классифицировать на основе разных критериев.

Источники финансирования капитальных вложений и факторы, влияющие на объемы их привлечения.

Что такое инвестиции в основной капитал: виды, плюсы и минусы, как привлечь

Инвестиции в основной капитал относят к капитальным вложениям. Начинающие инвесторы считают, будто, покупая акции компании, вкладывают деньги в средства производства.

Поскольку в случае банкротства акция дает право на владение имуществом (тем, что останется после удовлетворения исков кредиторов). На самом деле это разные направления инвестиций.

Что это такое

Вид инвестиций зависит от назначения основного капитала. Это:

- вложения в активы производственного назначения (производственные линии, техника, здания и др.);

- непроизводственные инвестиции, когда денежные потоки направляются на создание и развитие объектов бытового и социально-культурного назначения, здравоохранени я , инфраструктуры.

- С остав и структура ИОК

Состав хорошо показывает бухгалтерский учет, на счетах которого учитывают основные средства. Это:

- траты, связанные с земельными участками;

- здания, сооружения и коммуникации к ним;

- технологические линии, машины и оборудование;

- автотранспорт;

- мебель, приборы, инструменты;

- объекты интеллектуальной собственности, IT -разработки, компьютерное обеспечение;

- многолетние посадки.

По технологической структуре инвестиции в основной капитал связаны:

- с исполнением строительно-монтажных работ;

- с осуществлением пусконаладочных работ;

- с покупкой оборудования, инструментов, инвентаря, защитной одежды;

- с прочими капитальными работами.

Существует еще одно разделение инвестиций по структуре (объему):

- валовые – общий объем инвестиций со всех источников;

- чистые – валовые, уменьшенные на размер амортизации.

Источники финансирования

Привлечение инвесторов

Сторонние инвесторы заинтересованы не только в развитии, их привлекает возможность принимать решения. Поэтому большие сторонние вложения грозят потерей самостоятельности.

Деньги от инвесторов в основной капитал приходят как:

- доход от продажи собственных ценных бумаг;

- прибыль, предназначенная для выплаты дивидендов, но по решению с овета направленная на развитие компании;

- финансы бюджетов РФ различных уровней (техническая и гуманитарная помощь, часто предоставляем ая безвозмездно).

Свои средства

Собственные деньги часто главный источник вложений в основной капитал. Это:

- вклад в уставный капитал;

- нераспределенная прибыль;

- амортизация;

- высвобожденные финансы в результате реализации активов;

- страховая компенсация, выплачиваемая при наступлении страхового случая (аварии, стихийное бедствие).

Заемные средства

Заемные средства для инвестиций в основной капитал – не самая удачная идея, поскольку нужно отдать добавочную стоимость – проценты. Это:

- кредиты коммерческих банков;

- кредиты организаций ( ПИФ , инвестиционный фонд и др.);

- ссуды ф едеральных бюджетов.

Направления ИОК

Если рассматривать капитальные вложения с точки зрения воспроизводства, тогда их можно разделить на 2 направления:

- вложения, связанные с экстенсивным развитием (расширение действующих объектов, строительство новых);

- вложения, связанные с интенсивным развитием (модернизация, реконструкция).

Особенности учета

Учет инвестиций осуществляется за вычетом НДС. Из этого правила согласно Налоговому кодексу РФ (ст. 170 ч. 2) есть исключения:

- если основной капитал освобожден от налогообложения, учитывается по заявленной стоимости;

- е сли купленные станки производят продукцию на экспорт .

Поскольку весь учет ведется в рублях, то вложения в основной капитал в иностранной валюте пересчитываются по курсу Банка России по факту осуществления сделки.

Кроме того, оценка инвестиций привязана к ценам того периода, по которым составляется отчетность. Поэтому при учете инвестиций в основной капитал рекомендую использовать официал ь ную методику (Приказ Росстата № 746 от 25.11.2016 с изменениями и дополнениями).

От чего зависит эффективность вложений

Когда инвестор определяет объект для вложения капитала, приходится учитывать:

- инвестиционный климат страны и отдельного региона;

- темп развития всей отрасли;

- показатели работы данного предприятия за последние 3–5 лет (чем больше период отчетности, тем лучше).

Я рекомендую выбирать в топ-5 отраслей недооцененные предприятия.

- У них хорошие показатели финансово-хозяйственной деятельности.

- Грамотная стратегия управления позволила преодолеть кризисные годы. Есть абсолютно бездарное руководство, озабоченное набиванием собственного кармана. Тогда, даже при наличии форменной диктатуры, стабильных хороших показателей ждать не приходится.

- Есть костяк профессионалов (отсутствует кадровая текучка).

- Неплохая материальная база. Будет мало толку, если инвестиции в основной капитал по факту потратят на покупку линии, но нет помещения. Или крыша течет, дырявые окна, штукатурка сверху валится. Дорогущую технологию растащат на металлолом.

Отличия между инвестированием в оборотный и основной капитал

Оборотный капитал предназначен для закупки товара, сырья и материалов. Основной – для средств производства. Поэтому в краткосрочном периоде выгоднее вложения в краткосрочный. Как в торговле: взяли деньги – купили товар – продали с прибылью.

Инвестиции в основной капитал подразумевают стабильный выпуск продукции. Затраты больше (стоимость линии по разливу пива и 100 ящиков готовой продукции несопоставимы), но через несколько лет, после прохождения точки безубыточности, доход с вложений будет стабильно «кормить» инвестора. Разумеется, если ситуация на рынке не изменится в худшую сторону.

Плюсы и минусы

Если раньше инвесторы, хоть наши, хоть иностранные, активно скупали акции, то сейчас тренд поменялся. Все активнее финансисты рассматривают реальный сектор, капитальные инвестиции как выгодное вложение капитала.

- в озможность получения регулярного дохода длительное время;

- г осударство предоставляет льготы и преференции для инвестиций в реальный сектор.

Для компании это еще и консультации, поддержка лучших специалистов, обмен опытом, обучение.

- э то вложение в перспективу, быстрой отдачи не будет;

- д ля мелкого и среднего инвестора сложно подобрать объект для инвестиций.

Существенный недостаток для руководства – необходимость:

- отчитываться об используемых деньгах;

- принимать решения исходя из интересов инвестора.

Как понимаете, это очень напрягает д иректоров. Кроме того, есть процедура проверки перед инвестициями, дополнительная отчетность в органы контроля. Поэтому при необходимости в дополнительном капитале руководитель обращается в коммерческий банк.

Риски

Если предприятие выбрано правильно, риски вложения невысокие. Хотя и на высокую прибыль в ближайшее время рассчитывать не приходится, инвестиции в основной капитал – надежное вложение средств.

Пошаговая инструкция инвестиций в основной капитал

Просто принять решение о необходимости дополнительных средств недостаточно. Потребуется:

- с оставить бизнес-план. Грамотные расчеты, доказывающие окупаемость вложений;

- о пределить плату за инвестиции (% дохода, доля в бизнесе);

- р азместить информацию на рынке (инвестиционные фонды, банки-брокеры и т. п.);

- п ровести переговоры с инвесторами;

- п одписать контракт.

Лучшие брокерские компании, оказывающие помощь при инвестировании

Я понимаю, что задача найти объект для инвестиций сложная. Если есть деньги, но нет времени и знаний, обратитесь к лучшим брокерским компаниям.

Советы, как привлечь инвестиции

Я всегда напоминаю о важности подготовки и расчетов. Любой инвестор захочет просмотреть финансовую отчетность, проверить расчеты и самостоятельно убедиться в прибыльности вложений. Поэтому приведите финансовую отчетность в порядок, погасите крупную дебиторскую задолженность и разработайте внушающий доверие бизнес-план.

Не отказывайтесь от помощи компаний, специализирующихся на поиске инвесторов. Им часто задают вопрос: « Куда инвестировать ?», поэтому нужный именно в ам отыщется быстрее.

Стратегии инвестирования

Инвестиции в основной капитал похожи на покупку акций корпораций и небольших компаний на американском рынке:

- решение принимается на основе финансовой отчетности;

- все деньги не вкладываются;

- просчитывается вероятность роста.

Альтернативы

Альтернативой, особенно для среднего и мелкого инвестора, можно считать:

- покупку ценных бумаг на долгосрок;

- приобретение государственных облигаций;

- контракт с инвестиционным фондом (пусть работает, а в ы на море);

- организаци ю собственного бизнеса.

Отзывы

Интересна реакция начинающих финансистов и просто людей, только подыскивающих варианты альтернативного дохода.

Заключение

Надеюсь, теперь понятно, что относится к инвестициям в основной капитал, а что можно рассматривать как вложение с получением возможного права управления. Хотя в последнее время инвесторы настаивают на получении доли предприятия, риски вложений в ценные бумаги и основные фонды разные.

На сегодня все. Обязательно подписывайтесь на статьи, ставьте лайки. Продолжаем погружаться в мир финансов: деньги – это интересно.

Капиталовложения в основные фонды

Капиталовложения в основные фонды – инвестирование в основные средства компании или расходы, направленные на воспроизводство или обновление основных фондов. Такие вложения капитала – главная составляющая инвестиций любой организации, способствующая нормальному развитию и существованию.

Капиталовложения в основные фонды – долгосрочное инвестирование в предприятие. Их особенность – в получении отдачи в виде прибыли уже через короткие промежутки времени или в будущем. Капитальные инвестиции не являются частью хозяйственного оборота компании, не расходуются и не подаются амортизации.

Сущность капиталовложений в основные фонды и их классификация

Каждое предприятие, которое ставит серьезные задачи в повышении собственной конкурентоспособности и увеличении прибыли, обязуется инвестировать средства в основные фонды. Только так можно обеспечить развитие, своевременное обновление технических и материальных ресурсов, производства, а также повышение качества продукции.

Основные фонды компании – это произведенные материально-технические ценности, которые могут применяться в неизменном виде на протяжении длительного промежутка времени, как правило, от одного года и более. В случае потери стоимости это всегда происходит по частям. Деньги, которые предназначены для вложения в основные фонды, носят название основного капитала организации. Именно этот параметр, как правило, находит отображение в финансовой отчетности.

К основным фондам предприятия можно отнести:

— здания. Сюда включены все объекты, которые создают определенные условия труда для людей – складские помещения, гаражи, корпуса, жилая недвижимость;

— сооружения – материальные ценности для реализации процесса производства, которые не имеют связи с изменением предметов труда – мосты, шахты, колодцы, дороги и так далее;

— техника и транспорт, инструменты;

— оборудование и машины, необходимые для производства;

— передаточные устройства – конструкции, необходимые для передачи газообразных и жидких веществ, а также разных видов энергии.

Все основные фонды можно разделить на два вида :

— производственные – тем или иным образом принимают участие в изготовлении продукции компании;

— непроизводственные. Как правило, такой вид фондов не имеет связи непосредственно с производством и уставной деятельностью. Сюда можно включить различные социальные объекты – клубы, жилые здания, детские садики, санатории для отдыха персонала и так далее.

Все основные фонды компании могут быть :

— активными, то есть теми, которые непосредственным образом участвуют в производственном процессе;

— пассивными. В данную категорию входят стационарные объекты, не принимающие участия в перемещении продукции или его переработке. Одновременно с этим пассивные основные фонды создают оптимальные условия для производства. Сюда можно отнести сооружения, объекты недвижимости.

Структура основных фондов находится в прямой зависимости от отрасли функционирования:

— в энергетической сфере – это передаточные системы и сооружения;

— в химической, металлургической и машиностроительной сфере – оборудование и машины;

— в легкой промышленности – объекты недвижимости;

— в сельскохозяйственной деятельности – скот, насаждения.

Капиталовложения в основные фонды: источники, анализ, структура

Объекты капиталовложения в основные фонды – материальные ценности, которые находятся в частной, муниципальной или федеральной собственности и представляют собой модернизируемые или создающиеся основные средства.

Субъекты капиталовложений в основные фонды – подрядные организации, заказчики, инвесторы, пользователи объектов и прочие лица. Инвесторы могут направлять свои или заемные средства. Заказчики – это лица, которые непосредственным образом реализуют проект. Функции инвестора и заказчика могут быть совмещены.

Капиталовложения в основные фонды представляют собой финансирование следующих направлений :

— возведение новых объектов на вновь осваиваемых территориях;

— расширение уже существующей компании за счет организации нового производства;

— проведение монтажно-строительных работ и реализация крупных проектных задач;

— модернизация в производственной сфере (покупка оборудования, новых машин и станков);

— выполнение капитального ремонта и реконструкция без строительства новых цеховых помещений или изменения принципов их работы;

— полное или частичное перевооружение предприятия, внедрение новых технологий, модернизация, автоматизация;

— вложение средств в трудовые ресурсы и так далее.

К источникам для капитальных вложений в основные фонды предприятия можно отнести :

— оборотный капитал. Собственник для развития предприятия может использовать амортизационные отчисления, чистую прибыль и прочие ресурсы структуры;

— заемный капитал. Для совершения капиталовложений в основные фонды могут привлекаться облигационные займы, бюджетные или банковские кредиты, кредиты частных лиц и так далее;

— дополнительные средства от реализации ценных бумаг, взносы других частных или юридических лиц;

— государственная поддержка в виде бюджетного ассигнования и так далее.

Каждое предприятие самостоятельно выбирает направление для инвестирования, в зависимости от поставленных задач. При этом практический опыт показывает максимальную эффективность инвестиций, направляемых на техническое обновление уже работающего предприятия. В этом случае требуются много меньшие объемы капитального инвестирования, чем при существенном расширении предприятия или возведении новых объектов. Как правило, расходы окупаются много быстрее и в более сжатые сроки. Уменьшаются затраты времени и на сами работы.

Предприятие может направлять капиталовложения не только в материальные активы, но и в человеческий капитал. К примеру, средства идут на повышение производительности и квалификации персонала. Такие вложения в дальнейшем окупаются в форме повышения общих доходов предприятия.

Основной показатель уровня самофинансирования компании – это коэффициент самофинансирования. Параметр отображает реальные возможности предприятия и считается как отношение личного капитала организации к сумме привлеченных, заемных и бюджетных средств. Если уровень личных финансов превышает 60%, то такой показатель можно назвать высоким.

Существенное влияние на качество капиталовложений в основные фонды оказывают амортизационные отчисления. Так, для более скорого обновления устаревшей техники компании идут на досрочное списание старого и изношенного оборудования. И если ранее амортизация выступала исключительно в качестве оценки финансового износа, то сегодня – это инструмент для инвестирования.

Один из главных источников капитала – ценные бумаги. Возможности таких инвестиций в России пока реализованы до конца. Предприятия, как правило, больше внимания уделяют банковским займам и прочим видам кредитования. Важную роль в развитии играет и само государство, которое осуществляет регулирование посредством налоговой и денежно-кредитной политики.

Капитальные вложения в основные фонды всегда проводится в несколько этапов . При этом основная роль уделяется анализу эффективности тех или иных вливаний. Эксперты предприятия проводят оценку будущих инвестиций в проект с учетом экономических и технических перспектив. Для этих целей проводится технико-экономическое обоснование. В случае положительной оценки проект исследуется более глубоко.

Как правило, изучение структуры капиталовложения в основные фонды производится в следующих направлениях :

— финансовый анализ. Здесь делается упор на составлении прогнозов будущих результатов в случае реализации проекта;

— технико-экономический анализ. Сюда входит подробное исследование текущих и будущих мощностей производства, а также изучение роли новых разработок в сфере маркетинга;

— общеэкономический анализ. На данном этапе специалисты производят изучение общих результатов от проектной деятельности.

Эффективность капиталовложений в основные фонды всегда оценивается с нескольких сторон :

— коммерческая. Для оценки приводится целая система параметров, отображающих целесообразность проведения тех или иных мероприятий;

— общественная. Здесь анализируются параметры, которые показывают изменения в жизни общества;

— бюджетная. Если при совершении капиталовложений привлекались бюджетные средства, то оценивается целесообразность подобных инвестиций с позиции такого капитала.

По результатам проведенного анализа воздействия будущих капитальных инвестиций на инвестиционную, финансовую и основную деятельность компании принимается решение по вероятным будущим изменениям показателей:

— дополнительного выхода продукции на один рубль капиталовложений;

— уменьшения себестоимости товара на один рубль капиталовложений;

— уменьшение расходов труда на один рубль капиталовложений;

— повышение дохода на один рубль капиталовложений;

— период окупаемости.

Что такое инвестиции в основной капитал?

Инвестиции в основной капитал — это комплекс расходов, которые направлены на выполнение строительных работ, расширение, реконструкцию и восстановление основных фондов, что приводит к увеличению первоначальной цены объектов. Сюда же можно отнести расходы на покупку нового оборудования, машин, выращивание новых насаждение и так далее. Целью инвестиций в основной капитал (ИОК) является увеличение прибыли и развитие бизнеса. При этом с 2001 года налог на добавленную стоимость при подобных вложениях не учитывается.

В чем сущность?

Для стабильного развития и конкурентоспособности на рынке каждая компания работает над оптимизацией технологий, повышением экономической эффективности и увеличением уровня финансирования наиболее важных проектов. Руководство ставит перед собой долгосрочную задачу развития предприятия и увеличения прибыли в будущем.

Для стабильного развития и конкурентоспособности на рынке каждая компания работает над оптимизацией технологий, повышением экономической эффективности и увеличением уровня финансирования наиболее важных проектов. Руководство ставит перед собой долгосрочную задачу развития предприятия и увеличения прибыли в будущем.

В процессе производства (вне зависимости от его направления) компания расходует разные ресурсы, в результате чего рынок получает новую продукцию. Потребляемые ресурсы могут иметь различный характер — деньги, а также нематериальные и материальные активы. Упомянутые выше факторы обеспечиваются основным капиталом. Вот почему своевременные инвестиции в этот сектор важны для поддержания предприятия «на плаву» и повышения его конкурентоспособности.

Кроме того, ИОК обеспечивают более гибкое регулирование ценовой политики в отношении выпускаемого товара, рост дохода и обновление производства.

В глобальном плане под ИОК понимаются:

- Расходы на модернизацию и возведение различных объектов, приобретение машин, инвентаря и техники, которая классифицируется с позиции внеоборотных средств.

- Вложения в биологические ресурсы.

- Инвестиции в объекты интеллектуальной собственности.

ИОК могут осуществляться за счет личных или кредитных средств, а также денег, которые поступили в компанию в пределах соглашений мены, долевого участия и других.

Основные виды ИОК

Сегодня существует несколько видов инвестиций в основной капитал, которые разделяются по секторам финансовых вложений:

- Строительство.

- Сельское, рыбное и лесное хозяйство.

- Промышленность.

- Ресторанный и отельный бизнес.

- Торговая сфера.

- Транспорт и связь.

- Ремонт автомобилей и бытовых устройств.

- Сделки, связанные с объектами недвижимости.

- Обучение.

- Сектор государственного управления.

- Коммунальные и индивидуальные услуги.

- Спорт и культура.

- Финансовая деятельность.

Во всех рассмотренных направлениях можно четко проследить основной капитал, объем которого может меняться в зависимости от параметров эффективности.

Состав и структура

При рассмотрении ИОК, как правило, понимаются затраты на покупку, возведение или установку основных фондов в производственной сфере. В основе решения, касающегося начала инвестиционной деятельности, лежит стратегия компании или форс-мажорные обстоятельства, связанные с поломкой оборудования, пожаром, затоплением или другими ситуациями.

В состав инвестиционной стратегии включается политика будущих вложений, подразумевающая выбор наиболее перспективных направлений для инвестирования на ближайшие годы. Политика представляет собой набор принципов и правил, в том числе касающихся ИОК. В ней учитывается фонд развития, процесс обновления основных средств, источники инвестирования, виды инвестиций налоговая политика и другие моменты.

Структура ИОК разделяется по видам основных фондов. Наибольший объем денежных вложений направляется на сферу строительства (около 60%), а остальные — на покупку готовых зданий (сооружений), приобретение оборудования, автомобилей и прочих материальных ценностей, необходимых для деятельности предприятия.

К инвестициям в основной капитал не относится:

- Приобретение основных фондов, которые раньше были на балансе других компаний.

- Расходы на покупку недвижимости в многоквартирных домах (речь идет о жилой недвижимости).

- Затраты на приобретение наделов земли, а также различных объектов природопользования.

- Оформление арендных соглашений, приобретение лицензии, а также маркетинговых связей. Последние относятся к активам непроизводственного характера.

Источники финансирования

В процессе деятельности компания сама определяет источники инвестиций в основной капитал. Принятие решений во многом зависит от показателей и основных факторов деятельности предприятия. В основе источников ИОК лежат активы предприятия, его отчисления (доходные и амортизационные), а также другие производственные инструменты, среди которых патенты на выпускаемые товары, марки на продукцию, а также ПИФы.

В процессе деятельности компания сама определяет источники инвестиций в основной капитал. Принятие решений во многом зависит от показателей и основных факторов деятельности предприятия. В основе источников ИОК лежат активы предприятия, его отчисления (доходные и амортизационные), а также другие производственные инструменты, среди которых патенты на выпускаемые товары, марки на продукцию, а также ПИФы.

Отдельного внимания заслуживают акции предприятия (если они имеются). Наличие ценных бумаг играет ключевую роль во многих случаях, как для отдельных предприятий, так и для экономики страны в целом. Что касается отчислений, они поступают в виде банковских займов от частных лиц или компаний, инвестиций из-за границы, а также формируются за счет бюджетных средств.

Инвесторы часто возлагают надежду на индекс инвестиций в основной капитал. Чаще всего именно он воспринимается как основной параметр, сигнализирующий об эффективности вложений и перспективах для инвестора. Но стоит учесть, что на результат инвестиций влияет и ряд других параметров:

- Текущая политика государственных органов власти.

- Прогнозы, которые предоставляют инвесторы.

- Качество и удобство налоговых реформ для людей.

- Благоприятность финансовой среды для привлечения средств со стороны.

Если рассматривать конкретные регионы страны или отдельно взятые компании, тогда на объем ИОК может влиять:

- Правильность применения ресурсов, которые участвуют в обороте.

- Эффективность проектов, направленных на инвестирование средств.

- Уровень конкурентоспособности товара.

В случае, когда правительство или компания осуществляют непродуманные вложения, объем ОИК снижается к минимуму. При этом инфляция показывает, как перемещаются привлеченные и личные средства.

Источники формирования средств условно делятся на следующие категории:

- Для собственных средств компании это амортизационные отчисления и доход.

- Для привлеченных денег — кредиты, оформленные в банке, вложения из-за рубежа, кредиты у других компаний, внебюджетные деньги, бюджетные средства и другие источники.

Направления ИОК

Одним из важных факторов инвестиционной политики предприятия является распределение вложений по направлениям. Сегодня можно выделить несколько перспективных и популярных среди компаний вариантов:

- Долгосрочные вложения в капстроительство различных объектов, относящихся к производственным фондам. Сюда же можно отнести объекты социального и культурного назначения. Такой тип инвестиций, как правило, находит отражение в учете под видом объектов незаконченного строительства.

- Вложения в основные средства. Здесь речь идет об инвестициях, которые до конца финансового года должны быть завершены вводом сооружений (зданий) в состав основных средств. Один из ключевых моментов касается ввода объектов в эксплуатацию, который производится на основании актов приемки и сдачи, а также специального назначения.

- Вложения в ценные бумаги, такие как облигации, векселя банков, акции. К этой же категории относятся долгосрочные займы, в которых кредитодателем является другое предприятие.

- Инвестиции в активы нематериального характера. К этой категории относятся вложения неденежного характера, не имеющие материального вида. Перенос стоимости на конечный товар производится плавно и в течение долгого времени. Важно, чтобы нематериальные активы имели правильное документальное оформление, корректно идентифицировались и несли в себе экономическую выгоду.

Рассмотренные выше направления ИОК являются стандартными и получили наибольшую популярность у компаний различных размеров. В свою очередь, руководители должны контролировать оставшуюся часть внеоборотных активов после каждого очередного вложения средств. Важно, чтобы объем инвестиций не превышал размер долгосрочных обязательств и своего капитала.

Особенности учета

Законодательная власть отдельное внимание уделяет правильности учета вложений в основной капитал, который числится на балансе компании. Как только этот капитал создан и нашел отражение в учете, он попадает под юрисдикцию приказа под номером 91н Минфина РФ. Если основные средства еще не поставлены на учет, бухгалтер компании берет во внимание другой документ — Приказ №94н.

Упомянутая бумага вводит в действие счет «08», подразумевающий инвестиции во внеоборотные активы. Он применяется в компаниях для отражения вложений в роли объекта учета. После того, как инвестиции приводят к появлению или покупке основного средства, учет ведется уже на другом счете — 01 (Основные средства).

На восьмом счете могут отражаться расходы, которые производятся с применением разных источников — за счет кредитных, личных или бюджетных средств. Здесь же показываются затраты на модернизацию и поддержание производственных мощностей компании на высоком уровне, а также покупку оборудования машин и других объектов.

Организация, которая ведет учет вложений в основные средства, вправе открыть к «восьмому» счету несколько субсчетов, где будет учитываться покупка, строительство и другие действия. При этом счет 08 можно отнести к активным, ведь в нем по дебету прописываются инвестиции в оборотный капитал, а по кредиту списываются расходы компании во время использования активов. Конечная информация находит отражение в отчетности в конце года.

4 направления инвестиций в основной капитал

Любое коммерческое предприятие имеет основной капитал, который позволяет бизнесу расти и развиваться. От инвестиций в основной капитал зависит не только развитие предприятия, но и существование бизнеса в целом.

Что такое основной капитал

Сначала разберем, что такое основной капитал. Он состоит из суммы основных фондов (ОФ), нематериальных (НМА) и финансовых активов (ФА).

К основному капиталу относится все, что имеет организация или предприятие:

- оборотные средства;

- недвижимое (здания и сооружения) и движимое (оборудование и т.п.) имущество;

- прибыль;

- акции.

Сюда же относятся и различные ресурсы – патенты, лицензии и т.п.

Инвестиции в основной капитал — что это

Чтобы определить, что такое инвестиции в основной капитал, сформулируем общее понятие инвестиций: это вложения любых средств для увеличения дохода. Характер и вид инвестиций бывают самыми разными. Инвестировать можно не только деньги, но и любые ресурсы – время, например.

Когда мы говорим об инвестициях в основной капитал, имеем в виду затраты на повышение результативности деятельности:

- направление средств на организацию и усовершенствование производства;

- вложения в увеличение интеллектуальной собственности;

- восстановление основных фондов по мере их износа (в денежном выражении – амортизации);

- покупку нового программного обеспечения, патентов, лицензионных продуктов.

Когда компания не вкладывает в ОФ, а оборотными средствами являются только стартовые вложения, нельзя ожидать быстрого развития и увеличения прибыли предприятия. Перспективы бизнеса зависят от привлечения средств в основной капитал.

Их направляют на модернизацию производства, усиление торговых позиций на рынке, повышение авторитета компании. Если в качестве источника инвестиций брать только полученную прибыль, но делать это регулярно, компания будет развиваться.

При помощи инвестиций в основной капитал компания наращивает объем имущества, то есть свои активы. Вложения в этом случае – долгосрочные, которые ведут к стабильному активному прогрессу.

Основные фонды – это фундамент производства. В процессе деятельности они изнашиваются, морально устаревают и требуют замены. Важно в течение всего периода работы вовремя возобновлять ресурсы, чтобы можно было их использовать в последующих производственных циклах. Поэтому грамотный подход состоит в том, чтобы привлекать максимальные инвестиции в ОФ.

Основные фонды формируются на старте бизнеса: закупается оборудование, техника, которые необходимы для нормальной работы предприятия и выпуска продукции. Они приносят прибыль и становятся составляющей частью развития компании. Кроме этого, создаются новые рабочие места, что дает развитие экономики страны.

Анализируя работу компании, определяют направления и инструменты инвестиций, чтобы увеличивать основной капитал. Это позволит управлять направлением бизнеса, при необходимости быстро его скорректировать, проводить грамотную ценовую политику и повышать прибыльность предприятия.

Направления инвестиций в основной капитал – виды и статистика

Объемы инвестиций в основной капитал делят по:

- отраслям экономики;

- источникам финансирования;

- характеру деятельности;

- видам ОФ и путям их возобновления.

Статистика утверждает, что доход от инвестиций в последние три года направлялись главным образом на:

- замену отслужившего свой срок и пришедшего в негодность оборудования;

- автоматизацию составляющих производственного цикла, исключение ручного труда;

- экономию ресурсов – электроэнергии, воды и т.п.

- снижение стоимости производства продукта;

- природоохранные мероприятия;

- внедрение актуальных технологий и т.д.

Направления инвестиций:

- Долгосрочные вложения (реальные инвестиции) в увеличение производственных мощностей – предпосылка к активному росту компании. Проанализировав деятельность, выбирают направления, которые целесообразно развивать, чтобы увеличить доход. Затем разрабатывают план и выделяют финансы.

- Краткосрочные инвестиции – повышенные вложения в проекты, фонды (в течение одного финансового года). С их помощью получают быструю прибыль и возможность направить ее на производственные цели.

- Инвестиции в ценные бумаги и кредитование сторонних организаций. Так свободные средства компании формируют дополнительную прибыль. Если компания будет выдавать кредиты, получит проценты, которые вольются в основной капитал, таким образом, расширят предприятие.

- Научные разработки, новые технологии, патенты, лицензии. Такие вклады могут сделать предприятие лидером в своей отрасли. Поэтому, чтобы получить преимущества перед конкурентами, многое бизнесмены стараются пойти по этому пути.

Предприниматели часто прибегают к привлечению инвестиций в основной капитал, так как это дает быстрое увеличение прибыли в определенном направлении.

Выбор способа получения инвестиций остается за руководителем предприятия. В первую очередь стараются использовать оборотный капитал, но часто его не хватает и приходится искать инвесторов или брать кредиты.

При вложениях в основной капитал важно иметь показатель затрат на ОФ в денежном выражении, чтобы можно было следить за окупаемостью проекта.

Она зависит от:

- уровня конкуренции на рынке;

- качества продукта;

- рационального использования средств производства;

- схемы реализации продукта (ценовой политики, маркетинговой стратегии).

Источники инвестиций в основной капитал

Источники инвестиций в основной капитал могут быть собственные или привлеченные извне. Из собственных средств инвестируют либо полученные доходы, либо амортизационные отчисления.

Также дополнительное финансирование можно получить:

1. от государства – гранты, субсидии;

2. выпустив акции и облигации для привлечения средств;

3. взяв кредит в банке – самый распространенный вид;

4. от стороннего инвестора.

Чтобы инвестиции имели смысл, предприниматель занимается расчетами и планированием расходов, то есть разрабатывает инвестиционную политику компании. Обязательно закладывают средства на непредвиденные расходы: сбои оборудования, аварии и т.п.

В дальнейшем работа предприятия зависит от стратегии развития. Она определяет темпы расходования активов и направление инвестиций.

Привлечение инвесторов

Более привлекательна для компании стратегия привлечения инвестиций от заинтересованного лица. Если грамотно описать проект, инвестор (физическое или юридическое лицо) вкладывает деньги на основе финансового анализа. Предприниматель ничего не теряет даже в случае невысоких результатов сделки. Но инвестор заинтересован в получении прибыли от вложений. Поэтому инвестиционный проект тщательно прорабатывают.

Популярные у инвесторов отрасли:

- строительство – коммерческое, жилое;

- организация культурно-массовых мероприятий;

- агропомышленные комплексы;

- частные коммунальные услуги;

- лесопереработка, охотнические и рыбные предприятия;

- банковская сфера;

- посредничество в торговле;

- частные образовательные и медицинские учреждения;

- транспортные перевозки;

- недвижимость.

От инвесторов деньги приходят несколькими путями:

- в результате выпуска и продажи ценных бумаг компании;

- как дивиденды, которые решили направить на развитие предприятия;

- государственная поддержка.

Свои средства

Свои средства компании часто становятся единственным источником прироста основного капитала.

К ним относятся:

- уставной капитал;

- средства, заработанные на реализации своего продукта;

- доход от финансовых активов;

- страховые выплаты в случае аварии, стихийного бедствия и т.п.

Заемные средства

Если не удалось найти инвестиции, приходится обращаться к заемным средствам. Это не очень привлекательно для предпринимателя, так как за использование чужих финансов нужно платить проценты – добавочную стоимость. Но иногда другого пути нет кроме:

- кредитов коммерческих банков или организаций – различных инвестиционных фондов;

- бюджетных ссуд.

Пошаговая инструкция инвестиций в основной капитал

Несколько шагов, которые необходимы для получения инвестиций:

- Определите объем требуемых средств.

- Оцените ОФ, чтобы понимать, какими суммами оперирует компания, и какую прибыль приносят.

- Составьте инвестиционный план.

- Определите методы учета и контроля за исполнением проекта.

Если компания принимает решение о привлечении инвестиций, нужно:

- Разработать бизнес-план, который покажет выгоду от размещения средств в основной капитал компании.

- Обозначить плату за вложения – размер доли в бизнесе или процент отчислений с дохода и т.п.

- Проинформировать заинтересованных участников рынка – брокеров, инвестиционные фонды и т.д.

- Организовать встречу с потенциальным инвестором и грамотно провести переговоры.

- Подписать инвестиционный договор.

Разработка проекта договора – важный пункт проведения инвестиционных мероприятий. В нем нужно учесть права и обязанности сторон. Обратите внимание на пункты, что при неполучении планируемых выгод вы не несете за это ответственность.

Как привлечь нужный объем инвестиций в основной капитал

Владелец проекта сам определяет объем необходимых инвестиций в бизнес, а инвестор оценивает вложения по следующим пунктам:

- Польза для предприятия, технико-экономическое обоснование, цель.

- Общий размер и инвестиции в каждое направление в отдельности.

- Сроки для достижения цели и возврата вложенных денег.

- Предполагаемая прибыль участников договора.

Люди, имеющие деньги, инвестируют их с целью получения дохода. Чтобы привлечь капиталы в свой бизнес, вы должны составить бизнес-план, который покажет путь повышения доходности предприятия при помощи инвестиций. Целесообразно сделать свой проект привлекательным для инвесторов, предложив им особые преференции, льготы.

Если вы планируете развиваться при помощи инвестиций, опишите проект так, чтобы инвесторы им заинтересовались. Наведите порядок в компании: создайте прозрачную понятную схему управления, погасите крупные дебиторские задолженности и т.п. Это повысит доверие к компании и поможет заключить выгодные контракты.

Используйте все доступные средства, чтобы вызвать интерес к предприятию у потенциальных инвесторов: участвуйте в отраслевых, городских, международных конференциях, семинарах в качестве спикера или посетителя, заводите контакты на выставках по специальности и смежным направлениям.

Обратитесь к фирмам, которые подбирают инвесторов для разных отраслей – их услуги стоят денег, но у них есть клиентская база, посредники найдут надежного инвестора быстрее.

Заключение

Без инвестиций в основной капитал компании невозможно ее развитие. Важно постоянно анализировать количество и структуру активов после вложений дополнительных средств. Нельзя допустить, чтобы объем долгосрочных обязательств и собственный капитал предприятия был меньше размера инвестиций.

Оборотный капитал компании — полное описание

В этой статье мы рассмотрим понятие из бухучёта «оборотный капитал». Расскажем, что это такое, почему он важен и как его правильно анализировать.

1. Что такое оборотный капитал простыми словами

Оборотный капитал является одной из самых изучаемых экономических категорий. Впервые оборотный капитал как отдельную экономическую категорию рассмотрел в своих трудах Адам Смит. Под оборотным капиталом он понимал капитал, направляемый на получение прибыли. По мнению А. Смита, оборотный капитал состоит из четырёх частей:

- Денег, при помощи которых совершается обращение;

- Запасов;

- Материалов и полуфабрикатов, находящихся в процессе незавершенного производства;

- Готовых, но ещё не реализованных товаров.

Оборотный капитал является необходимым условием производства и реализации продукции для любого предприятия. Но большую роль играет не только наличие оборотного капитала как такового, но и его структура.

Оптимизируя структуру оборотного капитала, можно одновременно минимизировать его стоимость, что будет способствовать повышению рентабельности и рыночной стоимости всего предприятия.

В современной экономической науке сложилось два подхода в понимании содержания термина «оборотный капитал»:

- Имущественный — когда под оборотным капиталом понимают в первую очередь имущественные ценности предприятия или средства, авансированные для формирования запасов;

- Платёжный — когда оборотный капитал трактуют как затраты, необходимы для закупок материалов, сырья и т.д., произведенные в текущем периоде.

2. Формирование оборотного капитала

Оборотный капитал занимает существенный удельный вес в общей сумме активов предприятия. От рационального формирования и эффективного управления оборотным капиталом во многом зависит положительный результат финансово-хозяйственной деятельности предприятия. Что в свою очередь влияет на разнообразие и доступность источников финансирования производственной деятельности.

Формирование оборотного капитала имеет свои особенности и проходит на предприятии в три этапа:

- Первоначальное формирование оборотного капитала при создании предприятия базируется на уставном капитале. В этом случае именно уставной капитал является основным источником формирования оборотного капитала предприятия;

- Поддержание кругооборота оборотного капитала в процессе производственного цикла. Этот этап предусматривает постоянное поддержание оборотного капитала в соответствии с продолжительностью производственных и финансовых циклов;

- Рост объёма оборотного капитала при расширении объёмов производственно-хозяйственной деятельности предприятия. Этот этап предусматривает изыскание дополнительных материальных ресурсов, в том числе и заёмных.

Потребность в пополнении оборотного капитала может быть вызвана как позитивными так и негативными факторами. К позитивным можно отнести расширение объёма производства в результате роста спроса на продукцию предприятия. К негативным — повышение цен на материалы, электроэнергию, рост арендных платежей, рост дебиторской задолженности, рост расходов по привлеченным кредитным ресурсам.

Источники финансирования оборотного капитала предприятия являются:

- Собственные средства предприятия. Прибыль от основной деятельности, амортизационные отчисления, доход от реализации имущества и нематериальных активов, временно свободные средства;

- Внешние источники финансирования. Сюда относятся банковские кредиты, займы от сторонних организаций, кредиторская задолженность и другие финансовые обязательства предприятия;

- К привлеченным источникам финансирования можно отнести средства от продажи акций, страховые возмещения, бюджетные субсидии.

Деление оборотных средств на собственные и заёмные указывает источники происхождения и формы предоставления предприятию оборотных средств в постоянное или временное пользование.

Собственные оборотные средства формируются за счёт собственного капитала предприятия. Нет чёткого определения, характеризующего распределение составляющих между источниками. Но принято считать, что для нормальной обеспеченности хозяйственной деятельности оборотными средствами, величина их должна находиться в пределах одной трети величины собственного капитала предприятия.

Заёмные оборотные средства формируются в форме банковских кредитов и займов третьих лиц. Они предоставляются предприятию во временное пользование. Одна часть платная (кредиты и займы), другая – бесплатная (кредиторская задолженность).

3. Эффективность оборотного капитала

Оборотный капитал находится в постоянном движении. Обычно выделяют три стадии обращения оборотного капитала:

- Денежная . Стадия приобретения и накопления необходимых производственных запасов;

- Товарно-производственная . Потребление запасов и создание продукции;

- Денежная . Реализация готовой продукции.

Эффективное использование оборотного капитала играет большую роль в организации нормальной работы предприятия и повышении уровня рентабельности производства.

4. Стратегия управления оборотным капиталом

Управление оборотным капиталом представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с формированием оптимального размера оборотного капитала с наименьшими затратами.

Эффективность использования оборотного капитала измеряется коэффициентом оборачиваемости, который характеризует число оборотов и сумму реализуемой продукции, приходящейся на один рубль оборотного капитала, оборачиваемость и окупаемость.

- Коб — коэффициент оборачиваемости;

- В — выручка предприятия за отчётный период;

- Сок — средний остаток оборотных активов за отчётный период.

Оборачиваемость оборотного капитала является важным показателем, характеризующим простое воспроизводство первоначально вложенных средств.

Одним из основных показателей оборачиваемости выступает продолжительность одного оборота оборотного капитала, рассчитанная в днях:

- Доб — количество дней одного оборота средств;

- Д — число дней в отчетном периоде;

- Сок — средний остаток оборотных активов за отчётный период;

- В — выручка.

Оборачиваемость в днях позволяет понять, в течение какого времени на данном предприятии оборотные активы проходят все стадии производственного цикла. Сравнение коэффициентов оборачиваемости в динамике позволяет выявить тенденции изменения эффективности использования оборотных активов.

Управление оборачиваемостью способствует абсолютному и относительному высвобождению средств из оборота. Высвобождаемые из оборота средства используются для увеличения объёма производства и реализации продукции, укрепления финансового положения предприятия.

Чем быстрее работают деньги, тем меньше их нужно для производства одного и того же объёма продукции. Или тем больше продукции можно произвести с тем же самым объёмом оборотных средств.

Окупаемость — показатель экономической эффективности оборотного капитала, учитывающий прибавочную стоимость.

Рентабельность оборотного капитала:

- П — прибыль предприятия,

- Сок — средний остаток оборотных активов за отчетный период.

Рентабельность оборотного капитала должна быть положительно, но абсолютное значение этого показателя сильно зависит от отрасли. Поэтому для анализа этого показателя лучше сравнивать его у предприятий, производящих схожую продукцию.

Стратегия управления оборотным капиталом базируется на трёх основных принципах:

- Минимизация стоимости капитала за счет более рационального выбора источников финансирования;

- Максимизация платёжеспособности предприятия;

- Максимизация рентабельности оборотного капитала.

5. Анализ и оценка оборотного капитала предприятия

Анализ оборотного капитала предприятия включает следующие этапы:

- Вычисление оборотных активов;

- Определение структуры оборотного капитала;

- Расчёт оборачиваемости всех статей оборотных активов;

- Определение рентабельности;

- Расчёт производственного (операционного) и финансового циклов предприятия.

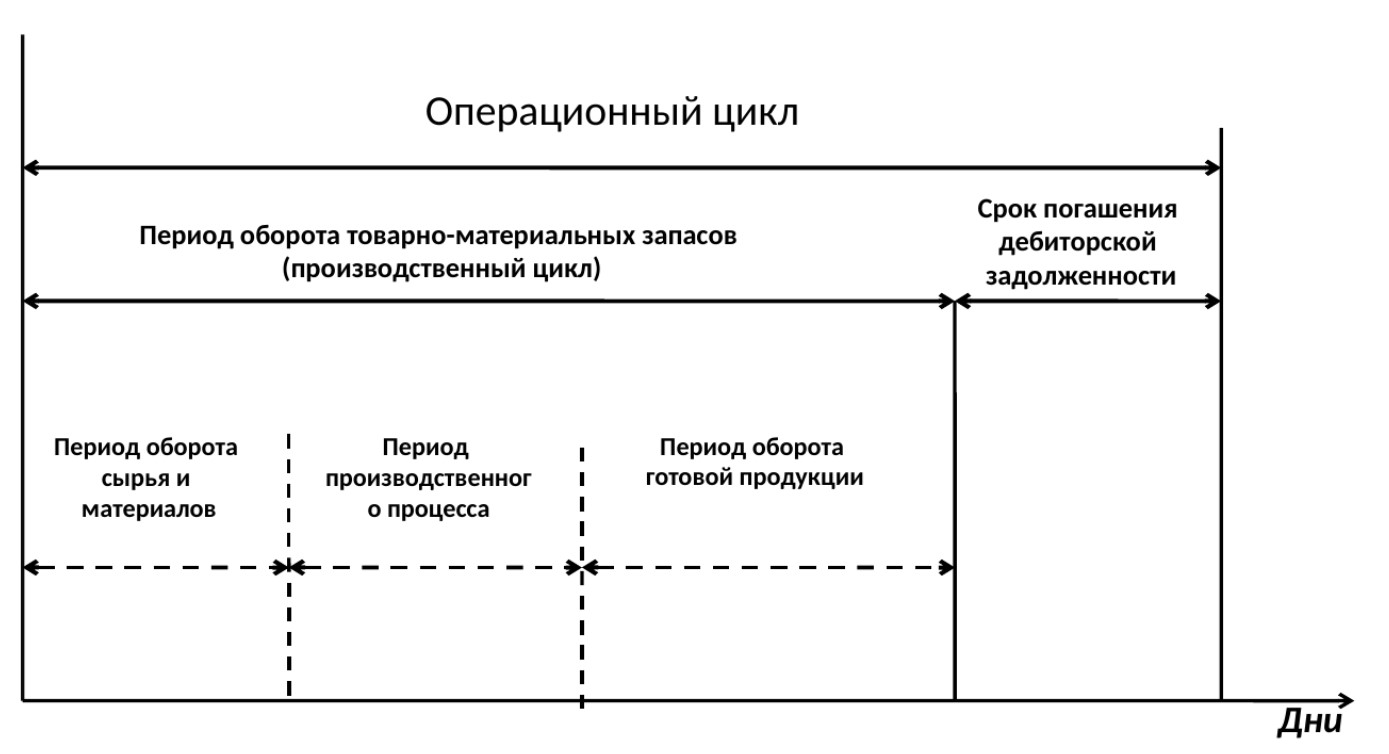

Для нормальной деятельности предприятия оборотный капитал должен находиться на всех трёх стадиях операционного цикла и во всех формах: товарной, производственной и денежной. Для сокращения циклов необходимо знать, что их формирует, а затем оптимизировать каждый из них.

Операционный цикл — это промежуток времени, требуемый для возвращения денежных средств, потраченных на закупку необходимых в производстве активов.

Оптимизация каждого этапа операционного цикла может привести к повышению рентабельности оборотного капитала и к улучшению финансовых показателей предприятия.

6. Коэффициенты ликвидности

Эффективность управления активами, в том числе и оборотными, оценивается коэффициентами ликвидности.

1 Коэффициент текущей ликвидности (Current Ratio)

- С – величина оборотного капитала;

- КО – краткосрочные обязательства предприятия сроком погашения до 1 года.

На практике нормальным является коэффициент в диапазоне от 1,5 до 2,5. Если этот коэффициент опускается ниже 1, то платёжеспособность предприятия по краткосрочным обязательствам под угрозой.

2 Коэффициент быстрой ликвидности (Quick Ratio)

Этот показатель очень похож на первый, но из оборотного капитала исключаю наименее ликвидную его часть – запасы.

Оптимальное значение этого коэффициента 1 или выше.

7. Выводы

Источники формирования оборотных средств неразличимы в процессе кругооборота капитала. Однако система формирования оборотных средств оказывает влияние на скорость оборота, замедляя или ускоряя его. Кроме того, характер источников формирования и принципы различного режима использования собственных и заёмных оборотных средств являются решающими факторами, влияющими на эффективность использования оборотных средств и всего капитала предприятия.

Рациональное использование и формирование оборотных средств оказывает активное влияние на ход производственного процесса, на финансовые показатели предприятия и его платёжеспособность, позволяя достигать более высокой эффективности производства с минимально необходимым размером оборотных средств.

Избыток оборотных средств, в свою очередь, означает, что часть средств предприятия бездействует и используется не эффективно.

Источник https://finkurier.ru/investitsii/investitsii-v-osnovnye-fondy.html

Источник https://vsdelke.ru/buhuchet/oborotnyj-kapital.html

Источник

Источник