Фондовый рынок: биржевые инвестиционные фонды

Содержание статьи

Фондовый рынок: биржевые инвестиционные фонды

Одним из наиболее популярных вариантов инвестирования в последнее время стал Exchange-Traded Fund (дословно – фонд, торгующийся на бирже) и его российский аналог – биржевой паевой инвестиционный фонд. Давайте выясним, что из себя представляют эти инструменты, и в чём секрет их привлекательности.

Доверяем профессионалам

Фондовый рынок предоставляет широчайшие возможности для сохранения и преумножения капитала, однако далеко не каждый человек обладает необходимыми знаниями для торговли на нём. Выход из положения довольно прост: необходимо обратиться к профессионалам. Коллективное доверительное управление – широко распространённая и давно завоевавшая высокую популярность во всём мире услуга. Суть её такова: управляющая компания аккумулирует денежные средства, внесённые множеством мелких вкладчиков, и оперирует ими на фондовом рынке как единым пулом. Технически коллективное управление осуществляется через покупку и продажу паёв различных фондов.

В России до недавнего времени существовало только три типа паевых инвестиционных фондов (ПИФов):

- Закрытые. Приобрести паи таких фондов можно лишь в момент их создания.

- Интервальные. Операции с паями доступны только внутри небольших временных интервалов, указанных в уставе фонда.

- Открытые. Продажа и погашение паёв осуществляется в любой рабочий день.

Нетрудно догадаться, что наибольшей популярностью из упомянутых пользовались ПИФы открытого типа. На конец 2018 года суммарная стоимость их чистых активов превысила 300 000 млн руб. Соответствующие данные были опубликованы ЦБ РФ.

И в том же 2018 году появился первый российский паевой инвестиционный фонд нового типа – биржевой. О подобных фондах и пойдёт наш рассказ.

Мировой лидер

Биржевой паевой инвестиционный фонд (БПИФ) – это российский аналог давно и хорошо зарекомендовавшего себя на мировом рынке Exchange-Traded Fund (ETF). Как сразу понятно из названия, главная особенность фондов такого типа – непременное обращение их паёв на бирже. Первый ETF появился на фондовой бирже Торонто в 1990 году.

За прошедшие годы биржевые фонды приобрели огромную популярность и завоевали лидирующую позицию в сегменте коллективного доверительного управления.

По данным информационного агентства Bloomberg, в мире сейчас более шести тысяч различных ETF, а суммарный капитал под их управлением превышает 6 трлн долларов.

В России, как уже упоминалось, собственные биржевые фонды появились только в 2018 году, хотя различные ETF-ы к этому моменту уже давно и успешно торговались на Московской бирже. Такое отставание было связано с отсутствием необходимой правовой базы для их создания. После внесения соответствующих поправок в законодательство процесс, что называется, пошёл, и на текущий момент биржевые фонды, паи которых находятся в обращении на Московской бирже, делятся примерно в равной пропорции. Шестнадцать относятся к категории ETF, а пятнадцать – БПИФ.

Давайте посмотрим, чем биржевые фонды отличаются от остальных ПИФов, и почему они так привлекательны для инвесторов.

Сплошные достоинства

Покупка/продажа паёв

Здесь будет уместно напомнить, как производится обращение паёв у действующего чемпиона по популярности – ПИФа открытого типа. Приобретение новых паёв или погашение уже имеющихся происходит либо непосредственно в управляющей компании, либо у агентов-распространителей. При этом деньги за погашение пая вернут совсем даже не сразу: статья 25-я Федерального закона №156-ФЗ «Об инвестиционных фондах» от 29.11.2001 (ред. от 26.07.2019) определяет максимальный срок такой выплаты – 10 рабочих дней. На практике этот процесс занимает около трёх дней, но тут уже всё зависит от доброй воли управляющей компании.

Размещение паёв биржевого инвестиционного фонда происходит прямо на бирже. На ней же происходит и дальнейшая торговля. В любой момент можно продать имеющиеся активы, получить денежные средства на торговый счёт и, при желании, сразу их вывести. В принципе, на Московской бирже можно совершать операции и с паями открытых ПИФов, но низкая ликвидность сводит смысл этого занятия к нулю. Ликвидность же паёв биржевых фондов поддерживает управляющая компания, выставляя котировки на покупку и продажу.

Цена пая и комиссия фонда

Официальная цена пая ПИФа открытого типа рассчитывается ежедневно. При покупке пая инвестор выплачивает определённую сумму свыше этой цены. Эта сумма называется надбавкой. Погашение паёв происходит, наоборот, со скидкой. Комиссия управляющей компании фонда складывается из этих надбавок и скидок и может доходить до 5%.

Похожим образом обстоят дела и с биржевыми фондами. Однако цена пая тут пересчитывается раз в 15 секунд, то есть практически в реальном времени. Управляющая компания фонда непрерывно предлагает на покупку и продажу большое количество паёв фонда по ценам, близким к расчётной. Тем самым она обеспечивает высокую ликвидность инструмента, и одновременно получает комиссию, равную разнице между покупкой и продажей. Характерные её величины: 0,2-0,8%.

Управление активами

Средства, вырученные от продажи паёв, ПИФы открытого типа могут вкладывать только в рыночные финансовые инструменты, то есть в активы, допущенные к торгам на Московской бирже. Каждый фонд примерно очерчивает в своей инвестиционной декларации круг ценных бумаг, которыми он будет заниматься (акции, облигации и т.д.). После чего управляющая компания занимается операциями с ними, пытаясь добиться наилучшего результата.

Биржевые инвестиционные фонды подобным управлением не занимаются вообще. Они жёстко привязаны к тому или иному биржевому индексу и просто повторяют его движение. Все вновь приходящие денежные средства вкладываются в ценные бумаги, формирующие этот индекс, в соответствии с их весами в нём. Подобное инвестирование называется пассивным. Нельзя сказать, что оно лучше или хуже традиционного, но, по крайней мере, вкладчику легче следить за состоянием активов и понимать, что происходит. Популярность биржевых инвестиционных фондов сейчас настолько высока, что многие индексы были придуманы только для того, чтобы привязать к ним новый фонд.

Огласите полный список, пожалуйста

Вооружившись теорией, пора перейти к конкретике и рассказать про те биржевые инвестиционные фонды, паи которых торгуются на Московской бирже. Следует также упомянуть, что все операции на бирже физические лица могут делать только через посредников – фондовых брокеров.

Фонды облигаций

Представлен широкий выбор фондов, привязанных к российским, европейским и американским индексам долговых бумаг. Облигации относятся к инструментам с фиксированной доходностью, поэтому такие фонды обеспечивают вкладчикам стабильный и равномерный приток капитала. Собственно, в этом и состоит их главная привлекательность.

| Фонд | Управляющая компания | Базовый актив | Валюта | Формат | |

|---|---|---|---|---|---|

| FinEx Cash Equivalents UCITS ETF (RUB) | FinEx Funds plc | Solactive 1-3 month US T-Bill Index | ₽ | ETF | |

| FinEx Cash Equivalents UCITS ETF (USD) | FinEx Funds plc | Solactive 1-3 month US T-Bill Index | $ | ETF | |

| FinEx Tradable Russian Corporate Bonds UCITS ETF (RUB) | FinEx Funds plc | Индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays) | ₽ | ETF | |

| FinEx Tradable Russian Corporate Bonds UCITS ETF (USD) | FinEx Funds plc | Индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays) | $ | ETF | |

| ITI Funds Russia-focused (USD) | ITI Funds | ITI Funds Russia-focused USD Eurobond Index (ITIEURBD Index) | $ | ETF | |

| Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций | АО «Сбербанк Управление Активами» | Индекс МосБиржи российских ликвидных еврооблигаций (RUEU10) | ₽/$ | БПИФ | |

| ВТБ – Российские корпоративные облигации смарт бета | АО ВТБ Капитал Управление активами (ВТБК УА) | Индекс корпоративных облигаций (RUCBITR) | ₽ | БПИФ | |

| Сбербанк — Индекс МосБиржи государственных облигаций | АО «Сбербанк Управление Активами» | Индекс государственных облигаций (RGBITR) | ₽ | БПИФ | |

| Сбербанк — Индекс МосБиржи рублёвых корпоративных облигаций | АО «Сбербанк Управление Активами» | Индекс рублёвых корпоративных облигаций (RUCBTR3Y) | ₽ | БПИФ | |

| Газпромбанк — Корпоративные облигации 2 года | УК «Газпромбанк Управление активами» | Индикатор «Газпромбанк — Корпоративные облигации, дюрация 2 года» | ₽ | БПИФ | |

| Газпромбанк — Корпоративные облигации 4 года | УК «Газпромбанк Управление активами» | Индикатор «Газпромбанк — Корпоративные облигации, дюрация 4 года» | ₽ | БПИФ | |

| ВТБ – Фонд «Американский корпоративный долг» | АО ВТБ Капитал Управление активами | БПИФ инвестирует в корпоративные облигации США, посредством покупки ETF Ishares $ High Yield Corp Bond | ₽/$ | БПИФ |

Акции

Биржевые фонды этой категории позволяют вкладчикам максимально диверсифицировать вложения капитала по географическому принципу, оперируя при этом совсем небольшими суммами. От Австралии до Казахстана.

| Фонд | Управляющая компания | Базовый актив | Валюта | Формат | |

|---|---|---|---|---|---|

| FinEx FFIN Kazakhstan Equity ETF (KZT) | FinEx Physically Backed Funds plc | Kazakhstan Stock Exchange Index (KASE Index) | ₸ | ETF | |

| FinEx Russian RTS Equity UCITS ETF (USD) | FinEx Funds plc | Индекс РТС полной доходности «нетто» (по налоговым ставкам российских организаций) (RTSTRR) | $ | ETF | |

| ITI Funds RTS Equity ETF | ITI Funds | Индекс РТС (RTSI$ Index) | $ | ETF | |

| FinEx Germany UCITS ETF (EUR) | FinEx Funds plc | Solactive GBS Germany Large & Mid Cap Index NTR | € | ETF | |

| FinEx USA Information Technology UCITS ETF (USD) | FinEx Funds plc | Solactive US Large & Mid Cap Technology Index NTR | $ | ETF | |

| FinEx Japan UCITS ETF (USD) | FinEx Funds plc | Solactive GBS Japan Large & Mid Cap USD Index NTR | $ | ETF | |

| FinEx Australia UCITS ETF (USD) | FinEx Funds plc | Solactive GBS Australia Large & Mid Cap Index NTR | $ | ETF | |

| FinEx USA UCITS ETF (USD) | FinEx Funds plc | Solactive GBS United States Large & Mid Cap Index NTR | $ | ETF | |

| FinEx United Kingdom UCITS ETF (USD) | FinEx Funds plc | Solactive GBS United Kingdom Large & Mid Cap Index NTR | £ | ETF | |

| FinEx China UCITS ETF (USD) | FinEx Funds plc | Solactive GBS China ex A-Shares Large & Mid Cap USD Index NTR | $ | ETF | |

| Сбербанк — Индекс МосБиржи полной доходности «брутто» | АО «Сбербанк Управление Активами» | Индекс МосБиржи полной доходности «брутто» (MCFTR) | ₽ | БПИФ | |

| Сбербанк – S&P 500 | АО «Сбербанк Управление Активами» | Standard & Poor`s 500 Index (S&P 500) | ₽/$ | БПИФ | |

| Технологии 100 | ООО УК «Альфа-Капитал» | БПИФ инвестирует в паи иностранного фонда, ориентированного на динамику индекса акций 100 крупнейших компаний, торгуемых на NASDAQ | $ | БПИФ | |

| Альфа — Капитал Эс энд Пи 500 (S&P 500) | ООО УК «Альфа-Капитал» | БПИФ инвестирует в паи иностранного фонда, ориентированного на динамику индекса акций 500 крупнейших компаний, торгуемых на рынке США | $ | БПИФ | |

| Европа 600 | ООО УК «Альфа-Капитал» | БПИФ инвестирует в паи иностранного фонда, ориентированного на динамику индекса акций 600 европейских компаний большой, средней и малой капитализации | € | БПИФ | |

| ВТБ-Фонд Акций американских компаний | АО ВТБ Капитал Управление активами (ВТБК УА) | БПИФ инвестирует в паи иностранного фонда, ориентированного на динамику индекса акций 500 крупнейших компаний США | ₽/$ | БПИФ | |

| ВТБ – Фонд Акций развивающихся стран | АО ВТБ Капитал Управление активами | БПИФ инвестирует в акции развивающихся стран посредством покупки ETF Ishares Core MSCI EM | ₽/$ | БПИФ | |

| Фридом – Лидеры технологий | УК «Восток-Запад» | Индекс акций десяти глобальных компаний технологического сектора | ₽ | БПИФ |

Товарные фонды

В этой категории присутствует единственный инвестиционный фонд, привязанный к цене золота на Лондонской бирже. Конечно, способов вложить деньги в «жёлтый металл» довольно много, но ещё один лишним точно не будет.

| Фонд | Управляющая компания | Базовый актив | Валюта | Формат | |

|---|---|---|---|---|---|

| FinEx Gold ETF (USD) | FinEx Physically Backed Funds plc | LBMA GoldPriceAM (USD) | $ | ETF |

Качества чемпиона

В заключение соберём воедино преимущества биржевых инвестиционных фондов, позволившие им стать мировыми лидерами в секторе коллективного доверительного управления:

- Прозрачность. Содержание портфелей БПИФов всегда стопроцентно известно: это те же бумаги, что и в биржевом индексе, привязанном к фонду. Туда не могут попасть активы непонятных фирм.

- Наглядность. Изменение цены пая вместе со стоимостью имеющихся активов можно наблюдать в реальном времени.

- Доступность. Стоимость пая обычно составляет одну-две тысячи рублей, что позволяет начинать торговлю ими с малых сумм.

- Простота торговли. Всё, что необходимо для доступа к торгам – открыть счёт у фондового брокера.

- Диверсификация. Инвестиционные фонды распределяют средства в широкий спектр ценных бумаг, что снижает общий уровень риска.

- Ликвидность. Возможность совершить покупку/продажу большого количества паёв в любое время работы биржи.

Если учесть ещё тот факт, что для операций с паями биржевых фондов нет нужды становиться квалифицированным инвестором, то можно смело предрекать российским БПИФам большое будущее. Как это, собственно, уже и произошло во всём мире.

ETF фонды: что это и как работает — на простых примерах

Простыми словами, ETF — это оптимизированный под массового инвестора обычный ПИФ, или, как его называют на Западе — взаимный фонд (Mutual Fund). Отличия в том, что ETF собираются на основе определенного биржевого индекса, торгуются, по сути, как обычные ценные бумаги, не подразумевают активного управления. То есть на ETF фондах можно заработать ровно столько, сколько заработает рынок в целом, в рамках индекса, к которому они привязаны.

Инвестирование предполагает выбор подходящей стратегии. Поэтому говорить, что лучше, а что хуже — самостоятельная покупка бумаг через брокера, вложения в классический паевой фонд или ETF — не имеет смысла. Каждый сам определяет для себя лучший вариант получения дополнительного дохода.

Биржевой фонд может повторять индекс мировых цен на золото или нефть, двигаться вслед за динамикой ключевой ставки ЦБ или ФРС. В нем могут быть собраны корпоративные акции или облигации любой отдельной страны. Он может опираться на любой известный индекс типа РТС или NASDAQ. Индекс для ETF можно сделать на базе ценных бумаг производителей газированных напитков из Африки (если найдутся компании, акции которых торгуются на бирже), технологических компаний Калифорнии, всех ферм по выращиванию кенгуру в Австралии. Фантазия почти ничем не ограничена.

Кстати, есть мнение, что пик развития биржевых фондов уже достигнут, а сама индустрия начала испытывать пресыщенность и усталость. Новым фондам все сложнее пробиться на рынок и заработать для своих клиентов.

Количество выводимых на рынок новых фондов началось снижаться с 2015 года. Тогда их появилось, согласно статистике, 285. В 2018 году создано 268 ETF. Растет количество закрываемых ETF: в 2015 закрылся 101 фонд, в 2018 — 155.

ETF фонды и пассивное управление

В этой точке возникают логичные вопросы. Как можно абстрагироваться от человеческого фактора да еще и свести комиссии к минимуму? Какой смысл играть против индекса, если на длительной дистанции рынки все равно будут расти? Нельзя ли купить сам этот индекс?

Нет, сам индекс купить нельзя. Можно покупать и продавать, например, фьючерс на индекс. Этот инструмент обладает высокой ликвидностью (контракт исполняется не через поставку базового актива, а через денежные расчеты) и доступен инвесторам с небольшим капиталом. Здесь остается один шаг до появления биржевого индексного фонда.

Как работает и как устроен фонд ETF?

Допустим, мы хотим «повторить» американский индекс S&P 500, куда входят 500 «лучших» публичных компаний США. За год он поднялся на 2,6 % в долларовом выражении, и это неплохая валютная доходность.

У нас есть 10 миллионов USD. Находим структуру S&P 500, смотрим долю всех компаний и приобретаем их акции в этой весовой пропорции, чтобы в сумме сложился наш капитал: Apple на 391 тысяч долларов, Microsoft на 308 тысяч, Amazon на 268 тысяч и так далее, вплоть до последней — News Corporation Class B на 7600.

Таким образом, мы упрощенно продублировали историю создания первого ETF. В идеале динамика стоимости нашего биржевого фонда в точности будет следовать за изменением индекса S&P 500. На практике в любой момент времени цена ETF может отличаться от «честной» цены всего портфеля.

Выгоды ETF для инвестора

Какие есть риски при покупке ETF?

Вложения в ETF оперируют с просчитываемыми, разумными рисками.

Если закроется ETF-провайдер или сам фонд ETF (что бывает не так уж редко), инвестор не потеряет деньги. Так же как и в случае с ПИФ здесь есть свой депозитарий. При банкротстве УК он передаст активы под управление другой компании или продаст ценные бумаги на рынке и выплатит владельцам причитающиеся им средства.

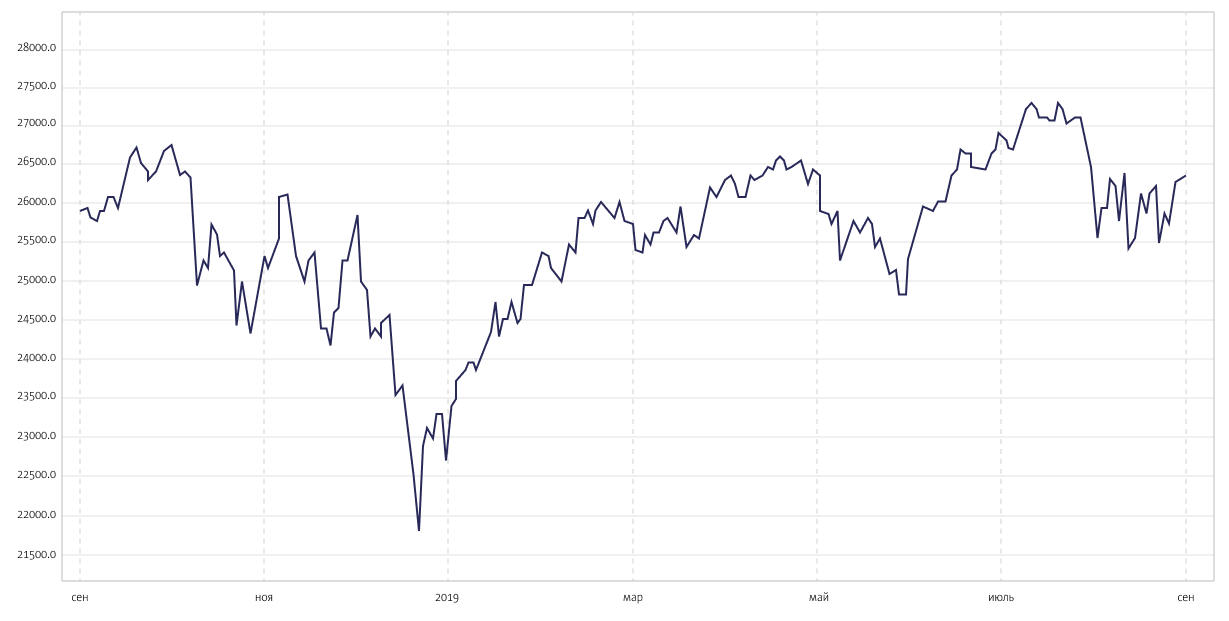

Наиболее вероятный риск для владельцев ETF, как и для любых инвестиционных инструментов, связан со снижением их стоимости. Если постоянно следить за динамикой цен фонда, с этим придется сталкиваться регулярно. Просто потому, что биржевой фонд повторяет индекс, к которому он привязан, а большинство индексов, особенно на основе акций, «скачут» без остановки.

Сравнение ETF и ПИФ

Биржевые фонды, как и прочие ценные бумаги, можно покупать и продавать свободно в течение торговой сессии. Но основной посыл ETF состоит в том, что это инструмент для долгосрочного инвестирования. Не случайно многие американцы предпочитают держать в них свои пенсионные накопления.

Например, после кризиса 2008 года и обвала биржевых индексов по всему миру, на восстановление утерянных позиций ушло примерно 4-5 лет, после чего большинство финансовых рынок демонстрировали стабильный рост.

На долгой дистанции ETF практически безоговорочно выигрывает у управляющих, не говоря уже о самостоятельных инвесторах, средний срок «выживаемости» которых составляет примерно 6 месяцев. В лучшем случае управляющий может сравняться с показателями биржевых фондов на интервале 5-10 лет.

В рейтинге доходности ПИФов акций хорошо видно, что лишь несколько десятков фондов способны переиграть индекс российской биржи (если они вкладывались в акции отечественных компаний) и американского фондового рынка (если фонд состоит из зарубежных акций) в течение года. Остальные либо смогли удержаться за ними, либо ушли в минус.

Общество с ограниченной ответственностью УК «Система Капитал» зарегистрировано Государственной регистрационной палатой при Министерстве юстиции Российской Федерации 31 октября 2000 года. Общество с ограниченной ответственностью УК «Система Капитал» © 2000–2017 (на сайте используется сокращение — УК «Система Капитал»). Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9, телефоны: +7 (495) 228-15-05, http://www.sistema-capital.com. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13853-001000 выдана Центральным банком Российской Федерации (Банк России) 13.03.2014 г. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Управляющий не обещает и не гарантирует получение какого-либо дохода, а также полного возврата ценных бумаг и (или) денежных средств, переданных в доверительное управление. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00041, выдана ФКЦБ России 17.01.2001 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9; по телефонам: +7 (495) 228-15-05, по факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30; на сайте Управляющей компании: http://www.sistema-capital.com; в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании: http://www.sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу: http://www.sistema-capital.com, а также публикуется в «Приложении к Вестнику ФСФР».

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Валютные накопления» (в настоящем материале – «Валютные накопления»). Регистрационный номер — 3193, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 13.01.2021г. в рублях за 3 мес. -1,47%, за 6 мес. 8,52%, за 12 мес. 29,08%, за 36 мес. 54,44%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Сберегательный» (в настоящем материале – «Сберегательный»). Регистрационный номер — 3194, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 13.01.2021г. в рублях за 6 мес. 3,61%, за 12 мес. 8,03%, за 36 мес. 33,68%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Российские акции» (в настоящем материале – «Российские акции»). Регистрационный номер — 2744, дата регистрации — 21 Февраля 2014 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 13.01.2021г. в рублях за 6 мес. 27,90%, за 12 мес. 10,03%, за 36 мес. 58,10%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный. Валютный» (в настоящем материале – «Резервный. Валютный»). Регистрационный номер — 2671, дата регистрации — 04 Октября 2013 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 13.01.2021г. в рублях за 6 мес. 7,60%, за 12 мес. 25,54%, за 36 мес. 50,93%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный» (в настоящем материале – «Резервный»). Регистрационный номер — 2204-94177868, дата регистрации — 13 Сентября 2011 года, регистрирующий орган — Федеральная служба по финансовым рынкам. Доходность на 13.01.2021г. в рублях за 6 мес. 2,77%, за 12 мес. 6,48%, за 36 мес. 29,48%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Высокие технологии» (в настоящем материале – «Высокие технологии»). Регистрационный номер — 3417, дата регистрации — 09 Ноября 2017 года, регистрирующий орган — Банк России. Доходность на 13.01.2021г. в рублях за 3 мес. 26,62%, за 6 мес. 54,28%, за 12 мес. 91,83%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Биотехнологии» (в настоящем материале – «Биотехнологии»). Регистрационный номер — 3723, дата регистрации — 14 Мая 2019 года, регистрирующий орган — Банк России. Доходность на 13.01.2021г. в рублях за 3 мес. 4,37%, за 6 мес. 13,12%, за 12 мес. 55,26%.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «Информатика +» (в настоящем материале – «Информатика +»). Регистрационный номер — 4010, дата регистрации — 09 Апреля 2020 года, регистрирующий орган — Банк России. МТС Инвестиции — объект авторского права Публичного акционерного общества «Мобильные ТелеСистемы», используемый Обществом с ограниченной ответственностью УК «Система Капитал» на основе лицензионного договора. Материалы, представленные на настоящем ресурсе (далее — материалы), не являются предложением финансовых инструментов, а также не являются индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). В материалах не принимаются во внимание Ваши личные инвестиционные цели, финансовые условия или нужды. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО УК «Система Капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в материалах, и не рекомендует использовать указанные материалы в качестве единственного источника информации при принятии инвестиционного решения. Материалы подготовлены исключительно в информационных целях и не направлены на побуждение Вас к приобретению финансовых инструментов, упомянутых в них. Информация и мнения, изложенные в материалах, были собраны или получены на основании данных, полученных из источников, которые, по мнению авторов материалов, являются надежными и достоверными. В материалах не дается ни прямых, ни косвенных заявлений или гарантий в отношении точности, полноты или надежности содержащихся в них данных, полноты обзора ценных бумаг, рынков или исследований, указанных в материалах. Любое мнение, выраженное в материалах, может быть изменено без предварительного уведомления и может отличаться или даже быть противоположным мнению, изложенному в других материалах ООО УК «Система Капитал». Любые суждения или мнения, представленные в материалах, актуальны на момент их публикации. Если дата представленного материала неактуальна, его содержание может не отражать текущее мнение авторов материала и текущую ситуацию на рынке. Цены, указанные в материале, представлены исключительно в информационных целях и не являются оценкой конкретной ценной бумаги или другого инструмента. ООО УК «Система Капитал» не гарантирует совершение каких-либо сделок, упомянутых в материалах, в том числе по указанным в них ценам.

Материалы не следует рассматривать в качестве предложения или побудительной причины принять участие в инвестиционной деятельности и на них нельзя рассчитывать как на заверение того, что какая-либо конкретная транзакция может быть осуществима по указанной в материалах цене. Инвесторам следует самим принимать решения об обоснованности инвестиций в каждый финансовый инструмент или инвестиционную стратегию, упомянутые в материалах. Материалы являются собственностью ООО УК «Система Капитал». Использование материалов (полностью или частично) разрешено только с указанием активной ссылки на конкретный материал. ООО УК «Система Капитал» не несет ответственности за действия третьих лиц в результате такого использования и распространения. Материалы по налоговым вопросам подготовлены ООО «СКК», оказывающим консультационные услуги ООО УК «Система Капитал». «МТС Инвестиции» — объект авторского права Публичного акционерного общества «Мобильные ТелеСистемы», используемый ООО УК «Система Капитал» на основе лицензионного договора при предложении физическим лицам услуг в рамках деятельности по управлению паевыми инвестиционными фондами. Мобильное приложение «МТС Инвестиции» — возрастная категория 0+

Источник https://finuslugi.ru/navigator/stat_fondovyj_rynok_birzhevye_investicionnye_fondy

Источник https://blog.mts.investments/articles/etf-cho-eto-i-kak-rabotaet

Источник

Источник