Что такое инвестиции: определение, сущность и примеры

Содержание статьи

Что такое инвестиции: определение, сущность и примеры

Евгений Смирнов

Евгений Смирнов

# Инвестиции

Доступно о том, что такое инвестиции

Простыми словами, инвестирование – это вложение капитала с целью заработать.

- Понятие и сущность инвестиций

- Роль инвестиций в экономике

- Признаки инвестиций

- Инвестирование – что это такое простыми словами

- Примеры инвестиционной деятельности

Грамотное распределение денежных средств является одной из важнейших составляющих деятельности как для государства, так и для компании или физического лица. Одним из способов приумножить имеющийся капитал является инвестирование.

Независимо от того, в каком контексте используется данный термин, охарактеризовать его можно следующими словами:

Инвестиции – это материальные или нематериальные затраты, целью которых является извлечение прибыли или достижение желаемого результата.

Понятие и сущность инвестиций

Введение в тему стоит начать с базовых понятий. Сам термин пришел к нам из латинского языка. В переводе на русский invest означает «вкладывать». Если давать определение простыми словами – это вложение денежных средств с целью их приумножения.

Не стоит путать краткосрочные вложения и инвестиции. Длительность последних, как правило, исчисляется годами.

Все инвестиции обязательно соответствуют определенному ряду критериев: сроки вложения, направления, риски, потенциальный доход (в том числе пассивный).

Сроки вложения. Обычно инвестиции вкладываются на определенный временной отрезок, и до тех пор, пока средства находятся в объекте инвестирования, вкладчик получает оговоренное вознаграждение – дивиденды.

Направление. Прежде чем вкладывать собственные средства в тот или иной проект, инвестор должен определить для себя направления деятельности, в которых он обладает необходимой компетенцией и, соответственно, способен правильно спрогнозировать доход, оценить риски и потенциальную выгоду.

Риск. Стоит понимать, что вкладывая в тот или иной объект, независимо от направления и финансовых показателей, инвестор подвергает свои средства риску. Его уровень может изменяться, однако вкладчик всегда рискует своими финансами в пределах вложенного капитала.

Возможный доход. Главная экономическая цель всего процесса, вне зависимости от направления вложения, – обеспечение дохода. Опираясь на данный показатель, инвестор должен принимать решение об инвестировании.

Получение пассивного дохода. Одно из основных преимуществ инвестирования заключается в получении пассивного дохода без непосредственного участия вкладчика. Эта особенность характерна для всех объектов инвестирования, от недвижимости до акций и государственных долговых облигаций.

Исходя из вышесказанного, можно сказать, что инвестициями могут быть свободные средства, имеющиеся в распоряжении физических или юридических лиц, и используемые для получения дополнительной прибыли. В качестве инвестиций могут выступать финансы, имущество, ценные бумаги и прочее.

Все инвестиции делятся на четыре вида: реальные, финансовые, валовые, частные/государственные.

- Реальные. Долгосрочные вложения в производственные отрасли.

- Финансовые. Представляют собой финансово-кредитные обязательства, ценные бумаги или деньги.

- Валовые. Средства, направленные в определенную сферу для увеличения капитала. Сюда же относятся и чистые инвестиции. Последние представляют собой вложения, направленные на увеличение размера основных средств, которые в дальнейшем будут направлены на улучшение производственного уровня.

- Частные и государственные. Вложения, владельцами которых являются частные инвесторы или государственные учреждения.

Западные учебники по экономике классифицируют инвестиции по следующим направлениям:

- государственные и частные;

- внешне- и внутриэкономические;

- финансовые или интеллектуальные;

- производственные и потребительские;

- косвенные или прямые.

Мы кратко рассмотрели основные понятия инвестиционной деятельности и экономическую сущность инвестиций, а также узнали, на какие виды они подразделяются. Теперь можно сделать вывод, что это финансовая деятельность, которая отражается на показателях как в микро-, так и в макроэкономике, а также играет важную роль в жизни частных инвесторов и всей страны в целом.

Государству инвестиции необходимы, в первую очередь, для модернизации предприятий, частным лицам они предоставляют возможность увеличить собственный капитал.

Роль инвестиций в экономике

Инвестиции выполняют важную функцию в развитии экономики страны. Они обеспечивают наличие необходимых материальных и нематериальных активов, необходимых для будущего роста.

Значение инвестиций в рыночной экономике объясняется их определением. К данному параметру можно отнести как традиционные денежные средства, как один из наиболее доступных инструментов, так и банковские вклады, технологии, производственное оборудование и прочие виды активов, которые можно вложить в объект экономической деятельности для извлечения прибыли.

Говоря о важности инвестиционной деятельности, нельзя не упомянуть о том, какова ее роль в развитии мировой экономики. Любое государство, которое хочет увеличивать текущие финансовые показатели, обязано взаимодействовать с другими странами. Сюда относится товарооборот, обмен денег, а также совместные экономические мероприятия и межправительственные проекты.

В зависимости от степени готовности к подобным процессам, государства делятся на закрытые, ограниченно закрытые и открытые. В последнем случае проще наращивать объемы торговли, поскольку в подобном процессе создается свобода предпринимательской деятельности. Это также является залогом повышения налоговых поступлений.

Кроме того, страны с открытой экономикой позволяют местным компаниям привлекать инвестиции иностранных инвесторов. В будущем такие предприятия смогут выйти на международный рынок, производить большее количество товара и тем самым улучшить общий инвестиционный климат страны.

Признаки инвестиций

Инвестициями являются те вложения, которые соответствуют следующим признакам:

- способность приносить доход инвестору;

- основная цель вложения – личный интерес инвестора;

- наличие рисков, даже если объектом инвестирования является надежный актив;

- длительный срок вложения средств – зачастую от одного года и дольше;

- четкая направленность и понимание того, куда необходимо вкладывать средства;

Главные источники для инвестирования – это собственные средства, привлеченные или заемные.

К собственным средствам относится уставной капитал, прибыль предприятия, а также специальный, целевой или резервный фонд. Заемные средства – это кредиты или займы, которые позволяют инвестору осуществлять свою деятельность. Они выдаются на определенный срок, подлежат возврату и зачастую являются платными. Размер платежа определяется процентом, установленным в рамках договора о сотрудничестве. Привлеченные средства могут быть получены на финансовых рынках за счет эмиссии ценных бумаг или внешнего капитала.

Инвестирование – что это такое простыми словами

Если говорить о том, что такое инвестирование простыми словами, можно сказать, что это вложение капитала с целью заработать. Это главная задача для данной деятельности, особенностями которой являются риск и потенциальный доход. Причем между двумя этими показателями наблюдается прямая связь – чем выше ожидаемый доход, тем выше и показатель риска.

Кроме того, под инвестициями понимается долгосрочное вложение, обычно от одного года. Это отличает их от спекулятивных действий на финансовых рынках.

В свою очередь, привлеченный капитал для эмитентов ценных бумаг имеет свое значение и цель. Дополнительное финансирование позволяет им расширять производство и выходить на новые рынки сбыта.

Подытоживая все вышесказанное, можно сделать вывод, что вся суть вложений сводится к получению дохода и наращиванию капитала.

Примеры инвестиционной деятельности

В качестве примеров инвестиционной деятельности можем рассмотреть компании, которые могут использовать имеющиеся активы и финансы для инвестирования. Например, банки и страховые компании.

Первые получают конкурентное преимущество благодаря особенностям своей деятельности, а также финансовым и другим инструментам, способным положительно влиять на результат капиталовложения.

Вторые отличаются тем, что объектами для привлечения денег являются страховые резервы. Кроме того, отдельно стоит выделить и цель, которую ставят перед собой страховые компании. Их главная задача заключается не в получении прибыли, а в сохранении финансовой стабильности благодаря успешному инвестированию.

Финансы, полученные в ходе инвестиционной деятельности, прежде всего отображают сделки предприятия в сфере купли-продажи по капитальным активам. Сюда относятся активы, внесенные на баланс компании с полезным сроком использования от одного года.

При этом стоит отметить, что руководство фирмы получает определенную свободу в принятии решений относительно того, что считать или не считать капитальными расходами. Успешность вложения средств в такую компанию напрямую зависит от владения инвестором данной информацией.

В качестве примера рассмотрим только что созданную компанию Х. В плане у нее заложена подготовка финансового отчета к концу месяца. В этом документе будут указаны размер полученной прибыли и понесенных убытков, а также баланс и сведения о движении средств.

По итогам стартового месяца компании не удалось получить доходы, но были некоторые операционные расходы. Соответственно, в итоговом отчете показатель чистой прибыли будет равен нулю. Кроме того, инвестиционная деятельность также не велась, поэтому в этом отчете показатель также равен нулю.

На протяжении второго месяца компания направляла инвестиции в землю и имущество. Подобная деятельность подразумевает собой отток капитала, что приводит к отрицательному показателю в отчете об инвестиционной деятельности.

Притоком являются финансы, вырученные в результате:

- сделок по реализации ценных бумаг, которые изначально были взяты для этой цели;

- реализации с учетом скидок;

- реализации производственных активов.

Оттоками называются средства, выплаченные:

- во время покупки ценных бумаг для их дальнейшей продажи;

- приобретение долгосрочных производственных активов;

По своей форме все инвестиции делятся на две формы. Первая — традиционная инвестиционная деятельность, вторая — альтернативная.

Используя подобное разделение, можно проанализировать наиболее популярные финансовые инструменты, относящиеся к каждой категории инвестиций.

Традиционные инвестиции — это акции компаний, долговые облигации, депозиты. Альтернативные инвестиции — это объекты недвижимости, частный капитал, предметы искусства, роскоши и т. д.

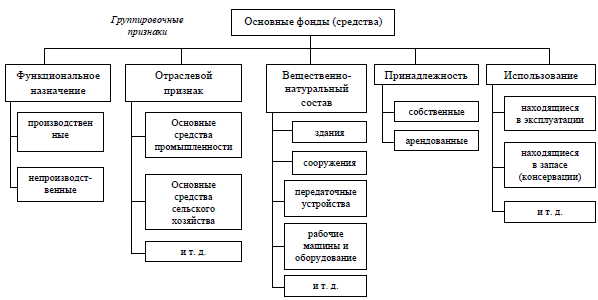

Инвестиции в основные фонды предприятия

Рассмотрение главных составляющих капитального вложения в создание предприятия. Структура основных производственных фондов, средние нормы амортизационных отчислений. Расчет потребной списочной численности персонала. Калькуляция себестоимости товара.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Министерство образования Российской Федерации

ФБОУВО Тульский Государственный университет

КАФЕДРА ЭКОНОМИКИ И УПРАВЛЕНИЯ

по дисциплине “Экономика организаций”

Выполнил: Студент гр. 720531 Кузин П. В.

Принял: Чачина Е. Б.

Ключевым вопросом инвестирования остается инвестиции в основные фонды предприятия. Именно инвестиции в развитие, усовершенствование, своевременное обслуживание или замену основных средств дает предприятию возможность для повышения эффективности производства, расширения рынка сбыта, увеличения производственных мощностей и качества производимой продукции. Актуальность курсового проекта обусловлена тем, что анализ инвестиций, осуществляемых в форме капитальных вложений в основные фонды, оборотные фонды, нематериальные активы, дает возможность определить наличие необходимых ресурсов, и возможные направления их привлечения. Для повышения эффективности деятельности предприятия.

Цель курсового проекта — выявить наилучший вариант инвестирования для производства товара, изучить такой вид инвестиций, как капитальные вложения, их классификацию, источники, объекты и субъекты инвестирования, их права и обязанности, а также эффективность капитальных вложений. Также рассчитать списочную численность персонала на проектируемом предприятии, калькуляцию себестоимости товара, его отпускную цену и сориентироваться в прогнозе будущей прибыли. Она позволяет рассчитать необходимые капитальные вложения в нормируемые оборотные средства предприятия.

Финансово — экономическая оценка проекта дает возможность определить целесообразность инвестирования средств для реализации проекта.

Заключительный раздел проекта содержит основные выводы технико-экономического обоснования проекта для создания предприятия по производству товара. На основании сравнения полученных результатов экономических расчетов необходимо выбрать наиболее приемлемый вариант предприятия. Инвестиции, осуществляемые в форме капитальных вложений, играют важную роль в жизни каждого предприятия. Основной возможностью улучшения финансового состояния предприятия являются именно вложения в основные средства организации. Благодаря инвестициям в развитие, усовершенствование, своевременное обслуживание или замену основных средств дает предприятию возможность для повышения эффективности производства, расширения рынка сбыта, увеличения производственных мощностей и качества производимой продукции. Это в конечном итоге может увеличить объем и ассортимент продукции, расширить клиентскую базу, сократить сроки поставки сырья, сроки производства, доставки продукции. И в следствие, увеличить прибыль предприятия.

Раздел 1. Основные средства

Капитальные вложения в создание предприятия складываются из трех составляющих:

1) капитальные вложения в основные средства (фонды);

2) капитальные вложения в оборотные средства;

3) капитальные вложения в нематериальные объекты.

Капитальные вложения в основные производственные фонды проектируемого предприятия можно определить так:

где — капитальные удельные вложения в основные фонды на единицу товара, руб.;

— производственная мощность предприятия (соответственно максимальная или минимальная), единиц товара.

По данным таблицы 1.1, где приведена типовая структура основных производственных фондов машиностроительного предприятия и средние нормы амортизационных отчислений по группам основных фондов, определите капитальные вложения по каждой группе и годовые суммы амортизационных отчислений для разных мощностей проектируемого предприятия.

Таблица 1.1 Структура основных производственных фондов, средние нормы амортизационных отчислений

Капиталовложения в основные фонды

Капиталовложения в основные фонды – инвестирование в основные средства компании или расходы, направленные на воспроизводство или обновление основных фондов. Такие вложения капитала – главная составляющая инвестиций любой организации, способствующая нормальному развитию и существованию.

Капиталовложения в основные фонды – долгосрочное инвестирование в предприятие. Их особенность – в получении отдачи в виде прибыли уже через короткие промежутки времени или в будущем. Капитальные инвестиции не являются частью хозяйственного оборота компании, не расходуются и не подаются амортизации.

Сущность капиталовложений в основные фонды и их классификация

Каждое предприятие, которое ставит серьезные задачи в повышении собственной конкурентоспособности и увеличении прибыли, обязуется инвестировать средства в основные фонды. Только так можно обеспечить развитие, своевременное обновление технических и материальных ресурсов, производства, а также повышение качества продукции.

Основные фонды компании – это произведенные материально-технические ценности, которые могут применяться в неизменном виде на протяжении длительного промежутка времени, как правило, от одного года и более. В случае потери стоимости это всегда происходит по частям. Деньги, которые предназначены для вложения в основные фонды, носят название основного капитала организации. Именно этот параметр, как правило, находит отображение в финансовой отчетности.

К основным фондам предприятия можно отнести:

— здания. Сюда включены все объекты, которые создают определенные условия труда для людей – складские помещения, гаражи, корпуса, жилая недвижимость;

— сооружения – материальные ценности для реализации процесса производства, которые не имеют связи с изменением предметов труда – мосты, шахты, колодцы, дороги и так далее;

— техника и транспорт, инструменты;

— оборудование и машины, необходимые для производства;

— передаточные устройства – конструкции, необходимые для передачи газообразных и жидких веществ, а также разных видов энергии.

Все основные фонды можно разделить на два вида :

— производственные – тем или иным образом принимают участие в изготовлении продукции компании;

— непроизводственные. Как правило, такой вид фондов не имеет связи непосредственно с производством и уставной деятельностью. Сюда можно включить различные социальные объекты – клубы, жилые здания, детские садики, санатории для отдыха персонала и так далее.

Все основные фонды компании могут быть :

— активными, то есть теми, которые непосредственным образом участвуют в производственном процессе;

— пассивными. В данную категорию входят стационарные объекты, не принимающие участия в перемещении продукции или его переработке. Одновременно с этим пассивные основные фонды создают оптимальные условия для производства. Сюда можно отнести сооружения, объекты недвижимости.

Структура основных фондов находится в прямой зависимости от отрасли функционирования:

— в энергетической сфере – это передаточные системы и сооружения;

— в химической, металлургической и машиностроительной сфере – оборудование и машины;

— в легкой промышленности – объекты недвижимости;

— в сельскохозяйственной деятельности – скот, насаждения.

Капиталовложения в основные фонды: источники, анализ, структура

Объекты капиталовложения в основные фонды – материальные ценности, которые находятся в частной, муниципальной или федеральной собственности и представляют собой модернизируемые или создающиеся основные средства.

Субъекты капиталовложений в основные фонды – подрядные организации, заказчики, инвесторы, пользователи объектов и прочие лица. Инвесторы могут направлять свои или заемные средства. Заказчики – это лица, которые непосредственным образом реализуют проект. Функции инвестора и заказчика могут быть совмещены.

Капиталовложения в основные фонды представляют собой финансирование следующих направлений :

— возведение новых объектов на вновь осваиваемых территориях;

— расширение уже существующей компании за счет организации нового производства;

— проведение монтажно-строительных работ и реализация крупных проектных задач;

— модернизация в производственной сфере (покупка оборудования, новых машин и станков);

— выполнение капитального ремонта и реконструкция без строительства новых цеховых помещений или изменения принципов их работы;

— полное или частичное перевооружение предприятия, внедрение новых технологий, модернизация, автоматизация;

— вложение средств в трудовые ресурсы и так далее.

К источникам для капитальных вложений в основные фонды предприятия можно отнести :

— оборотный капитал. Собственник для развития предприятия может использовать амортизационные отчисления, чистую прибыль и прочие ресурсы структуры;

— заемный капитал. Для совершения капиталовложений в основные фонды могут привлекаться облигационные займы, бюджетные или банковские кредиты, кредиты частных лиц и так далее;

— дополнительные средства от реализации ценных бумаг, взносы других частных или юридических лиц;

— государственная поддержка в виде бюджетного ассигнования и так далее.

Каждое предприятие самостоятельно выбирает направление для инвестирования, в зависимости от поставленных задач. При этом практический опыт показывает максимальную эффективность инвестиций, направляемых на техническое обновление уже работающего предприятия. В этом случае требуются много меньшие объемы капитального инвестирования, чем при существенном расширении предприятия или возведении новых объектов. Как правило, расходы окупаются много быстрее и в более сжатые сроки. Уменьшаются затраты времени и на сами работы.

Предприятие может направлять капиталовложения не только в материальные активы, но и в человеческий капитал. К примеру, средства идут на повышение производительности и квалификации персонала. Такие вложения в дальнейшем окупаются в форме повышения общих доходов предприятия.

Основной показатель уровня самофинансирования компании – это коэффициент самофинансирования. Параметр отображает реальные возможности предприятия и считается как отношение личного капитала организации к сумме привлеченных, заемных и бюджетных средств. Если уровень личных финансов превышает 60%, то такой показатель можно назвать высоким.

Существенное влияние на качество капиталовложений в основные фонды оказывают амортизационные отчисления. Так, для более скорого обновления устаревшей техники компании идут на досрочное списание старого и изношенного оборудования. И если ранее амортизация выступала исключительно в качестве оценки финансового износа, то сегодня – это инструмент для инвестирования.

Один из главных источников капитала – ценные бумаги. Возможности таких инвестиций в России пока реализованы до конца. Предприятия, как правило, больше внимания уделяют банковским займам и прочим видам кредитования. Важную роль в развитии играет и само государство, которое осуществляет регулирование посредством налоговой и денежно-кредитной политики.

Капитальные вложения в основные фонды всегда проводится в несколько этапов . При этом основная роль уделяется анализу эффективности тех или иных вливаний. Эксперты предприятия проводят оценку будущих инвестиций в проект с учетом экономических и технических перспектив. Для этих целей проводится технико-экономическое обоснование. В случае положительной оценки проект исследуется более глубоко.

Как правило, изучение структуры капиталовложения в основные фонды производится в следующих направлениях :

— финансовый анализ. Здесь делается упор на составлении прогнозов будущих результатов в случае реализации проекта;

— технико-экономический анализ. Сюда входит подробное исследование текущих и будущих мощностей производства, а также изучение роли новых разработок в сфере маркетинга;

— общеэкономический анализ. На данном этапе специалисты производят изучение общих результатов от проектной деятельности.

Эффективность капиталовложений в основные фонды всегда оценивается с нескольких сторон :

— коммерческая. Для оценки приводится целая система параметров, отображающих целесообразность проведения тех или иных мероприятий;

— общественная. Здесь анализируются параметры, которые показывают изменения в жизни общества;

— бюджетная. Если при совершении капиталовложений привлекались бюджетные средства, то оценивается целесообразность подобных инвестиций с позиции такого капитала.

По результатам проведенного анализа воздействия будущих капитальных инвестиций на инвестиционную, финансовую и основную деятельность компании принимается решение по вероятным будущим изменениям показателей:

— дополнительного выхода продукции на один рубль капиталовложений;

— уменьшения себестоимости товара на один рубль капиталовложений;

— уменьшение расходов труда на один рубль капиталовложений;

— повышение дохода на один рубль капиталовложений;

— период окупаемости.

4 направления инвестиций в основной капитал

Любое коммерческое предприятие имеет основной капитал, который позволяет бизнесу расти и развиваться. От инвестиций в основной капитал зависит не только развитие предприятия, но и существование бизнеса в целом.

Что такое основной капитал

Сначала разберем, что такое основной капитал. Он состоит из суммы основных фондов (ОФ), нематериальных (НМА) и финансовых активов (ФА).

К основному капиталу относится все, что имеет организация или предприятие:

- оборотные средства;

- недвижимое (здания и сооружения) и движимое (оборудование и т.п.) имущество;

- прибыль;

- акции.

Сюда же относятся и различные ресурсы – патенты, лицензии и т.п.

Инвестиции в основной капитал — что это

Чтобы определить, что такое инвестиции в основной капитал, сформулируем общее понятие инвестиций: это вложения любых средств для увеличения дохода. Характер и вид инвестиций бывают самыми разными. Инвестировать можно не только деньги, но и любые ресурсы – время, например.

Когда мы говорим об инвестициях в основной капитал, имеем в виду затраты на повышение результативности деятельности:

- направление средств на организацию и усовершенствование производства;

- вложения в увеличение интеллектуальной собственности;

- восстановление основных фондов по мере их износа (в денежном выражении – амортизации);

- покупку нового программного обеспечения, патентов, лицензионных продуктов.

Когда компания не вкладывает в ОФ, а оборотными средствами являются только стартовые вложения, нельзя ожидать быстрого развития и увеличения прибыли предприятия. Перспективы бизнеса зависят от привлечения средств в основной капитал.

Их направляют на модернизацию производства, усиление торговых позиций на рынке, повышение авторитета компании. Если в качестве источника инвестиций брать только полученную прибыль, но делать это регулярно, компания будет развиваться.

При помощи инвестиций в основной капитал компания наращивает объем имущества, то есть свои активы. Вложения в этом случае – долгосрочные, которые ведут к стабильному активному прогрессу.

Основные фонды – это фундамент производства. В процессе деятельности они изнашиваются, морально устаревают и требуют замены. Важно в течение всего периода работы вовремя возобновлять ресурсы, чтобы можно было их использовать в последующих производственных циклах. Поэтому грамотный подход состоит в том, чтобы привлекать максимальные инвестиции в ОФ.

Основные фонды формируются на старте бизнеса: закупается оборудование, техника, которые необходимы для нормальной работы предприятия и выпуска продукции. Они приносят прибыль и становятся составляющей частью развития компании. Кроме этого, создаются новые рабочие места, что дает развитие экономики страны.

Анализируя работу компании, определяют направления и инструменты инвестиций, чтобы увеличивать основной капитал. Это позволит управлять направлением бизнеса, при необходимости быстро его скорректировать, проводить грамотную ценовую политику и повышать прибыльность предприятия.

Направления инвестиций в основной капитал – виды и статистика

Объемы инвестиций в основной капитал делят по:

- отраслям экономики;

- источникам финансирования;

- характеру деятельности;

- видам ОФ и путям их возобновления.

Статистика утверждает, что доход от инвестиций в последние три года направлялись главным образом на:

- замену отслужившего свой срок и пришедшего в негодность оборудования;

- автоматизацию составляющих производственного цикла, исключение ручного труда;

- экономию ресурсов – электроэнергии, воды и т.п.

- снижение стоимости производства продукта;

- природоохранные мероприятия;

- внедрение актуальных технологий и т.д.

Направления инвестиций:

- Долгосрочные вложения (реальные инвестиции) в увеличение производственных мощностей – предпосылка к активному росту компании. Проанализировав деятельность, выбирают направления, которые целесообразно развивать, чтобы увеличить доход. Затем разрабатывают план и выделяют финансы.

- Краткосрочные инвестиции – повышенные вложения в проекты, фонды (в течение одного финансового года). С их помощью получают быструю прибыль и возможность направить ее на производственные цели.

- Инвестиции в ценные бумаги и кредитование сторонних организаций. Так свободные средства компании формируют дополнительную прибыль. Если компания будет выдавать кредиты, получит проценты, которые вольются в основной капитал, таким образом, расширят предприятие.

- Научные разработки, новые технологии, патенты, лицензии. Такие вклады могут сделать предприятие лидером в своей отрасли. Поэтому, чтобы получить преимущества перед конкурентами, многое бизнесмены стараются пойти по этому пути.

Предприниматели часто прибегают к привлечению инвестиций в основной капитал, так как это дает быстрое увеличение прибыли в определенном направлении.

Выбор способа получения инвестиций остается за руководителем предприятия. В первую очередь стараются использовать оборотный капитал, но часто его не хватает и приходится искать инвесторов или брать кредиты.

При вложениях в основной капитал важно иметь показатель затрат на ОФ в денежном выражении, чтобы можно было следить за окупаемостью проекта.

Она зависит от:

- уровня конкуренции на рынке;

- качества продукта;

- рационального использования средств производства;

- схемы реализации продукта (ценовой политики, маркетинговой стратегии).

Источники инвестиций в основной капитал

Источники инвестиций в основной капитал могут быть собственные или привлеченные извне. Из собственных средств инвестируют либо полученные доходы, либо амортизационные отчисления.

Также дополнительное финансирование можно получить:

1. от государства – гранты, субсидии;

2. выпустив акции и облигации для привлечения средств;

3. взяв кредит в банке – самый распространенный вид;

4. от стороннего инвестора.

Чтобы инвестиции имели смысл, предприниматель занимается расчетами и планированием расходов, то есть разрабатывает инвестиционную политику компании. Обязательно закладывают средства на непредвиденные расходы: сбои оборудования, аварии и т.п.

В дальнейшем работа предприятия зависит от стратегии развития. Она определяет темпы расходования активов и направление инвестиций.

Привлечение инвесторов

Более привлекательна для компании стратегия привлечения инвестиций от заинтересованного лица. Если грамотно описать проект, инвестор (физическое или юридическое лицо) вкладывает деньги на основе финансового анализа. Предприниматель ничего не теряет даже в случае невысоких результатов сделки. Но инвестор заинтересован в получении прибыли от вложений. Поэтому инвестиционный проект тщательно прорабатывают.

Популярные у инвесторов отрасли:

- строительство – коммерческое, жилое;

- организация культурно-массовых мероприятий;

- агропомышленные комплексы;

- частные коммунальные услуги;

- лесопереработка, охотнические и рыбные предприятия;

- банковская сфера;

- посредничество в торговле;

- частные образовательные и медицинские учреждения;

- транспортные перевозки;

- недвижимость.

От инвесторов деньги приходят несколькими путями:

- в результате выпуска и продажи ценных бумаг компании;

- как дивиденды, которые решили направить на развитие предприятия;

- государственная поддержка.

Свои средства

Свои средства компании часто становятся единственным источником прироста основного капитала.

К ним относятся:

- уставной капитал;

- средства, заработанные на реализации своего продукта;

- доход от финансовых активов;

- страховые выплаты в случае аварии, стихийного бедствия и т.п.

Заемные средства

Если не удалось найти инвестиции, приходится обращаться к заемным средствам. Это не очень привлекательно для предпринимателя, так как за использование чужих финансов нужно платить проценты – добавочную стоимость. Но иногда другого пути нет кроме:

- кредитов коммерческих банков или организаций – различных инвестиционных фондов;

- бюджетных ссуд.

Пошаговая инструкция инвестиций в основной капитал

Несколько шагов, которые необходимы для получения инвестиций:

- Определите объем требуемых средств.

- Оцените ОФ, чтобы понимать, какими суммами оперирует компания, и какую прибыль приносят.

- Составьте инвестиционный план.

- Определите методы учета и контроля за исполнением проекта.

Если компания принимает решение о привлечении инвестиций, нужно:

- Разработать бизнес-план, который покажет выгоду от размещения средств в основной капитал компании.

- Обозначить плату за вложения – размер доли в бизнесе или процент отчислений с дохода и т.п.

- Проинформировать заинтересованных участников рынка – брокеров, инвестиционные фонды и т.д.

- Организовать встречу с потенциальным инвестором и грамотно провести переговоры.

- Подписать инвестиционный договор.

Разработка проекта договора – важный пункт проведения инвестиционных мероприятий. В нем нужно учесть права и обязанности сторон. Обратите внимание на пункты, что при неполучении планируемых выгод вы не несете за это ответственность.

Как привлечь нужный объем инвестиций в основной капитал

Владелец проекта сам определяет объем необходимых инвестиций в бизнес, а инвестор оценивает вложения по следующим пунктам:

- Польза для предприятия, технико-экономическое обоснование, цель.

- Общий размер и инвестиции в каждое направление в отдельности.

- Сроки для достижения цели и возврата вложенных денег.

- Предполагаемая прибыль участников договора.

Люди, имеющие деньги, инвестируют их с целью получения дохода. Чтобы привлечь капиталы в свой бизнес, вы должны составить бизнес-план, который покажет путь повышения доходности предприятия при помощи инвестиций. Целесообразно сделать свой проект привлекательным для инвесторов, предложив им особые преференции, льготы.

Если вы планируете развиваться при помощи инвестиций, опишите проект так, чтобы инвесторы им заинтересовались. Наведите порядок в компании: создайте прозрачную понятную схему управления, погасите крупные дебиторские задолженности и т.п. Это повысит доверие к компании и поможет заключить выгодные контракты.

Используйте все доступные средства, чтобы вызвать интерес к предприятию у потенциальных инвесторов: участвуйте в отраслевых, городских, международных конференциях, семинарах в качестве спикера или посетителя, заводите контакты на выставках по специальности и смежным направлениям.

Обратитесь к фирмам, которые подбирают инвесторов для разных отраслей – их услуги стоят денег, но у них есть клиентская база, посредники найдут надежного инвестора быстрее.

Заключение

Без инвестиций в основной капитал компании невозможно ее развитие. Важно постоянно анализировать количество и структуру активов после вложений дополнительных средств. Нельзя допустить, чтобы объем долгосрочных обязательств и собственный капитал предприятия был меньше размера инвестиций.

Инвестиции в основной капитал предприятия

Инвестиции в основные фонды называются капитальные вложения. Здесь процесс инвестирования – это любые операции, которые будут управлять ресурсами компании для роста ее действительного капитала. Ресурсы имеют ограничения по времени, которое выступает решающим фактором для получения результатов.

Изучаем понятия и определения

Основной капитал – это денежные ресурсы, инвестированные в долгосрочные активы для их применения на протяжении продолжительного отрезка времени с целью получить прибыль.

Вложения в основные фонды – это инвестирование капитала на длительный срок с целью извлечения прибыли:

- основные средства. Часть активов, которые постоянно используются в работе компании, не меняют своего первоначального вещественного вида. Применяются в течение долгого периода времени, амортизационные отчисления передают их цену на готовый товар;

- нематериальные активы. Это вид неденежных активов, у которых нет физической формы. Предназначение: применение в производстве, поставке продукции/услуг, в административных целях.

Фундамент инвестиционной работы компании – реальные инвестиции.

Осуществляются различными фондами:

- покупка недвижимости;

- строительство;

- ремонт и обновление существующих имущественных комплексов;

- инвестиции в инновации;

- увеличение запасов оборотных средств.

Важно! Вклад в активы – это капитальные вложения. Расходы – вложения инвестиционные.

Капитальными вложениями называют издержки на формирование новых активов либо их перевооружение, реконструкцию или расширение. Это деньги, идущие на капитальное строительство, покупку оборудования и т.п. Можно сказать, что капиталообразующие инвестиции — основные фонды.

Выделяют такие виды:

- Капитальное строительство. Сюда входят реконструкция, расширение, возведение, модернизация объектов.

- Новое строительство. Возведение активов на новых площадях.

- Реконструкция. Частичное или тотальное переоборудование производства.

- Техническое перевооружение. Осуществление ряда мер по повышению технологического уровня производства.

Кто за все платит

Куда вкладывают деньги владельцы компаний — теперь ясно. Определим, за счет чего осуществляются инвестиции. Для этого рассмотрим следующую таблицу.

Таблица – Источники финансирования инвестиций в основные фонды предприятия:

уровень износа основного капитала;

политика компании по начислению амортизации;

совершенство фондового рынка

наличие средств в бюджете;

размер и особенность проектов;

выпуск долговых бумаг;

коммерческие и зарубежные займы;

другие инвестиции на основе возврата

развитость фондового рынка;

инвестиционная привлекательность государства;

соглашения между правительствами

цена источников займов;

льготы по налогам

Важно! Капиталообразующие инвестиции и основные фонды можно приравнять. Потому что капитальные инвестиции компании превращаются в основные фонды.

Можно ли помешать инвестициям

Активность компании ограничивается за счет:

- отсутствия для реальной экономики драйвера экономического роста;

- роста бюджетных расходов над доходами;

- показателей инфляции;

- высокой налоговой нагрузки;

- нестабильностью цен.

Это в целом. Факторы подразделяют на внутренние и внешние.

Все они влияют на способы привлечения инвестиций и методы их вложений:

- Внешние факторы:

- несовершенство системы налогов и сборов;

- несовершенство нормативно-правового обеспечения инвестиционной деятельности;

- уровень участия государства;

- показатели инфляции;

- инвестиционный климат для притока иностранного капитала.

- Внутренние факторы:

- уровень риска вложений;

- размер предприятия;

- его финансовое положение;

- амортизационная политика;

- форма хозяйствования.

Понимание и анализ данных факторов носит важную роль для формирования грамотной и оптимальной инвестиционной политики предприятия.

Важно! Инвестиционная политика – часть глобальной стратегии развития организации, которая состоит в выборе наиболее оптимальных и подходящих путей совершенствования и реконструкции активов для экономического развития и повышения прибыли.

Есть ли во всем этом смысл

Несмотря на всю кажущуюся выгоду вложений, нужна грамотная оценка эффективности инвестиций в основные фонды. Существует большое множество методов оценки (см. рисунок).

Эффективность вложений в основной капитал компании зависит от большого числа факторов, важнейшими из которых выступают:

- время окупаемости;

- отдача инвестиций;

- рентабельность инвестиций;

- уровень инфляции;

- регулярность поступлений;

- и т.п.

Расчет периода окупаемости показывает количество лет, требуемых для покрытия первоначальной суммы вложений: Т = К/Р

- Т – период окупаемости, лет;

- К – сумма инвестиций, тысяч рублей;

- Р – прибыль среднегодовая, тысяч рублей.

- нечувствительность к сроку вложений;

- неприемлем к использованию для проектов, у которых неравномерное распределение денежных поступлений по годам.

Показатель рентабельности вложений выступает обратным предыдущему: r = P/K * 100 %, где r – рентабельность вложений в основной капитал, %.

Еще одним важным показателем является чистая текущая стоимость (NPV): из общего притока денежных средств за весь срок вложений вычитаются все издержки за этот же период. Но издержки и прибыль рассчитаны с учетом времени (дисконтированы).

Суть дисконтирования: стоимость денег в будущем иная, нежели сегодня. Поэтому некорректно рассчитывать прибыль, которая планируется в будущем, без учета различных факторов, оказывающих влияние на нее.

- S – желаемый доход от инвестиций;

- Т – длительность инвестиций на отрезках планирования t;

- Rt – результаты, полученные на t-ом интервале при планировании;

- Zt – издержки, понесенные на t-ом отрезке времени;

- Dt – ставка дисконтирования на t-ом отрезке.

Важно! Анализ издержек подразумевает тщательное продумывание нескольких вариантов, которые связаны с обоснованием капитальных затрат. Эти решения должны опираться на подробные расчеты, прогнозы издержек и прибылей. Нельзя использовать условия, которые были ранее. Необходим тщательный прогноз всех вариантов: от самого оптимистичного до пессимистического.

Грамотно проведенный анализ инвестиций поможет сохранить средства и приумножить прибыль.

Внутренняя ставка доходности (IRR (см. Расчет irr инвестиционного проекта)) – ставка процента, когда нынешняя стоимость притока денежных средств равна нынешней стоимости издержек на него. Это перебор всех предложений инвестиций за счет применения определения предельного уровня прибыльности вложений.

Норма безубыточности – минимальная партия продукции, при которой прибыль нулевая. То есть доход приравнивается к издержкам на производство.

Норма безубыточности (точка безубыточности) = FC/(p — VC)

- FC — постоянные издержки;

- p – цена изделия;

- VC – переменные затраты.

К чему все это

Не только крупнейшие частные предприятия, но и небольшие компании, государственные и транснациональные корпорации прибегают к такому виду инвестирования.

Капиталообразующие инвестиции и основные фонды выступают основным драйвером роста прибыли предприятия. Поэтому грамотный подход и расчет всех вариантов развития позволит укрепить свое положение на рынке, повысить прибыль и стоимость своей компании.

Что такое инвестиции в основной капитал?

Инвестиции в основной капитал — это комплекс расходов, которые направлены на выполнение строительных работ, расширение, реконструкцию и восстановление основных фондов, что приводит к увеличению первоначальной цены объектов. Сюда же можно отнести расходы на покупку нового оборудования, машин, выращивание новых насаждение и так далее. Целью инвестиций в основной капитал (ИОК) является увеличение прибыли и развитие бизнеса. При этом с 2001 года налог на добавленную стоимость при подобных вложениях не учитывается.

В чем сущность?

Для стабильного развития и конкурентоспособности на рынке каждая компания работает над оптимизацией технологий, повышением экономической эффективности и увеличением уровня финансирования наиболее важных проектов. Руководство ставит перед собой долгосрочную задачу развития предприятия и увеличения прибыли в будущем.

Для стабильного развития и конкурентоспособности на рынке каждая компания работает над оптимизацией технологий, повышением экономической эффективности и увеличением уровня финансирования наиболее важных проектов. Руководство ставит перед собой долгосрочную задачу развития предприятия и увеличения прибыли в будущем.

В процессе производства (вне зависимости от его направления) компания расходует разные ресурсы, в результате чего рынок получает новую продукцию. Потребляемые ресурсы могут иметь различный характер — деньги, а также нематериальные и материальные активы. Упомянутые выше факторы обеспечиваются основным капиталом. Вот почему своевременные инвестиции в этот сектор важны для поддержания предприятия «на плаву» и повышения его конкурентоспособности.

Кроме того, ИОК обеспечивают более гибкое регулирование ценовой политики в отношении выпускаемого товара, рост дохода и обновление производства.

В глобальном плане под ИОК понимаются:

- Расходы на модернизацию и возведение различных объектов, приобретение машин, инвентаря и техники, которая классифицируется с позиции внеоборотных средств.

- Вложения в биологические ресурсы.

- Инвестиции в объекты интеллектуальной собственности.

ИОК могут осуществляться за счет личных или кредитных средств, а также денег, которые поступили в компанию в пределах соглашений мены, долевого участия и других.

Основные виды ИОК

Сегодня существует несколько видов инвестиций в основной капитал, которые разделяются по секторам финансовых вложений:

- Строительство.

- Сельское, рыбное и лесное хозяйство.

- Промышленность.

- Ресторанный и отельный бизнес.

- Торговая сфера.

- Транспорт и связь.

- Ремонт автомобилей и бытовых устройств.

- Сделки, связанные с объектами недвижимости.

- Обучение.

- Сектор государственного управления.

- Коммунальные и индивидуальные услуги.

- Спорт и культура.

- Финансовая деятельность.

Во всех рассмотренных направлениях можно четко проследить основной капитал, объем которого может меняться в зависимости от параметров эффективности.

Состав и структура

При рассмотрении ИОК, как правило, понимаются затраты на покупку, возведение или установку основных фондов в производственной сфере. В основе решения, касающегося начала инвестиционной деятельности, лежит стратегия компании или форс-мажорные обстоятельства, связанные с поломкой оборудования, пожаром, затоплением или другими ситуациями.

В состав инвестиционной стратегии включается политика будущих вложений, подразумевающая выбор наиболее перспективных направлений для инвестирования на ближайшие годы. Политика представляет собой набор принципов и правил, в том числе касающихся ИОК. В ней учитывается фонд развития, процесс обновления основных средств, источники инвестирования, виды инвестиций налоговая политика и другие моменты.

Структура ИОК разделяется по видам основных фондов. Наибольший объем денежных вложений направляется на сферу строительства (около 60%), а остальные — на покупку готовых зданий (сооружений), приобретение оборудования, автомобилей и прочих материальных ценностей, необходимых для деятельности предприятия.

К инвестициям в основной капитал не относится:

- Приобретение основных фондов, которые раньше были на балансе других компаний.

- Расходы на покупку недвижимости в многоквартирных домах (речь идет о жилой недвижимости).

- Затраты на приобретение наделов земли, а также различных объектов природопользования.

- Оформление арендных соглашений, приобретение лицензии, а также маркетинговых связей. Последние относятся к активам непроизводственного характера.

Источники финансирования

В процессе деятельности компания сама определяет источники инвестиций в основной капитал. Принятие решений во многом зависит от показателей и основных факторов деятельности предприятия. В основе источников ИОК лежат активы предприятия, его отчисления (доходные и амортизационные), а также другие производственные инструменты, среди которых патенты на выпускаемые товары, марки на продукцию, а также ПИФы.

В процессе деятельности компания сама определяет источники инвестиций в основной капитал. Принятие решений во многом зависит от показателей и основных факторов деятельности предприятия. В основе источников ИОК лежат активы предприятия, его отчисления (доходные и амортизационные), а также другие производственные инструменты, среди которых патенты на выпускаемые товары, марки на продукцию, а также ПИФы.

Отдельного внимания заслуживают акции предприятия (если они имеются). Наличие ценных бумаг играет ключевую роль во многих случаях, как для отдельных предприятий, так и для экономики страны в целом. Что касается отчислений, они поступают в виде банковских займов от частных лиц или компаний, инвестиций из-за границы, а также формируются за счет бюджетных средств.

Инвесторы часто возлагают надежду на индекс инвестиций в основной капитал. Чаще всего именно он воспринимается как основной параметр, сигнализирующий об эффективности вложений и перспективах для инвестора. Но стоит учесть, что на результат инвестиций влияет и ряд других параметров:

- Текущая политика государственных органов власти.

- Прогнозы, которые предоставляют инвесторы.

- Качество и удобство налоговых реформ для людей.

- Благоприятность финансовой среды для привлечения средств со стороны.

Если рассматривать конкретные регионы страны или отдельно взятые компании, тогда на объем ИОК может влиять:

- Правильность применения ресурсов, которые участвуют в обороте.

- Эффективность проектов, направленных на инвестирование средств.

- Уровень конкурентоспособности товара.

В случае, когда правительство или компания осуществляют непродуманные вложения, объем ОИК снижается к минимуму. При этом инфляция показывает, как перемещаются привлеченные и личные средства.

Источники формирования средств условно делятся на следующие категории:

- Для собственных средств компании это амортизационные отчисления и доход.

- Для привлеченных денег — кредиты, оформленные в банке, вложения из-за рубежа, кредиты у других компаний, внебюджетные деньги, бюджетные средства и другие источники.

Направления ИОК

Одним из важных факторов инвестиционной политики предприятия является распределение вложений по направлениям. Сегодня можно выделить несколько перспективных и популярных среди компаний вариантов:

- Долгосрочные вложения в капстроительство различных объектов, относящихся к производственным фондам. Сюда же можно отнести объекты социального и культурного назначения. Такой тип инвестиций, как правило, находит отражение в учете под видом объектов незаконченного строительства.

- Вложения в основные средства. Здесь речь идет об инвестициях, которые до конца финансового года должны быть завершены вводом сооружений (зданий) в состав основных средств. Один из ключевых моментов касается ввода объектов в эксплуатацию, который производится на основании актов приемки и сдачи, а также специального назначения.

- Вложения в ценные бумаги, такие как облигации, векселя банков, акции. К этой же категории относятся долгосрочные займы, в которых кредитодателем является другое предприятие.

- Инвестиции в активы нематериального характера. К этой категории относятся вложения неденежного характера, не имеющие материального вида. Перенос стоимости на конечный товар производится плавно и в течение долгого времени. Важно, чтобы нематериальные активы имели правильное документальное оформление, корректно идентифицировались и несли в себе экономическую выгоду.

Рассмотренные выше направления ИОК являются стандартными и получили наибольшую популярность у компаний различных размеров. В свою очередь, руководители должны контролировать оставшуюся часть внеоборотных активов после каждого очередного вложения средств. Важно, чтобы объем инвестиций не превышал размер долгосрочных обязательств и своего капитала.

Особенности учета

Законодательная власть отдельное внимание уделяет правильности учета вложений в основной капитал, который числится на балансе компании. Как только этот капитал создан и нашел отражение в учете, он попадает под юрисдикцию приказа под номером 91н Минфина РФ. Если основные средства еще не поставлены на учет, бухгалтер компании берет во внимание другой документ — Приказ №94н.

Упомянутая бумага вводит в действие счет «08», подразумевающий инвестиции во внеоборотные активы. Он применяется в компаниях для отражения вложений в роли объекта учета. После того, как инвестиции приводят к появлению или покупке основного средства, учет ведется уже на другом счете — 01 (Основные средства).

На восьмом счете могут отражаться расходы, которые производятся с применением разных источников — за счет кредитных, личных или бюджетных средств. Здесь же показываются затраты на модернизацию и поддержание производственных мощностей компании на высоком уровне, а также покупку оборудования машин и других объектов.

Организация, которая ведет учет вложений в основные средства, вправе открыть к «восьмому» счету несколько субсчетов, где будет учитываться покупка, строительство и другие действия. При этом счет 08 можно отнести к активным, ведь в нем по дебету прописываются инвестиции в оборотный капитал, а по кредиту списываются расходы компании во время использования активов. Конечная информация находит отражение в отчетности в конце года.

Источник https://delen.ru/investicii/chto-takoe-investicii.html

Источник https://finkurier.ru/investitsii/investitsii-v-osnovnye-fondy-predpriyatiya.html

Источник

Источник