Блог трейдера

Содержание статьи

Блог трейдера

Торговые роботы, скальпинг, ммвб, фортс, алготрейдинг, опционы, московская биржа, стратегии трейдинга.

среда, 6 марта 2019 г.

ПИФы «Уралсиб»: описание, популярные фонды и отличительные особенности

ПИФы банка «Уралсиб»

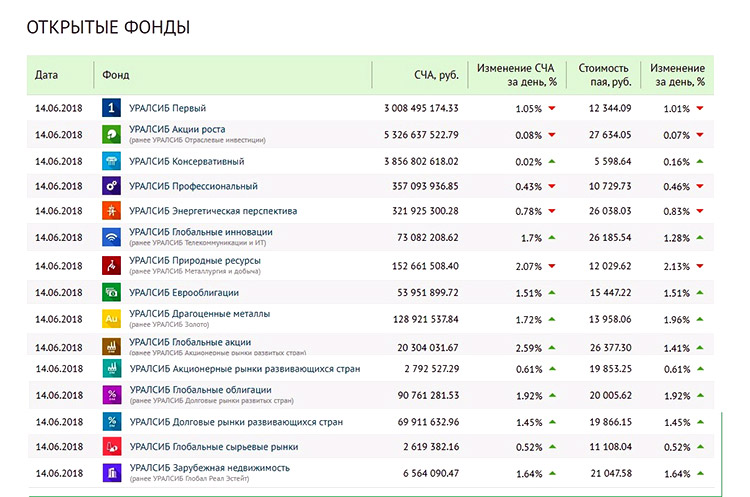

Для получения наибольшего дохода инвестор может вложить средства в ПИФ «Уралсиб». На сегодняшний день банк предлагает инвестировать финансы под 10-15% годовых и выше. Средства вкладываются на 3 месяца, полгода, год или другие сроки. При выборе конкретного фонда необходимо обратить внимание на его доходность, а также учесть риски, которые могут возникнуть в ближайшей перспективе.

Содержание статьи

История развития и принцип работы ПИФов «Уралсиб»

Банк «Уралсиб» был основан еще в 1988 году и в настоящее время отмечает свое 30-летие. При этом его первые паевые инвестиционные фонды разместили свои активы уже в 1999 году. Это была компания «Отраслевые инвестиции», которая сегодня называется «Акции роста». Впоследствии крупное размещение активов состоялось в 2008 и 2012 годах.

Работа ПИФов «Уралсиб» основана на привлечении средств частных инвесторов. Эти финансы аккумулируются вместе, после чего управляющая компания принимает решение о вложении их в покупку акций, облигаций или других финансовых инструментов. Прибыль получается за счет формирования положительной разницы между ценой продажи и стоимостью покупки. Она распределяется среди вкладчиков пропорционально размеру их пая.

При выборе в первую очередь следует обратить внимание на доходность фонда. Для этого анализируют график за любой выбранный период – это могут быть последние:

Каждый инвестор может вложить средства либо в один, либо сразу в несколько портфелей. Последний вариант более удобен с точки зрения распределения рисков и получения доходов. Для выбора нескольких компаний можно воспользоваться сервисом «Конструктор портфеля», который предлагает пройти простой тест из 11 вопросов о:

- возрасте клиента;

- его сумме инвестиций;

- предполагаемой цели (сбережение или максимальный доход);

- срок инвестирования и др.

- Рубль Плюс.

- Консервативный.

- Умеренно консервативный.

- Сбалансированный.

- Доллар Плюс.

- Агрессивный.

Популярные фонды

Вкладчики могут выбрать между несколькими паевыми инвестиционными фондами. Перед вложением активов необходимо ознакомиться с динамикой доходности компании, ожидаемым ростом прибыли и уровнем риска. Обзор наиболее популярных компаний, которые предлагает банк, приводится ниже.

Финансовый сектор

Как следует из названия, эта компания вкладывает средства исключительно в сферу финансов, производит операции с паями в течение каждого рабочего дня с 2008 года по настоящее время. Средства вкладываются как в покупку акций российских и зарубежных ЗАО, так и в долговые инструменты:

- облигации корпоративные;

- облигации биржевые;

- ценные бумаги государственного займа (на федеральном и региональном уровнях).

Риски вложений не превышают средние значения, в соответствии с общим уровнем, свойственным отечественному фондовому рынку. Этот ПИФ будет интересен тем инвесторам, которые планируют получать долгосрочный, стабильный доход в среднесрочной перспективе.

С декабря 2016 года компания была объединена с ПИФом «Глобальные инвестиции», который также принадлежит банку «Уралсиб». Поэтому в настоящий момент актуальный курс котировок следует уточнять именно по этой компании.

Отраслевые инвестиции

Этот паевой фонд в настоящий момент называется «Акции роста». Он был основан еще в марте 1999 года и в настоящий момент обладает общей чистой прибылью более 5 млрд 300 млн рублей. Цена пая на сегодняшний день составляет 27600 рублей.

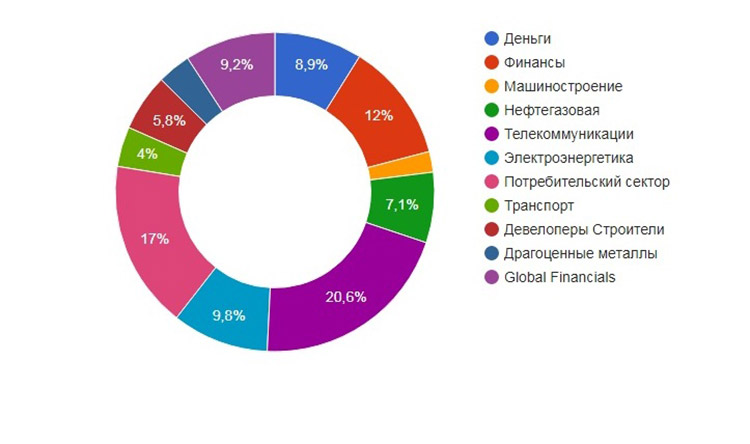

ПИФ «Акции роста» осуществляет управление капиталами в разных секторах экономики. Отраслевая структура на сегодняшний день представлена 10 сферами:

- телекоммуникации;

- финансы;

- потребительский сектор;

- электроэнергетика;

- нефтегазовая отрасль;

- транспорт;

- девелоперы и строители;

- машиностроение;

- драгоценные металлы;

- Global Financials.

- выбирают 2-3 отрасли, которые обладают наибольшим потенциалом дохода на ближайшие полгода или 9 месяцев;

- анализируют фундаментальные и прикладные экономические факторы, особенности изменения величины спроса и предложения по отдельным акциям;

- изучают «голубые фишки» и «второстепенные» ценные бумаги, но только при условии, что они являются перспективными;

- затем принимают окончательное решение и вкладывают деньги в покупку конкретных ценных бумаг.

Благодаря такому распределению портфеля и выбранной стратегии инвестиционной деятельности курс котировок демонстрирует устойчивый рост, а риски невыгодных вложений в одной сфере компенсируются ожидаемой прибылью в других областях.

Золото

В настоящий момент этот фонд называется «Драгоценные металлы». Впервые средства были размещены в нем в мае 2012 года, и с тех пор компания демонстрирует стабильную прибыль. На сегодня чистая прибыль составляет почти 129 миллионов рублей, а стоимость 1 пая – 13960 рублей.

Операции с финансовыми активами осуществляются каждый рабочий день. Основная цель – принять участие во вложении в драгоценные металлы, а также в отечественные компании, занимающиеся их добычей. Инвестиционная стратегия основана на приобретении акций фонда ETF PowerShares DB Gold, а также ценных бумаг отечественных и зарубежных компаний, занимающихся золотодобычей. В состав активов входят не только отечественные деньги, но и зарубежная валюта, которая размещается на депозитах в банках.

Риск вложений оценивается как средний и не превышает уровень общего риска при покупке акций. При этом важно понимать, что этот ПИФ Уралсиб консервативный, поскольку он получает небольшую, но долгосрочную и стабильную прибыль за счет перепродажи акций, связанных с золотодобывающими компаниями. Поэтому инвестору следует ориентироваться на долгосрочный тренд золота и других драгоценных металлов (серебро, платина, палладий).

Денежный рынок

Этот фонд проводит преимущественно консервативную финансовую политику и стремится не подвергать вложения излишним рискам. Деньги вкладываются преимущественно только на небольшой срок (от 3 месяцев до полугода). Они направляются преимущественно на покупку:

- вкладов;

- облигаций;

- акций стабильно развивающихся компаний.

Поэтому в этих и других подобных ПИФы Уралсиба цены на сегодня складываются из небольшой доходности – 6% годовых за истекший год и около 13,5% за прошедшие 2 года. Это сопоставимо с аналогичным ПИФом Сбербанка, который показал примерно 6% за последний год и 13,42% за последние два года.

Инфраструктура и связь

Это ранее существовавший ПИФ, который вкладывал средства в инфраструктуру IT-компаний, телекоммуникационных корпораций, покупая их акции. В настоящий момент торги ценными бумагами прекращены. Соответствующее решение было принято на Московской фондовой бирже в сентябре 2013 года. Причиной закрытия стало несоответствие требованиям к составу активов и их структуре.

Энергетическая перспектива

ПИФ сегодня обладает чистыми активами на сумму более 300 млн рублей. Имеется в виду чистая прибыль, т.е. разница между общим имуществом компании и ее обязательствами. Компания вкладывает средства преимущественно в электроэнергетику (около 80%) – стабильно развивающийся сектор экономики. Оставшийся портфель вкладывается в финансовый сектор.

Операции с паями происходят каждый день, причем первое размещение состоялось еще в марте 2008 года. ПИФ существует более 10 лет и с тех пор демонстрирует стабильные показатели прибыли. Сегодня стоимость пая составляет немногим более 26000 рублей, поэтому приобрести его можно даже инвестору с небольшим уровнем дохода.

Данный ПИФ совершает инвестиции как в отечественные средства, так и в иностранную валюту. Основная цель по доходности – постоянное превышение индекса ММВБ по энергетическим отраслям. Для этого приобретаются:

- акции отечественных открытых и акционерных обществ, которые полностью оплачены;

- обыкновенные акции российских ЗАО;

- акции иностранных компаний, которые также полностью оплачены.

Риски инвестиционных вложений оцениваются как средние, не превышающие общего уровня, который сложился на отечественном фондовом рынке.

Источник https://treidinglike.blogspot.com/2019/03/blog-post_501.html

Источник

Источник

Источник