Здесь делают иксы

Начиная с апреля, СПБ Биржа регулярно добавляет в свой листинг фонды со встроенным плечом. Сейчас их число уже приблизилось к 30. «БКС Экспресс» собрал полный список с кратким описанием.

Маржинальные и реверсные

Маржинальные фонды (leveraged funds) представляют собой готовый портфель из деривативов (фьючерсов, опционов, свопов) на акции или товарный актив. И благодаря этому позволяют ускорять их динамику.

Важно: маржинальные фонды доступны квалифицированным инвесторам. Они предполагают повышенный риск и не подходят для долгосрочных инвестиций.

Прямые фонды (со стратегией лонг) умножают динамику индекса или товара, как если бы он был куплен с кредитным плечом, реверсные (со стратегией шорт) дают возможность инвестировать в продажу актива, в том числе с ускорением.

Размер плеча обычно понятен из названия ETF, но никогда не превышает тройного размера. Как и все биржевые фонды, комиссию за управление они берут из динамики самого актива. Обычно не более 2% за полный год удержания.

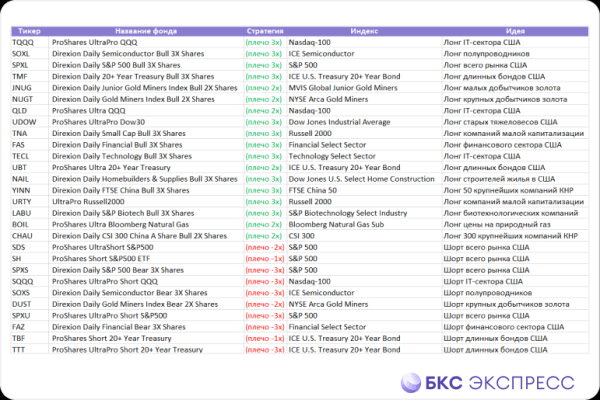

Полный список ETF с плечом

На данный момент (начало сентября 2023 г.) их 28 штук. Некоторые отыгрывают одинаковую стратегию, например, тройной шорт индекса S&P 500. Это значит, что у фондов одинаковая динамика, но разные провайдеры (и разные объемы торгов).

Больше трети всех маржинальных ETF, доступных на СПБ Бирже, инвестирует в основные индексы США: S&P 500, NASDAQ 100, Dow Jones, Russel 2000. Ровно 10 штук ставят на шорт, остальные 18 следуют бычьей динамике.

Подавляющее большинство фондов держит портфели на акции. Единственный облигационный актив с плечом — длинные (20-летние) бонды США: на них есть три фонда. Еще один — на товарный актив (природный газ).

Как они делают иксы

Многие маржинальные ETF, хотя и являются целыми портфелями, имеют такую волатильность, которая не характерна даже для отдельных акций. Особенно это касается индексов малых компаний, хайтека и биотеха.

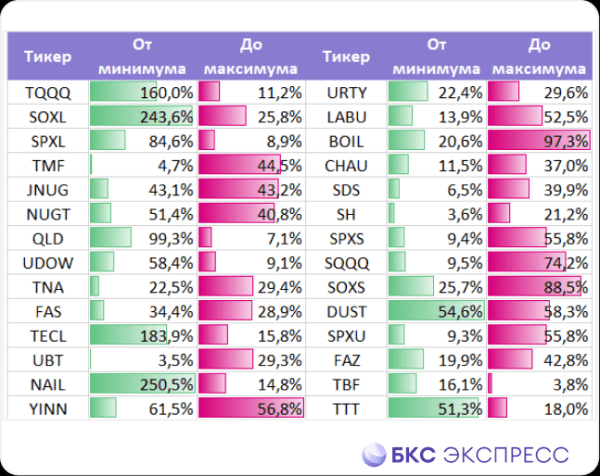

В таблице приведены годовые колебания акций каждого из этих фондов (расстояние до максимума и минимума). Это дает представление о том, какие движения совершают маржинальные ETF в течение нескольких месяцев.

Рекордсмены волатильности: NAIL (стройка) и SOXL (чипы) — до 250% в долларах менее чем за год. В рублях прирост от прошлогоднего дна доходит до 450%. Лидер падения — BOIL (газ): более 90% и в долларах, и в рублях.

Покупка ETF, торгуемых в долларах США, доступна только квалифицированным инвесторам.