Сколько можно заработать на инвестициях за год: эксперимент Лайфхакера

Содержание статьи

Сколько можно заработать на инвестициях за год: эксперимент Лайфхакера

Вообще мы предлагали, чтобы об инвестициях рассказывал какой-нибудь эксперт, но ребята из «Тинькофф Инвестиций» сказали: «Нет-нет-нет, никаких экспертов, давайте сами». Их не пугает, что мы в этом ничего не понимаем. А вот меня пугает.

Интервью перед поединком

Представленная информация не является индивидуальной инвестиционной рекомендацией.

Что вы знаете об инвестициях?

К инвестициям я всегда относился довольно скептически. Я человек антиазартный: конечно, люблю выигрывать, но не проигрывать люблю ещё сильнее. С некоторых пор пересмотрел эту свою особенность и понял, что у неё много недостатков. Часто из-за неверной оценки шансов я упускаю хорошие возможности чего-то добиться.

Инвестиции — это не про моментальный заработок. Но в мире вообще не очень много легальных способов быстро заработать, кроме как найти золотой самородок.

Надо следить, что происходит вокруг твоих ценных бумаг, и понимать, что творится на рынке в целом. Знакомые, которые занимаются инвестициями, уделяют этому один-два часа в день. Мне, наверное, понадобится гораздо больше времени. Банально нужно прокачать теоретическую базу, узнать, какой термин что означает и какие есть стратегии поведения.

Думаю, если диверсифицировать портфель и внимательно следить за курсом акций, потерять серьёзные деньги будет тяжело. В любом случае стоит расценивать это как приключение и помнить, что во всех действиях есть фактор непредсказуемости.

Я люблю копить. Если нет подушки безопасности и приходится экономить на базовых вещах типа покупки кофе в кафе, чувствую себя очень некомфортно. На обещания быстрого заработка я не ведусь: «Вложи 10 тысяч и получи 30» — это всегда обман.

Поскольку я нуб, вот как рассуждаю на эту тему: все сбережения в рублях быстро съедает инфляция, потому что по факту она выше, чем заявляется официально. В 2018 году нам обещали Банк России принял решение повысить ключевую ставку на 0,25 процентного пункта, до 7,75% годовых , что инфляция составит примерно 4%, но по опросам она оказалась Инфляционные ожидания и потребительские настроения населения в районе 10%.

Когда есть свободные деньги, надо их куда-то вложить. Как минимум компенсируешь их умирание в инфляции, а как максимум ещё и заработаешь.

Можно вкладывать в недвижимость. Приобрести пару квартир в регионе и сдавать их в аренду вполне нормальная история, но для этого нужны большие деньги. Если их нет, то остаются мелкие частные инвестиции.

С помощью какой стратегии планируете победить?

Мне интересно попробовать всё. Наверное, самый ленивый способ — это инвестиционные фонды. Вместо того чтобы самому собирать сложный пакет акций и следить за каждой компанией, я лучше отдам это на откуп ETF, по меньшей мере вначале. Ещё мне интересно вложиться в золото, потому что аналитики обещали Цена на золото может вырасти до $1400 к концу года , что оно пойдёт в рост.

Я думаю начать с максимально пассивной деятельности, чтобы не потерять сразу много денег, не разобравшись. Понятно, что чем меньше усилий прикладываешь, тем хуже результат, но интересно, можно ли получать профит, не особо поглядывая на рынок и котировки.

Я читал про дивидендные истории, они не очень стабильные. Если компания растёт, а совет директоров решает не выплачивать дивиденды, ты ничего не получишь. С валютами всё сложно. Если и вкладываться, то, наверное, в бивалютную корзину: и с долларом, и с евро одновременно точно ничего не случится. Что насчёт облигаций, то вообще не очень понимаю, чем они отличаются от акций.

Я решил пройти тест в приложении «Тинькофф Инвестиций» и посмотреть, что предложит робот-советник.

Он сказал, что я агрессивный и готов идти на высокий риск, но это вообще не про меня.

В итоге решил, что буду вкладывать деньги в акции публичных компаний. Думаю, это нормальная идея: они всегда на слуху, мы видим, что с ними происходит и что говорят аналитики. Мне вообще нравятся прогнозируемые штуки, хочу знать, что думают эксперты.

Сколько вы надеетесь заработать?

По депозитам банки дают где-то 7% годовых. Если на инвестициях я смогу получить хотя бы 10% прибыли, это уже хорошо. Вроде и не очень много, но, во-первых, эти деньги появляются, по сути, из воздуха, во-вторых, это больше, чем даст банк.

Понятно, что за год я вряд ли смогу удвоить свой капитал. При удачных обстоятельствах, думаю, вполне можно заработать 14%. Встречал даже кейсы, где зарабатывали 20%.

Что у вас в портфеле?

Я заранее почитал новости, посмотрел, что говорят аналитики, вспомнил, что слышал в последнее время о компаниях, и собрал немного хаотичный пакет.

Большую часть денег я вложил в инвестиционные фонды — просто для изучения этого инструмента. Золото, думаю, будет расти, а акции американских IT-компаний — это знак того, что я верю в IT.

Не удержался и всё-таки купил акции. Выбрал наиболее стабильные варианты — не ожидаю резких скачков, но в долгосрочной перспективе надеюсь на рост.

Учитывая реновацию и мнение аналитиков, в строительной сфере ожидается рост, поэтому я взял акции ПИК. «Яндекс» усиливает позиции год за годом и показывает хорошую отчётность, МТС платит неплохие дивиденды, а «Сбербанк» — это консервативно-позитивный актив. Если всё остальное вдруг просядет, он поможет компенсировать потери.

К сожалению, пока я тянул с покупкой, все мои прогнозы сработали и ожидаемый рост активов уже случился. Ну, что поделать.

Я решил собрать портфель из хайповых компаний, которым доверяю. Кажется, это похоже на хорошую стратегию. Я почитал в приложении прогнозы аналитиков, посмотрел, сколько стоят акции приятных мне компаний, перевёл рубли в доллары и пошёл за покупками.

Акции Disney я взял просто потому, что люблю Marvel и хочу быть причастным к этому. Да и после покупки персонажей у Fox Disney наверняка пойдёт в рост. Visa и PayPal — это глобальные финансовые бренды, с которыми я каждый день соприкасаюсь. Приятно владеть их акциями.

По Western Digital эксперты делают кайфовые прогнозы и обещают, что стоимость активов будет расти. Не стал мелочиться и взял сразу четыре акции. American Airlines и General Electric тоже купил из-за хороших прогнозов.

Акции «Аэрофлота» взял, потому что очень вовремя наткнулся на специальное предложение «Тинькофф»: покупаешь акции и получаешь 100% возврата кешбэком. McDonald’s — просто потому, что верю: когда-нибудь они откроют веганские рестораны по всему миру. Акцию Nokia купил на сдачу. Да, после того как её поглотил Microsoft, компания уже не та, но память — сложная штука. Раньше Nokia была крутяцкая.

Смотрел на Google и eBay, но они оказались мне не по карману. Ещё хотел купить акции Tesla Motors, только на них уже не хватило денег.

Что победит: любовь к стабильности или вера в хайп? Делайте ставки и следите за успехами и провалами наших героев.

Реальный инвестиционный кейс или как я зарабатываю на Сбербанке 30 000 рублей в месяц

Я инвестор. Инвестирую очень давно, еще с 1997-го года. Инвестиции позволяют мне наращивать капитал быстрее инфляции и дают мне пассивный источник дохода.

Читайте до конца, и вы узнаете, каким образом мне удается зарабатывать на Сбербанке 30000 рублей в месяц. Покажу все расчеты. Приведу доказательства.

Почему Сбербанк?

Все мы, конечно, знаем, что Сбербанк является основным выгодоприобретателем от развернувшейся кампании отзыва лицензий у банков, которая стартовала с приходом на пост председателя ЦБ Эльвиры Набиуллиной, потому что, зачастую именно Сбербанк выплачивал застрахованные АСВ денежные средства вкладчикам банков, чьи лицензии были отозваны. И во многих случаях эти деньги вместе с вкладчиками оседали в Сбербанке. Поэтому, на фоне частого отзыва лицензий у различных других банков, доверие к Сбербанку только крепло. И это отражалось на росте клиентской базы как физических, так и юридических лиц. Кстати, до сих пор подобный эффект от данной кампании по отзыву лицензий у банков не исчерпан.

Кроме того, Сбербанк в последние годы показывает рост эффективности бизнеса, прибыли и выручки. Это связано с почти монопольным положением на рынке и качественным управлением команды Германа Грефа.

Мне очевидно, что почти все услуги и продукты Сбербанка дороже, чем у конкурентов, а процентные ставки по вкладам одни из самых маленьких. Это возможно благодаря общему имиджу бренда и широчайшему охвату населения. Поэтому Сбербанк показывает отличные результаты по прибыли и эффективности банковского бизнеса.

Собственно, поэтому я владею акциями Сбербанка, но не пользуюсь его услугами.

Моя история со Сбербанком

Акции Сбербанка я начал накапливать еще в 2014 году. Потом, при снижении курса акций в 2015 году, я увеличил свой пакет акций довольно существенно. На уровнях 75-80 рублей за обыкновенную акцию. Это были хорошие уровни. Видно по графику. В последующие годы, на всех коррекциях и снижениях курса акций Сбербанка, я увеличивал количество этих бумаг в своем портфеле, если были свободные инвестиционные деньги. В последний раз я это сделал в 2018 году на новостях о санкция против российских госбанков.

Сбербанк акции обыкновенные:

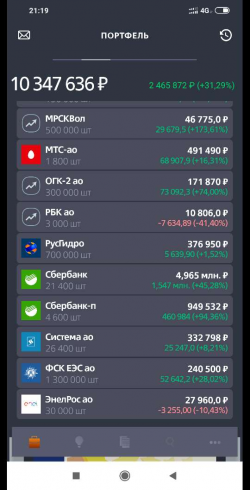

21400шт. по текущему курсу это = 4,9млн. руб.

Сбербанк акции привилегированные:

4600 шт. по текущему курсу это = 0,9 млн. руб.

Это скриншот моего инвестиционного портфеля в приложении ВТБ Мои инвестиции:

На моем канале вы можете посмотреть ролик, где я показываю дивидендную и общую доходность по моему портфелю акций на ИИС:

Так вот, как же мне удается зарабатывать ежемесячно по 30000руб на Сбербанке?

Летом 2019 года Сбербанк выплатил своим акционерам дивиденды за 2018год в размере 16 руб. на одну акцию. И на обыкновенную, и на привилегированную. Привилегированные акции дешевле. Но дивиденды по тем и другим платятся одинаковые.

Сбербанк акции обыкновенные:

21400шт. * 16 руб. = 342400 руб.

Сбербанк акции привилегированные:

4600 шт. * 16 руб. = 73600руб.

Всего: 416000 руб. – 13% = 361920руб.

13% налога автоматически вычел мой брокер ВТБ. И, таким образом, я получил чистыми на свой счет 362000руб.

Если разделить полученную сумму на 12 месяцев получится, что Сбербанк заплатил мне дополнительный доход, который можно считать пассивным в размере 30000руб в месяц. Вот так я зарабатываю на Сбербанке 30000 рублей в месяц. Что, кстати, сравнимо с получением дохода от аренды квартиры в Москве. При этом, вложенная сумма существенно меньше стоимости подобной квартиры. И никаких забот по поиску арендаторов.

Сейчас я предлагаю вам дочитать статью до конца, и вы узнаете:

Есть ли смысл в наше время покупать акции Сбербанка, чтобы получать пассивный дивидендный доход?

Очевидно, чтобы получать эти деньги, мне пришлось вложить немалую сумму денег. Но и совсем не ту сумму, которую мы с вами рассчитали по текущей стоимости акций. За время инвестиций акции Сбербанка росли в цене. И начальная сумма инвестиций была существенно меньше.

Кроме того, дивидендная доходность к текущей цене обыкновенных акций Сбербанка составляет почти 7% годовых. Сейчас не везде можно открыть вклад с такой процентной ставкой. А дивидендная доходность привилегированных акций – 7,7% годовых, что еще интереснее.

Прогноз по дивидендной выплате на одну акцию за 2019 год составляет 20-22рубля, вместо 16 рублей годом ранее. А это рост дивидендного дохода более, чем на 20%.

И не забываем, что бизнес Сбербанка растет и процветает, и вместе с ним росли и растут акции.

Конечно же, я просто обязан сказать и о рисках инвестиций в акции Сбербанка, а то как-то все слишком хорошо и гладко получается.

Минусы, риски, слабые стороны:

- санкционная риторика затихла, но риски не исчезли полностью,

- банк показывает хорошие финансовые результаты, но темпы роста уменьшаются,

- кампания по отзыву Центральным Банком банковских лицензий явно пошла на спад,

- на пятки Сбербанку наступают продвинутые в области финтеха, частные банки, например Тинькофф,

- акция из растущей + дивиденды превращается в дивидендную.

Таким образом, возможно, что лучшие времена для держателей этого актива уже прошли.

Вы также можете посмотреть обзор моего счета ИИС, в нем я расскажу об активах на моем ИИС.

Это моя история владения акциями Сбербанка и мое личное инвестиционное мнение относительно будущего бумаги. И конечно же, данная статья не является рекомендацией.

Источник https://lifehacker.ru/investicii-eksperiment-lajfxakera/

Источник https://smart-lab.ru/blog/563294.php

Источник

Источник