Рентабельность инвестированного капитала — уровень доходности от инвестиционных вложений (ROI)

Содержание статьи

Рентабельность инвестированного капитала — уровень доходности от инвестиционных вложений (ROI)

Рентабельность инвестиций pi и ее грамотная оценка — дополнительный фактор страховки в выборе той или иной инвестиционной площадки. Разумеется, что мало кому хочется потерять вложения, а скорее все мы хотим их умножить и позволить себе больше.

Как правильно использовать строгие математические формулы в расчете коэффициентов, от чего зависит плюсовая или отрицательная рентабельность, о том, как снизить риски и увеличить свои шансы на финансовый успех — говорю с вами далее.

Оглавление:

Что такое рентабельность инвестиций

Говоря о том, что такое рентабельность — стоит изначально упомянуть ряд синонимов, среди которых доходность, прибыль, окупаемость, возврат, чистая (строгая, белая) доходность, норма доходности, а то и вовсе чистая прибыль. Разумеется, что каждого из нас, кто прямо или частично связан с вложениями и пассивным доходом, интересует вопрос — как увеличить и стабилизировать на высоком уровне рентабельность активов, чтобы и доход стабильно увеличивался, и риск потерь минимизировался.

Хочу обратить ваше внимание на то, что рентабельность это, по сути, не всегда плюсовой показатель, ведь она может быть отрицательной, если что-то пошло не так, и слишком высокие риски все же взяли верх и инвестор потерпел убыток или потери. Но без этого сложно понять ценность грамотного расчета и в дальнейшем минимизировать риски, научиться на своих ошибках, а еще лучше на своих. Зная основные показатели можно провести расчет доходности инвестиции наперед, но, разумеется, это не точный, а ориентируемый показатель.

Зачем это нужно инвестору

Инвестиция — это не волшебная палочка, которая постоянно будет приносить вам прибыль, и при этом ничего от вас не требовать. Важно, что учет должен быть постоянным, а вот контроль — нет. Проводить учет инвестиций может каждый, даже если в школе были большие проблемы с математикой, и вы никогда не помните, сколько у вас денег на карточках и в кошельке в виде кэша. Фактически, имеется 2 метода, с помощью которых каждая ваша инвестиция будет под четким контролем:

- В письменном виде — по старинке в блокноте на основе нескольких формул;

- С помощью специальных программ или элементарной офисной программы Excel, фирменных калькуляторов организаций или проектов.

Отмечу, что для удобства контроля каждой инвестиции и оценки ее рентабельности работает портфель инвестиций на GQ Blog Monitor, позволяющий детально и без лишних хлопот оценивать ситуацию и видеть, сколько вы заработали за конкретный период или с конкретным проектом. На момент подготовки материала услуги и простоту криптопортфеля ощутили на собственном опыте 460 инвесторов.

По своему опыту могу сказать, что это крайне удобно, поскольку в него подвязываются инвестиции с различных хайпов, плюс можно и учитывать работу на бирже криптовалют. А если вы новичок в этом финансовом направлении — материал на блоге поможет детально ознакомиться с тонкостями работы.

Если вы ценитель классической работы с деньгами, тогда самое время пополнить свой массив знаний определенными формулами, помогающими рассчитать наперед — выгодно или не выгодно вкладываться в проект.

Формула рентабельности инвестиций

Придуманные мудрыми людьми формулы для расчета окупаемости инвестиций в большинстве случаев эффективны, и что удивительно, срабатывают для разных сфер деятельности. Для того чтобы максимально точно получить результат, необходимо учитывать принципиальные моменты:

- Предлагаемая, заранее рассчитанная доходность;

- Срок, согласно которому проект окупится;

- Сумма вложений;

- Риски и издержки, которые ложатся на плечи инвестора.

Коэффициент ROI и как он считается

Математики и экономисты давно вывели много формул, которые упрощают нашу жизнь. Я конечно до сих пор не знаю, где мне пригодится формула расчета дискриминанта, о которой говорили в школе, а вот формула ROI — это хороший помощник, как опытным, так и новичкам в инвестировании. Интересно, но история этой оценки инвестиции пришла к нам из западного мира; в частности во время анализа и мониторинга работы банков, которые под международным брендом работали в разных странах. Вычисляется формула достаточно просто, и что важно, достаточно быстро. По сути надо знать:

- Общий доход;

- Себестоимость проекта;

- Сумму инвестиций. Чистый доход вычисляется просто: из общего дохода отнимается себестоимость, а затем все делится на сумму инвестиций. Чтобы получить показатель в процентах — умножаем на 100%.

По собственному опыту, я бы обязательно прибавила бы к общей аналитической таблице и столбик — вес в общем портфеле. Крайне важно понимать, что ROI составляет 30%, но удельная сумма именно этой инвестиции всего лишь — четверть всего работающего капитала. И когда ты параллельно работаешь с несколькими инвестициями, удобно понимать, насколько доходность влияет на общую прибыль.

Говоря об эффективности формулы, стоит обратить внимание на то, что хоть она и включает принципиально важные аспекты рентабельности и учитывает природу инвестиций, она упускает важные моменты, в частности:

- Курс инфляции на момент вложения и завершения работы депозита или другого вида вкладов;

- Не принимаются в учет неторговые и торговые риски;

- И то, о чем говорила, выше, не указывается доля в общем портфеле — какой удельный вес той или иной инвестиции.

ROI — return on investment — комплексный показатель возврата инвестиций. Часто называют ROR — rate of return. С помощью показателя можно оценить наперед рентабельность не только инвестиций в криптовалюту или онлайн-проект, но еще в старт-ап, собственный бизнес, рекламную или маркетинговую акцию. И хотелось бы стразу остановить ваше внимание, дорогие читатели, на том, что коэффициент со временем меняется, поэтому нельзя раз рассчитать и насладиться результатом, важно периодически проводить контрольные и дополнительные расчеты.

Если же проект уже практически завершился и отработал, оценить насколько удачной была работа вклада можно с помощью такого вида формулы: К полученной прибыли прибавляем разницу между стоимостью продажи и приобретения, делим все на стоимость приобретения и традиционно умножаем на 100%. Если же ROI 10, это говорит о том, что безубыток еще далек, ведь показатель 100 — прямо демонстрирует, что стадия «отбить вложения» пройдена, и теперь деньги работают только исключительно на профит сверху.

Индекс рентабельности PI

Подобный показатель также крайне важен, поскольку от него зависит успех того или иного проекта или наших с вами инвестиций. Индекс рентабельности предлагает возможность выбора и предоставляет альтернативу выбора.

Для того чтобы рассчитать этот индекс (фактически этим занимается отдел аналитики любой компании), стоит чистую текущую стоимость разделить на сумму ваших инвестиций в проекте. А вот расчет чистой стоимости — дело, мягко говоря, сложное и немного затратное по времени. По сути, чистая текущая стоимость — это математическая сумма денежного потока за определенный год, разделенная на сумму единицы и процентной ставки дисконтирования в степени, которая равняется временному периоду работы.

И для получения точного результата необходимо отнять вашу долю в проекте. Если практически все показатели нам знакомы, то хотелось бы уточнить, что ставка дисконтирования — по сути, это та стоимость, которую инвестор готов заплатить за издержки работы в проекте, и логично, что она должна быть ниже ожидаемой прибыли. Часто к ним относят страховки, скрытые платежи, но, как правило, здесь имеется нюанс — мало кто знает этот показатель, ведь это информация для внутреннего пользования банка или админов хайпа.

Предварительная оценка коэффициента важна для инвестиций, когда вы думаете, куда вложить рубли или иностранную валюту, а также не теряет своей эффективности при работе с криптовалютой, в том числе, и трейдинге на любой мировой бирже.

Говоря об основных недостатках формулы PI , уточню — непросто, а по сути, фактически невозможно наперед проанализировать денежные потоки, которые сокращаются по необъективным причинам. Плюс, на больших сроках работы коэффициент рассчитывается еще сложнее и с каждым годом теряет свою правдоподобность. Хочу обратить ваше внимание, что если валюта для расчета национальная и по факту сильно привязано к инфляции и скачкам курсов, неточность добавляется еще новыми пунктами.

Экономический анализ крайне важен, как в случае работы с инвестиционным портфелем 100 долларов, так и с суммой, увеличенной на несколько нолей. Сегодня в сети можно встретить онлайн-калькуляторы рентабельности, а некоторые площадки даже предлагают свои фирменные приложения. Конечно, логично и грамотно проводить расчеты до вложений, но не всегда мы имеем на руках все открытые данные, как например, срок работы. Настоятельно рекомендую пользоваться не только чисто математическими методами, но еще и включать свой внутренний голос инвестора, согласитесь, он редко когда нас подводит.

Детально изучая инвестиции в интернете, можно узнать тонкости выбора площадки, поиск подходящей биржи для торгов, получить советы, как с минимальными рисками выбирать площадку для пассивного дохода. И крайне важно, если учет будущей прибыли вы начнете с первого дня вложений. Традиционно желают вам эффективной работы вложений, чтобы все важные формулы и коэффициенты были исключительно максимально положительного показателя.

Доходность инвестиций что это

Как не ошибиться, рассчитывая среднюю доходность инвестиций, что такое «подножка волатильности», и почему умелая диверсификация не только обеспечивает стабильность инвестиционного портфеля, но и улучшает доходность.

Все инвесторы сталкиваются с необходимостью расчета средней доходности своего портфеля. Это нужно для того чтобы прогнозировать его будущую стоимость. Без такого прогноза невозможно, например, решить, на какую сумму следует пополнять инвестиционный портфель, чтобы достичь поставленных целей к сроку.

Часто инвесторы ошибаются в расчетах, потому что используют неправильную формулу. Использовать ошибочную оценку в планировании будущих действий опасно. Ценой просчета может стать качество жизни в старости или образование ребенка.

Как правильно оценить среднюю доходность

Среднюю доходность портфеля в заданном периоде нужно считать не как среднюю арифметическую, а как среднюю геометрическую. Разберемся на простом примере.

Допустим инвестор вкладывает деньги в российские акции через фонд А и российские облиции через фонд Б в пропорциях 60 на 40. Ниже в таблице приведены данные по ежегодной динамике стоимости акций, облигаций и совокупного портфеля.

Таблица №1. Доходности фондов А, Б и портфеля 60/40 за 4 года (в руб).

| Инструмент | 2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|

| Фонд А | 28,67% | -2,22% | 16,74% | 37,44% |

| Фонд Б | 15,24% | 14,83% | 2,7% | 15,34% |

| Портфель 60/40 | 23,30% | 4,60% | 11,12% | 28,60% |

Акции, облигации и портфель за все время принесли 101,86%, 56,74% и 83,81%. На первый взгляд получается 20,16%, 12% и 16,9% в среднем за год. На самом же деле эти цифры завышены. Как так вышло? Дело в том, что арифметическая средняя (сумма доходностей, поделенная на количество периодов) не походит для расчета инвестиционных результатов, так как доходность, полученная в очередном периоде, относится к стоимости портфеля в предыдущем периоде, и включает доходность на доходность прошлого периода, а не только на сумму инвестиций. Например, если портфель упал на 5% за период с уровня 10000, а затем поднялся на 5%, он не вернется к 10000, а будет стоить 9975 руб. В этом примере разница небольшая, но чем больше рыночная нестабильность, то тем больше будет расхождение. — это прекрасно видно на примере фонда А, который является более волатильным, чем фонд Б.

Для того, чтобы правильно учесть волатильность доходностей и их влияние на результат используют среднюю геометрическую или, как еще её называют, аннуализированную доходность (Compound Average Growth Rate). Она рассчитывается как корень степени n из произведения доходностей за n периодов. Например, ∜(1,232 * 1,046 * 1,1112 * 1,286) даст среднюю доходность портфеля в 16,5% в год (а не 16,7%, как средняя арифметическая). Как и средняя арифметическая, средняя геометрическая не всегда соответствует показателю в каждый конкретный год, но при этом в конце периода она трансформирует первоначально инвестированную сумму в точный итоговый результат инвестирования. Как следствие, именно этот показатель, а не среднюю арифметическую доходность стоит использовать для долгосрочного инвестиционного планирования. Сравнение динамики средней арифметической и реальной доходностей представлены в таблице №2 и на графике №1.

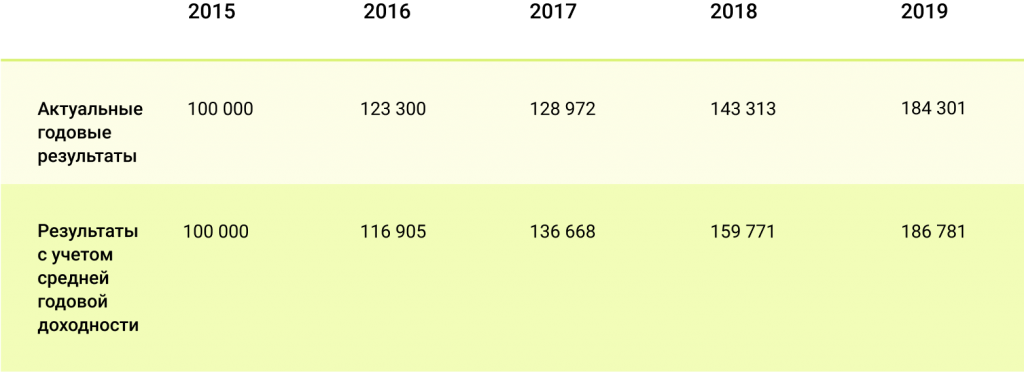

График №1. Динамика средней арифметической и реальной стоимости портфеля (в руб).

Таблица №2. Динамика средней арифметической и реальной стоимости портфеля (в руб).

Источник: Bloomberg, расчеты FinEx

Что такое подножка волатильности?

Разницу между средней арифметической и средней геометрической доходностью в академических кругах называют «volatility drag» или «подножка волатильности». Почему же речь идет о «подножке»? Потому что с точки зрения математики, чем более волатилен ряд доходностей, тем сильнее геометрическая доходность будет отставать от арифметической.

Volatility Drag = средняя арифметическая доходность — средняя геометрическая доходность

Несмотря на свою простоту, это формула позволяет сделать ряд интересных выводов — например, относительно опасности популярных у многих инвесторов инвестиций с использованием заемных средств («финансового рычага»). Когда инвестор рискует не только собственными средствами, но и занимает дополнительные деньги у своего брокера для того, чтобы увеличить размер своего портфеля, он увеличивает и его волатильность.

Например, использование рычага 2 (на каждый вложенный собственный рубль инвестиций инвестор получает в кредит еще один рубль и инвестирует его в рынок) обеспечивает удвоение арифметической доходности (без учета расходов в связи с использованием рычага). Но в случае падения, удваиваются и потери. В результате из-за бремени волатильности средняя геометрическая доходность меняется медленнее.

Как диверсификация отражается на волатильности портфеля?

Диверсификация портфеля сокращает volatility drag и поэтому положительно сказывается на доходности портфеля. Рассмотрим простой пример: инвестор может инвестировать в акции компании А или в акции компании А и Б. Волатильность акций компании А 26%, Б – 11%, их годовые доходности и результаты инвестирования для первого и второго случая представлены в таблице ниже. Как видно из таблицы, из-за большей волатильности первого инструмента, даже большие номинальные доходности несут в итоге результат хуже, чем в случае с инвестированием в разные инструменты даже пусть с меньшей общей доходностью. Это происходит как раз из-за того, что волатильность съедает большую доходность. Во втором случае портфель падает меньше чем при инвестировании исключительно в акции А, и даже небольшая доходность дает лучший итоговый результат в 6,7% за 10 лет.

График №2. Динамика портфеля только из акций компании А и портфеля из акций компаний А и Б в пропорции 50/50 (в руб).

Источник: Bloomberg, расчеты FinEx

Таблица №3. Динамика портфеля только из акций компании А и портфеля из акций компаний А и Б в пропорции 50/50 (в руб).

Источник https://www.gq-blog.com/investicii/invest/rentabelnost-investicii.html

Источник https://finex-etf.ru/university/news/kak_schitat_dokhodnost_investitsiy/

Источник

Источник