Особенности расчета рентабельности инвестиций

Содержание статьи

Особенности расчета рентабельности инвестиций

Главная цель вкладчика — это выгодно вложить свои финсредства и получить от них максимально возможную рентабельность. Поэтому так важно правильно определить, какое капиталовложение будет выигрышным, а какое окажется убыточным. В этих целях используют анализ, вычисляя Кф рентабельности инвестиций.

Сущность рентабельности капвложений

Понятие рентабельности в сравнении с инвестициями отображает результативность капиталовложений, оценивая соотношение заработанного дохода к издержкам. Выгодный бизнес-проект покрывает издержки и приносить доход сверху. При маленьких цифрах инвестору следует рассмотреть другие варианты инвестирования.

Рентабельность выражается двумя способами — относительным и абсолютным. В первом случае результат показывают в денежных у.е., во втором — сравнивают с другими издержками — денежными, трудозатратными и так далее. Метод рентабельности инвестиций оценивается относительным способом и выражается в %.

Тщательный анализ инвестиционных ресурсов служит для получения максимально точного значения. Эта процедура может состоять из следующих стадий:

- Формирование финанализа фирмы.

- Установление ожидаемого уровня рентабельности.

- Вычисление основных цифр, одним из которых является ROI.

В ходе вычислений учитываются компоненты внутренней и внешней деловой среды, которые влияют на точность вычисления: инфляционный уровень, политситуация в стране, экономические проблемы и так далее.

Необходимость вычисления

Инвестор стремится вернуть не только инвестированные финсредства, но и получить дивиденды. Другими словами, к концу периода инвестирования баланс должен отражать капитал больше вложенного. Чтобы достичь цели, необходимо учитывать несколько условий:

- срок окупаемости;

- рентабельность;

- размер капиталовложений;

- затраты и риски.

Чтобы получить достоверную информацию о том, оправдывает ли рентабельность проведённых инвестиций вложенные финсредства, нужны точные значения себестоимости выпускаемого продукта, финприбыли организации и траты на маркетинговые исследования.

Опытный вкладчик рассчитывает, а затем оценивает рентабельность собственных инвестиций для выяснения следующих обстоятельств:

- стоит ли участвовать;

- оправдаются ли риски;

- окупится ли заём в ходе инвестирования;

- будет ли успешной фирма в будущем.

Цифра рентабельности даёт ответ, насколько высок у инвестиций уровень доходов. Рассчитывая его, результаты сравнивают с запланированными цифрами. Если они по рентабельности примерно совпадают, то бизнес-проект спланирован правильно. Инвесторы смотрят и на прошлые бизнес-планы этой сферы предприятия, чтобы предугадать конкурентоспособность и уровень прогресса своей индустрии.

Таким образом, преимуществами калькуляции ROI являются следующие:

- формирование видения того или иного бизнес-проекта;

- сравнение нескольких бизнес-планов и выбор наиболее прибыльного;

- оценка финансовых рисков и доходности.

Инвестор понимает, что денежные потоки рассредоточены по времени, а также учитывает суммарный эффект от вложенных инвестиций. Кф позволяет объективно оценить бизнес-проекты с разными производственными объёмами.

Формула по расчёту

Самым распространённым показателем признан ROI. В финсистему России ROI попал из отчётности западных дочерних финучреждений. Это главный показатель, используемый в отчётах о КПД капитала, ведь он объективно позволяет оценить степень потерь или будущей прибыли акционеров.

Кф информативен для существующих акционеров, которые анализируют текущие результаты их капиталовложений и будущим вкладчикам, оценивающим доходность или убыточность их инвестиций прежде, чем они их вложили.

Рентабельность: формула расчёта инвестиций:

- ЧП — нормативное значение чистого дисконт дохода в рентабельности,

- И — среднегодовые вложенные инвестиции.

ROI характеризует способность бизнес-планов покрыть издержки своими доходами в ходе его реализации. Граничное значение — 100%. Если оно получилось выше или равное этому значению, то бизнес-проект считается удачным, в противном случае — невыгодным.

Практика свидетельствует, среднее значение ROI должно быть не менее 15−20%. В разрезе различных видов деятельности необходимо ориентироваться на следующие минимальные показатели:

- товарные отношения — 30%;

- строительство — 20%;

- промышленность — 15%;

- сельскохозяйственное производство — 12%.

В качестве практического примера можно рассмотреть следующую задачу:

| Бизнес-планы | Общая инвестиционная ∑, $ | Расходы, $ | Финприбыль, $ | ROI, % |

| 1 | 1200 | 300 | 1700 | (1700−300) / 1200 = 117 |

| 2 | 550 | 200 | 700 | (700−200) / 550 = 91 |

| 3 | 1300 | 550 | 1700 | (1700 — 550) / 1300 = 88 |

Из табличных данных видно — ROI бизнес-проектов 2 и 3 менее ста %, поэтому их добавление в инвестпортфель момент неопределённый. Бизнес-планы 1 идеально подходит для капиталовложений.

Если необходимо резюмировать завершившуюся инвестицию, то формула приобретает следующий вид:

ROI = (Доход + (Цена продажи — Стоимость покупки))/Стоимость покупки*100%, здесь:

- Доход — совокупность денежных финсредств, полученных за целый период инвестиций.

- Цены продажи-покупки — это стоимость приобретения и реализации актива.

Например, акционер приобрёл ЦБ в среднем за 100 тыс. руб. Затем три года получал дивиденды в размере 80 тыс. рублей и продал их за 130 тыс. рублей. Чтобы рассчитать ROI, необходимо воспользоваться стандартной формулой:

ROI = (80000 + (130000 — 100000)) / 100000 * 100% = 110%

Формула рентабельности инвестиций по балансу:

ROI = строка 140 нг/ (0,5 * (строка 490 нг + строка 490 кг + строка 590 нг + строка 590 кг)) * 100%,

где нг — значение на начало года, а кг — на конец года.

Рентабельность: преимущества и недостатки ROI

Человек, который вложил денежные финсредства в какой-либо бизнес-проект, не сможет их вложить в другой. Ему необходимо учитывать плюсы иных финсредств от других инвестиций, чтобы делать инвестиции в новые бизнес-проекты.

Метод ROI и его преимущества:

- быстрая схема расчёта;

- распространённая концепция вычисления рентабельности в %;

- доходность основывается из бухгалтерской отчётности;

- для рентабельности учитывает весь ЖЦП;

- понятный способ расчёта для инвестиций.

Главным недостатком признано то, что этот метод рентабельности не учитывает, когда будет получена финприбыль. Также он является относительным способ расчёта инвестиций и не учитывает инвестиционный объем.

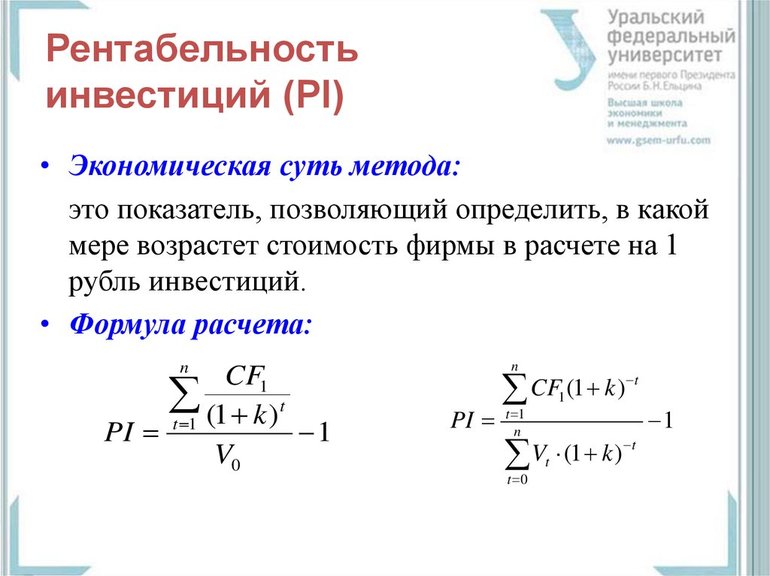

Альтернатива рентабельности или индекс PI

Другим коэффициентом анализа эффективности капиталовложений является PI. Вкладчику рекомендуется проводить анализ PI на всех этапах жизненного цикла инвестиционного бизнес-проекта. Его формула:

- NPV — номинальная цена инвестиций;

- I — ∑ инвестиций.

Можно оценить выгодность бизнес-проекта по PI. Это делается исходя из следующих критериев:

- Если PI больше 1, то бизнес-проект будет приносить финприбыль и адекватен в качестве инвестирования.

- Если PI = 1, то целесообразность вложения финсредств необходимо исследовать дополнительно с помощью других показателей.

- Если PI меньше 1, то инвестировать не стоит.

Таким образом для инвестиций, метод подсчёта рентабельности по PI показывает степень отдачи внесённых капиталовложений. В ходе вычисления используется Кф для ставки дисконта. У долгосрочных бизнес-проектов, эта цифра менее прогнозируема.

Заключительный результат о целесообразности бизнес-проекта будущий вкладчик выводит после сравнения всех цифр PI, NPV и IRR. Когда бизнесмен не уверен в своих силах, то ему следует передать полномочия по расчёту рентабельности грамотному и квалифицированному специалисту.

Рентабельность: возможные сложности

В теории калькуляция ROI выглядит просто. Однако на практике инвестор может столкнуться со следующими трудностями:

- Расценивание в рентабельности размер будущих финпоступлений. На инвестиции может прямо или косвенно влиять множество факторов — макро и микроэкономические показатели, колебания спроса и предложения и так далее.

- Оценка ставки дисконта рентабельности. Под ней понимают выражение стоимости будущих вложений в единицах настоящего времени.

Инвесторам обязательно необходимо анализировать ROI. Игнорирование этой процедуры грозит убыточным последствиям или затянувшимся периодом окупаемости. Рентабельность вычисляется как финансовый Кф, являя собой соотношение ∑ финприбыли и разности капвложений к абсолютной цифре ∑ инвестирования.

Если вы раньше не считали ROI, то теперь, познакомившись с примером, легко бы справились?

Источник https://vse-investicii.ru/beginner/otsenka-investitsij/rentabelnost-investicij

Источник

Источник

Источник