Денежный поток инвестиционного проекта

Содержание статьи

Денежный поток инвестиционного проекта

Автоматизация денежных потоков инвестиционных проектов. Оценка стоимости и сроков проекта бесплатно!

Любой бизнес-проект требует определенного объема капиталовложений, но далеко не все компании могут позволить себе реализовывать проекты только за счет собственных средств. В такой ситуации без привлечения вложений развитие бизнеса или реализация проекта будет проходить медленнее. К тому же, использовать только собственные средства – неправильно, поскольку при ведении финансово-хозяйственной деятельности важно соблюдать баланс между собственными и заемными денежными средствами (ДС). Возникает резонный вопрос, каким образом получить дополнительное финансирование?

Источниками привлечения внешних активов могут выступать заемные средства или инвестиции.

Итак, оценка инвестпроекта позволяет спрогнозировать уровень его эффективности, то есть:

- определить рентабельность инвестиции;

- выяснить сроки окупаемости проекта;

- оценить риски проекта.

Наиболее показателен при его оценке – анализ прогнозируемых дополнительных денежных потоков, которые возникнут в результате привлечения инвестиций.

Виды потоков

Денежные потоки – это движение любых форм денежных средств, наличных и безналичных, возникающих в процессе финансово-хозяйственной деятельности компании. Существует несколько классификаций денежных потоков предприятия в целом. В зависимости от вида деятельности, который обеспечивают денежные потоки, их можно разделить на:

- операционные (OCF) – основные виды операций, которые обеспечивают доход предприятию (например, оплата поставщикам, поступления от покупателей);

- финансовые (FCF) – виды финансовых операций, которые изменяются размер и состав заемных и собственных активов (например, перечисление дивидендов собственникам компании, получение кредитов и займов);

- инвестиционные (ICF) – виды операций, связанные с поступление ВНА (например, приобретение долговых бумаг, поступление дивидендов от долей участия в других организациях).

Оценка инвестиционного проекта производится в рамках всех трех направлений (операционного, финансового, инвестиционного) как инвестором (в рамках инвестиционной деятельности), так и со стороны реализующего инвестиционный проект.

Также выделяют два вида ДС по направлениям движения:

- входящие, обеспечивающие приток (поступление ДС);

- исходящие, создающие отток ДС (выбытие ДС).

Сопоставляя их на каждый момент времени, можно вывести сальдо денежных потоков компании. Прогнозирование движения ДС в таком разрезе позволит заранее предсказать возникновение кассовых разрывов, чтобы избежать форс-мажора.

Еще одна классификация денежных потоков предполагает разделение движения ДС на потоки по:

- компании в целом;

- отдельным ЦФО;

- проектам;

- подразделениям (как центрам затрат);

- по отдельным операциям.

Анализ в разрезе данных аналитик позволяет выявить потенциальные риски при управлении денежными потоками и своевременно принять меры по их предотвращению.

Порядок анализа инвестиционных денежных потоков

Такой анализ позволяет решить ряд задач:

- определение необходимых объемов поступления ДС;

- выявление направлений расходования ДС;

- выявление источников пополнения ДС;

- прогнозирование кассовых разрывов при выполнении инвестпроекта;

- оценка финансовой устойчивости и стабильности предстоящего проекта;

- спрогнозировать предполагаемую прибыль вложения.

Исходя из классификаций потоков ДС, основными разрезами их в рамках инвестпроекта являются:

- период и периодичность анализа;

- виды деятельности, обеспечивающие денежные потоки;

- направления движения денежных потоков;

- структурные подразделения илии ЦФО.

Управление денежными потоками

Бесплатная консультация по расчету, анализу и эффективному управлению инвестиционными денежными потоками в 1С

Настройка 1С для анализа денежных потоков

Прогнозирование и оптимизация денежных потоков, дашборды и мониторинг инвестиционных проектов в 1С

Выделяют следующие основные показатели оценки денежных потоков инвестпроекта:

- величина поступления и выбытия ДС;

- входящее и исходящее сальдо ДС анализируемого периода;

- величина чистого денежного потока (ЧДП).

Оценка относительно этапов проекта

На протяжении исполнения проекта цели анализа немного меняются. Первоначально, при планировании проекта, основанная цель – оценка его возможной доходности и эффективности. После его запуска необходим постоянный мониторинг исполнения запланированных показателей и оценка отклонений от них, с целью корректировки инвестиционного процесса в рамках проекта. По итогам проекта производится контроль его исполнения и оценка чистых доходов.

Таким образом, можно определить основные этапы анализа денежных потоков инвестиционного проекта:

- планирование денежных потоков ИП и моделирование (прогнозирование) возможных вариантов его реализации;

- контроль исполнения (план-фактный анализ);

- оценка результатов.

Формулы для расчета денежных потоков

При оценке инвестиционных денежных потоков ключевым показателем является ЧДП от денежных потоков инвестиционного проекта, общая величина всех потоков предприятия (как входящих, так и исходящих). Вычисляется по формуле:

ЧДПЭП = OCF + FCF + ICF

Другими словами, это разница между суммой всех поступлений ДС и суммой всех платежей за определенный промежуток времени. Это общая формула расчета любого этапа проекта, в конкретный период времени.

Оценка денежных потоков инвестпроекта проводится на всех пределах его реализации. Выделяют три этапа проекта:

- прединвестиционный (подготовительный, где определяют условия его реализации, рассчитывают его основные параметры и пр.);

- инвестиционную (реализация программы проекта);

- эксплуатационная (период, начала использования результатов проекта, с целью получения доходов).

Согласно трем этапам исполнения проекта весь денежный поток проекта можно условно разделить на три части:

- Чистые инвестиции (ЧИ) – исходные вложения в проект;

- Чистый операционный денежный поток (ЧОДП) – денежный поток от предполагаемой деятельности;

- Чистый завершающий денежный поток (ЧЗДП) – денежный поток, возникающий на основании результатов завершения проекта.

Таким образом, чистый денежный поток всего проекта можно вычислить как сумму денежных потоков всех этапов проекта. Причем при данном виде анализа во внимание принимают только изменение величины показателей (их приращение или уменьшение ∆). В данном случае формула чистого денежного потока инвестпроекта следующая:

Причем каждый элемент формулы равен ЧДП этапа проекта ЧДПЭП 1,2,3.

Для запуска инвестпроекта необходимы первоначальные вложения – либо денежные, либо материальные, что по сути и является инвестициями проекта.

Чистые инвестиции (ЧИ) представлены капитальными вложениями за исключением амортизации. Капитальные вложения могут включать в себя внеобортные (например, вложения в основные средства – ВНА) и оборотные (например, вложения в ТМЦ, запасы, сырье – ОА) активы. Таким образом, ЧИ можно вычислить как сумму изменений величины ВНА, ОА и налоговые (инвестиционные) льготы – (НЛ).

При исполнении проекта, когда вложения постепенно начинают работать, денежные потоки смещаются в область операционных. Поступления и платежи текущих потоков связаны с обеспечением операционной деятельности компании. Изменение операционных денежных потоков вычисляется как потоки ДС от:

- реализации товаров, работ и услуг (∆Р) по текущей деятельности;

- изменение величины переменных затрат (∆ЗТпр);

- изменение величины постоянных затрат (∆ЗТпс);

- платежей по налоговым обязательствам (НО);

- изменение величины амортизации (∆ИЗ).

В данном случае величина чистого операционного денежного потока будет выражаться:

На заключительном этапе инвестпроекта часто происходит высвобождение ДС, например, при продаже лишнего оборудования или поступлении неиспользованных оборотных активов. Чистый завершающий денежный поток будет равен стоимости проданных активов (АК) за минусом налоговых обязательств:

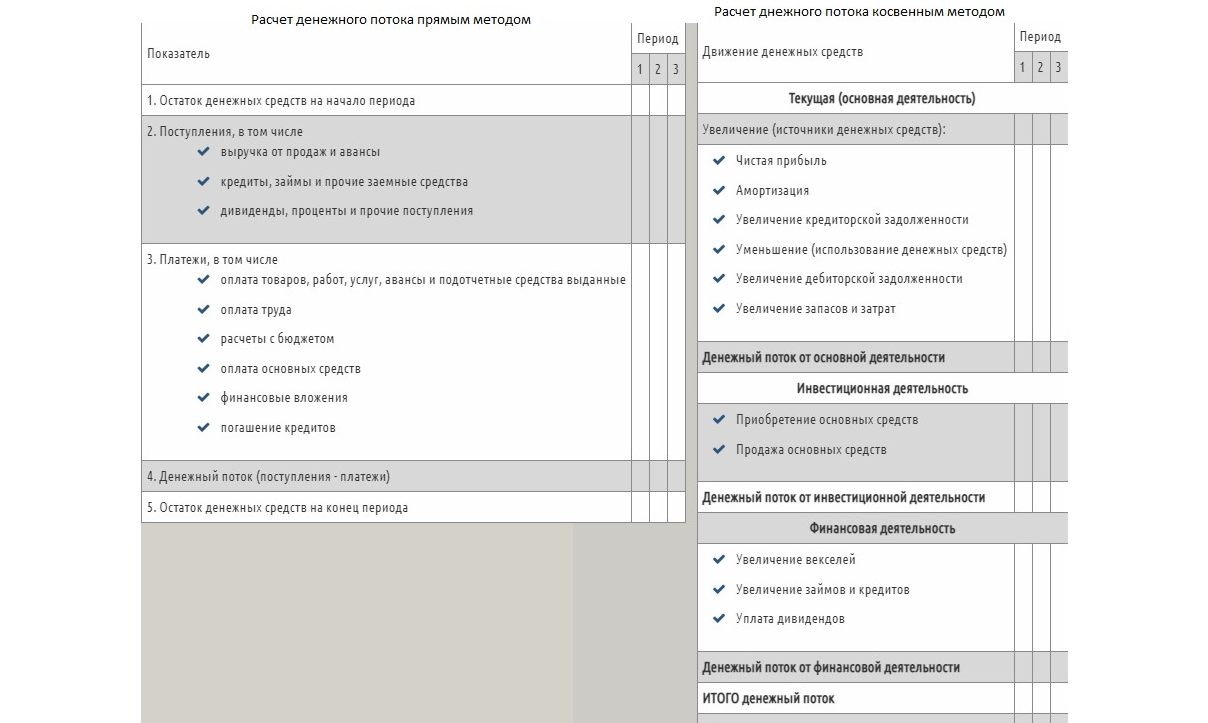

Прямой и косвенный метод расчета

Расчет эффективности денежного потока может быть осуществлен двумя методами – прямым или косвенным. Основное различие данных методов заключается только в принципах анализа денежных потоков от операционной деятельности.

При косвенном методе расчет начинается с определения чистой прибыли за анализируемый период, которая корректируется на возможные изменения ее величины, связанные с движением активов и обязательств. Анализ денежных потоков прямым методом предполагает учет всех поступлений и выплат ДС в рамках текущей деятельности компании.

Рис.1 Таблица сравнения методов расчета денежного потока (прямой и косвенный)

Рис.1 Таблица сравнения методов расчета денежного потока (прямой и косвенный)

Дисконтирование денежных потоков на проекте

Поскольку инвестпроекты обычно достаточно длительны по времени реализации (несколько лет), они подвержены инфляции. Денежные потоки также подвержены обесцениванию, поэтому для более точной оценки денежных потоков на проекте с поправкой на временной фактор используют ставку дисконтирования (норму прибыли). Ставка определяется как норма пересчета будущих денежных потоков (входящих и исходящих) в единую величину текущей стоимости.

Для оценки эффективности денежного потока инвестпроекта с учетом дисконтирования использую следующие показатели:

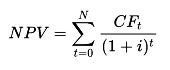

Чистая приведенная стоимость (ЧПС) – это общий объем дисконтированных значений потока платежей в пересчете относительно данных на сегодняшний день. Данный показатель показывает объем ДС инвестора, после преодоления порога окупаемости ИП.

Величина ЧПС вычисляется по формуле:

- CF – объем чистого денежного потока за период времени;

- t – период времени, денежного потока ИП;

- N – количество периодов расчета ИП;

- i – ставка дисконтирования, за расчетный период.

Период окупаемости проекта (РВР) вычисляется как отношение первоначальной суммы инвестиций к объему ежегодных поступлений. Позволяет рассчитать минимальное количество периодов, которое понадобится, чтобы вложения окупились.

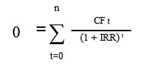

Внутренняя норма доходности (IRR), отражающая ставку процента, при которой инвестор сможет окупить свои первоначальные вложения, или иначе – при которой, приведенная стоимость денежных потоков проекта равна «0».

Показатель рассчитывается по формуле:

- CFt – денежные потоки ИП в период времени;

- n – количество периодов времени;

- IRR – внутренняя норма доходности;

- В отличие от ЧПС – IRR рассчитывается только для ИП, когда первоначальный поток является отрицательным (инвестиции).

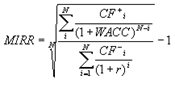

Модифицированная внутренняя норма рентабельности (MIRR), описывает ставку дисконтирования, при которой суммарная приведенная стоимость доходов от осуществляемых инвестиций будет равняться стоимости этих инвестиций. Применяется при наличии одновременно при реализации ИП отрицательных и положительных денежных потоков.

Рассчитывается по формуле:

- MIRR – модифицированная внутренняя норма доходности;

- CF – денежные потоки за период;

- WACC – средневзвешенная стоимость активов (капитала);

- r – ставка дисконтирования.

Пример расчета денежных потоков

На сегодняшний день 1С предлагает широкую линейку программных продуктов, позволяющих автоматизировать различные виды учета предприятий. Рассмотрим возможности расчета денежных потоков с помощью прикладного решения 1С:ERP.

Для расчета и оценки денежных потоков инвестпроекта в системе используют подсистему «Бюджетирование и планирование», «РУ и БУ», «Казначейство» и пр. Для анализа денежных потоков компании именно в разрезе проекта используют справочник «Направление деятельности» и сквозную аналитику системы, которая пронизывает все ее подразделы и позволяет собрать финансовый результат проекта.

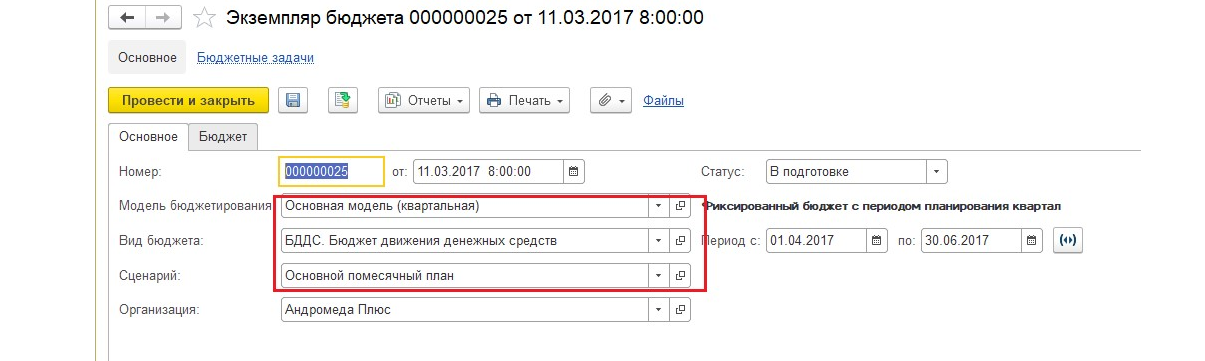

Для планирования и прогнозирования денежных потоков инвестпроекта в системе используют документ «Экземпляр бюджет» – бюджет БДДС, который можно настроить под нужды пользователя. Основные параметры бюджета настраиваются посредством модели, вида и сценария бюджетирования.

Рис.2 Параметры настройки экземпляра бюджета

Рис.2 Параметры настройки экземпляра бюджета

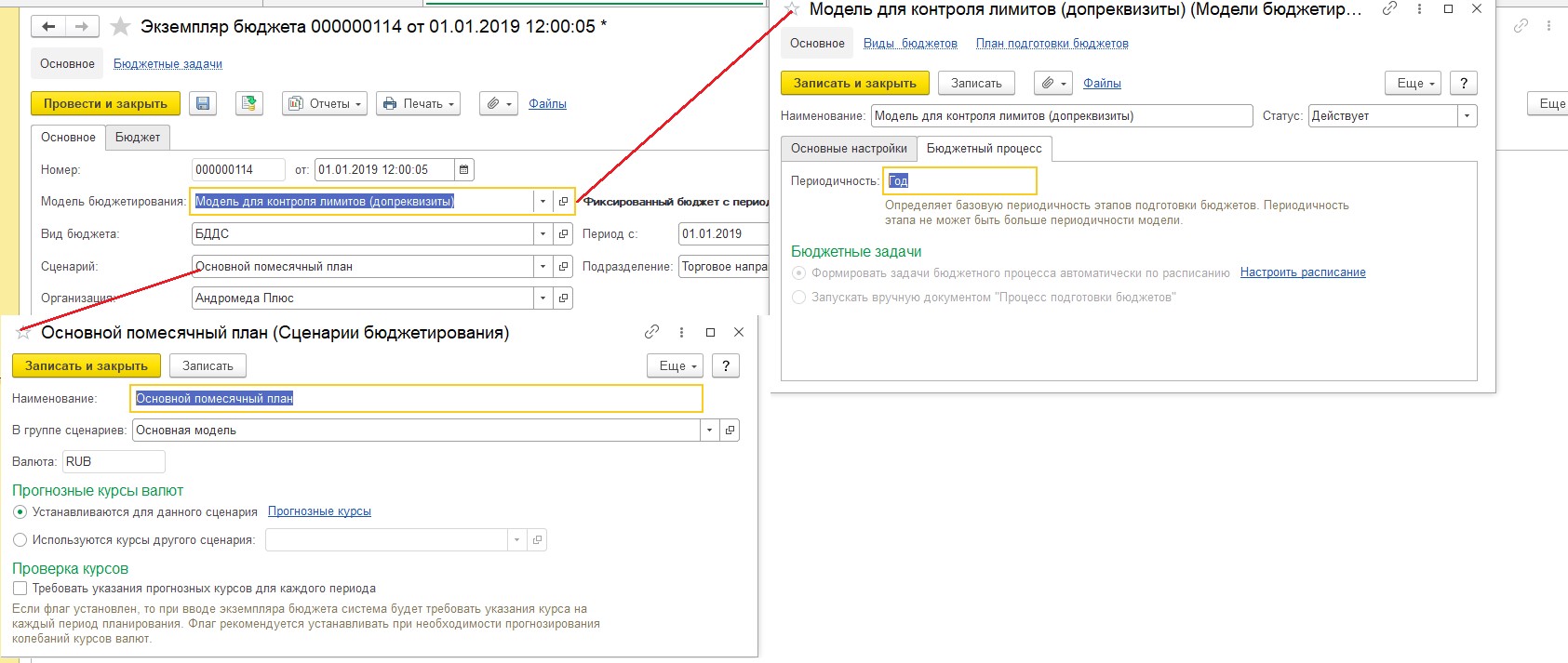

В модели задается периодичность планирования, в сценариях – прогнозные курсы валют.

Рис.3 Модель и сценарий бюджета

Рис.3 Модель и сценарий бюджета

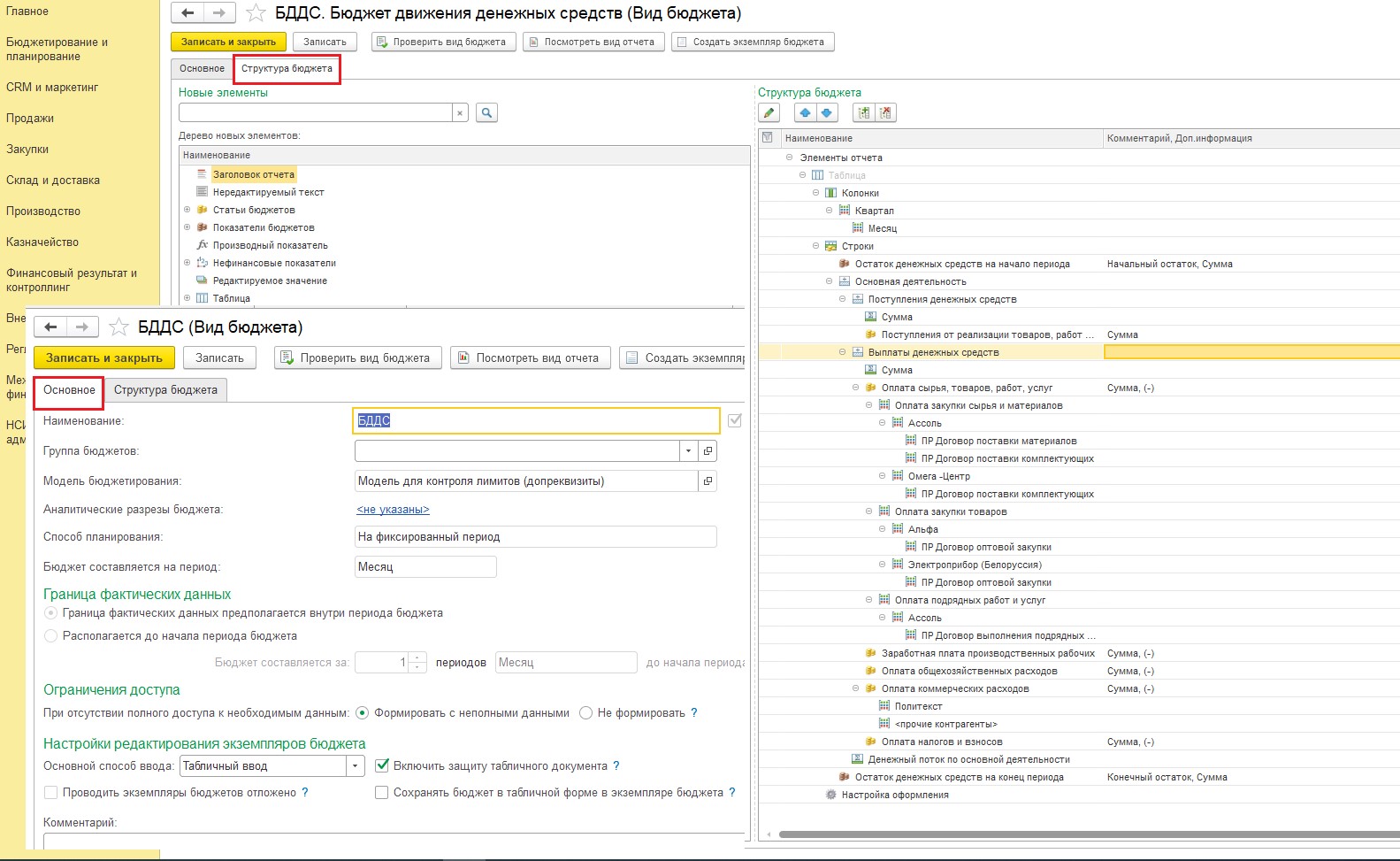

В видах – аналитические разрезы, границы данных, период планирования и структура бюджета.

Рис.4 Вид бюджета

Рис.4 Вид бюджета

Механизм «Структура бюджета» достаточно гибкий, что позволяет настроить вывод практически любых показателей для планирования и анализа. Например, вот так может выглядеть настройка расчета планируемых денежных потоков проекта:

Рис.5 Структура бюджета денежных потоков проекта

Рис.5 Структура бюджета денежных потоков проекта

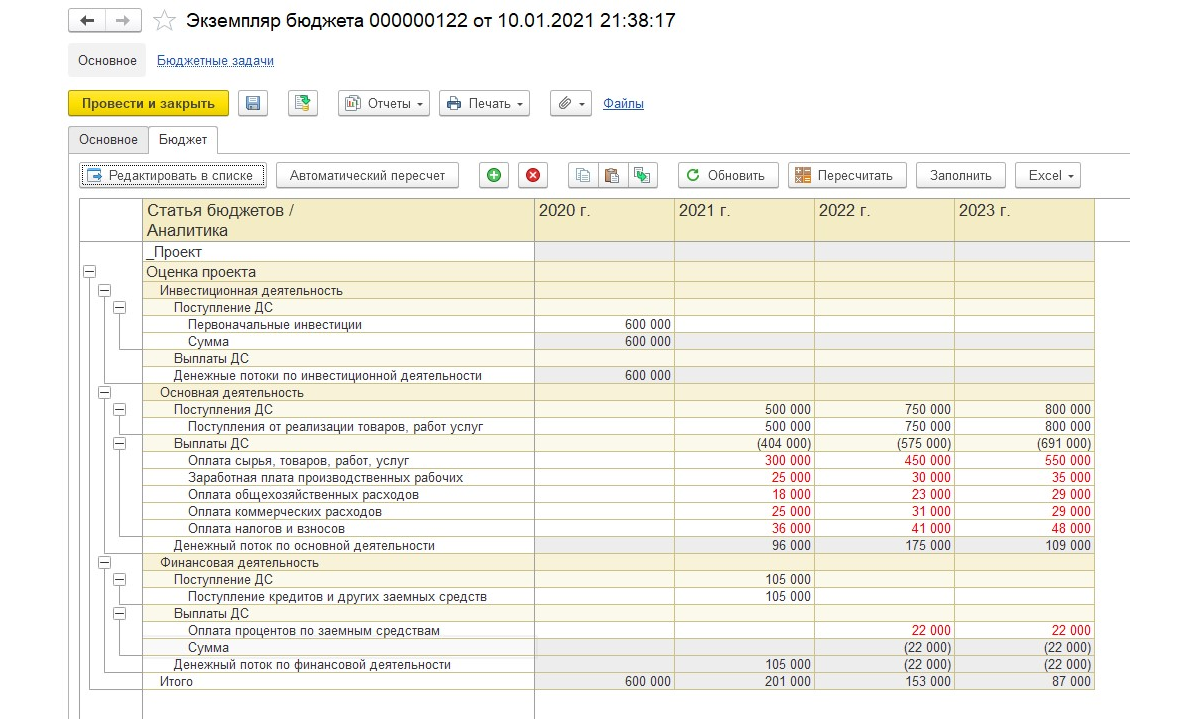

Тогда экземпляр бюджета будет иметь следующий вид:

Рис.6 Экземпляр бюджета денежных потоков инвестпроекта

Рис.6 Экземпляр бюджета денежных потоков инвестпроекта

Отличительная особенность при настройках бюджетов – добавление в показатели и статьи ДДС аналитики «Направление деятельности». Это позволяет создавать планы под конкретный проект.

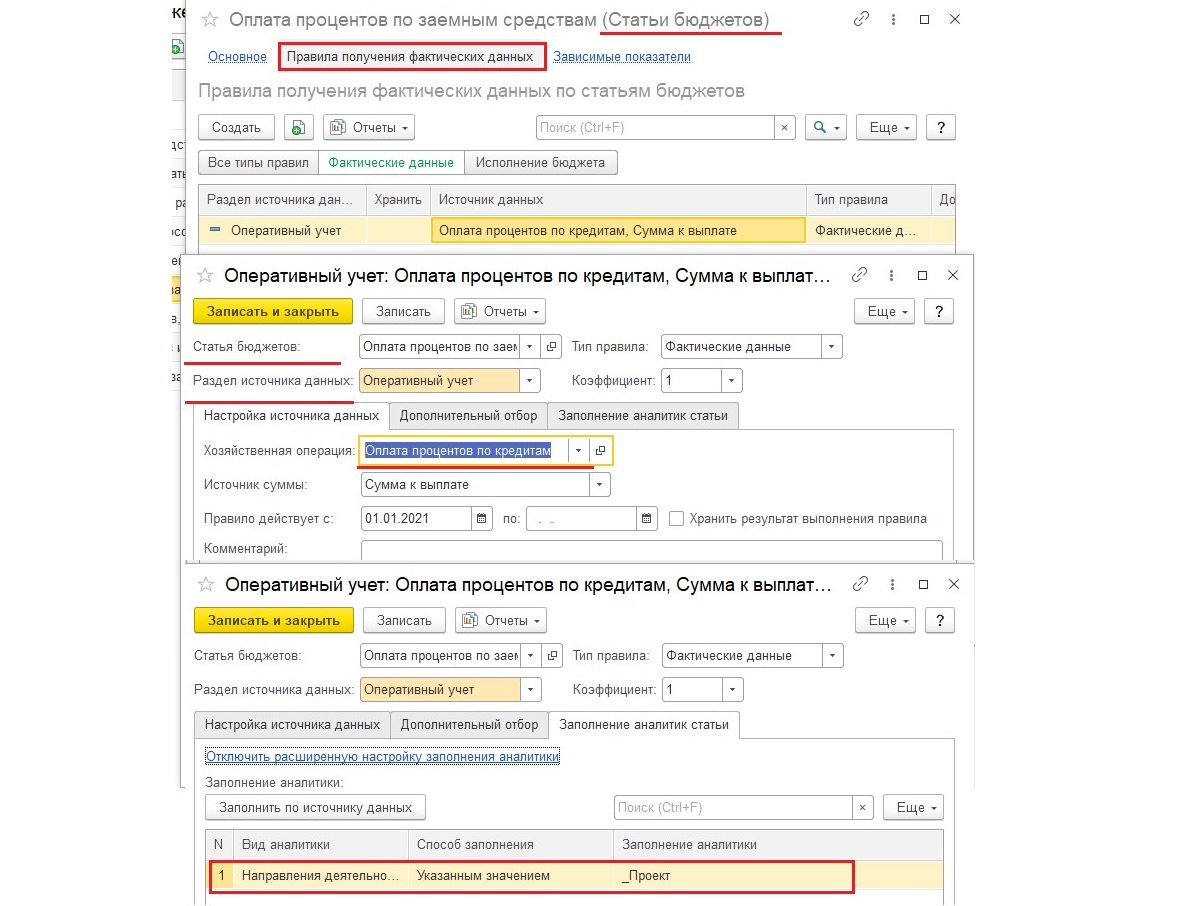

Источники получения фактических данных задаются непосредственно в показателях и статьях бюджет. В данном случае это элементы справочника «Статьи ДДС» с отбором по «Направлению деятельности» (проект).

Рис.7 Настройки получения фактических данных для статьи бюджета

Рис.7 Настройки получения фактических данных для статьи бюджета

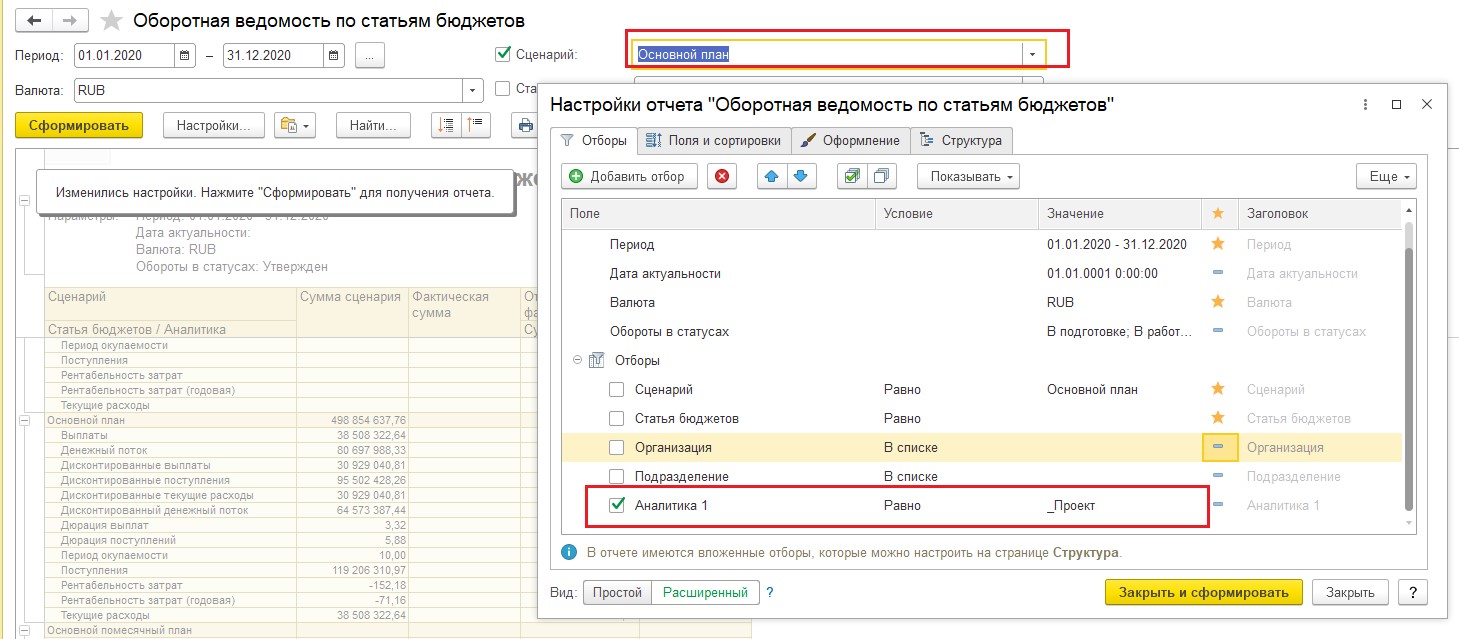

Инструментом проведения план-фактного анализа выступает отчет раздела бюджетирования – «Оборотная ведомость по статьям бюджета», который позволяет оценить исполнение бюджета согласно фактическим данным с отбором по сценарию бюджетирования и направлению деятельности (проекту).

Рис.8 Настройка отчета «Оборотная ведомость по статьям бюджета»

Рис.8 Настройка отчета «Оборотная ведомость по статьям бюджета»

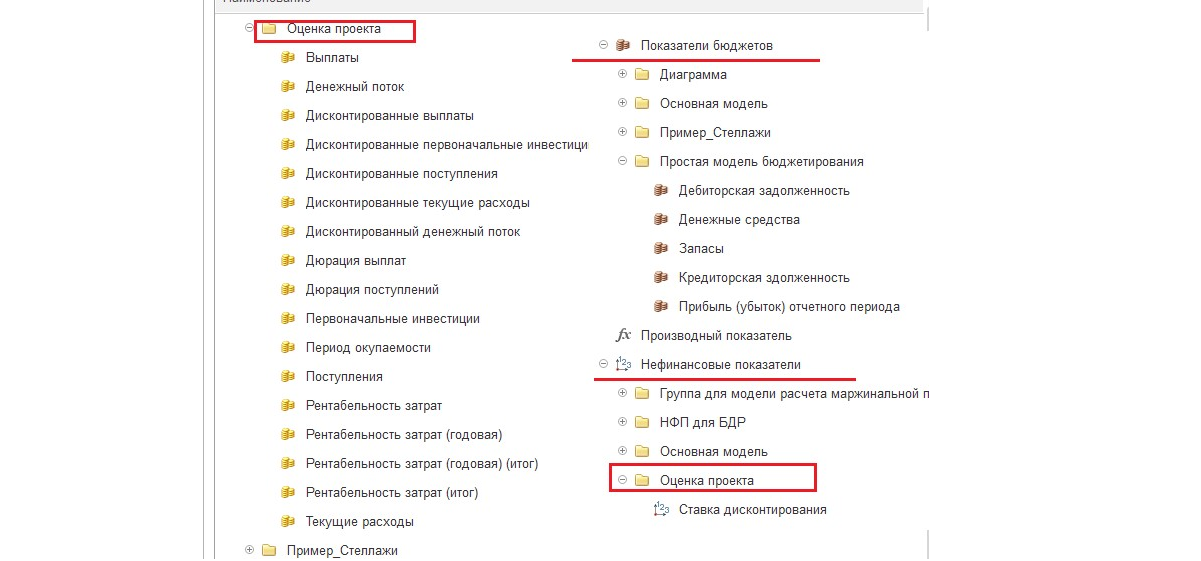

В системе для настройки бюджета по расчету денежных потоков проекта предусмотрены готовые типовые статьи ДДС и показатели (как финансовые, так и нефинансовые), которые позволяют учитывать, например, условия дисконтирования.

Рис.9 Типовые статьи бюджета и показателей структуры бюджета

Рис.9 Типовые статьи бюджета и показателей структуры бюджета

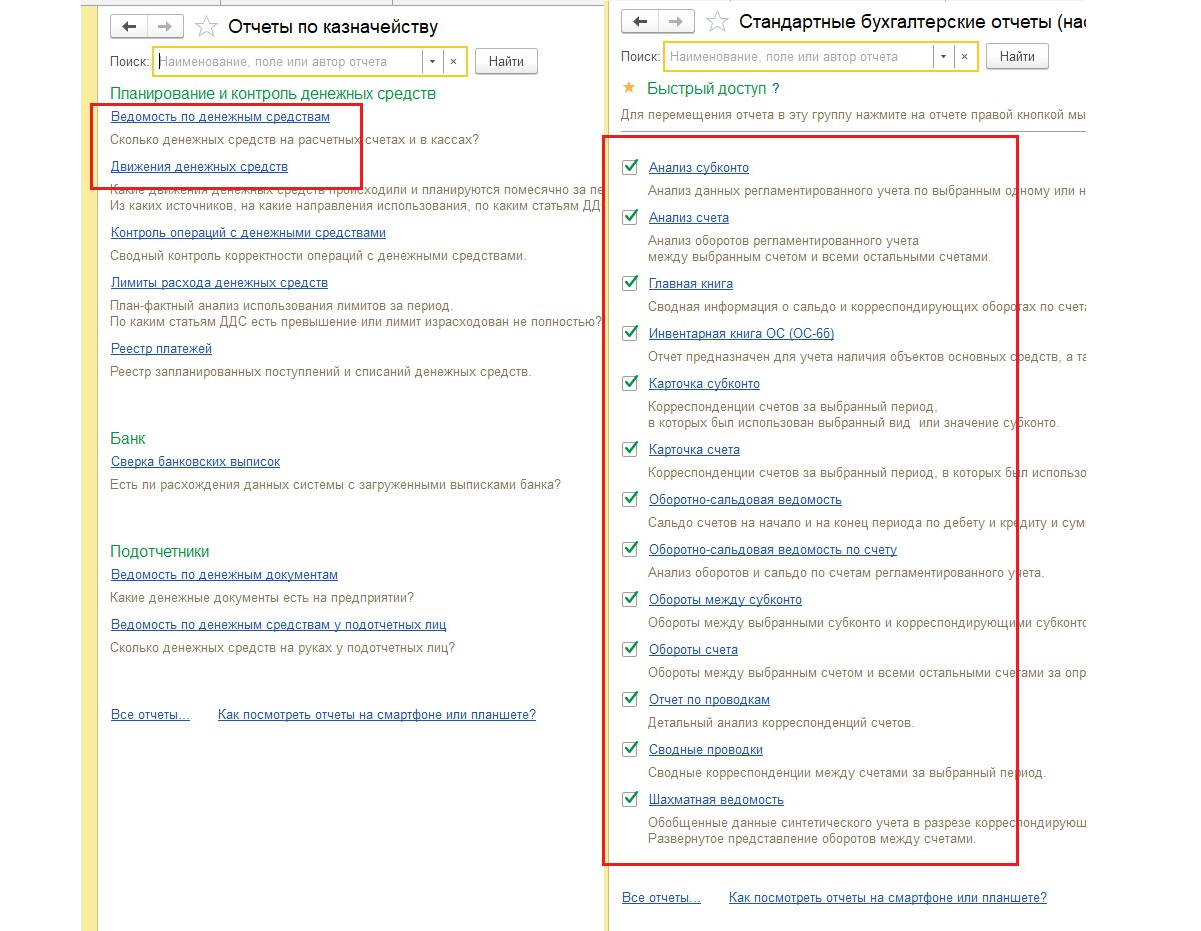

В целом все типовые отчеты 1С:ERP по анализу денежных потоков инвестпроекта предполагают настройку отбора по виду деятельности, что позволяет анализировать фактические данные по денежным потокам компании в разрезе проекта. Это стандартные бухгалтерские отчет (карточки счета, ОСВ по счету и пр.), а также отчеты подраздела казначейства (Движение ДС).

Рис.10 Типовые отчеты для анализа денежных потоков на проекте 1С:ERP

Рис.10 Типовые отчеты для анализа денежных потоков на проекте 1С:ERP

Таким образом, 1С:ERP предоставляет широкий спектр инструментов для анализа денежных потоков инвестпроекта – планирование и прогнозирование, анализ фактических данных и сопоставление их с плановыми, что позволяет реализовать все задачи расчета.

Сколько нужно денег, чтобы начать инвестировать

Многие до сих пор уверены, что инвестиции — это сложно и непонятно, человеку без специальной подготовки и больших денег не получится стать инвестором. На самом деле это не так. Нужно только поставить себе определённые финансовые цели и планомерно двигаться к ним. Рассказываем, что нужно для того, чтобы стать инвестором, и сколько денег потребуется для старта.

Что такое инвестиции и зачем ими заниматься

Инвестиции — это вложение денег с целью получения прибыли. Вкладывать можно в различные инструменты, например:

Банковские вклады. Самый понятный и лёгкий способ приумножения накоплений. На вложенную сумму начисляются проценты, и к окончанию срока вклада денег на нём будет больше.

Недвижимость. Можно купить квартиру или коммерческое помещение, сдавать в аренду и таким образом получать доход.

Валюта. Многие хранят сбережения в валюте и надеются продать её, когда курс будет выше.

Ценные бумаги, например акции или облигации. Покупая акции компании, инвестор становится собственником части бизнеса и может получать дивиденды. Приобретая облигации, даёт деньги в долг на указанных в облигации условиях. Доходность по ценным бумагам не гарантируется, но зато потенциально она гораздо выше, чем у других способов вложения денег. Именно вложения в рынок ценных бумаг чаще всего имеют в виду, когда говорят об инвестировании.

Зачем инвестировать на фондовом рынке

В России в настоящее время мало частных инвесторов, но при этом их количество растёт. Вложениями в ценные бумаги занимается лишь 5,4 % взрослого населения страны. Основная причина — низкая финансовая грамотность. Люди уверены, что надёжнее банковского вклада и хранения наличных денег «под подушкой» ничего нет.

На самом деле это прямой путь к потере денег, потому что они постоянно обесцениваются. Например, официальная инфляция по итогам 2020 года составила 4,9 %. Ставки по депозитам в банках едва превышают этот показатель, и говорить о сохранении и приумножении накоплений не приходится.

Нужно не только откладывать, но и вкладывать часть доходов, чтобы накопить капитал к пенсии. Мировая пенсионная система претерпевает кризис: количество пенсионеров увеличивается, а доля работоспособного населения, наоборот, сокращается. У государства всё меньше денег на выплаты пенсионерам, и оно уже открыто предлагает гражданам самим позаботиться о финансовом благополучии в зрелом возрасте. Самое время последовать этому совету.

Как стать инвестором

Для того чтобы стать инвестором, не нужно иметь много свободных денег. Начать можно и с небольшой суммы, достаточно даже тысячи рублей, а есть инструменты, купить которые можно за несколько рублей. Например, чтобы купить акции алмазодобывающей компании «АЛРОСА», понадобится чуть больше 1000 ₽, а минимальный пакет акций банка ВТБ стоит дешевле 400 ₽. Можно начать инвестирование и с паевых инвестиционных фондов. Например, инвестиционный пай фонда ВТБ «Казначейский» стоит меньше 100 ₽.

Главное не тратить эти деньги в ближайшие несколько лет — для непредвиденных расходов нужно иметь финансовую «подушку безопасности». Не менее важный момент — регулярность. Лучше всего ежемесячно выделять определённую сумму на инвестиции.

Определиться с целями инвестирования

Прежде всего, нужно определить личные финансовые цели. Так гораздо проще откладывать часть доходов и направлять их на инвестиции. Главное — знать, ради чего отказываешься от каких-то удовольствий, которые мог бы купить на сэкономленные деньги. Задачи могут быть самыми разными: обеспечить себя пенсионным капиталом, оплатить образование детей или накопить на путешествие в Тибет.

Например, чётко сформулированная цель инвестирования может быть такой: «Через 20 лет сформировать ежемесячный пассивный доход в размере 40 000 ₽. Для этого каждый месяц на инвестиции направлять 5000 ₽».

Открыть брокерский счёт

После этого нужно выбрать брокера и открыть брокерский счёт. Брокер — обязательный посредник между инвестором и биржей. Именно он выполняет распоряжения клиента о заключении сделок, учитывает операции и денежные средства на счёте, удерживает налоги с прибыли.

Открыть брокерский счёт несложно. У многих компаний это можно сделать онлайн, не выходя из дома. Например, в мобильном приложении ВТБ Мои Инвестиции открытие счёта займёт всего несколько минут. Нужны только паспорт, СНИЛС и смартфон.

Сформировать инвестиционный портфель

После открытия брокерского счёта решите, во что вы будете вкладываться, — то есть надо сформировать инвестиционный портфель. В нём будут лежать все бумаги, которые вы купили. Вложения стоит распределить так, чтобы соблюдался баланс между доходностью и риском. Лучше иметь несколько финансовых инструментов, не связанных между собой и из разных отраслей экономики. Например, акции компаний нефтеотрасли, акции IT-сектора, облигации ОФЗ, фонды.

Начинающему инвестору часто сложно сформировать первый инвестпортфель, ему стоит воспользоваться готовыми решениями:

Рекомендации робота-советника. Это бесплатный сервис, который подберёт вам персональный портфель ценных бумаг с учётом вашего инвестиционного профиля и будет давать подсказки о том, как им управлять. Минимальная сумма для инвестиций, которая позволит собрать защищенный портфель, — 50 000 ₽.

БПИФ — биржевые фонды. Это уже готовые наборы ценных бумаг. В их состав могут входить акции, облигации и другие ценные бумаги. Подойдёт, если вы пока не готовы вложить 50 000 ₽ или вам хочется максимально легко инвестировать.

Облигации. Если вы не готовы к тому, чтобы собирать портфель прямо сейчас, то можно начать с приобретения облигаций крупных банков, например ВТБ. Так вы в любом случае заработаете больше, чем на простом вкладе. А заодно это поможет вам приобрести инвестиционную практику. Со временем к уже имеющимся облигациям в своем портфеле вы можете добавить другие активы, например акции. Так вы будете постепенно формировать свой портфель.

С какой суммы можно начать

У большинства брокеров можно открыть счёт онлайн бесплатно. Пополнять счёт можно на любую сумму.

Сначала я думала, что инвестирование — это что-то очень сложное, непонятное и доступное только богатым людям с большими деньгами. Но всё оказалось совсем не так. Посмотрев несколько обучающих видео, решила начать. Вложила совсем небольшую сумму, купила несколько акций. После небольшого роста решила продать и вывести часть денег со счёта, чтобы проверить, как всё работает.

Когда без проблем вывела часть прибыли с брокерского счёта и убедилась, что всё честно, поняла, что инвестиции — это действительно надежный способ увеличить свои накопления. Теперь регулярно пополняю брокерский счёт. Пока что я новичок и только разбираюсь в теме инвестиций, поэтому вкладываюсь в наименее рисковые инструменты: голубые фишки и облигации. Дальше планирую глубже погружаться в тему, лучше разбираться в тех инструментах, которые уже использую, и потихоньку осваивать новые. Вообще всё это сейчас мне крайне интересно. Больше узнаёшь про компании, сектора промышленности и невольно изучаешь, как функционирует наш мир с точки зрения экономики. Это наполняет и делает богаче не только материально.

Конечно, не стоит ждать значительного роста портфеля в первое время. Но в перспективе инвестирование даже небольших сумм способно принести ощутимый результат. Главное придерживаться нескольких правил:

инвестировать часть доходов регулярно, а не от случая к случаю,

не тратить вложенные деньги,

рассчитывать на длительный срок.

Что надо знать об инвестициях

Инвестиции — работающий способ обеспечить себе дополнительный доход.

Для инвестиций не нужны миллионы, начать можно с тысячи рублей и даже меньшей суммы.

Инвестировать нужно не просто так, а с определённой целью. Поставьте себе финансовые цели и начинайте на них копить.

В инвестиционном должны быть бумаги компаний из разных отраслей экономики и разные по типу — так получится сохранить баланс между доходностью и риском.

Начинать инвестировать проще с готовыми решениями: рекомендациями робота-советника или с помощью фондов.

Источник https://wiseadvice-it.ru/o-kompanii/blog/articles/denezhnyi-potok-investicionnogo-proekta/

Источник https://school.vtb.ru/materials/articles/skolko-nuzhno-deneg-chtoby-nachat-investirovat/

Источник

Источник