Методы установки тейк-профита.

Содержание статьи

Методы установки тейк-профита.

Что такое тейк-профит? Если давать профессиональное определение тейк-профиту — то так называют отложенный приказ на закрытие ордера при достижении ценой определённого уровня. Основная цель установки приказа — зафиксировать прибыль, и это произойдёт даже в том случае, если цена заденет целевой уровень лишь на секунду. Таким образом, намечая цель и устанавливая тейк профит, трейдер не позволяет своим эмоциям помешать взятию прибыли в намеченной точке.

Чтобы цена достигла тейк-профита, сделка должна быть открыта в правильном направлении. Конечно, не всегда трейдер верно определяет направление движения цены, но если это произошло, то он должен уметь грамотно завершить свою операцию с минимальными рисками.

Как выставить Take Profit в терминале MT4?

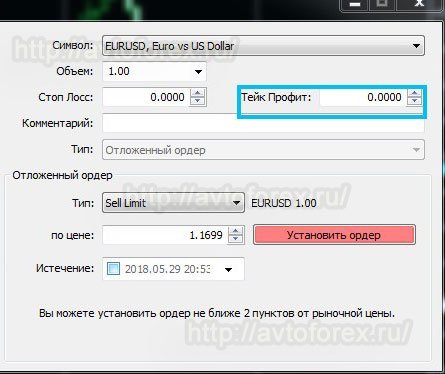

Технически установка тейк-профита осуществляется тремя способами. Первый способ — это в момент открытия сделки, когда задаются параметры ордера — символ, объём, тип ордера, стоп-лосс. Для сделок на покупку уровень тейк-профита должен быть больше цены открытия, а для сделок на продажу — меньше. Для рыночных и отложенных ордеров эта процедура осуществляется одинаково:

Рис. 1. Графа для установки тейк-профита в окне ордера.

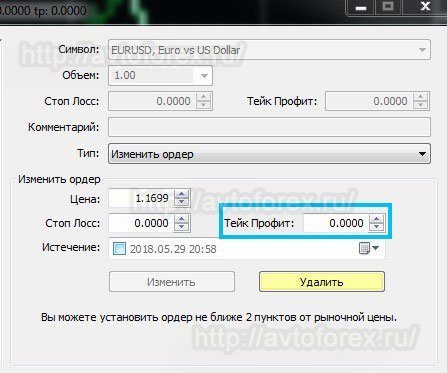

Второй способ предполагает установку тейк-профита уже когда ордер открыт и находится в рынке. Это удобно, когда рынок волатилен и каждая секунда во время совершения сделки важна, и чтобы не тратить время на расстановку целей, это можно сделать позже. Для этого при клике правой кнопки мыши по открытому ордеру необходимо выбрать команду Модифицировать или удалить ордер , и в открывшейся форме задать цену для тейк-профита и стоп-лосса. Даже если они были заданы ранее, но цена ещё не достигла их, то эти значения можно изменить:

Рис. 2. Модифицирование ордера и установка тейк-профита после открытия сделки.

Ну и третий способ – открыть рыночный ордер, а потом зажать левой кнопкой мыши пунктирную линию открытого ордера на графике цены, мышкой перетянуть её на требуемый уровень и там «бросить». Кстати, таким образом можно выставлять не только TP, но и SL.

Для отложенных ордеров такой «фокус не пройдёт» – вначале нужно открыть «отложку» с тейк-профитом и стоп-лоссом, а уже потом можно на графике мышкой перетягивать их на нужные уровни.

Методы выставления тейк-профита.

Каким образом фиксировать прибыль — каждый трейдер, с учётом стиля своей торговли и особенностей используемой стратегии, решает для себя сам. Мы же поговорим о всех вариантах установки тейк-профита или ручного взятия прибыли и поочерёдно рассмотрим каждый из них.

Метод взятия прибыли по времени наиболее эффективен при внутридневной торговле. Например, трейдер заключает сделку с началом новой торговой сессии, а закрыть её должен с окончанием сессии, независимо от результата:

Рис. 3. Установка уровня тейк-профита к окончанию европейской торговой сессии.

Идём дальше. Ключевые уровни являются сильным ориентиром для установки как стоп-лосса, так и тейк-профита. Уровень, где цена замедляет своё движение, останавливается или разворачивается, может выступить в качестве поддержки или сопротивления для цены, в зависимости от направления сделки. Поэтому, частичное или полное закрытие ордера на таком уровне будет оправдано: с большой вероятностью цена достигнет его, а вот вероятность пробития такого уровня — уже меньше. Если пробитие происходит, и цена продолжает двигаться в ранее взятом направлении, то можно открыть новую сделку. Да, часть прибыли будет упущена, но намеченную прибыль трейдер всё же получит:

Рис. 4. Установка уровня тейк-профита на ключевом уровне.

Круглые уровни (их ещё называют психологическими уровнями — 1.1100, 1.1200, 1.1300 и т.д.) также могут служить ориентиром для взятия заработанного. Круглый уровень представляет собой психологическую преграду для рынка, к которому цена стремится, но достигнув его, не всегда может преодолеть с первого раза:

Рис. 5. Установка уровня тейк-профита на круглом уровне.

При скальпинге и внутридневной торговле кроме непосредственно круглых уровней, трейдеры в качестве целевых используют и те, что заканчиваются на 20, 50 и 80.

Уровни Фибоначчи — очередной ориентир при установке тейк-профита. Для того чтобы определить цель, необходимо воспользоваться инструментом Фибоначчи из верхнего меню терминала. Линии Фибоначчи при растягивании на основе предыдущего трендового движения дают потенциальную цель в случае разворота цены или коррекции. Хорошей целью в этом случае часто выступает уровень 61.8%:

Рис. 6. Установка уровня тейк-профита на уровне Фибоначчи.

Если уровень Фибоначчи совпадает с уровнем поддержки/сопротивления или круглым уровнем, то он становится ещё более сильным. Совмещение нескольких уровней называется Конфлюентность .

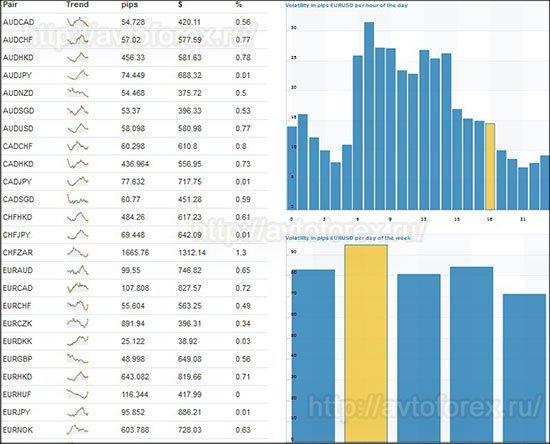

Следующий метод — установка тейк-профита по волатильности. В этом случае рекомендуется использовать специальные сервисы (примером такого сервис является Mataf ), где рассчитывается средняя величина свечи за определённый промежуток времени. На основе этой и некоторых других величин можно задавать цель.

Более подробно про то, что такое волатильность, как её рассчитывать и помощью каких сервисов пользоваться – читайте в статье Что такое волатильность на Форекс? .

Выбирая необходимый валютный инструмент, трейдер анализирует показатели волатильности. Например, при внутридневной торговле следует оценивать дневную свечу. Допустим, средняя дневная волатильность по паре EURUSD составляет 80 пунктов. Если сделка открылась, когда цена прошла 20 пунктов, то рассчитывать на взятие прибыли большей, чем 60 пунктов, не стоит. Исходя из этого и выставляется тейк-профит — 60 пунктов максимум:

Информация о волатильности торгового инструмента. Рис. 7. Получаем информацию о волатильности валютной пары.

Информация о волатильности торгового инструмента. Рис. 7. Получаем информацию о волатильности валютной пары.

Выставление тейк-профита по волатильности — не самый удачный вариант, но он имеет смысл, когда других ориентиров, вроде ключевых уровней, у трейдера нет.

Если в предыдущих вариантах закрытие сделки могло осуществляться автоматически, то есть, трейдер, видя уровень, задавал в окне ордера цену для тейк-профита и мог отлучиться, то в случае с выходом из сделки по локальному экстремуму приходится делать всё вручную.

Что это за метод? Если цена, двигаясь в направлении открытия сделки, формирует новый экстремум, после чего делает откат, то разумно будет закрыть этот ордер вручную. Формирование экстремума будет говорить о том, что тренд себя исчерпал и спрогнозировать его дальнейшее направление сложно. В это же время на пути нового движения цены на уровне экстремума может сформироваться новая поддержка или сопротивление, которые создадут преграду для возобновления предыдущего движения:

Рис. 8. Взятие прибыли после формирования экстремума и отката.

Если при этом выставленный первоначально тейк-профит не был достигнут, то сделку лучше закрыть вручную и взять ту прибыль, которую даёт рынок на текущий момент, даже если она меньше желаемой.

Следующий вариант — закрытие сделки вручную при формировании на графике свечи с большим телом, после которой движение цены замедляется или начинается коррекция. Если такая свеча формируется, когда сделка открыта, то она принесёт значительную прибыль, и после закрытия этой свечи будет разумным закрыть и саму сделку. На рис. 8 как раз такая свеча и образовалась, и открытый ранее ордер можно было закрыть после её формирования.

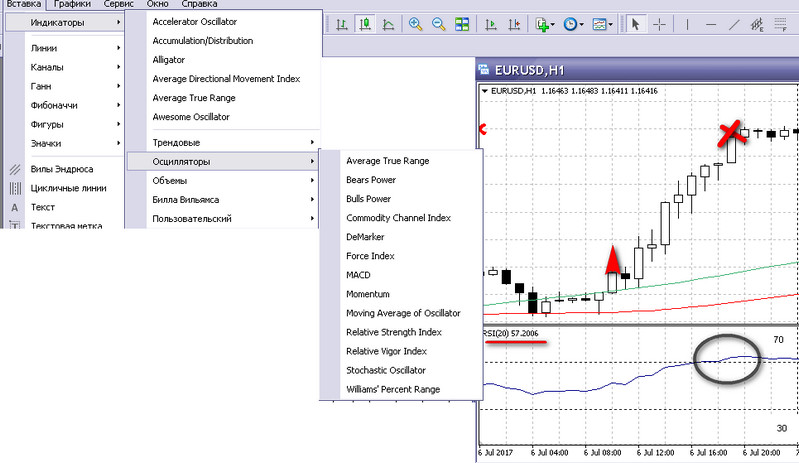

Вариант взятия прибыли при формировании перекупленности или перепроданности на рынке также осуществляется вручную. В этом случае к графику «прикручивается» осциллятор, либо индиктаор RSI, Билл Вильямс. При использовании стохастика для закрытия сделки на покупку необходимо дождаться, чтобы его линии достигли уровня 80. Сделка на продажу будет закрываться при достижении индикатором уровня 20 (движение должно осуществляться сверху вниз). При использовании других индикаторов уровни могут быть другими, но принцип тот же:

Рис. 9. Использование индикатора для установки тейк-профита.

Недостатком такого метода является то, что при продолжительном движении цены в одну сторону осциллятор быстро переходит в зону перекупленности/перепроданности, и пока цена продолжает двигаться в тренде, он остаётся там. Итог — получив сигнал индикатора, трейдер закрывает сделку вначале сильного тренда, ограничивая возможность в заработке. Частично решить эту проблему может изменение чувствительности индикатора.

Пожалуй, наиболее популярный метод, используемый в большинстве стратегий — расчёт тейк-профита в зависимости от размера стоп-лосса: SL*n , где n — некий коэффициент, как правило больше 2, обеспечивающий положительное математическое ожидание от торговли. На размер этого коэффициента рынок никак не влияет, трейдер задаёт его с учётом своей стратегии и исходя из наблюдений над торгуемой валютной парой.

Редко, но бывают ситуации, когда тейк-профит меньше стоп-лосса — например, в скальпинге. В таких случаях для обеспечения положительного результата в долгосрочном периоде необходимо контролировать прибыль и убытки.

Ну и наконец, трейлинг-стоп, будучи разновидностью стоп-лосса, можно рассмотреть в качестве уровня взятия прибыли. Точнее, он обеспечивает защиту для достигнутой прибыли. Двигаясь за ценой на расстоянии нескольких пунктов или нескольких десятков пунктов, трейлинг-стоп позволяет фиксировать прибыль, наращивая её, пока тренд активен. Если тренд разворачивается, трейдер забирает с рынка ту часть, которую трейлинг-стоп успел зафиксировать:

Рис. 10. Использования трейлинг-стопа для фиксации прибыли.

Некоторые трейдеры используют в торговле на Форекс фиксированный тейк для всех сделок. На первый взгляд, такой подход обеспечивает стабильность торговли, но на самом деле она не учитывает объективные факторы, такие как разница в силе движений для различных торговых инструментов, торговая сессия, состояние рынка и другие.

Торговля без тейк-профита.

Установка уровня тейк-профита — это рекомендуемая, но не обязательная процедура. Есть трейдеры, которые установке тейка предпочитают выход из сделки по противоположному сигналу. Например, такая ситуация возможна при использовании стратегий, где вход сделку осуществляется при пересечении скользящих средних, а обратное пересечение будет являться сигналом выхода из неё или для открытия нового ордера в противоположном направлении.

Дополнительные рекомендации при установке тейк-профита.

Если в своей торговле вы до сих пор не учитывали нюансы, о которых сегодня мы вам рассказали, то для выбора способа взятия прибыли рекомендуем дополнительно обратить внимание на следующие моменты:

- — хотя терминал MT4 и позволяет задавать цену для взятия прибыли после открытия ордера , давая возможность трейдеру обдумать своё решение, всё же лучше определить цель до открытия сделки. До момента, пока на рынке нет ещё открытого ордера, трейдер максимально хладнокровен и разумен , он пока не испытывает психологического напряжения в зависимости от движения цены и может трезво оценивать ситуацию ;

- — при использовании в качестве целей ключевых уровней приказы следует устанавливать на несколько пунктов ближе к цене открытия ордера: для сделки на покупку чуть ниже уровня , для сделки на продажу — чуть выше уровня . Делается это для того, чтобы гарантировано зафиксировать прибыль , если вдруг крупные игроки решат войти в рынок именно в этих зонах, тем самым, не дав цене возможности в виде нескольких пунктов достигнуть уровня;

- — не пытайтесь «словить весь тренд»! Предугадать , как долго он затянется — нельзя , а потому прибыль лучше брать частями и быть уверенным, что итоговый результат будет положительным.

Заключение.

Мы рассмотрели основные методы установки тейк-профита. Все они имеют свои плюсы и минусы, и на основе совокупных факторов каждый участник рынка самостоятельно решает какой из них выбрать для применения на практике. Часто в торговых системах уже прописаны правила для установки уровней SL и TP, но если этих правил нет, то подобрать метод установки тейк-профита можно самому, взяв во внимание все выше изложенные рекомендации и, конечно же, правила мани-менеджмента.

ЧТО ТАКОЕ Тейк профит

Тейк-профит (Take profit) – вид условного ордера, позволяющий зафиксировать положительный финансовый результат сделки.

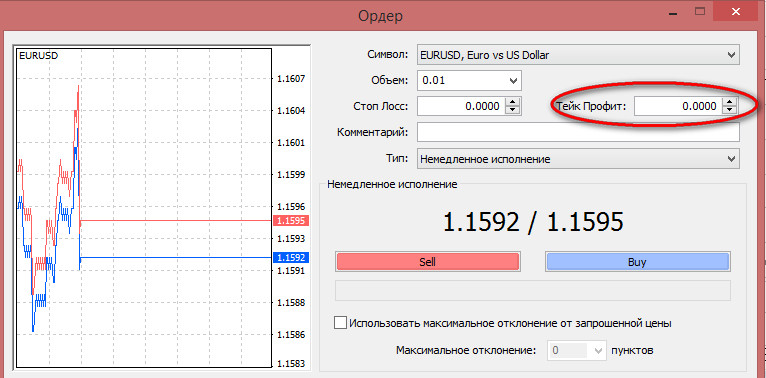

Трейдер самостоятельно выбирает размер будущей прибыли в процессе торгов, набирая желаемый ценовой уровень ниже цены продажи или выше цены покупки:

Ордер размещается на сервере биржи межбанковского рынка Форекс, равный по объему торговому приказу на покупку или продажу. По достижению котировками выставленного ценового уровня позиция закрывается, текущая прибыль перечисляется на счет трейдера.

При фиксации отсутствует проскальзывание (закрытие по цене, отличной от указанной в ордере). На неликвидных рынках возможна частичная фиксация прибыли, если количество лотов в тейк профите превышает спрос со стороны участников торгов на данном ценовом уровне.

Особенности выбора значения тейк профита

Размер ордера, фиксирующего прибыль, выбирается исходя из рабочего таймфрейма, правил стратегии, вида тактики (например, может быть постоянно переставляемый ордер или вместо положительного закрытия — открываться реверсная позиция).

Несмотря на перечисленные условия трейдеры должны придерживаться следующих правил:

1. Минимальный размер тейк профита должен в три раза превышать спред или комиссионные сборы брокера (биржи). 2. Максимальный размер профита не должен превышать среднестатистического отклонения таймфрейма, равного средней продолжительности сделки. 3. Прибыль не должна быть меньше убытка для стратегий с процентом положительных сделок ниже 80, иначе после серии убыточных сделок депозит не будет успевать восстанавливаться.

Допустим, среднее время удержание сделки – 8 дней. Тогда трейдер смотрит среднестатистическое отклонение на недельных таймфреймах.

При торговле парой EUR/USD тейк размером в 400 пунктов не сработает почти ни разу, тогда как 100 пунктов обеспечат оптимальное количество зафиксированных положительных сделок.

Расчет размера тейк профита с помощью индикаторов

Метод позволяет фиксировать прибыль, опираясь на готовые математические формулы индикаторов. В торговой платформе настраиваем рабочий таймфрейм.

Эмпирически определяем протяженность стратегии в свечах/барах. Если трейдер торгует внутри дня на паре EUR/USD, протяженность составит 24 свечи минус свечи с нулевой торговой активностью (обычно после 21 или 22-00 МСК или в самом начале сессии). Торговля в недельном диапазоне может быть обозначена 5 свечами, в течение месяца подойдет период 22 и т.д.

Отображая на графике тип индикаторов – осцилляторы, трейдер фиксирует прибыль при заходе показаний в зону перекупленности для покупок и перепроданности для продаж. Как правило, это уровни осцилляторов выше 70 и ниже 30.

Графический метод расчета уровня тейк профита

Уровни тейк профитов трендовых стратегии с тактикой входа в позицию на моменте коррекции к направленному движению могут быть рассчитаны с использованием чисел Фибоначчи.

Уровни по значениям этих чисел в торговых терминалах строятся автоматически, трейдеру достаточно провести отрезок графического индикатора, связав начало тренда и коррекции:

Целевые значения ставятся на уровне 168%, некоторые трейдеры используют меньшие значения, увязывая их с углом наклона вектора направленного движения (чем он меньше, тем тренд считается слабее).

Тестовый метод определения размера тейк профита

На стадии создания торговой системы трейдеры проводят тесты с целью определения прибыльной стратегии. После получения приемлемых результатов можно провести дополнительную серию прогонов, пошагово увеличивая (в большую сторону) размер тейк профита.

Результаты считаются приемлемыми, если относительное увеличение (в процентах) не ухудшило пропорционально математическое ожидание или уменьшило коэффициент Шарпа.

Психологические проблемы при фиксации прибыли

После серии неудачных сделок или единоразового большого убытка у трейдеров развивается боязнь потерять прибыль. Это выражается в преждевременной фиксации сделок, когда текущий профит уменьшается при коррекциях. Несколько рекомендаций, которые помогут справиться с подобными психологическими проблемами:

1. Сделайте перерыв, используя освободившееся время для «ручных» пошаговых тестов стратегии. Прибыльные тестовые сделки и «срок давности потерь» работают как терапия против боязни убытков.

2. После открытия сделки, установки тейк профита и стоп лосса выключайте терминал на время средней продолжительности сделки. Компромисс – установка звуковых алертов и сворачивание торговой платформы в трей с помощью специальных программ.

3. Используйте торгового робота, в идеальном варианте на VPS сервере с удаленным управлением. Полная автоматизация избавит от постоянного наблюдения за рынком, вызывающим эмоциональные проблемы.

Источник https://avtoforex.ru/platforma/572-metody-ustanovki-teyk-profita.html

Источник https://apoption.ru/%D1%87%D1%82%D0%BE-%D1%82%D0%B0%D0%BA%D0%BE%D0%B5-%D1%82%D0%B5%D0%B9%D0%BA-%D0%BF%D1%80%D0%BE%D1%84%D0%B8%D1%82/

Источник

Источник