Как пополнить счет Paypal

Содержание статьи

Как пополнить счет Paypal

Международная платежная система PayPal позволяет осуществлять платежи в большей части зарубежных интернет магазинов. Она доступна в 203 странах и работает с 26 валютами, а число пользователей сервиса насчитывает 180 млн. Чтобы понять, как пополнить счет PayPal нужно выяснить особенности системы. Фактически, она не имеет своих платежных средств для пополнения, а отправляет запросы к другому участнику системы. Поэтому можно не пополнять баланс непосредственно перед покупкой чего-либо, если средства есть на привязанной карте.

Есть несколько способов того, как положить деньги на PayPal. Необходимо учитывать, что жители СНГ не могут сделать этого напрямую через свой аккаунт, поскольку там нет вкладки для этого. Поэтому неподготовленному пользователю будет сложно разобраться с системой самостоятельно и у только что зарегистрировавшихся часто возникает вопрос, как пополнить Пайпал.

Пополнить счет Пайпал через оплату счета

Деньги на свой аккаунт можно получить если выставить счет за услугу или товар. В этом случае плательщиком должен быть другой человек.

Чтобы осуществить эту операцию нужно первым делом зайти в систему.

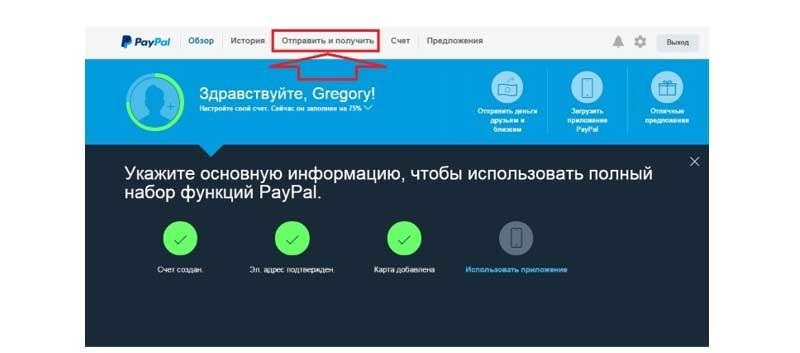

В своем аккаунте открываем вкладку «Отправить и получить».

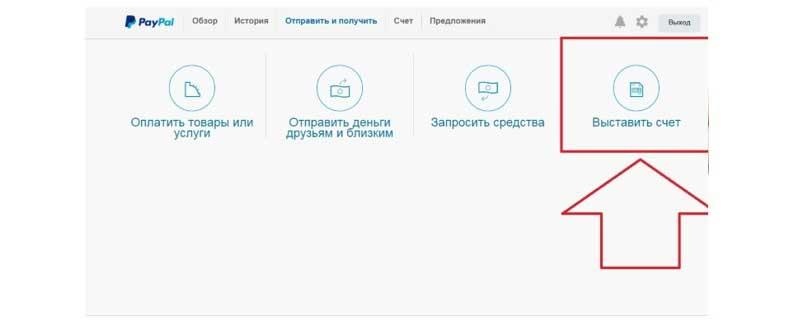

И выбираем пункт «Выставить».

На экране появится информация о платеже с вашими данными как получателя, а также условиями проведения операции. Проверяем информацию и нажимаем «Отправить».

Заявка отправится плательщику, и он перечислит средства на ваш счет доступным ему способом.

Пополнить счет Paypal с банковской карты

- Заводим карту банка для PayPal

Вы можете обратиться практически в любой банк для выпуска карты, если её нет. Придите в отделение и закажите её. Обычно на выпуск требуется две недели (10 рабочих дней). Заказывайте карту именно Visa или MasterCard. Карты Maestro в PayPal приниматься не будут. Можете попробовать привязать карту моментального выпуска. Но она не именная. Обычно заводят карту в таких банках, как ВТБ и Сбербанк.

От многих пользователей поступают жалобы на то, что они не могут привязать карту или возникают какие-то проблемы с банком. Российская банковская система устроена таким образом, что постоянно проходят различные проверки, случаются проблемы, несогласованность действий. Поэтому они носят временный характер, и если не удаётся привязать карту – нужно просто подождать или попробовать сделать это с картой другого банка. Без карты это сделать не получится, поэтому рассмотрите все возможные варианты.

- Заводим виртуальную карту

Существуют платёжные системы, которыми предоставляется виртуальная карта. Она может быть оформлена моментально. Средства на неё поступают с электронного кошелька данной системы. А тип карты – обычно MasterCard. Среди таких платёжных систем есть Яндекс.Деньги и QIWI. Выпуск карты и средств здесь выполняется практически моментально. Это наиболее удобный способ, если Вы являетесь пользователем данных систем.

Чтобы выпустить карту Яндекс.Деньги, необходимо:

- Быть зарегистрированным в системе Яндекс.Деньги и иметь кошелёк системы;

- Перейти в раздел «Виртуальная карта Яндекс.Денег»;

- Необходимо подтвердить свой номер телефона, на который придёт смс-сообщение;

- После пары действий, которые предложит система, Вы получите номер карты и уникальный защитный код;

- Виртуальной картой можно пользоваться в Интернете!

С платёжной системой QIWI всё проще:

- Необходимо зайти в свой кошелёк, авторизовавшись с номером мобильного телефона;

- Заходим в раздел «Банковские карты», и там можно уже увидеть автоматически созданную карту Visa, рассчитанную на использование в системе QIWI;

- Вы увидите только часть номера, которая ничего не даёт без уникального кода и остальных цифр;

- Чтобы получить остальные цифры и код – нажмите «Выслать реквизиты»;

- На телефон в смс-сообщении придут все данные: они и потребуются для привязки этой карты к PayPal.

- Привязываем карту

Для привязки карты нужно выполнить следующие действия:

- Авторизуйтесь в системе PayPal.

- Перейдите к вкладке «счёт». Там можно увидеть свой счет и количество средств на кошельке. Сбоку будет возможность привязать банковскую карту. Нужно щёлкнуть на плюсик и добавить её.

- Введите все данные карты, а именно – номер, срок действия, уникальный код. После этого можно продолжить.

На карте зарезервируется определённая сумма для подтверждения операции. Затем привязка будет завершена.

Привязка карты нужна для совершения всех операций в Paypal. Но сам счёт пополнять при этом не нужно. Делается это следующим образом:

- Вы совершаете платёж за покупку в интернет-магазине, который работает с системой PayPal;

- API Paypal отправляет запрос к Вашему личному счёту;

- Деньги автоматически через PayPal списываются с привязанной карты.

Это удобно, не придётся делать переводы, всё оплачивается напрямую. Операции покупок – бесплатны, без комиссии. Главное – убедитесь, что Ваш аккаунт Paypal надёжно защищён.

Пополнение баланса через запрос средств

Те, у кого есть друзья и знакомые, также использующие данную платежную систему, могу т запросить у них средства и пополнить свой счет без карты. Для этого после входа в свой аккаунт на главной странице нужно снова открыть раздел «Отправить и получить» и выбрать там пункт «Запросить».

Понадобится электронный адрес того, кто будет переводить средства, а также необходимая сумма. После чего второй стороне нужно будет подтвердить запрос. С его счета спишутся средства и поступят на ваш баланс.

Использование других сервисов для пополнения PayPal

Этот способ подойдет для пользователей, имеющих аккаунты в других платежных системах. Напрямую отправлять средства с Яндекс Денег, Qiwi или Вебмани нельзя, однако в сети можно найти большое количество сайтов-обменников, позволяющих это сделать за небольшую комиссию. Однако для этого аккаунты в других платежных системах должны быть идентифицированы.

Выбираем из списка оптимальный вариант. (Обычно первым находится сайт с наименьшей комиссией). И нажимаем на него. Система перенаправит на сайт обменника, где нужно будет заполнить форму для проведения транзакции. Указываются номер кошелька, с которого будут сняты средства, а также электронный адрес для PayPal. На некоторых сайтах понадобится зарегистрироваться.

Мы рассмотрели способы пополнения счета в Пайпал. У платежной системы есть мобильное приложение, позволяющее те же действия осуществлять через телефон. Также можно настроить СМС уведомления о проведенных операциях на номер мобильного, указанный при регистрации.

Как пополнить счет PayPal через терминал?

Внести средства непосредственно на счет, используя терминал, невозможно. Но вы можете пополнять баланс карточки, которая добавлена к личному счету PayPal. Для этих целей хорошо подходят виртуальные кошельки, например, Qiwi или Яндекс.Деньги. За создание кошелька Qiwi и добавление виртуальной карты плата не взимается, а сама процедура занимает несколько минут. Чтобы пополнять счет Пэйпал через Qiwi, вам необходимо:

- Зарегистрировать электронный кошелек Qiwi и авторизоваться в системе.

- Раскрыть вкладку «Банковские карты» и оставить запрос на выпуск виртуальной карты. Реквизиты новой карты станут доступны сразу после оформления.

- Создать аккаунт PayPal и идентифицироваться в системе.

- В личном кабинете привязать карту Киви к счету PayPal.

Qiwi кошелек вы можете пополнять в терминалах, предусматривающих такую возможность. Если при привязке карты у вас возникли проблемы, и система не приняла виртуальную карту, вы можете заказать карту на физическом носителе или попытаться использовать другие платежные сервисы.

Пополнение в салонах Евросеть и Связной

Напрямую и без комиссии вы можете пополнить счет PayPal в любом из салонов сети Связной и Евросеть. Для этого достаточно прийти в любой из салонов сети, назвать консультанту адрес электронной почты, связанный с кошельком PayPal, и внести необходимую сумму через кассу. Максимально возможная сумма единовременного пополнения – 15 000 рублей. Ежемесячный лимит – 40 000 рублей.

Универсальная карта Связной Банк. Подробный обзор, тарифы и отзывы

Последнее обновление:20 декабря 2014

Последнее обновление:20 декабря 2014

Универсальная карта «Связной Банк», являющаяся одновременно кредитной и дебетовой картой, ещё один пример карточки, выпускаемой крупной сетевой компанией по продаже сотовых телефонов и аксессуаров (хотя спектр продаваемых товаров в салонах Связной широк и не ограничивается мобильниками), подобные есть у Евросети, МТС и Билайн. С ней можно покупать товары в кредит (беспроцентный, если укладываться в льготный период кредитования), а можно пользоваться преимуществами, храня на ней свои собственные средства: начисление процентов на остаток средств на счёте, снятие собственных средств в любом банкомате без комиссии. Лояльность держателей карты Связной банк способна поддержать существующая бонусная программа (возврат плюсов за покупки с возможностью компенсации ими до 99% стоимости товаров у партнёров программы). Карта интересная и у неё есть свои плюсы и минусы, с которыми вы можете ознакомиться в этом обзоре.

| Условия кредитования | Обслуживание карты | Требования к владельцу | |||

|---|---|---|---|---|---|

| Максимальный кредитный лимит | 350000 руб. | Плата за выпуск | Бесплатно | Возраст | от 18 до 65 лет |

| Процентная ставка | от 17,9% до 44,5% | Годовое обслуживание | 600 руб. | Документы | по паспорту |

| Льготный период | до 50 дней | SMS-информирование | 50 руб. | Бонусы | |

| Минимальный платёж | фиксированный (от 1000 до 5000) | Срок действия | 3 года | Программа лояльности | Бонусная программа Связной-Клуб (1% от покупок) |

| Льготный период на снятие наличных | Нет | Снятие наличных в банкомате за счёт кредита свой / чужой |

2,9% + 290 руб. / 2,9% + 290 руб. с 3 000 руб. и более, 2,9% + 390 руб. менее 3 000 руб. | Процент на остаток средств клиента | 3% (остаток от 10000 руб.) + до 9% на счёте SAFE 2.0 |

| Варианты доставки: почта / курьер |

Да / Да | Использование собственных средств | Возможно | Кэшбэк (возврат средств) | Нет |

| Преимущества | Возможность получения дохода (проценты на остаток), отсутствие комиссии за снятие собственных денежных средств в банкоматах своего банка и любого другого (см. условия банка) , дополнительная карта с чипом, возможность доставки по почте, один документ для оформления, лояльные требования в заёмщику, интересная бонусная программа, недорогое годовое обслуживание, много точек обслуживания | ||||

| Недостатки | Высокая комиссия за снятие кредитных средств, высокая процентная ставка, существенные санкции за просрочку платежа, комиссия за смс-информирование, фиксированный минимальный платёж, льготный период не распространяется на операции по снятию наличных денежных средств | ||||

Кредитные возможности универсальной карты Связной Банк

По карте Связной (с возобновляемой кредитной линией) предлагаются следующие условия кредитования.

Максимальная величина кредитного лимита до 350 тыс. руб. – зависит от платёжеспособности клиента (оценивается довольно быстро при получении карты в салоне или в отделении) и будет известна только при её оформлении (в заявлении на выпуск) после одобрения банком. Тогда же вы узнаете и о процентной ставке за пользование кредитом (колеблется в пределах: от 17,9% до 44,5%).

Минимальный обязательный платёж различается в зависимости от тарифного плана, который также назначается при оформлении (всего их 5). Вот их принципиальные отличия, в остальном все условия у каждого тарифа одинаковы.

| Тарифный план | Льготный период | Минимальный платёж |

| Выбор 1000 | отсутствует | 1000 рублей |

| Выбор 2000 | отсутствует | 2000 рублей |

| Выбор 3000 | до 50 дней | 3000 рублей |

| Выбор 4000 | до 50 дней | 4000 рублей |

| Выбор 5000 | до 50 дней | 5000 рублей |

Обратите внимание – минимальный обязательный платёж фиксированный (но может быть и больше) и является минимальной суммой пополнения карточного счёта для погашения кредита по карте. В первую очередь банк удержит комиссии и штрафы (если есть), далее проценты и остаток уйдёт на погашение основного долга.

На некоторых тарифных планах не предусмотрен льготный период (он же грейс-период), это не есть хорошо, так что при оформлении имейте это в виду.

Льготный период (ЛП) по картам длится 50 дней, он нечестный, т.е. держатель должен погасить весь долг за текущий расчётный период (РП), чтобы в следующем расчётном (ещё его называют отчетный) периоде льготный период снова начал действовать. Реально получается, что ЛП по карте Связного банка сокращается 30 дней.

У карточек с честным периодом достаточно погасить сумму всех трат (а не сумму всей задолженности) только за предыдущий РП до конца платёжного периода, чтобы с начала нового РП начался льготный беспроцентный период.

Например, у премиальной карты Связного MasterCard World – он честный (62 дня). Подробнее о честном и нечестном ЛП смотрите здесь.

Льготный период не распространяется на снятие наличных и переводы – на эти суммы сразу же начинают начисляться ежедневные проценты, не считая комиссии банка за эти операции 2,9% + 290 рублей.

Дата платежа, до которого надо внести на счёт обязательный минимальный платёж или успеть погасить долг, чтобы остаться в грейсе, выбирается клиентом при заключении договора (это зависит от выбранного клиентом срока расчётного периода). Т.е. это конец платёжного периода, который составляет 50 дней со дня расчётного периода.

Неустойка за просрочку будет «караться» 20% годовых дополнительно к процентам по тарифному плану клиента, так что лучше всё платить вовремя.

Основные рекомендации: не снимать наличку за счёт кредитных средств банка (попадёте на хороший процент и комиссию) и не делать покупки по карте в кредит в новом расчётном месяце, пока не погасили всю задолженность, иначе вы вылетаете из льготного периода и опять же попадаете на проценты.

Преимущества универсальной карты Связной Банк в дебетовом режиме использования

Одно из важнейших преимуществ универсальной карты Связной – это возможность получения ежемесячного дохода с собственных средств на картсчёте. Причём есть 2 варианта.

Вариант 1. На счёт вашей карты сразу начинают капать из расчета 3% годовых при среднемесячном остатке на нём от 10 000 рублей. То есть средняя величина остатка (положительного) собственных средств на карточке не должна быть менее 10 тыс. рублей (в интернете шутники предлагают варианты подержать сутки на карте 300 тыс. или 2 суток по 150 тыс. – вот вам и средняя десятка).

Вариант 2. Перевод части собственных средств на счет SAFE 2.0, где ваши денежки будут ежемесячно обрастать процентами – до 9% годовых. Ставка по проценту за текущий месяц будет зависеть от сумм, потраченных по карте за предыдущий месяц (на покупки):

- менее 10 000 рублей — 8% годовых;

- от 10 000 до 29 999,99 рублей включительно — 8% + 0,5% годовых;

- от 30 000 рублей и выше — 8% + 1% годовых.

Счёт SAFE (в Связном это вклад «Связной Банк SAFE 2.0» со сроком действия 366 дней) новая фишка банков, которая значительно безопасней карточного счёта, т.к. с него нельзя снять наличку или расплатиться за товары/услуги.

Деньги переводятся на счет SAFE 2.0 со счёта карты и обратно из интернет-банка QBank или по вашему распоряжению в отделении банка (можно и через кассу в «Связном» по 20-значному номеру счета при наличии паспорта), таким образом при компрометации карты (краже её реквизитов: номера, кода проверки подлинности CVC2 и др) или при её краже/потери (не дай бог, что и ПИН-код ко всему прочему по ней узнают) злоумышленник не сможет добраться до денег на SAFE-счёте.

Условие накопления – неснижаемый остаток 1000 рублей, что согласитесь, намного приятнее, чем минимальные 10000 при 3% (вариант 1). Вариант 2 возможен только для карт «Связной Банк», оформленных с 03.03.2014.

Ещё одна значимая приятность – возможность получения денег (собственных средств) без комиссии в банкомате любого банка, если сумма снятия превышает 3000 руб., при условии подключения услуги «Плюс» (300 руб. в год). Без этой услуги банк с вас удержит 100 руб. с каждой операции съёма (и с ней, если сумма менее 3000 руб.).

В своих банкоматах можно снимать свои средства бесплатно в любом случае. Универсальная карта Связной так и напрашивается на сравнение с похожим и неординарным продуктом от Тинькофф банка: карты Тинькофф Блэк, где сумму от 3000 рублей можно снимать в любом банкомате мира без комиссии (это, правда, чисто дебетовая карта).

Банк устанавливает лимиты на съём денег – 350 тыс. в месяц и не более 100 тыс. в день, но может быть установлен и индивидуальный лимит от 10 тыс. в день, насколько вы «понравитесь» банку.

Бонусная программа «Связной-Клуб» по карте Связной

К универсальной карте от Связного подключается бонусная программа «Связной-Клуб», по которой до 20% от покупок у партнёров программы возвращается на карточку в виде «Плюсов». 1 плюс – это бонусная единица, она приравнивается к 1 рублю.

Накопив определённую сумму плюсов можно обменять их на скидку у партнёров программы (до 99% на сотовые телефоны, авиабилеты, одежду, товары для дома, продукты т.д.)

Для получения скидки просто предъявляйте карточку при оплате и скажите о желании списать плюсы за покупку, а если вы покупаете в интернет-магазинах («Связной Трэвел», «Связной», ENTER и др.), то укажите при оформлении заказа номер на оборотной стороне карты под штрих-кодом.

При подключении уже упоминаемой услуги «Плюс», за 300 руб. в год вы будете получать 1% плюсов от стоимости покупки за товары и услуги в любых магазинах (в том числе и в интернете).

На сайте говорится, что можно обменять накопленные плюсы на бонусы других бонусных программ («Одноклассники», МТС Бонус, «Трансаэро Привилегия», «S7 Приоритет»).

Ограничения: максимум 1000 плюсов вы можете накопить по универсальной карте Связной банк, и до 5000 плюсов по премиальным картам.

Условия получения и типы получаемых карт

Карту универсальную от Связного можно оформить с 21 года (не старше 65 лет) в салонах Связной, отделениях банка или по заявки на офиц. сайте, валюта счёта – только рублёвая. Возможно бесплатная доставка по почте РФ. Выпускается карта бесплатно, за 25 минут по информации с сайта, реально – зависит от человеческого фактора: очереди, нерасторопность сотрудников, зависание программ и пр. А вот за обслуживание придётся каждый год платить 600 рублей (приплюсуйте суда 300 руб. за услугу Плюс, которая быстро окупится, и получится 900 руб./год).

Кстати, с 18 лет можно получить карточку без кредитного лимита по предъявлении паспорта РФ с постоянной регистрацией и номера вашего мобильного. Для получения карточки с кредитным лимитом с паспортом надо иметь мобильный, рабочий телефоны и один на выбор: по месту регистрации, фактического проживания или другой телефон для связи (требования взяты с сайта, так что получается, надо предъявить 3 номера).

Выдают после оформления на руки неименную (неперсонифицированную) карту с магнитной полосой (неэмбоссированную). Можно тут же оформить за 300 рублей дополнительную карту, она уже будет именная с чипом и с PayPass (на форумах проскальзывала информация от представителей банка (ПБ), что за 50 рублей можно взять именную без чипа). Дополнительная карта обслуживается бесплатно.

Срок действия карт до 3 лет, в сети рекомендуют после окончания действия основной неименной попросить перевыпустить карту именную чипованную за 300 руб., или оформить сразу дополнительную за те же деньги, которая будет перевыпускаться по окончанию срока действия автоматически – на именную чипованную.

Перевыпуск по окончанию срока действия бесплатно (по другим причинам 300 руб.), приятно также, что за блокирование и разблокирование карты по требованию клиента Связной банк денег не берёт.

После оформления карты, необходимо получить ПИН-кода по звонку на бесплатный номер 8-800-333-00-30, ПИН-код вам продиктует автоинформатор. Если вы его потеряете, то можно обратиться в Центр поддержки клиентов. В этом случае специалист активирует услугу получения ПИН-кода повторно (выдержки из комментариев ПБ).

Тарифы и условия: на что обратить внимание!

У карточки от Связного платное SMS-информирование (50 руб./мес.), но в первый месяц эта услуга бесплатная. Не нужно – не подключайте, хотя услуга это полезная и даже порой необходимая.

Есть бесплатный SMS-банк, где можно узнать остаток по карте, оплатить мобильную связь, получить мини-выписку или заблокировать карточку, отправив SMS-запрос на номер 5335 (подробнее).

Задуматься стоит и о необходимости услуги страхования (их целых 3), которые будут всеми правдами и неправдами навязывать вам сотрудники банка (или салона). Доп. услуги можно будет отключить, обратившись в банк непосредственно или на горячую линию.

Кстати, есть любопытная программа страховки «Защита Цены», согласно правилам которой, если в течение 30 дней после оплаты покупки картой «Связной Банк» вы обнаружили подобный товар в продаже по более низкой цене, вам будет возмещена разница между стоимостью приобретенного товара и меньшей по размеру стоимостью. Чего только не выдумают маркетологи!

Пополнение проблем вызвать не должно – оно бесплатное в слонах и в отделениях банка Связной (соответственно в банкоматах банка тоже). Пополнить счёт карты Связного банка можно и из различных систем электронных платежей или с их терминалов – только заранее уточняйте комиссию.

Два слова по переводам: между счетами в Связном банке они бесплатные, не будет комиссии и при поступлении денег со счёта другого банка. В интернет-банке QBank есть возможность пополнять карту с других карт Visa или MasterCard с комиссией 0,75% от суммы перевода + 25 рублей, предварительно их зарегистрировав. Лимит на пополнение с одной карты 75 000 руб. в сутки/ 500 000 руб. в месяц. С использованием сервиса MasterCard MoneySend можно бесплатно переводить собственные средства на карту стороннего банка.

За конвертацию в другую валюту комиссия банком не снимается (только предварительно уточняйте курс на сайте).

Отзывы по Универсальной карте Связной Банк

Как и у многих банковских карт, отзывы по универсальной карточке Связной Банк полярные. Кто-то хвалит (http://otzovik.com/review_964655.html) – собственно есть за что, а кто-то ругает (http://otzovik.com/review_212401.html). В основном в отзывах оценивают такие преимущества, как бонусная система (http://irecommend.ru/content/pochti-nakopila-na-semnyi-zhestkii-disk) и получение процентов за хранение собственных средств (http://otzovik.com/review_1168802.html).

К сожалению, хамское отношение к людям, допустившим просрочку по кредиту – это норма не только для Связного, так что продумайте сто раз, прежде чем влезть в кредит по этой карте.

Обратите внимание, основное количество негативных отзывов по Связной карте из-за её использования в кредитном режиме, уж очень много подводных камней у любой кредитки, особенно когда кредитный лимит навязывают владельцам карточки, функционирующей в дебетовом режиме (http://irecommend.ru/content/navyazali-kreditnuyu-liniyu-bez-moego-vedoma-kak-okazatsya-v-dolgakh-u-banka-ne-znaya-ob-eto). Хочется обратить внимание на необходимость повышения финансовой грамотности в этих вопросах и на кропотливое изучение продукта: по обзорам, различным отзывам и по официальным документам (тарифы, условия предоставления кредита, общие условия обслуживания физ. лиц в Связном Банке и др.)

Выводы: Связываться с картой от Связного или нет?

-

с бесплатным обслуживанием и снятием 50 тыс. ₽ без комиссии ежемесячно и получайте выгодный кэшбэк от банка по стандартной программе лояльности и по акциям (5% при покупках от 5000 в торговых сетях) Хоум Кредит Банка с 10% годовых на остаток по акции Альфа-Банка и бесплатно снимайте 50 тыс. ₽ каждый месяц

Считаю эту карту очень привлекательной в финансовом плане в основном из-за возможности безопасного накопления с ежемесячным начислением процентов и, конечно же, – из-за бонусной системы: копите баллы и покупайте с отличными скидками любые товары в Связном и у его партнёров. Но ставлю свой минус – кредит по карте лучше не брать, или пользоваться им в крайних случаях не выходя из льготного периода. Лучше заведите себе классическую кредитную карту с честным льготным периодом, а свои собственные средства храните на универсальной карте Связной Банк и преумножайте их.

Источник https://bankiros.ru/wiki/term/wikf-kak-popolnit-schet-paypal

Источник https://privatbankrf.ru/karty/universalnaya-karta-svyaznoy-bank-podrobnyiy-obzor-tarifyi-i-otzyivyi.html

Источник

Источник