Банки, высылающие кредитные карты почтой

Содержание статьи

Какие банки высылают кредитные карты почтой?

Банки, соревнуясь за новых клиентов, стараются предложить не только максимально выгодные условия кредитования, но и удобные способы получения кредитных карт. Сегодня можно заказать пластик не приходя в банк, подав заявку через интернет и получив карточку по почте. Однако не все ФКУ предлагают такую услугу. Разберемся, какие банки высылают кредитные карты почтой, как происходит процедура заказа кредитки.

Банки и их кредитки почтой

На самом деле, банковских организаций, согласных отправить кредитный пластик по почте, мало. Это легко объясняется – такие займы высокорискованы для кредиторов. Поэтому рассмотрим не только продукты, на которые распространяется доставка на дом Почтой России, но и карточки, передаваемые курьерами.

- «Тинькофф Платинум» – известная многим карта. Тинькофф Банк фокусируется полностью на дистанционном обслуживании, поэтому его кредитки можно получить в почтовом отделении. Карту допускается забрать в офисе Почты России, предъявив оператору паспорт. Также обязательно отправить ответным письмом подписанный кредитный договор и ксерокопию страниц паспорта. Пластик можно будет активировать не сразу. Придется дождаться, когда направленные обратно документы поступят в Тинькофф, и банк отправит СМС с кодом активации.

- Кредитная карта банка Открытие. После того, как онлайн заявка на получение займа будет одобрена, в течение десяти суток на почту поступит пластик и договор, который требуется подписать. Один экземпляр кредитного соглашения и копия паспорта направляется в ФКУ заказным письмом. Чтобы активировать кредитку, придется позвонить в колл-центр.

Если офис Открытия есть в вашем городе, то оформить карточку без визита в банк не получится, пластик будет доставлен, но для подписания договора придется подойти в отделение.

- Ренессанс Кредит обеспечивает курьерскую доставку кредитки. Поэтому, сформировав онлайн заявку и дождавшись одобрения, можно ожидать доставку карточки домой, лично в руки.

- Банк Связной информирует, что допускает возможность пересылки кредитных карт посредством Почты России. Однако, как показывает практика, больше применяется либо курьерская доставка, либо получение клиентом пластика в центрах связи Связной.

- Кредит Европа Банк обещает прислать кредитки типа «CardCreditClassic» или «CardCreditGold» по указанному почтовому адресу заказным отправлением. Однако без визита в банк не обойтись – ПИН-код для активации пластика допускается получить только в отделении.

- СмартБанк без проблем отошлет вашу кредитку по почте, не взимая за эту услугу комиссии. Онлайн заявку нужно оставить на сайте ФКУ, дождаться звонка от банковского сотрудника, выбрать подходящий тариф. Далее пластик отправится в «путешествие», и получить его можно будет в указанном почтовом отделении. Потребуется паспорт. Жителям некоторых крупных городов доступна услуга курьерской доставки.

Если вы настроены взять кредитную карту, не посещая банк, можно обратить внимание на предложения от описанных финансово-кредитных учреждений. Также выслать кредитку почтой готовы ОТПБанк, АльфаБанк, Русский стандарт, но исключительно по своей инициативе и только надежным клиентам.

Заполняем анкету дистанционно

Сегодня вряд ли встретится банк, не имеющий своего сайта, на котором можно создать онлайн заявку на кредитную карточку. Практически все финансово-кредитные учреждения давно предлагают услугу заполнения анкеты потенциальным заемщикам через интернет. Претендентам на кредитку предлагается заполнить краткую форму, указав личные данные: ФИО, номер телефона, город проживания, трудовой стаж, место работы, размер ежемесячного дохода, желаемую сумму займа и пр.

В некоторых анкетах просят отметить, имеются ли кредиты в других банках, недвижимость в собственности. Также просят указать свое семейное положение.

Формируя заявку на получение кредитной карты, не стоит указывать лживые факты, «приукрашивать» действительность.

Каждый кандидат на заем проходит проверку, и если сотрудники заметят расхождение в указанных данных, в выдаче займа будет отказано. Такие действия приведут к тому, что доверие банка будет потеряно.

Как направляют кредитку почтой?

Итак, о том, что кредитная карта одобрена, менеджеры оповещают заявителя путем телефонного звонка или СМС-уведомления. Есть банки, которые после принятия положительного решения просят клиента принести оригиналы документов в отделение. Но некоторые ФКУ пропускают эти формальности, готовы сразу оформить карту и отправить почтой. После получения кредитки в отделении Почты России, обязательно активировать пластик.

Придется дождаться кода активации, посетить отделение финансового учреждения и взять пин-код, или позвонить в службу поддержки банка. Связываясь с оператором колл-центра, приготовьте паспорт – сотрудник попросит назвать серию и номер документа, чтобы идентифицировать вашу личность.

Случается, что в почтовом ящике обнаруживается письмо с кредитной картой, которую вы не заказывали. Это обычный маркетинговый ход – банки осуществляют рассылку, стараясь поймать клиентов на «наживку». Если пластик не нужен, можно просто уничтожить его. Такие карты присылаются без пин-кода. В случае, когда кредитка пригодится, можно позвонить в службу поддержки банка-эмитента и пройти процедуру активации карточки.

Хорош ли этот способ доставки пластика?

Плюсы того, чтобы заказать карту дистанционно – очевидны. Не нужно тратить время на посещение отделения, собирать целый пакет документов. Проще заполнить заявку дома, в спокойной обстановке. К тому же, так получить кредитку удобно людям, в чьем городе просто отсутствует отделение банка.

Главный минус кредитных карт, высылаемых по почте – более высокие годовые ставки и сниженные лимиты. Банки, таким образом, страхуют свои риски.

Обзор кредитных карт Почта Банка — условия пользования и процентная ставка

Если появилась необходимость в срочном выпуске кредитного пластика с повышенным кешбэком и длительным беспроцентным периодом, стоит обратить внимание на кредитную карту Почта банка, оформляемую в различных вариантах, с разными уровнями бонусов, кредитных лимитов, с обслуживанием международными платежными системами. Чтобы стать обладателем выгодной кредитки, заемщику понадобится предпринять минимум действий, а заявка подается дистанционным образом. Самая большая сложность – определить, какая из программ эмиссии больше всего подходит конкретному человеку.

Если появилась необходимость в срочном выпуске кредитного пластика с повышенным кешбэком и длительным беспроцентным периодом, стоит обратить внимание на кредитную карту Почта банка, оформляемую в различных вариантах, с разными уровнями бонусов, кредитных лимитов, с обслуживанием международными платежными системами. Чтобы стать обладателем выгодной кредитки, заемщику понадобится предпринять минимум действий, а заявка подается дистанционным образом. Самая большая сложность – определить, какая из программ эмиссии больше всего подходит конкретному человеку.

- Разновидности кредитных карт Почта Банка

- Кредитная карта «Вездедоход»

- Карта «Элемент 120»

- Кредитка «Марки»

- «Почтовый экспресс»

- «Зеленый Мир»

- Особенности кредитных карт Почта Банка

- Льготный период

- Процентные ставки

- Стоимость обслуживания и выпуска

- Лимиты

- Как оформить кредитную карту в Почта Банке

- Условия получения

- Сколько делается карта

Разновидности кредитных карт Почта Банка

Ознакомиться со списком кредиток, выпускаемых Почтобанка, можно на страницах официального сайта, в разделе «Кредитные карты». Перечень карточек сейчас представлен 6 вариантами выпуска с лимитом до 1,5 миллионов рублей, кешбэком до 12%, с нулевой процентной ставкой и 2-месячным льготным периодом.

Какой из вариантов выберет клиент, зависит от его личных предпочтений и желаний. Чтобы извлечь максимум, перед подачей онлайн заявки уделяют особое внимание изучению всех выпускаемых продуктов.

Кредитная карта «Вездедоход»

Банк обещает вернуть до 5% деньгами за покупки тем, кто заказывает эмиссию этого пластика.

- Сумма – до 1,5 миллионов рублей.

- Грейс-период – 2 месяца.

- Ставка – 17,9% годовых.

Карта обслуживается МПС Мастеркард, а значит подходит для финансирования зарубежных поездок и покупок через иностранные платежные терминалы.

Карта «Элемент 120»

Еще больше преимуществ дает пластик Почта банк со 120-дневным периодом:

- Сумма – 1,5 миллиона рублей.

- Грейс-период – 120 дней.

- Кешбэк – до 12% в рамках программы лояльности «Шанс».

- Обслуживание – 1200 рублей.

- Срок действия – 5 лет.

- Ставка – 17,9% годовых.

Платежная система – Виза, предоставляет право расплачиваться пластиком в РФ и за ее пределами.

Кредитка «Марки»

Если настроить работу с картой с учетом индивидуальных потребностей, можно увеличить выгоду от сотрудничества до 15%, выбрав интересные для себя подарочные бонусы с поддержкой партнеров – крупнейших федеральных сетей, компаний (РЖД, Альфа Страхование), ритейла (Карусель, Пятерочка, Перекресток).

Остальные условия пользования:

- Лимит – 1,5 миллиона рублей.

- Кешбэк до 15%.

- Бесконтактная оплата через смартфон или айфон.

Выпускается с поддержкой Виза и принимается к оплате по всему миру.

«Почтовый экспресс»

Если получен кредит товарный (или для оплаты услуг), карточка выпускается бесплатно и не требует дополнительных расходов. Ее назначение – обслуживать кредитный долг.

Эмиссия происходит в течение 5 минут с обслуживанием Visa.

«Зеленый Мир»

Кредитная организация обещает, что каждые 3 тысячи рублей, потраченных с кредитки, ведет к посадке нового дерева. Участвуя в кредитовании с помощью Зеленого мира, клиент не просто получает полноценный классический пластик, но и способствует восстановлению лесных массивов в России.

В остальном правила использования кредитки аналогичны другим программам:

- лимит – до 1,5 миллионов рублей;

- беспроцентный срок – 2 месяца.

Клиент получает возможность расплачиваться карточкой Виза при поездках за рубеж.

Особенности кредитных карт Почта Банка

Держателям кредитного пластика Почта банк предлагает участие в специальных программах лояльности, с повышением возврата кешбэка денежными средствами и иными преференциями с различным уровнем привилегий.

Товар, оплаченный пластиком, защищен гарантийной страховкой – до 90 дней банк обеспечивает возврат средств при утере, выходе из строя, краже пластика. Физические лица, получившие карточку с кредитным лимитом, при наступлении страхового случая сообщают о его наступлении в компанию в течение последующих 45 дней.

Льготный период

Большинство кредиток Почта Банка предусматривает период льготного кредитования – 2 месяца на возврат списанных ранее кредитных средств.

Наличие льготы с избавлением от процентов на так называемый грейс-период не освобождает от необходимости уплаты 5% от суммы долга.

Процентные ставки

Если человек не успевает вернуть средства для восполнения баланса по карте, на непогашенный долг начнут начислять по 17,9% годовых.

Стоимость обслуживания и выпуска

Карта выпускается за деньги и обслуживается также. Стандартный тариф на эмиссию – 1200 рублей. Дополнительный банковский пластик выпускают с уплатой услуги (450 рублей).

Но можно взять и бесплатные карточки для обслуживания кредита – например, Почтовый Экспресс.

Лимиты

Запутаться в лимитах кредиток Почта банка невозможно, поскольку он един для всех продуктов. Но лимит до 1,5 миллионов рублей означает, что банк вправе согласовать любой лимит, с учетом кредитной нагрузки, платежеспособности клиента.

Условиями использования при снятии средств также установлены лимиты – не более 300 тысяч рублей в месяц и в пределах 100 тысяч рублей за 1 сутки.

Как оформить кредитную карту в Почта Банке

Чтобы заказать кредитную карту Почта банк, достаточно зайти на сайт и выбрать продукт. Откроется окно для заполнения заявки. Подготовленный бланк передается на рассмотрение в банк через интернет.

В онлайн заявке необходимо указать:

- Запрашиваемый лимит.

- ФИО клиента.

- Телефон и электронная почта.

- Если нужна именная карточка, должна делаться соответствующая отметка.

- Адрес выдачи.

- Данные паспорта.

- Информация о работодателе и доходе.

Согласование происходит без справок и поручителей. Как только решение об эмиссии принимается, менеджер обсуждает условия доставки пластика с учетом указанного в запросе пожелания.

Условия получения

Можно получить карту прямо в отделении Почты России, где действуют пункты банка. Информацию об адресах, где работают клиентские центры, получают сразу при оформлении онлайн заявки.

После внесения параметров кредитования и личных сведений, заемщик указывает свой регион и знакомится со списком адресов, откуда можно забрать карту кредитную. Поскольку почтовые отделения расположены по всей территории России, проблем с получением пластика не возникнет, где бы ни находился клиент.

Сколько делается карта

При оформлении карты необходимо учитывать сроки эмиссии. Если заемщик оформляет пластик в Москве, период ожидания минимальный. Сколько будет ждать выдачи кредитки в удаленном регионе РФ, зависит от нескольких параметров – место нахождения, степень загрузки отделения, выбору именного или неименного продукта. Последний вариант предполагает возможность получения карточки сразу, в течение ближайших суток. Дольше всего срок изготовления именного пластика для отдаленных уголков РФ.

Какие кредитные карты можно получить с доставкой по почте в России

Получить карту с кредитным лимитом в ближайшем почтовом отделении часто удобнее и проще, чем лично посещать офис финансовой организации. Как это сделать, и в каком банке выгодно оформить «пластик» – в подробном обзоре.

10 предложений – 5 банков, готовых направить кредитку почтой

На какие организации стоит обратить внимание, когда за получением кредитки не хочется идти дальше почтового отделения?

Почта Банк

Это самый простой выход из ситуации – визит на почту и станет посещением банка. Оформить кредитку здесь обещают в течение 1 дня. Финансовая организация разработала 5 розничных продуктов по кредитным картам:

- Почтовый экспресс (3 тарифа) подойдет для «займа до зарплаты». Задолженность на конец расчетного месяца лучше погасить, чтобы избежать платы за обслуживание.

- «Элемент 120» – хороший вариант, если планируются крупные траты с расчетом закрыть долг в течение 4-х месяцев. Еще один плюс: одна из самых низких ставок на полученные в банкомате средства.

- «Зеленый мир» – отличное предложение для покупок. Льготный период 2 месяца плюс невысокий процент, если в течение 60 дней не удалось рассчитаться.

при оплате товаров

Почтовый Экспресс 5000

Почтовый Экспресс 10000

Почтовый Экспресс 15000

Элемент120

900 р. / 900 р. со второго года

27.9% / 5.9%, min 300 р.

Зеленый мир

29.9% / 3.9%, min 300 р.

*Если на конец расчетного периода (месяц) задолженность не будет погашена, возникнут ежемесячные затраты за обслуживание в размере 300 / 500 / 600 р.

Предоставляются кредиты лицам не моложе 18 лет. Обязательно иметь адрес электронной почты, мобильный, дополнительный контактный номер. Для оформления понадобится паспорт, номер СНИЛС и второй документ (кроме ИНН и СНИЛС). Работающие граждане должны иметь стаж не менее трех месяцев, сообщить рабочий телефон, а также для лимита свыше 15 тыс. руб. – указать ИНН работодателя.

Тинькофф

Банк активно рекламирует предложение о направлении банковских карточек почтовой связью. Но самое главное ценовое условие – об уровне процентной ставки – устанавливается индивидуально, тарифами прописаны только границы значений. Плюсы: отлаженная система дистанционной работы и лояльный подход к заемщикам.

при оплате товаров

Тинькофф Платинум

32.9 – 49.9% / 2.9% +290 р.

В кратких условиях продукта приведены ставки 24.9% / 32.9% за операции покупки / получение наличных, при этом присутствует ежемесячная страховка – 0.89% от задолженности.

Кредит оформляется клиентам с 18 лет, по паспорту. Допустима временная прописка на территории РФ.

Банк Хоум Кредит

На выбор – 3 варианта тарифных планов. В рамках продуктов «Карта с пользой» предлагается подключение в программе cashback. Но это обойдется ежегодными затратами в размере 990 и 4 990 руб. для Gold и Platinum.

Простыми расчетами можно выяснить, что при минимальном уровне cashback стоимость подключения к программе «вернется», если ежемесячные траты составят 8 250 для Visa Gold и 27 700 руб. для Visa Platinum.

при оплате товаров

С пользой Platinum – Visa

С пользой Gold – Visa

49.9% / 4.9% min 399 р.

Быстрые покупки

Тарифами предусмотрена компенсация расходов кредитора по страхованию. При наличии задолженности на расчетную дату затраты увеличатся на 0.9% ежемесячно.

Требования: возраст от 21 года, стаж от 3-х месяцев и наличие двух контактных номеров телефонов, один из которых – стационарный рабочий.

Русский Стандарт

Привлекательность двух последних предложений определить сложно. Русский Стандарт не указывает в размещенных на сайте тарифах точные процентные ставки. Стоимость кредитования устанавливается индивидуально начиная с 19.9% или 29.9% годовых.

Цена первого года обслуживания для предложения «Голд» – выше, чем у конкурентов: включая стоимость выпуска, она составит 3000 руб. Но стоит отметить, что «Русский Стандарт» возглавил рейтинг Premium Banking Award 2016 (Frank RG) в одной из номинаций – «Уникальное карточное предложение» (подробнее на РБК: http://money.rbc.ru/news/5845fa2b9a7947cf94ebda95). Рейтинг составлялся в поисках «лучших» в премиальном обслуживании, поэтому стоимость вполне может быть оправдана условиями премиального пакета.

при оплате товаров

Выпуск и обслуживание

Русский Стандарт КЛАССИК MasterCard/Visa

от 29.9% / 4.9% min 499 р.

Русский Стандарт

ГОЛД MasterCard/Visa

от 19.9% / 4.9% min 499 р.

Воспользоваться предложением можно клиентам с постоянным доходом, не моложе 25 лет. Оформление по паспорту.

ОТП Банк

Кредитная организация направляет пластик почтовой связью только тем, кто уже ранее обслуживался. Второй вариант – подать заявку на рассмотрение в офисе, а получение именного пластика уже согласовать по почте. Но если потенциальный клиент ни разу (хотя бы раньше) не посещал офис ОТП – предложение будет не доступно.

Тарифы отличаются максимальной «прозрачностью» – только процентная ставка в двух вариантах: при снятии средств и при расчетах за товары и услуги, если задолженность не закрыта в течение беспроцентного срока.

при оплате товаров

Понятная карта

Получить кредит могут граждане старше 20 лет, предоставив паспорт и Свидетельство ИНН. Требования включают трехмесячный стаж, минимальный доход 7 000 руб. (10 000 – для Москвы и области) и отсутствие отрицательной кредитной истории.

Поскольку актуальная справка о доходах и копия трудовой книжки не предоставляется, то можно рассчитывать на заем не более 100 тыс. руб. Сумму увеличат в два раза, если клиент посетит банковский офис с документами, подтверждающими стаж и доход. При этом кредитор снизит процентные ставки до 24% (37%) на операции оплаты за товары и услуги (наличные).

У предложения есть и минус: на почту придется идти дважды. Кредитор присылает кредитку, а затем – после ее активации – формирует и направляет ПИН-код также почтовым отправлением. Вся процедура может затянуться в зависимости от длительности почтовой пересылки, что не всегда удобно.

Как выбрать кредитора: считаем затраты

Особенность кредитования по карте – большое количество комиссий и дополнительных условий в тарифах. Не всегда «с первого взгляда» можно определить, кто предлагает карту дешевле и удобнее.

Что нужно учесть при выборе?

- Проценты и условия льготного периода.

- Комиссии за снятие средств, за выпуск и годовое обслуживание.

- Затраты на страхование.

- Полную информацию о тарифах – плата может взиматься в самых «неожиданных» вариантах.

Главное правило – рассматривать все условия в совокупности. Делать выводы лучше на основе цифр и с учетом того, для чего оформляется карта.

Ситуация 1:

- лимит используется и для покупок, и для получения наличных;

- на расчетную дату – задолженность есть;

- условия льготного периода – выполнены.

Операции по картсчету

Расчет за товары

Первая операция прошла в начале льготного периода, и в течение него погашена задолженность. «Льготный» срок на снятие средств не действует, проценты начисляются за все 26 дней: с 15 янв. по 10 февр. 2017.

За 41 день – с 01.01.2017 по 10.02.2017 вкл. – в затратах учтены 41/365 годовой стоимости обслуживания, включая плату за выпуск и за 1-й год использования карты.

Расчет затрат на примере тарифов Тинькофф (руб.)

Проценты на задолженность

· по операциям покупок

· по операциям получения наличных средств

10 000 × 32.9% ÷ 365 дн.× 26 дн. =

Комиссия за получение наличных

Комиссия списана за счет кредита, на задолженность начислены проценты

580 × 32.9% ÷ 365 дн.× 26 дн. =

Плата за включение в программу страхования

590 ÷ 365 дн. × 41 дн. =

Ситуация 2:

- условия беспроцентного периода – не выполнены.

Пример аналогичен предыдущему, но теперь проценты начисляются в том числе и по операциям покупки.

Операции по картсчету

В приведенных примерах наиболее выгодное предложение у ОТП: приемлемый размер процентной ставки и отсутствие дополнительных комиссионных расходов позволяют заемщику экономить. Однако ОТП направляет карту почтой только своим клиентам – для новых заемщиков карточный продукт оформить дистанционно нельзя.

Среди остальных предложений – выделяется Почта Банк. Клиент здесь оформляет заем «очно», что уменьшает риски, а значит и позволяет кредитной организации снизить тарифы.

Выгодность остальных программ кредитования зависит от того, как используются заемные средства. Так, в Тинькофф не очень экономно снимать деньги за счет кредита из-за высоких комиссионных затрат (2,9% + 290 руб.), но если использовать пластик как расчетный инструмент – предложение становится вполне конкурентным.

Затраты по карточным продуктам Русского Стандарта приведены справочно, поскольку посчитаны по минимальным процентным ставкам, а на такие условия могут рассчитывать только те, кто ранее кредитовался в организации и не допускал просрочек.

Как заказать карту: 4 шага до кредитного лимита

Шаг 1. Онлайн-заявка

Все оформляется на сайте в виде заполнения «электронной» анкеты. При этом данные просто вносятся в поля формы – сканировать документы, фотографировать себя на веб-камеру не потребуется. Процедура займет от 5 до 20 минут.

Шаг 2. Звонок из банка

На указанный в заявке телефон перезванивает сотрудник банка и задает дополнительные вопросы. Часто специалист повторно уточняет и информацию из анкеты – это делается для того, чтобы убедиться, что заявитель указал достоверные данные и может их уверенно повторить.

Шаг 3. Одобрение заявки

Решение по заявке принимается от 10 минут до 2-х дней (зависит от дня и времени направления запроса), ответ приходит смс-сообщением либо на email.

Параметры кредитования могут отличаться от заявки заемщика. В основном это касается суммы: ее могут уменьшить. Неожиданными могут оказаться и проценты. Так, Тинькофф, Русский Стандарт прописывают в общих тарифах диапазон ставок – индивидуальные же процентные условия часто отличаются от минимальных.

Шаг 4. Получение и активация

Карта приходит «заказной» корреспонденцией – в почтовом отделении понадобится предъявить удостоверение личности. Банковскую карту необходимо активировать. После этого можно использовать заемные средства.

Онлайн-заявка на кредитную карту: что хотят знать банки?

Заявка представляет собой анкету из нескольких блоков:

- общая информация;

- паспортные данные, адреса и контакты;

- о работе и доходах;

- дополнительно – об имуществе в собственности, действующих кредитах.

Часть вопросов в заявке может отсутствовать – кредитор в этом случае уточнит их по телефону. Например, так поступает Хоум Кредит, запрашивая онлайн минимум сведений.

Сведения, которые понадобятся при заполнении онлайн-заявки

Почта Банк, Русский Стандарт и ОТП потребуют подтверждение мобильного номера по СМС в начале заполнения. Телефон должен быть под рукой, иначе продолжить вносить данные – не получится.

Почта Банк попросит указать дату регистрации по месту прописки, а не просто ориентировочный срок. ОТП дополнительно запрашивает номера телефонов и по адресу прописки, и по адресу проживания.

Тинькофф в качестве дополнения предлагает ввести полные данные по автомобилю: тип авто, марка, модель, год выпуска, гос. номер, дата окончания полисов ОСАГО и КАСКО. Кроме того, будут вопросы о том, насколько давно действует номер мобильного телефона, о наличие загранпаспорта и частоте выезда за рубеж. Информация необязательная, но увеличит вероятность одобрения.

Хоум Кредит предлагает «привязать» заявку к аккаунту из социальной сети. На сайте указано, что это рекомендованная опция, которая сократит время рассмотрения анкеты и повысит шансы положительного решения.

Русский Стандарт пришлет смской цифровой код, который можно использовать для общения со службой поддержки.

При заполнении заявки перед переходом к следующему «шагу» анкеты, а также перед отправкой, лучше все перепроверить: часто используется автоматическая проверка данных – досадные ошибки или опечатки могут стать причиной отклонения анкеты.

Разговор с банком: о чем нужно помнить, отвечая на вопросы

Разговор с банковским сотрудником – обязательный этап при дистанционном оформлении кредита. При беседе надо следовать двум принципам.

Учитывать, что для банка важно

Кредитора интересует только одно, чтобы деньги были возвращены в полной сумме и в срок. Это важно помнить, отвечая на вопросы специалиста.

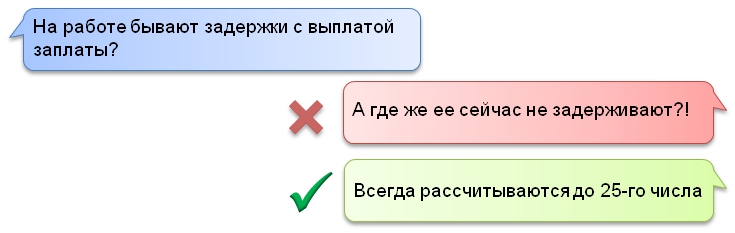

Например, заемщику ежемесячно задерживают зарплату на одну-две недели, и вместо 10 числа выдают 18, иногда позже, но до 25 работодатель всегда производит расчет. На вопрос о задержках оплаты труда, можно ответить по-разному.

Специалисту важно было знать не о фактах задержки зарплаты, а сможет ли заемщик возвращать кредит – и во втором случае как раз был получен нужный ответ.

Не завышать доходы и не скрывать кредиты

Информация о действующих кредитах и кредитной истории кредитной организации доступна, а завышать доходы не имеет смысла. При оценке платежеспособности кредитная организация исходит из допустимой долговой нагрузки, и следовать этому принципу – в интересах заемщика. Разумная оценка финансовых возможностей не позволит накопить много долгов, поэтому здесь лучше опираться на расчеты финансового учреждения, основанные на «реальных» доходах.

Кредит одобрен: как активировать лимит без посещения банка?

Для активации понадобятся:

- карта;

- паспорт;

- сотовый телефон, указанный как основной контакт;

- кодовое слово.

Финансовые организации используют два способа активации пластика без посещения клиентом офиса.

По телефону

Позвонив в call-центр, заемщик называет свои данные, номер полученной карточки, а также кодовое слово. Специалист call-центра активирует карту.

ОТП после активации по телефону направит ПИН-код почтой. Онлайн-операции можно совершать уже на следующий рабочий день после активации, а вот снимать наличные – только после получения ПИН-кода (либо в кассе финансового учреждения при предъявлении паспорта).

В Тинькофф ПИН-код будет сообщен голосовым роботом.

В Русском Стандарте активация может быть проведена по телефону с использованием голосового меню. При оформлении заявки клиенту по СМС направляется код доступа для работы с call-центром – активация проводится при помощи команд меню, кода и номера карты.

На сайте

Тинькофф и Хоум Кредит предлагают активировать карту на сайте. Доступ предоставляется при помощи одноразового пароля, высылаемого смс-сообщением. Сгенерированный в системе ПИН-код можно затем заменить.

Эти манипуляции не понадобятся при получении кредитки в Почта Банке, поскольку клиентом фактически будет посещен офис организации, и полученный пластик будет уже в «рабочем» состоянии.

После активации карты заемщик может использовать лимит для своих целей. Главное помнить, что кредитные средства выгодно возвращать вовремя, не допуская просрочек.

Источник https://finans-info.ru/banki/banki-vysylayushhie-kreditnye-karty-pochtoj/

Источник https://sbankami.com/karty/item/358-kakie-kreditnye-karty-mozhno-poluchit-s-dostavkoj-po-pochte-v-rossii

Источник

Источник