3 кредитных карты, которые дают всем без исключения-2021

Содержание статьи

3 кредитных карты, которые дают всем без исключения-2021

Карты, которые выдают практически всем без исключения, существуют. Главное — знать, в какой банк и за какой «кредиткой» обращаться.

Лайфхак. Е сли лень или некогда читать 100500 слов — переходите сразу к карточкам с быстрым сравнением:

№1 — Тинькофф Платинум

Пожалуй, самый нетребовательный банк-эмитент кредиток из всех — про «Тинькофф» можно легко сказать, что у него и правда «кредитная карта, которую дают всем без исключения«.

Известный финблогер Д. Милославский уверяет, что у «Платинума»

«…Самый высокий процент одобрения среди всех кредиток банка (ее дают и безработным, и обладателям не очень хорошей кредитной истории), при этом не требуют подтверждать доход и на работу не звонят».

Чтобы получить кредитку «Платинум», достаточно иметь:

- Возраст от 18 до 70 лет;

- Российский паспорт;

- Постоянную или временную регистрацию в РФ.

Всё — больше ничего «Тинькофф» у потенциального клиента не спрашивает.

Вполне возможно, что банк выдаст вам кредитку, но назначит по ней маленький кредитный лимит. Дальше «Тинькофф» посмотрит на то, как вы ей пользуетесь. Если тратите в месяц до 80% от кредитного лимита — его довольно быстро увеличат до более приятного.

Одним словом — отличный вариант.

Что интересного умеет карта:

- Рассрочка 55 дней на все покупки;

- Есть возможность погасить кредитку в другом банке и не платить проценты в течение 120 дней;

- Кэшбэк 1% бонусными баллами. Накопленными баллами можно компенсировать покупки в кафе / ресторанах и фастфудах. Ещё вариант — получить бесплатный билет на поезд;

- Удобный мобильный банк, хорошая техподдержка, ориентация на клиента;

- Недорогое обслуживание;

- Бесплатная доставка по всей России;

№2 — «100 дней без процентов» (Альфа-Банк)

Карта очень известная. «Альфа» выдаёт её уже лет 10, если не больше — т.е. продукт явно «прижился» и пользуется народной любовью.

Почему? Просто «100 дней» умеет кучу классных вещей:

- Рассрочка на покупки в 100 дней;

- Снятие наличных без комиссии — до 50 000 в месяц. На то, чтобы вернуть долг, тоже дают 100 дней;

- Есть возможность закрыть кредитку в другом банке — на неё переводится кред. лимит с карты «100 дней». На возврат денег дается… ну, вы уже поняли;

- Есть возможность заработать до 8 000 рублей ни за что. Подробнее…;

- Бесплатная доставка.

Каковы требования к клиенту? Всё, что нужно — иметь гражданство РФ и постоянную регистрацию — там, где оформляете карту. По поводу стажа — 6 месяцев на последнем месте работы. Что по доходу? Немного — хотя бы 10 000 руб. Ну и, конечно, номер телефона — мобильный или домашний по месту фактического проживания.

При оформлении попросят 2 документа — паспорт и что-то одно на ваш выбор. Это могут быть права, загранпаспорт, ИНН, страховой полис ОМС и т.п.

Как видим — никаких «драконовских» ограничений нет.

Но, конечно, совсем уж всем-всем эту кредитку не дадут. Вот кому не стоит даже пытаться:

- «Альфа» уже отказывала в течение последних 6 месяцев;

- Есть просрочки / 4 и более кредитов;

- Больше 20 000 рублей долгов по приставам;

- Истек срок действия паспорта / находится в розыске. Ну да, какие уж тут кредитки :);

- Нет гражданства, нет работы, безнадёжные долги, долги в МФО, банкроты;

- Отделение «Альфа-Банка» находится дальше 150 км от потенциального клиента;

- Клиент нетрудоспособен;

- Очень плохая кредитная история — кстати, есть вариант исправить с помощью «Кредитного Доктора»).

Мой личный опыт с картой:

У меня была карта «100 дней без %». Когда оформлял её, в финансовом плане было всё очень скромно — был я совсем молодой специалист, официальный доход имел даже ниже 10 000, и то нерегулярный. И ничего, дали. Потом я открыл ИП, банк об этом узнал и отказался поднимать мне кредитный лимит. Такие условия меня не устроили, и карту я закрыл.

Честно говоря, жалею — тогда я не знал, что с этой кредитки можно снимать по 50 тысяч в месяц, хранить их на банковском вкладе и зарабатывать по 8 000 в год «из воздуха». Теперь уже не получить — врать в анкете про место работы, как советуют блогеры, я не буду, а ИПшникам «Альфа» такие карты принципиально не выдает. Наверное, боится, что малый бизнес разбогатеет. Не повторяйте моих ошибок :).

Внимание, акция! «Альфа-Банк» предлагает бесплатное обслуживание карты в 1-й год и кэшбэк 2% за все покупки в первые шесть месяцев (далее — 1%):

№3 — Карта «Кэшбэк» («Восточный Банк»)

Update: «Восточный Банк» прекратил своё существование (его купил «Совкомбанк»). Карта больше не выдается.

Как и «Альфа» с «Тинькофф», банк «Восточный» известен тем, что выдает кредитки практически без отказа даже с плохой кредитной историей и небольшим доходом.

Требования к заемщику — более чем скромные:

- Гражданство РФ;

- Постоянная регистрация на территории РФ;

- Наличие постоянной регистрации или работы в регионе оформления кредита;

- Минимальный стаж на последнем месте работы — 3 месяца. Ещё один вариант — получение пенсии.

При оформлении попросят 2 документа — паспорт и документ на выбор: водительское удостоверение, загранпаспорт, свидетельство пенсионного страхования, свидетельство ИНН, военный билет. Если Вам больше 26 лет — хватит и паспорта.

Из явных минусов — банк подстраховывает себя от ненадёжных заёмщиков высокими ставками:

Как и всегда, всё очень просто — если возвращать долги по кредитке в льготный грейс-период, ничего плохого не будет. Если нет — тогда с «кредитками» лучше вообще не связываться.

Льготный период по карте — 56 дней. Что интересно — он «честный»: 30 дней дается на покупки, на расчёт — 26 дней. Т.е. не будет неприятных ситуаций вроде «думал, что грейс на 56 дней, купил что-то дорогое на 55-й день и должен рассчитаться уже завтра».

Ключевые фишки по карте:

- Бесплатное обслуживание;

- До 4% годовых на остаток собственных средств по счёту;

- Кэшбэк 2% на все покупки или до 15% на что-то одно. Выбираете категорию сами, менять можно каждый месяц:

Итоги

На какую карту подавать заявку в первую очередь?

Наверное, всё-таки на «Альфу»:

- Рассрочка длиннее, чем у конкурентов — 100 дней против 55;

- Если срочно понадобятся наличные — по карте «100 дней без%» официально разрешается снимать до 50 тысяч в месяц без комиссий и штрафов. А на возврат дается опять-таки 100 дней. Для сравнения, «Тинькофф» и «Восточный» штрафуют + начисляют проценты сразу с первого дня;

- Есть возможность подзаработать на карте.

Согласитесь — у конкурентов таких условий просто нет.

Если «Альфа» выдаст вам карточку «100 дней без %» — это будет идеальный вариант.

На второе место я бы поставил «Тинькофф Платинум». В пользу карты от банка Олега Тинькова говорит минимальный пакет документов для оформления. И да — как и «Альфа», банк действительно лоялен к клиентам с плохой кредитной историей.

Наконец, «бронзу» получает карта «Кэшбэк» от банка «Восточный». «Процентики» здесь для самых ненадежных клиентов бывают как у микрокредов — зато и шансы получить кредитку с деньгами достаточно высокие. Плюс есть кэшбэк — 2% на всё или 15% на что-то одно.

Кредитная карта

Кредитная карта — это платежная карта, на которой лежат деньги банка. Когда вы покупаете что-то по кредитке, вы берете у банка взаймы и потом отдаете.

Кредитной картой можно расплачиваться в интернете, магазинах, кафе, ресторанах, аптеках и торговых центрах — в любых местах, где принимают к оплате банковские карты. С точки зрения магазина кредитная карта ничем не отличается от дебетовой: это те же деньги.

Деньги на кредитной карте принадлежат банку. Когда вы ими рассчитываетесь, вы берете эти деньги взаймы у банка. Несмотря на то, что купленная на кредитные деньги вещь становится вашей, сами деньги не ваши. Их нужно будет вернуть. Сумма, которую вы взяли у банка, называется задолженностью. Банк дает вам деньги не просто так, а за плату: процент от задолженности.

У большинства кредитных карт есть беспроцентный период. Это срок, за который вы можете полностью погасить задолженность по кредитной карте и не платить проценты за займ у банка. Банку выгодно, когда вы быстро возвращаете деньги, поэтому он готов простить вам проценты.

Беспроцентный период распространяется только на безналичные платежи. Если вы снимете наличные в счет кредитных средств, банк сразу спишет проценты с вашего счета за использование кредитной карты.

Помимо банковских денег на кредитной карте также могут лежать и ваши собственные деньги. За их использование банк не берет проценты, если в этот момент вы ничего не должны банку.

Например, баланс вашей кредитной карты — 100 000 Р , а ее кредитный лимит — 70 000 Р . Это значит, что из всей суммы 30 000 Р — ваши деньги, остальное — деньги банка. Если вы купите айфон за 60 000 Р и расплатитесь картой, то потратите 30 тысяч собственных денег и возьмете у банка в долг еще 30 тысяч.

Какой кредит можно получить с кредитной картой?

Сумму кредита по карте банк определяет индивидуально для каждого клиента. Она зависит от вашей кредитной истории, ежемесячного дохода и вида кредитной карты. Если у вас плохая кредитная история или небольшой ежемесячный доход, банк может отказать в выдаче кредитной карты или предложить небольшой кредитный лимит.

Если вы давно сотрудничаете с банком и вовремя выплачиваете кредиты, банк может увеличить ваш лимит. Для этого выплачивайте задолженность по кредиту минимум за три рабочих дня до даты погашения, чтобы деньги вовремя поступили на счет, и исправьте ошибки в кредитной истории.

Например, максимальная сумма кредита по карте — 700 000 Р . Но для вас банк одобрил только 30 000 Р . Если в течение года вы вовремя погашаете задолженность по кредиту, то в какой-то момент банк увеличит ваш кредитный лимит до 50—100 тысяч. Если в течение следующего года вы продолжаете пользоваться картой и исправно возвращать долги, то банк может увеличить лимит до 200 и даже до 700 тысяч.

По какому принципу банк принимает решения о лимитах — секрет банка. Но общее правило неизменно: хорошим заемщикам — хорошие кредиты.

Как оформить кредитную карту?

Чтобы оформить кредитную карту, обратитесь в отделение банка или оставьте заявку на сайте банка. Для оформления карты вам нужен паспорт. Некоторые банки попросят справку с места работы по форме 2-НДФЛ за последние полгода и документы, подтверждающие трудовую занятость, — это нужно, чтобы подтвердить ваши доходы и платежеспособность.

Банк может одобрить выпуск кредитной карты без запроса со стороны клиента. Например, позвонить или прислать смс с суммой кредита. Вы можете согласиться оформить карту или отказать банку. Если вы согласитесь, будьте готовы предоставить банку все необходимые документы.

Можно ли получить кредитную карту с доставкой на дом?

Часто кредитную карту можно доставить на дом. Такой способ предлагают онлайн-банки. Это удобно: не нужно тратить время на дорогу в банк и стоять в очереди. Вы заполняете заявку на сайте и, если нужно, высылаете фото или сканы документов. Банк выпустит именную кредитную карту и организует ее доставку к вам домой или на работу.

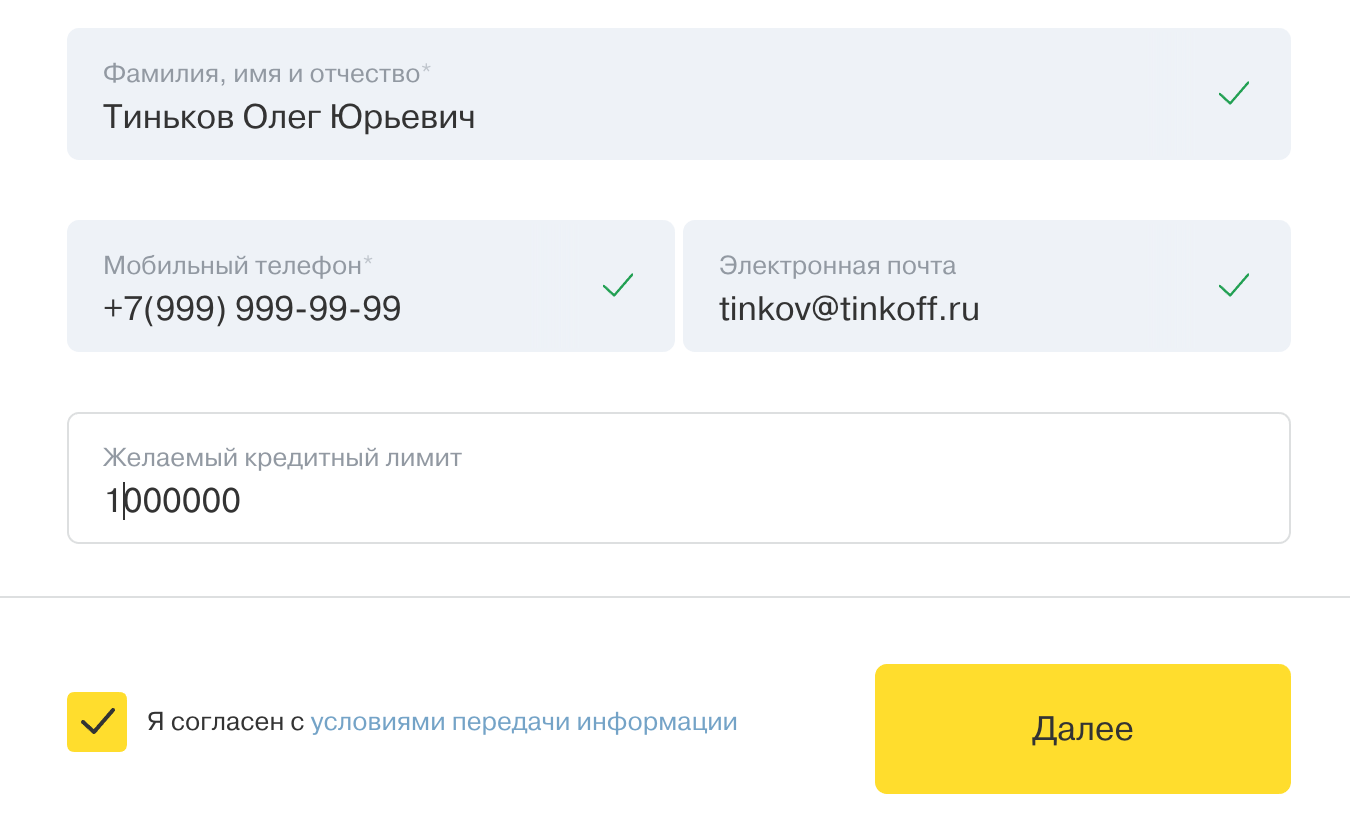

Например, для оформления кредитной карты «Тинькофф Платинум» заполните заявку на сайте и предоставьте свои паспортные данные — банк проверит вашу кредитную историю и сообщит о решении. Если кредит одобрен, курьер уточнит время доставки и привезет карту домой или на работу по предварительной договоренности.

Заполнение заявки на выпуск кредитной карты «Тинькофф Платинум»

Как гасить долг на кредитной карте?

Несмотря на то, что вещи, купленные по кредитной карте, сразу становятся вашими, деньги на кредитной карте не ваши. После того, как их потратили, их нужно вернуть.

Долг по кредитной карте можно погасить переводом с дебетовой карты или платежом в отделении банка. Также многие банки принимают платежи через терминалы оплаты и банкоматы. Комиссия за переводы и платежи зависит от условий банка или партнера. За внутренние переводы банки обычно не берут комиссию.

Чтобы не платить проценты за кредит, погашайте задолженность в беспроцентный период. Каждый месяц банк присылает вам выписку, в которой указаны сумма вашего долга и срок платежа. Погасите долг целиком до указанной даты, и банк не начислит проценты, а в кредитной истории у вас будет всё чисто.

Не путайте общую задолженность с минимальным платежом. Общая задолженность — это сколько всего вы должны банку. Минимальный платеж — это требования банка: эту сумму нужно обязательно внести до указанной даты как подтверждение вашей платежеспособности. Проценты по кредитной карте включены в минимальный платеж.

Например, в начале месяца вы потратили по кредитной карте 30 000 Р . Банк прислал вам выписку с датой платежа, общей суммой долга в 30 000 Р и суммой обязательного платежа — 3100 Р . Если до указанной даты вы зачислите на счет 30 000 Р , то не будете платить проценты по кредиту. Если зачислите только 3100 Р , то будете платить банку проценты от оставшейся суммы долга.

В чем разница между кредитом наличными и кредитной картой?

Многие банки предлагают не только кредитные карты, но и кредиты наличными. Принципиальная разница — в сроке и возможности снятия.

Кредит наличными сразу зачисляется на счет, и его можно полностью снять в банкомате. По кредитной карте можно платить только безналично, за снятие — штраф.

У кредита наличными есть четкий срок погашения. У кредитной карты принципиально нет срока до тех пор, пока вы вносите минимальный ежемесячный платеж.

Кредит наличными возвращается ежемесячными фиксированными платежами, которые будут прописаны в кредитном договоре. Размер ваших фактических трат не влияет на размер фиксированного платежа. У кредитной карты минимальный платеж зависит от того, сколько вы фактически потратили.

В фиксированных платежах по кредиту наличными сначала преобладают проценты банку. Поэтому чем раньше вы вернете кредит наличными, тем меньше заплатите банку. По кредитной карте, напротив, проценты на задолженность начисляются равномерно в зависимости от фактических трат.

Например, у вас ежемесячный платеж 10 тысяч рублей. В первый месяц из этих 10 тысяч 8 тысяч уходят банку в счет процентов, 2 тысячи — в счет кредита. Во второй месяц 7500 вы заплатите в счет процентов, а 2500 — в счет кредита. В третий — 7000 за проценты, 3000 за кредит. И так далее, пока вы не выплатите банку все проценты. И оставшееся время будете выплачивать деньги в счет оставшегося долга.

У кредитной карты есть подлинный беспроцентный период, когда деньги можно вернуть без переплат. У кредита наличными такого понятия нет, но в некоторых случаях по факту его тоже можно вернуть без переплат — изучайте кредитный договор.

И кредитную карту, и кредит наличными можно погасить досрочно.

Часто в банках к кредиту наличными навязывают страховку жизни или здоровья заемщика в процентах от полной суммы кредита. У кредитных карт бывает страхование в процентах от фактической задолженности. В обоих случаях от страховки можно отказаться.

Что мне выгоднее: кредит наличными или кредитная карта?

Обычно кредитную карту используют для путешествий и как подушку безопасности для повседневных трат. Кредитная карта — хороший способ занять в банке «до зарплаты». По кредитке удобно получать бонусы. Кредитку можно использовать в схеме «кредитное плечо + депозит», чтобы получать дополнительный доход.

Кредит наличными оформляют, чтобы расплачиваться наличными. Например, берут кредит на ремонт, снимают деньги в банкомате и расплачиваются наличными с мастерами.

На покупку дорогих вещей вроде квартиры или машины обычно берут целевые кредиты под залог этих вещей. Например, ипотечный кредит — это кредит под залог квартиры. Автокредит часто дают под залог машины. Ставки этих кредитов ниже, чем в кредитных картах и кредитах наличными.

Как правильно пользоваться кредитной картой

- Не используйте кредитку при покупке машины или квартиры. Возьмите целевой кредит.

- Не используйте кредитку для снятия наличных — сразу попадете на штрафы.

- Выплачивайте долг вовремя, чтобы не доводить до процентов.

- Не тратить деньги с кредитки, если нет средств погасить весь долг. Тратьте ровно столько, сколько сможете вернуть. Вне зависимости от того, какой у вас кредитный лимит, живите по средствам. Если вы не можете купить что-то за собственные деньги, не покупайте это за кредитные — эти деньги придется возвращать, причем с процентами.

- Оплачивать все покупки кредиткой, чтобы получить больше бонусов.

- Не выпускайте карту из рук при оплате в кафе или ресторане. Попросите официанта принести терминал к столику или сами подойдите к кассе.

- Не используйте кредитные или любые другие карты для вскрытия замков, как это делают в фильмах.

Что такое льготный период

Льготный период — это когда вы можете не платить проценты по кредитке. В каждом банке свой беспроцентный период. В Тинькофф-банке это 55 дней с первого дня расчетного периода.

Обычно банк устанавливает даты расчетного периода автоматически, а в последний день формирует выписку и в течение трех дней отправляет ее вам в письме или СМС.

В течение льготного периода после выписки нужно погасить задолженность, чтобы не платить проценты по кредитке. О дате окончания беспроцентного периода банк напомнит в выписке, в личном кабинете и мобильном приложении. Чтобы вы наверняка не забыли погасить долг вовремя.

Как закрыть кредитную карту

Закрыть кредитку можно в отделении банка или дистанционно. В каждом банке по-разному.

Чтобы закрыть кредитную карту в Тинькофф-банке, напишите в чате приложения, по электронной почте или позвоните в службу поддержки. Если на карте есть задолженность, сотрудник банка сообщит ее сумму с точностью до копеек. Погасите ее, прежде чем закрыть карту. Если у вас нет задолженности, банк закроет карту в течение 30 дней.

Источник http://polezner.ru/top-3-kreditnyh-kart-kotorye-dayut-vsem-bez-isklucheniya/

Источник https://journal.tinkoff.ru/wiki/creditcard/

Источник

Источник