Как узнать какому банку принадлежит счет

Содержание статьи

Как узнать какому банку принадлежит счет

Для осуществления переводов между счетами необходимо указать реквизиты. Расчетный счет и наименование реципиента используется для идентификации получателя. Но чтобы узнать, в какой именно организации обслуживается клиент, используется специальный код. В этой статье вы узнаете, что такое БИК карты и как его найти.

Определение

Банковский индивидуальный код карты идентифицирует организацию, которая выпустила платежный инструмент. Он одинаковый для всех счетов, ячеек и других продуктов одного финансового учреждения.

БИК используется в различных документах и для совершения стандартных операций, например, перевода средств между картами, он не нужен. Исключение составляют транзакции, в которых необходимо указать все реквизиты получателя.

Итак, как узнать БИК карты Сбербанка? Есть несколько вариантов:

- прочитать договор;

- посмотреть на официальном сайте банка;

- найти информацию в «Личном кабинете»;

- позвонить по телефону горячей линии;

- спросить у специалиста банка.

Далее рассмотрим детальнее некоторые из них.

Расшифровка

Центробанк присваивает уникальный БИК каждому кредитному учреждению. Код состоит из 9 цифр:

- 1-2 обозначают принадлежность РФ;

- 3-4 являются кодами по ОКАТО;

- 5-6 определяют подразделения ЦБ;

- 7-9 – это внутренний номер кредитного учреждения.

Справочник БИК регулярно обновляется ЦБ. Вся информация в нем доступна всем финансовым организациям. Из кода можно также узнать примерную дату регистрации кредитного учреждения.

Реквизиты

Карта крепится не только к счету. Для корректного перевода необходимо указывать несколько реквизитов:

- название банка получателя;

- ФИО реципиента;

- корреспондентский счет отделения;

- БИК филиала, выдавшего карту;

- номер карты;

- ИНН держателя;

- номер л/с;

- КПП.

Все эти параметры используются для повышения безопасности переводов денежных средств. Процедура выглядит следующим образом:

- Проверяется, числится ли клиент в базе, и в каком отделении он получил карту.

- Средства перечисляются на корсчет филиала.

- Отделение проверяет соответствие ФИО и ИНН.

- После того как средства поступают на лицевой счет клиента, они становятся доступными к использованию.

С перевыпуском карты меняется ее номер. Л/с остается, пока не расторгнут договор. Но и тогда он перемещается в архив на 70 лет. Именно поэтому номер счета состоит из 20 цифр.

Рс включает такие разряды:

- 1-2 – номер балансового счета первого и второго порядков;

- 3 разряд — код валюты;

- последний — проверочная цифра.

Корреспондентский счет открывается кредитной организацией в Центральном банке или в другом учреждении. Он используется для отражения расчётов на основании подписанного договора. В международных расчетах этот реквизит используется не всегда. В России он состоит из 20 цифр. Первые три — 301. Последние (18, 19 и 20) содержат 3-значный номер участника. Он соответствует 7-9 разрядам БИК.

Как узнать БИК карты Сбербанка через оператора?

Необходимо, позвонив по телефону горячей линии 8-800-555-5550, сообщить ФИО, номер пластикового платежного инструмента. Из-за границы придется звонить по другому номеру, указанному в договоре. Он начинается с +7.

Этим способом можно узнать реквизиты любого клиента банка. Информация о БИК не является конфиденциальной. Ее можно узнать также у специалиста отделения.

Лучше всего сразу после получения карты уточнить у сотрудника банка реквизиты для рублевых и международных переводов на счет.

Альтернативные способы

Как узнать БИК карты Сбербанка через Интернет? Сначала нужно узнать номер отделения. Самый простой способ – посмотреть его на лицевой стороне карты под фамилией и именем. Если ее нет под рукой, то эту же информацию можно узнать на официальном сайте организации. Нужно выбрать регион в самой верхней строке:

- «О банке» — «Информация» — «Сеть» — «Реквизиты».

- «Отделения и банкоматы» — выбрать нужный филиал — раскрыть полные реквизиты.

Где посмотреть БИК карты Сбербанка в «Личном кабинете» на сайте? Необходимо зайти в «Мобильный банк», выбрать карту, для которой уточняются реквизиты, перейти в раздел «Информация». Код найти там не составит труда.

Как узнать БИК карты Сбербанка через банкомат? Вставить карту в приемник, ввести ПИН, выбрать «Мои платежи» – «Реквизиты счета».

Сбербанк входит в число организаций, которые предоставляют реквизиты по электронной почте. Таким образом можно узнать данные третьего лица. Нужно сформировать в произвольной форме и отправить на E-mail письмо-запрос, указав в нем ФИО клиента и номер его пластикового платежного инструмента. Вот как можно узнать БИК карты Сбербанка.

Вывод

Один из реквизитов, который используется для проведения расчетов – банковский индивидуальный код. Он состоит из 9 разрядов. Расшифровав его, можно узнать, каким отделением Центробанка и когда именно он был присвоен. В международных расчетах он редко используется, а вот в переводах по территории России – регулярно. Вот что такое БИК карты.

Как можно узнать банк по номеру счета

Иногда возникает необходимость произвести перевод средств со счета одного банка на лицевой счет другого.

При неимении конкретных данных о том, какое финучреждение является владельцем, может возникнуть множество трудностей. Но, несмотря на подобные сложности, помочь в решении данной ситуации сможет интернет.

На данный момент существует масса специальных сервисов, которые могут помочь узнать банк по номеру счета.

- 1 Использование специальных программ

- 2 Онлайн-помощники

Использование специальных программ

Многие люди в случае возникновения подобной проблемы пытаются решить ее при помощи некоторых программ, которые могут якобы помочь узнать финансовую организацию по номеру счета. Однако у них есть несколько недостатков:

- Значительная часть таких программ просто переполнена разного рода вирусами, руткитами и снифферами, что скорее повлечет за собой полное захламление системы вредоносным программным обеспечением или, что еще хуже, к потере собственных платежных данных.

- Подобные программы были выпущены в определенное время и их база данных устарела уже буквально через полгода.

Онлайн-помощники

Существуют сайты, оказывающие услуги по расшифровке номера. То есть, имея четырнадцатизначный номер, можно узнать, какой банк его создал. Финансовые учреждения используют определенный алгоритм для шифрования данных о счете каждого клиента индивидуально. Исходя из него, методом дешифрования онлайн-сервисы способны определить изначальное число, то есть, источник.

Принцип работы таких сайтов базируется на простом сравнении чисел из счета. Оказывается, первые шесть цифр из номера лицевого счета являются определенным индексом банковского учреждения, которые помогут узнать его название.

Каждый банк подбирает для учета своих клиентов специальные идентифицирующие номера в определенном диапазоне. Делается это для того, чтобы ориентироваться между своими продуктами и продуктами других финансовых учреждений, работающих на этом рынке.

Принцип подбора значений очень сходен с разницей кодов операторов мобильной связи или кодов городских телефонов.

Но все же подобные сайты иногда тоже дают сбои. При пользовании некоторыми из таких ресурсов было обнаружено, что очень часто они путают номера, открытые в разных банках. Поэтому, несмотря на свое удобство подобные ресурсы не всегда смогут выручить в трудную минуту.

Точно определить банк по номеру счета без каких-либо затруднений и переживаний о достоверности предоставленных данных, можно лишь обратившись за помощью в платные онлайн-сервисы, предоставляющие подобные услуги за определенное финансовое вознаграждение. Так вы точно будете уверены, что отправляете деньги по верному назначению.

Расшифровка расчетного счета в банке: значение цифр в номере

При открытии расчётного счёта в банке специалист предоставит вам комбинацию из цифр, которая и будет служить индивидуальным шифром для хранения средств. Однако, мало кто задумывается, как происходит расшифровка номера, что означают эти цифры и сколько их должно быть в счёте.

На самом же деле, расчётный счёт представляет собой строгую последовательность чисел. Зная значения номера, можно многое сказать о счёте. К примеру, для каких целей он открывался и в какой валюте хранятся деньги на нём. Поговорим о расшифровке расчётного счёта более подробно в нашей статье.

Структура банковского счета

Расчётный счёт представляет собой 20 цифр, каждая из которых имеет своё предназначение. Все числа, входящие в номер, разделены на группы. Отдельная группа отражает некую характеристику счёта. При этом внешне счёт на платёжном документе или в реквизитах компании выглядит как одно длинное число без каких-либо пробелов или точек.

Если рассматривать значение счёта, то удобнее это сделать с разбивкой номера на группы: 111.22.333.4.5555.6666666. Каждый раздел имеет своё определение:

- 111 — счёт 1-го порядка банковского баланса (по этим цифрам можно узнать, кто открыл счёт и для каких целей);

- 22 — счёт 2-го порядка банковского баланса (цифры дают понять специфику деятельности владельца счёта);

- 333 — валюта, в которой хранятся средства на счету;

- 4 — проверочный код;

- 5555 — комбинация, означающая отделение банка, в котором открыт счёт;

- 6666666 — порядковый номер счёта в банке.

Банковские счета открываются физическим лицам, различным организациям и государственным структурам. Поэтому комбинации номера счёта встречаются самые разные. Важно не ошибиться цифрами при отправке платежа, иначе средства уйдут другому адресату. Какие же могут быть комбинации из чисел внутри одного счёта? Об этом мы рассказываем чуть ниже.

Как расшифровывается?

Теперь давайте более подробно разбирать, что означает расшифровка первых 5-ти цифр в расчётном счёте. Они составляют определённую группу счетов баланса банка. Эти счета утверждены Банком России и включают два раздела.

Первый состоит из трёх цифр и означает специфику расчётов. К примеру, следующие комбинации имеют разную расшифровку:

- от 102 до 109 — счета фондов, а также хранение капитала, учёт прибыли и убытков;

- 203 и 204 — счета для учёта драгметаллов;

- с 301 по 329 — счета для проведения операций между банками;

- 401 и 402 — счёта для переводов в бюджет;

- 403 — управление деньгами, находящимся в ведении Минфина;

- 404 — внебюджетные фонды;

- 405 и 406 — счета государственных компаний;

- 407 — юридические компании и ИП;

- 408 — физические лица;

- с 411 по 419 — вклады, открытые государственными структурами;

- с 420 по 422 — хранение средств юридических лиц;

- 423 — вклад открыт физическим лицом-резидентом;

- 424 — средства иностранных компаний;

- 425 — средства на вкладе принадлежат физическому лицу-нерезиденту;

- 430 — средства банков;

- с 501 по 526 — счета, необходимые для учёта ценных бумаг.

Следующие 2 цифры нумерации в банковском расчётном счёте дополняют 3 предыдущие и трактуются нераздельно с ними. Давайте разберём на примере юридических компаний (первые три цифры — 407):

- 40701 — организация имеет отношение к финансовому сектору (это может быть микрофинансовая компания, пенсионный фонд и т. д.);

- 40702 — сюда относят открытые и закрытые общества;

- 40703 — счета некоммерческих объединений;

- 40704 — средства, выделенные для проведения выборов или общественных собраний.

Остальные разделы номера счёта

Следующими в счёте находятся три цифры, означающие валюту, в которой открыт счёт. Наиболее распространёнными среди них являются комбинации, представленные в таблице.

| Три цифры счёта | Валюта |

| 810 | Счёт открыт в рублях |

| 840 | В долларах США |

| 978 | В евро |

| 980 | В гривнах |

| 344 | В гонконгских долларах |

| 156 | В юанях |

Например, если счёт Сбербанка начинается с цифр 408, а с 7 по 9 цифры указаны 643, то счёт открыт физическим лицом в рублях. Если присутствует комбинация 407018 40, то счёт открыт финансовой организацией в долларах.

Затем следует проверочная цифра. Её ещё называют ключом, который позволят выяснить, правильно ли обозначен счёт при помощи обработки компьютером. Банк России разработал специальную методику для её расчёта исходя из остальных цифр, входящих в номер. Для владельца счёта такая цифра не несёт весомой значимости.

Следующие 4 цифры означают, в каком отделении был открыт счёт. Если вместо них указаны нули, то, возможно, что банк не владеет отделениями, и счёт был открыт в головном офисе.

Последние 7 знаков счёта означают порядковый регистр счёта в кредитной организации. Любой банк вправе применять свою классификацию данных цифр. Тем не менее имеются некоторые ограничения. К примеру, если корреспондентский счёт кредитной организации открыт в Центральном Банке, то последние 3 цифры будут последними 3-мя из БИК, а 4 перед ними составят нули.

Код рубля 810 или 643 — пояснение центробанка

Вот документ с официального сайта Центрального банка РФ:

Что даёт расшифровка?

Если вы открываете счёт в банке, то вам необязательно знать все особенности расшифровки его разрядов. Кредитные организации работают на основе закона, а комбинация из цифр формируется специально установленной вычислительной системой. Таким образом, ошибки в числовых обозначениях быть не может, и все счета, которые открывает банк, являются уникальными и действительными.

Однако, поверхностные знания всё же пригодятся. Ошибка в двух цифрах при отправке платежа на счёт юридического лица может стать причиной потери средств. После этого придётся составлять заявление на отзыв денег, что не является быстрой операцией.

Организации лучше иметь заранее вбитые в компьютер реквизиты, в частности номера счетов своих контрагентов. Это позволит избежать многочисленных ошибок. Сегодня большинство банков предлагают электронные сервисы для управления счетами, позволяющими сохранять шаблоны платежей, что избавляет от повторного ввода сведений о получателе средств.

Счёт физ. лица всегда начинается с цифр 408. Эта комбинация едина для всех российских банков. Несмотря на то, что ИП также выступают в роли физических лиц, их счета начинаются так же, как и юридических, с 407.

(10 4,00 из 5)

Как проверить расчетный счет онлайн?

Ведение предпринимательской деятельности связано с рисками. Один из них — сотрудничество с неблагонадежными структурами, не выполняющими обязательства. Но если знать, как проверить расчетный счет партнера, проблемы легче решить.

Проверка требуется в случаях:

- Наличие задолженности и нежелание ее погашать.

- Невыполнение обязательств по договору.

- Желание проверить банковский счет потенциального партнера до начала сотрудничества.

- Потеря связи с представителями организации и так далее.

Проверяйте предварительно своих контрагентов по открытым источникам или через сервисы.

Как проверить расчетный счет?

Расчетный счет (р/с) присваивается клиенту банковского учреждения в виде кода из двадцати цифр. Услуга позволяет компании хранить финансы в банке и использовать их для решения текущих задач. По законодательству субъект имеет право на несколько р/с.

Как проверить расчетный счет? Основные способы:

- Изучить соглашения, которые раньше были заключены с фирмой.

- Использовать возможности специализированного ПО.

- Обратиться к информации, прописанной в счет-фактуре.

- Сходить в Пенсионный фонд, и попросить о помощи его сотрудников.

- Взять информацию в налоговой инспекции.

- Проверить расчетный счет онлайн.

- Потребовать информацию у банка, где организация открывала р/с. Здесь обязательно наличие расчетного листа.

Чтобы проверить банковский счет с помощью информации в договоре, требуется:

- Найти договора, которые ранее были заключены с компанией.

- Изучить последние две-три страницы, где указана интересующая информация.

- Учесть, что аккаунтов у субъекта может быть более одного, поэтому проверка должна выполняться для конкретной валюты (которая использовалась при совершении операций).

Как проверить расчетный счет с помощью банка-клиента? Алгоритм:

- Зайти в раздел, где содержатся данные об операциях, проведенных с компанией (как пример, оформление платежных поручений на перевод денег).

- Посмотреть, какая информация прописана в строке «Расчетный счет получателя».

Данные о р/с содержатся не только в банке-клиенте, но и в программе «1С Бухгалтерия». Здесь для проверки требуется:

- Войти в программу.

- Найти раздел «Контрагенты».

- Сортировать список компаний по названию.

- Отыскать интересующую организацию и получить информацию о р/с.

Чтобы проверить р/с черед счет-фактуру, стоит:

- Обратиться в интересующее предприятие и попросить выдать счет-фактуру.

- Получить данные о финансовой организации.

Для получения информации о р/с компании через налоговую инспекцию требуется:

- Обратиться в суд (при наличии задолженности со стороны компании).

- Взять исполнительный лист судебной инстанции.

- Оформить заявление и отдать его работникам налоговой инспекции вместе с исполнительным листом.

Чтобы получить данные через Пенсионный фонд, необходимо:

- Подготовить бумаги, без которых запрос невозможен (как правило, исполнительное решение суда).

- Передать заявление и документы в ПФ.

Сбербанк проверка расчетного счета онлайн

Для проверки расчетного счета в Сбербанке имеется онлайн сервис, где введя название организации и ее ИНН, можно получить искомую информаию.

Один из наиболее легких и доступных путей получения информации — проверить расчетный счет онлайн. Сегодня работает много ресурсов и справочных в сети, где легко найти:

- Название компании.

- Адрес.

- Телефон.

- Номер р/с (прописывается в разделе «Реквизиты компании»).

Если р/с на руках, несложно получить данные о компании и отсутствии арестов р/с. Также работают сайты, предоставляющие выписку из ЕГРЮЛ за деньги. Но здесь высок риск попасть на аферистов.

Проверить расчетный счет онлайн на данный момент не легко, но можно проверить фирму по косвенным характеристикам. В настоящий момент актуальную и правдивую информацию можно получить на следующих сервисах:

- Проверка контрагента через сайт налоговой — nalog.ru Так же там присутствуют проверки на: изменение статуса юр. лица, дисквалифицированные лица,

- Далее можно воспользоваться такими системами проверки как: Картотека ру, Спарк, Интегрум, и тд

- Обязательно проверьте через сайт судебных приставов — ФССП РФ

Проверить банковский счет не сложно, поэтому стоит воспользоваться такой возможностью, защитив себя и бизнес от потенциальных и уже существующих рисков.

Если есть вопросы — пишите в контакты

Как определить банк по номеру счета

При оформлении межбанковских переводов одним из обязательных реквизитов является наименование банка получателя платежа.

И если компании в обязательном порядке предоставляют его в числе прочей информации, необходимой для совершения оплаты, то физические лица чаще всего забывают об этом.

Для отправителя денежных средств такая забывчивость чревата задержками в проведении операции и размышлениями на тему, как узнать банк по номеру счета. Возможно ли в принципе получение такой информации, и где ее добыть – попробуем разобраться.

Почему важно точно знать банк

Номера счетов формируются банком по особому алгоритму, а не присваиваются в порядке открытия, как думают многие пользователи. Такой подход позволяет избежать вероятности дублирования номеров в разных банковских организациях.

Кроме того, при детальном анализе номера корр. счета можно получить некоторые данные о финансовой организации, в которой он был открыт, и даже узнать отделение банка.

Но увы, из счета физического лица или номера карты такую информацию добыть практически невозможно.

Важно! Достоверно определить банк можно только по его БИК.

Между тем, если отправитель неверно заполнит данные о банке-получателе или его отделении, это введет его в дополнительные расходы.

Платеж уйдет в обработку, но затем вернется с пометкой о том, что получатель с таким номером счета в указанном банке отсутствует.

При этом комиссия за обработку операции с отправителя все равно будет удержана. При больших объемах перевода ее сумма может быть весьма внушительной.

Цифры в номере счета имеют определенное значение вне зависимости о банка

Как формируется номер счета

Присвоение номера счету физического лица производится открывающим его банком по следующей схеме:

- первые 4 цифры – маска счета, определяющая его тип (кредитный, дебетовый и т.д.);

- следующие три символа – код валюты счета;

- далее идет контрольная цифра, которая высчитывается по определенным правилам;

- дальнейшие символы определяются исходя из внутренней нумерации филиалов банка и количества его клиентов.

По перечисленным правилам кодирования видно, что достоверно узнать, узнать какой банк обслуживает счет физлица по его номеру вряд ли возможно. Указать на финансовую организацию может, разве что, контрольная цифра. Но при проверке с ее помощью потребуется знать БИК банка. Расчет производится по следующему алгоритму:

- перед началом номера р/с, ставятся последние три цифры БИК финансовой организации;

- каждая цифра из полученного набора умножается на соответствующий весовой коэффициент (используется последовательность коэффициентов 7, 3, 1, 7, 3, 1 и т.д., до окончания цифрового ряда);

- полученные после умножения числа суммируются;

- сумма делится на 10;

- контрольное число определяется как остаток от операции деления.

Если полученное контрольное число равно нулю, это говорит о том, что р/с принадлежит банку, БИК которого использовался на начальном этапе проверки. В противном случае расчет повторяют с реквизитом другой банковской организации.

Существуют ли программы для проверки

Естественно, описанный выше алгоритм мало кому покажется удобным, особенно в ситуации, когда необходимо срочно найти банк по расчетному счету получателя платежа.

Мало того что его применение требует проведения вычислений, так еще и необходимо знать номера БИК существующих в РФ банков, и потратить кучу времени на перебор вариантов.

Существуют ли инструменты, позволяющие ускорить данный процесс?

Увы, на момент написания статьи ни программ для расчета, ни общих баз данных номеров банковских счетов физических лиц в открытом доступе нет. Легальная возможность получить информацию через интернет также отсутствует.

В сети можно найти множество предложений узнать банк по номеру счета онлайн. Но чаще всего, при переходе по ссылкам, пользователя ожидают:

- формы для сбора личной информации;

- ссылки на непонятный софт с вирусами;

- предложения платных услуг.

Важно! Даже если вы внесете оплату, искомых данных вам никто не предоставит. При этом вернуть деньги, отправленные владельцам сомнительного сайта, также не получится.

Как правило, интернет-ресурсы, предлагающие узнать банк по номеру счета, оказываются пустышкакми

Как узнать наименование банка

Так каким же образом все-таки можно узнать наименование банка, когда на руках только номер счета, или даже пластиковой карты? Самый простой вариант – спросить у получателя платежа.

Причем нужно попросить его не просто озвучить сленговое название банковской организации, а уточнить ее полное наименование.

Нелишним также будет запросить данные об отделении, в котором был открыт счет, как минимум его номер и адрес.

Совет! Для получения указанных данных, владельцу р/с вовсе не обязательно лично посещать офис банка, в котором он обслуживается.

Как правило, общие реквизиты можно найти на официальном сайте финансовой организации, а данные об отделении получить в ЛК интернет-банка.

Кроме того, можно обратиться в службу поддержки клиентов, и попросить переслать все необходимые для совершения финансовой операции реквизиты на электронный адрес.

Если возможность связаться с владельцем счета отсутствует, но и большой срочности в получении информации нет, можно разослать запрос с номером р/с по всем банкам, работающим в вашем городе.

Запрос необходимо отправлять в письменной форме – ни чат техподдержки, ни операторы контактного центра банка необходимых данных не предоставят.

И, возможно, в запросе придется указать, с какой целью вас интересует данная информация, и кем вы приходитесь владельцу счета.

Кстати: таким методом нередко пользуются нотариусы, которым при уточнении объемов наследства периодически приходится определить банк по номеру счета.

Такой метод довольно затратен по времени и финансам. Но он позволяет получить достоверную информацию, или хотя бы «сузить круг подозреваемых».

Еще пара вариантов определения банка:

- найти похожий номер счета, о котором известно, в какой финансовой организации он открыт;

- поискать знакомых в налоговой службе или иных государственных органах, контролирующих финансы, и попросить их пробить информацию по своим базам.

Но из всех возможных вариантов два последних представляются нам наименее реальными. Даже последовательный перебор БИК и вычисление контрольной цифры смогут дать более надежный результат.

Банк можно определить по номеру карты или по БИК

По номеру карты

Процесс присвоения номера банковской карте также происходит по определенному алгоритму. Как правило, первые шесть символов номера у карточек, выпущенных одним и тем же банком, одинаковые. Либо существует несколько комбинаций, которые используются только одной банковской организацией.

Но увы, никакого справочника, позволяющего уточнить наименование банка по номеру карточки, в настоящий момент не существует. И вряд ли такой документ появится, поскольку количество выпускаемых карт неуклонно растет, и номера их постоянно обновляются.

Единственное, что может сделать пользователь, которому необходимо уточнить наименование банка – это собрать несколько карт разных финансово-кредитных организаций, и сравнить их номера с тем, для которого нужно уточнение эмитента.

Возможно, это позволит получить сколько-нибудь достоверный результат.

И еще раз напомним – ни программ, позволяющих высчитать код банка по номеру финансового инструмента, ни единых справочников номеров в открытом доступе не существует. Наиболее точный результат можно получить только по номеру БИК банковской организации, воспользовавшись соответствующей базой данных.

Если вы находите на каком-то сайте предложение установить наименование банка по номеру расчетного счета физического лица или банковской карты, не спешите им воспользоваться.

Скорее всего, вы наловите на свой компьютер вирусов либо потратите деньги на информационную услугу, которая по итогу не будет вам предоставлена.

Как узнать расчетный счет организации: 4 варианта

Существует четыре способа узнать расчетный счет организации: посмотреть в договоре или на сайте организации, запросить в администрации или органах ИФНС, при наличии судебного решения.

Законные способы узнать расчетный счет

Кредитные организации гарантируют сохранение тайны обо всех операциях и счетах клиентов, согласно ст. 26 Федерального закона 395-1 от 02.12.1990 г. Положения этой статьи распространяются на любую информацию, в том числе и о наличии или отсутствии клиента в банке, поэтому узнать расчетный счет организации возможно только четырьмя законными способами:

- посмотреть в договоре;

- запросить у представителей компании;

- посмотреть на сайте;

- запросить в органах ФНС (при наличии судебного решения).

Рассмотрим подробнее каждый вариант и их слабые места.

Договор с контрагентом

Самый простой способ узнать счет организации — посмотреть в договоре. Каждый такой документ заканчивается разделом “Реквизиты и подписи сторон”, в котором указываются все реквизиты участников сделки, включая банковские.

Минус у этого варианта один — если с этой компанией долго не было расчетов, данные могут быть неактуальны на текущий момент или расчетный счет может оказаться заблокированным.

Примечание. Блокировка счета — это наложенное ФНС временное ограничение на расходные операции. Владелец счета не может использовать заблокированные средства ни на какие цели, кроме выплат по налогам, исполнительным документам на возмещение вреда здоровью, заработной платы, выходных пособий, алиментов.

Запрос счета у организации

Можно запросить платежную информацию об организации, связавшись с ее офисом. Этот способ гарантирует актуальность данных, но не избавляет от риска внезапной блокировки счета, о которой может не догадываться и сам контрагент.

Сайт организации

Большинство серьезных компаний имеют сайты и часто размещают на них все реквизиты компании, в том числе и банковские. Как правило, они вынесены на отдельную страницу или находятся на странице “О компании”.

Этот вариант страдает теми же недостатками, что и первый, т. к. не все организации вовремя обновляют информацию на своих сайтах и не всегда вовремя узнают о блокировках.

Как узнать расчетный счет в ИФНС

Если у организации имеется судебное решение о взыскании в ее пользу средств с должника, получить номер его банковского счета можно, запросив эту информацию в органах ФНС.

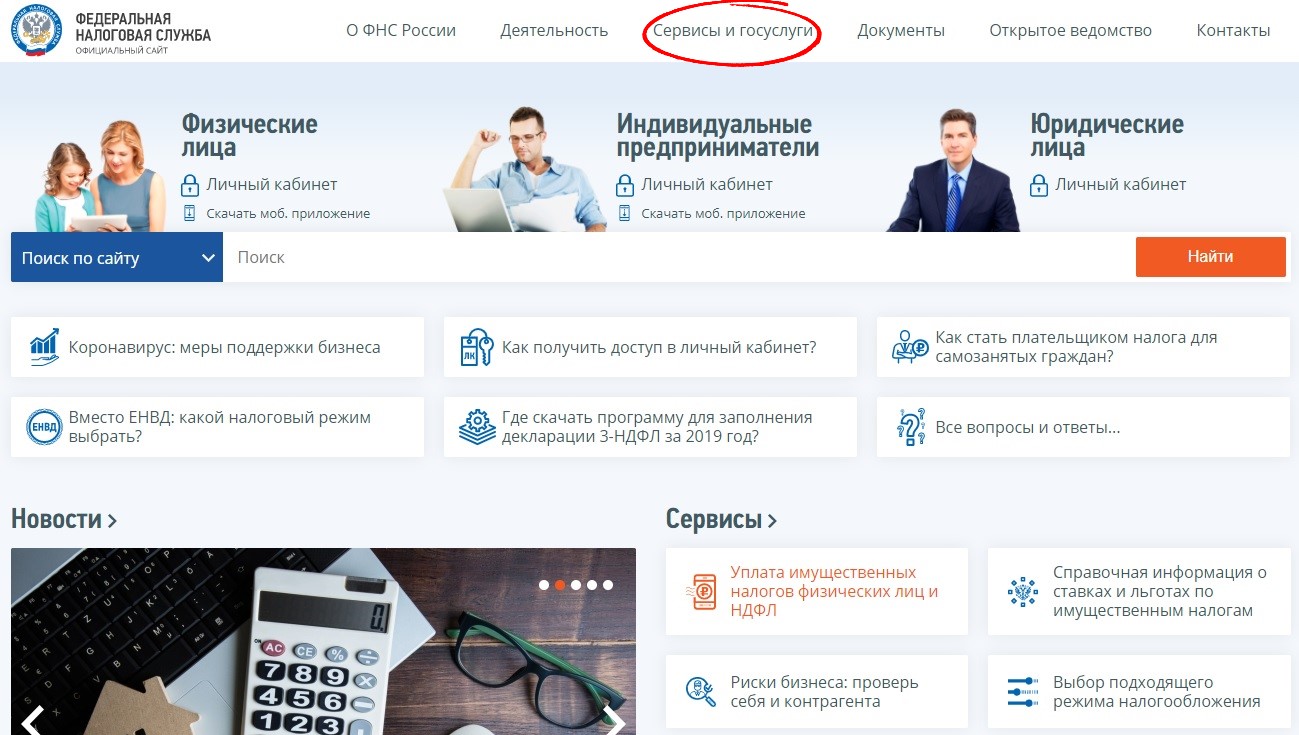

Перед этим стоит проверить факт внесения записи о нем в единый госреестр и посмотреть регистрационную информацию на текущую дату. Для этого достаточно воспользоваться сервисом на сайте налоговой: www.nalog.ru , он может быть полезен и для ведения базы контрагентов. Далее пошаговый план работы с сервисом проверки контрагентов.

Пошаговый план работы с сервисом проверки контрагентов

Рисунок 2. страница сайта ФНС

Этап 1

На Главной странице сайта в разделе “Электронные сервисы” перейти по ссылке “Риски бизнеса: проверь себя и контрагента”.

Этот сервис содержит сведения о государственной регистрации организаций, индивидуальных предпринимателей и крестьянских или фермерских хозяйств.

Этап 2

Рисунок 3. Страница “Критерии поиска”

В открывшемся окне, выбрав нужную вкладку, ввести критерии поиска и капчу. Осуществить поиск можно тремя вариантами:

- по ОГРН;

- по ИНН;

- по наименованию.

Нажимаем кнопку “Найти”.

Этап 3

После обработки информации откроется окно с результатами поиска, содержащими основные сведения о компании.

Рисунок 4. “Результаты поиска”

Этап 4

Рисунок 5. Получение выписки из ЕГРЮЛ

Нажав на иконку рядом с названием организации, можно получить полные сведения о юридическом лице в формате PDF.

Рисунок 6. Сведения о юридическом лице

Убедившись, что запись о компании внесена в ЕГРЮЛ, или в случае ликвидации компании, определившись с правопреемником, можно обращаться в ИФНС с запросом на выдачу банковских реквизитов. Право взыскателя закреплено п. 8 ст. 69 Федерального закона от 02.10.2007 N 229-ФЗ.

Далее, в небольшом видео, инструкция по пользованию сервисом.

Как проверить блокировку расчетного счета

Чтобы предусмотреть возможность блокировки перечисленных средств, можно воспользоваться сервисом “Система информирования банков” на сайте ИФНС и узнать о состоянии расчетного счета организации по ИНН.

Как узнать банк по номеру счета?

Осуществление различных финансовых операций нередко требует от пользователя целый набор необходимых реквизитов, но не всегда нужная информация находится «под рукой».

Нередко пользователям нужно узнать по номеру счета точное название банковской организации.

Аналогичная проблема возникает, когда в документах или платежном поручении отсутствует наименование банка, при этом осуществить транзакцию невозможно.

Как определить наименование банка по расчетному счету

Узнать точное наименование банка по расчетному счету без иных реквизитов довольно сложно. Опытный взгляд практикующего бухгалтера, возможно, даст наводку, но точную информацию получить проблематично.

Здесь есть один выход – составить официальный запрос и отправить его в ряд основных банков (или тех, кому по логике может принадлежать счет).

Естественно, это «поиск вслепую» и не исключено, что пользователю придется разослать десятки писем, но таким образом можно рассчитывать на получение достоверной информации.

Существует немало онлайн-сервисов, способных за деньги или бесплатно определить наименование банка. Доверять сомнительным ресурсам не стоит, ведь неизвестно, насколько актуальны информационные базы программ. При выборе платного сервиса стоит остановить свой выбор на надежном источнике, о котором можно найти положительные отзывы.

Какую информацию предоставляет БИК

Аббревиатура БИК расшифровывается как банковский идентификационный код. По номеру БИК можно определить наименование структурного подразделения банка и его юридический адрес. Если данные реквизиты прилагаются к номеру расчетного счета, то можно узнать, какому банку принадлежит сам счет.

Чтобы определить наименование финансового учреждения по БИК можно воспользоваться Интернетом.

На просторах Всемирной сети есть масса полезных сервисов, способных предоставить нужную информацию об учреждении по идентификатору банка. Среди многочисленных ресурсов можно выделить сайт bkip.ru.

Также можно использовать специальную бухгалтерскую программу, например 1С.

Если при создании контрагента ввести номер расчетного счета и БИК, наименование банка и корреспондентский счет проставляются автоматически.

Когда возникает обратная ситуация и нужно узнать реквизиты конкретного банка, необходимо посетить официальный ресурс финансовой организации.

В разделах «Информация о банке», «Физическим лицам» или «Частным лицам» всегда указываются все банковские реквизиты, эта информация является публичной.

Если удобно, можно обратиться напрямую в филиал, где оператор предоставит номера счетов и БИК в бумажном виде.

Как узнать банк по номеру карты

В номере пластиковой карточки зашифрована информация о банке-эмитенте, платежной системе, статусе и типе карты (кредитная или дебетовая). Если возникает необходимость определить наименование банковской организации по номеру, на помощь придут различные онлайн-сервисы, но как показывает практика, такие системы нередко дают сбой.

Чтобы получить максимально точную информацию, можно протестировать несколько сервисов, после чего проанализировать результат.

Подобные системы работают по простому принципу – первые 6 цифр это так называемый БИН карты или банковский идентификационный номер. Он един для всех выпущенных карточек, например, карты Visa от Сбербанка всегда начинаются с комбинации 4276 или 4279. Соответственно, карточки другого банка будут иметь совершенно другую комбинацию.

Первая цифра указывает на тип платежной системы:

- 5 – MasterCard;

- 4 – Visa;

- 3 – American Express.

Последующая комбинация из 5 цифр говорит о типе карты (Gold, Platinum) и содержит зашифрованную информацию о наименовании банка. Эти данные не являются секретными, но тем не менее не находятся в свободном доступе. Специальные сервисы анализируют цифровую комбинацию и методом подбора определяют банк из списка в своей базе данных.

Альтернативный метод – сравнить номер карты со своими карточками, возможно, цифровой код совпадет. Других способов определить банк частному лицу пока нет. Рекомендуется узнавать все реквизиты счета вместе с номером карточки, в противном случае пользователь может столкнуться с некоторыми сложностями при проведении различных операций.

Как узнать БИК банка и его реквизиты по номеру счета?

Как найти БИК банка по номеру счета

Особенности БИК как одного из основных банковских реквизитов

Как узнать по счету — какой банк

Как определить реквизиты банка по номеру счета

Судебная практика по вопросам банковских реквизитов

Как найти БИК банка по номеру счета

Базовым нормативным правовым документом в рассматриваемой сфере является положение ЦБ РФ «О Справочнике банковских идентификационных кодов участников расчетов, осуществляющих перевод денежных средств в рамках платежной системы Банка России, и подразделений Банка России, не являющихся участниками расчетов» от 19.05.2016 № 544-П (далее — положение № 544-П).

Согласно п. 2.1 положения № 544-П БИК — это индивидуальный банковский идентификационный код, который присваивается ЦБ РФ. БИК состоит из 9 цифр, обозначающих следующее:

- 1-й и 2-й знаки — код страны (04 — Россия);

- 3-й и 4-й — территориальный код в рамках РФ (00 — за пределами РФ);

- 5-й и 6-й — идентификатор подразделения ЦБ РФ;

- 7–9-й — идентификатор кредитной организации.

О том, что понимается под лицевым счетом, подробнее смотрите в нашей статье Что такое лицевой счет в банке — понятие и структура.

Имея в наличии номер счета, можно обратиться в банк для получения реквизита или найти БИК по точному наименованию отделения банка на сайте ЦБ РФ. Кроме того, БИК должен быть указан в пин-конверте или его можно уточнить по контактному телефону соответствующего банка, а также используя интернет-банк.

Особенности БИК как одного из основных банковских реквизитов

Значимость банковского идентификационного кода как одного из основных банковских реквизитов проявляется, в частности, в следующих особенностях:

- В административном исковом заявлении о присуждении компенсации за нарушение права на судопроизводство в разумный срок должны быть указаны банковские реквизиты заявителя. Неуказание БИК банка — одно из оснований для возврата заявления (определение Леноблсуда от 07.04.2016 № 33а-1837/2016).

Как узнать расчетный счет по ИНН?

Расчетный счет организации — комбинация из 20 цифр, присваиваемая банком юридическим лицам. Она применяется для ускорения проведения финансовых операций. Примером, когда может потребоваться узнать расчетный счет какой-либо организации по ИНН, служат денежные переводы и взыскание задолженности.

Структура расчетного счета

Набор цифр, из которого формируется комбинация, не случаен. Каждая часть номера состоит из сведений, указывающих разновидность депозита. Рассмотрим как пример сочетание 40802810456987236548.

| Часть комбинации | Что обозначает |

| 40802 | Номер балансового счета: 408 — первого порядка, а 02 — второго. Сочетание 40802 обозначает реквизиты физлиц, которые являются индивидуальными предпринимателями |

| 810 | Общепринятый валютный код. 810 используется для обозначения рубля |

| 4 | Контрольное число, рассчитываемое по специальной схеме |

| 5698 | Код банковского филиала — внутренний номер отделения |

| 7236548 | Номер клиентского счета, присвоенный определенным подразделением банка |

Депозиты организаций, открытые в иностранных банках, могут обладать иной структурой. Она бывает похожей на российские стандарты или же построенной на совершенно других принципах. Наиболее часто встречается формат IBAN. На территории РФ его пока не используют, но в ближних зарубежных странах, таких как Беларусь и Казахстан, уже принят.

Совместно с номерами р/с реквизиты состоят из следующих наименований:

- КПП;

- корреспондентский счет;

- ИНН;

- адрес отделения банка;

- БИК.

Узнать расчетный счет по ИНН не очень сложно, в отличие от выяснения актуальности реквизитов. Последняя может быть утрачена вследствие блокировки в предусмотренных законодательством случаях.

Как узнать расчетный счет компании по ИНН?

Для уточнения р/с юрлица по ИНН следует сначала обратиться к учредителям компании или руководству. Законодательство не обязует предпринимателей предоставлять реквизиты для публичного доступа. Однако выяснить интересующие сведения все же можно несколькими способами:

- Через суд. Должны иметься объективные причины для обращения.

- С помощью публичных источников. Многие компании предоставляют на своем сайте все реквизиты.

- В интерфейсе платежных сервисов и у сотрудников банковских филиалов. Актуально для тех ООО, которые являются поставщиками известных услуг или товаров.

Внимание! Если выбран второй или третий способы, ИНН значительно упростит поиски, поскольку пользователь может проверить, что реквизиты действительно принадлежат нужной ему фирме. Однако это актуально лишь в том случае, если компания состоит в банковском списке поставщиков.

Получение данных об иностранной организации отличается своими особенностями, так как все действия должны учитывать законодательные нормы другого государства.

Можно ли узнать номер счета на сайте ФНС?

Ошибочно полагать, что узнать номер расчетного счета организации по ИНН можно через сайт налоговой службы. При вводе налогового номера ООО либо ИП пользователь получает бесплатную выписку. Однако номера р/с там нет. Документ содержит лишь регистрационные сведения и ОГРН.

Как узнать расчетный счет контрагента по ИНН с помощью договора?

Если ранее с организацией был подписан договор, то получить информацию можно в разделе документа «Реквизиты сторон». В этом случае следует обратить внимание на указание нескольких р/с. Подобное практикуют компании, которые оформляют депозиты в нескольких валютах. Обычно платежные операции с резидентами РФ проводятся в рублях.

Как узнать расчетный счет ООО по ИНН через платежки

Выяснить интересующие реквизиты также доступно с помощью платежных документов, выданных в результате оплаты за услуги либо товары. Номера р/с прописываются сверху квитанции. Обычно комбинация представлена в разделе документа «Образец заполнения». Дополнительно там приводится и название банка, где был оформлен депозит.

Как узнать расчетный счет организации по ИНН на сайте компании онлайн?

Еще один способ выяснения номера р/с — через интернет. У многих компаний имеются собственные сайты, где размещаются все данные, включая реквизиты. Вместо ресурса иногда создаются группы в социальных сетях.

Как узнать расчетный счет контрагента по ИНН через государственные органы

Указанный способ отличается от остальных своей сложностью. Это объясняется тем, что информация уточняется с помощью судебных органов путем подачи искового заявления, где указываются объективные причины для предоставления требуемых данных.

Если выносится положительное решение, заявитель получает исполнительный лист.

Важно! Документ заверяется нотариально в обязательном порядке. Затем бумага предоставляется в ПФР либо отделение ФНС при оформлении запроса на получение сведений о юр. лицах.

Доступно получение следующей информации:

- количество открытых организацией р/с;

- наименования банковских филиалов, где оформлялись депозиты;

- номера р/с и сумма денег на них.

Заявитель также вправе узнать динамику движения средств.

Как узнать номер счета через 1С Бухгалтерию?

В случае использования указанной программы алгоритм будет состоять из нескольких этапов:

- Вход в утилиту.

- Поиск раздела с перечнем контрагентов.

- Фильтрация организаций по названию.

- Нахождение нужного юрлица.

Последний шаг — получение требуемой информации.

Как узнать номер счета через «Сбербанк Онлайн»?

Этот способ поиска доступен зарегистрированным пользователям интернет-банкинга. Процедура создания аккаунта проводится только в случае наличия у пользователя пластиковой карты Сбербанка.

- Войдите личный кабинет.

- Перейдите на вкладку «Платежи и переводы» панели инструментов.

- В специальной поисковой строке введите ИНН интересующего вас ООО.

Система выдаст результаты, которые подходят условиям запроса. Вариант актуален только в случае, если организация находится в списке поставщиков услуг либо товаров, используемом в банке.

Как узнать расчетный счет ИП по ИНН?

Для поиска используется тот же алгоритм, что и в случае с ООО.

Проверка расчетного счета организации по ИНН

Уточнение р/с юридических лиц обычно требуется в нескольких ситуациях:

- Наличие долга одной организации перед иной компанией. Обычно так происходит в случае возникновения проблемы по выплате задолженности.

- Нарушения со стороны контрагента по выполнению обязательств, указанных в подписанных договорах.

- Желание проверить ООО до начала сотрудничества.

Номер счета может потребоваться также в случае потери контактов представителей фирмы.

Заключение

Для уточнения информации касаемо юридических лиц практикуются законные и нелегальные способы, такие как продажа выписок. Не стоит прибегать ко второму варианту, поскольку это обернется потерей финансов и времени. В случае с должниками лучше обратиться за помощью к государственным органам.

Коды банковских счетов. Расшифровка расчетного счета

Мы живем в мире, где каждый день происходит обмен товарами и услугами. Банковские карты заменили нам привычные бумажные и металлические деньги.

Почти у каждого из нас сейчас открыт счет в банке, мы можем не носить крупные суммы денег и заранее не думать о том, сколько денег взять в магазин, а просто прийти в магазин и оплатить покупку напрямую с банковского счета картой.

Для предпринимателя счет в первую очередь нужен для расчета со своими поставщиками и покупателями, т.к. популярность банковских карт растет с каждым годом и государство стимулирует безналичные операции.

Кроме того сделки на крупные суммы, участие в тендерах и проектах с госучастием подразумевает обязательное наличие р/с.

Но мы редко задумываемся о том, что такое расчетный счет и имеют ли вообще какой-то смысл цифры в номере банковского счета.

Для чего нужна расшифровка расчетного счета в банке?

Расчетные счета в банке открываются в соответствии с Положением от 27 февраля 2017 года № 579-П «О плане счетов бухгалтерского учета для кредитных организаций и порядке его применения» (далее План счетов).

Обычно при открытии счета в кредитном учреждении (банке) заключается договор на открытие счета, в котором обычно указывается:

- Вид счета;

- на кого открыт счет;

- дату открытия счета;

- дату и номер договора;

- процентную ставку по вкладу или кредиту;

- цель, на которую выдан кредит;

- срок погашения кредита,;

- валюту вклада и другие данные.

Очень часто при проведении банковских операций и во многих других случаях нужна информация о расчетном счете и никаких источников получения ее у нас под рукой нет. Что же тогда можно сделать? В ответе на этот вопрос нам может помочь сам номер счета, который несет себе определенную информацию.

Как расшифровать номер расчетного счета?

Разряды в расчетном счете

Расшифровка номера расчетного счета обычно начинается слева. Цифровые знаки в номере расчетного счета банка называются разрядами. Общее количество цифр (разрядов) в лицевом счете должно быть 20. Первые пять разрядов присваиваются на основании Плана счетов и совпадают с балансовым номером счета первого и второго порядка.

Рассмотрим, как расшифровываются первые три разряда счета:

| 102-111 | учитывается капитал кредитного учреждения (уставный капитал, дивиденды, прибыли и убытки и др.) |

| 202 | учитываются денежные средства (наличная валюта и чеки в иностранной валюте) |

| 203 | счет, открытый для учета драгоценных металлов |

| 204 | отражаются все операции, проводимые с природными драгоценными камнями |

| 301-329 | на этих счетах отражаются различные межбанковские операции (корреспондентские счета, клиринг, расчеты по ценным бумагам и другие операции) |

| 401-406 | счета, открытые для использования средств федерального бюджета, бюджета субъектов РФ, внебюджетных фондов, учета средств финансовых органов муниципальных образований и субъектов РФ, органов Федерального казначейства |

| 407 | счета негосударственных организаций |

| 408 | счета, открытые для индивидуальных предпринимателей, физических лиц, юридических лиц и прочие |

| 409 | счета для хранения невыплаченных переводов, инкассированных наличных денег и другие |

| 410-426 | счета для учета депозитов различных организаций и физических лиц |

| 427-440 | учет вкладов, депозитов на договорной основе юридических лиц, индивидуальных предпринимателей и физических лиц |

| 441-457 | кредиты, выданные организациям различных форм собственности |

| 458 | задолженность по кредитам и прочим размещенным средствам |

| 459 | проценты по кредитам и прочим размещенным средствам |

| 460-473 | средства, предоставленные в пользование сторонним организациям |

| 474-479 | учитываются прочие активы и пассивы организации |

| 501-528 | счета, на которых учитываются операции с ценными бумагами и другими финансовыми инструментами |

| 601-621 | на этих счетах отражаются основные средства организации, расчеты с дебиторами, акции и другие расчеты по средствам организации |

| 706-708 | отражаются финансовые результаты |

| 801-855 | счета доверительного управления |

| 909-971 | отражаются операции по внебалансовым счетам |

Разряды с 4 по 5 (балансовый счет второго порядка в Плане счетов) дают более точную расшифровку операций, проводимых на данном счете, посмотреть которую можно также в Плане счетов.

Таким образом, по первым пяти разрядам мы можем узнать:

- с какой целью открыт счет и что хранится на счете;

- на какой срок открыт счет или взят кредит (депозит),

- форму собственности организации, открывшей счет;

- вид счета.

- Определение валюты счета.

Код рубля 810 или 643 – пояснение Центрального Банка РФ

В разрядах с 6 по 8 указывается код валюты, в которой открыт счет. Расшифровку кода валют можно посмотреть в Общероссийском классификаторе валют (Классификатор ОК (МК (ИСО 4217) 003-97) 014-2000 с изменением и дополнениями).

Чаще всего счета открывают в трех основных валютах:

- Доллар США – код 840 (USD)

- Евро – код 978 (EUR)

- Российский рубль – код 643 (RUB)

Применение кода валюты Российской Федерации имеет свои особенности.

При проведении банковских операций на территории России в российских рублях, а также в номерах расчетных счетов применяется «старый» код валюты «810» — российский рубль.

При международных расчетах, когда код валюты – отдельный реквизит расчетных документов, проставляется «новый» код российского рубля «643» (см. разъясняющие Письма Центрального Банка РФ)

Остальные разделы номера счета

Разряд 9 – это защитный ключ или по-другому проверочная цифра, с ее помощью проверяют корректность обозначения счета при помощи компьютерных программ. Также, он отделяет разряды счета, для которых предусмотрено обязательное обозначение реквизитов номера счета, от остальной части счета (разряды с 10 по 20), которую кредитные организации присваивают самостоятельно.

Чаще всего с 10 по 13 разряды ставится номер филиала, далее уже следует номер лицевого счета, полученный в кредитной организации. В номере филиала и номере лицевых счетов свободные знаки обозначается нулями/

Примеры нумерации лицевых счетов

Пример 1. Лицевой счет коммерческой организации, которая находится в федеральной собственности, открытый для учета средств клиента:

Номер расчетного счета (разбит для удобства на коды) – 40502840200210000237

Расшифровка расчетного счета:

40502 (разряд с 1 по 5) – счет коммерческой организации, находящаяся в федеральной собственности;

840 (разряд с 6 по 8) – валютный счет, валюта счета – доллар США;

2 (разряд 9) – защитный ключ (проверочная цифра);

0021 (разряд с 10 по 13) – номер филиала;

0000237 (разряд с 14 по 20) – порядковый номер лицевого счета.

Пример 2. Депозитный счет физического лица со сроком выше 3 лет в рублях:

Номер расчетного счета (разбит для удобства на коды) – 42307810500120000845

Расшифровка расчетного счета:

42307 (разряд с 1 по 5) – депозитный счет физического лица, открыт на срок свыше 3 лет

810 (разряд с 6 по 8) – код валюты — Российский рубль;

5 (разряд 9) – защитный ключ (проверочная цифра);

0012 (разряд с 10 по 13) – номер филиала;

0000845– порядковый номер лицевого счета.

Можно легко заметить, что самой информативной частью в расшифровке счета для простого пользователя являются первые восемь разрядов счета.

Этой информации достаточно, для того, чтобы узнать всю самую важные сведения о счете.

Остальные цифры счета имеют больше значение для банковских специалистов. Однако, необходимо всегда внимательно писать все цифры счета и правильно заполнять реквизиты платежных поручений. Это поможет сберечь финансы и будет гарантом душевного спокойствия.

по теме

В данном видео вы найдете дополнительную полезную информацию по теме банковских счетов.

Неиспользуемые счета в банках: как через Госуслуги узнать, в каких открыты

О том, почему нужно закрывать неиспользуемые счета в банках и как быстро узнать, где они открыты

Сколько на ваше имя выпущено банковских карт? Дебетовых? Кредитных? Сколько из них вы носите с собой, а сколько разбросано по всей квартире? Не в курсе и не знаете? А зря! Такую важную информацию нужно знать! Добавили бы — такую информацию знать даже обязательно!

Так, согласно данным Центрального банка Российской Федерации (Банка России), в стране на 1 апреля 2020 года количество банковских карт достигло почти 284 млн штук, «что является максимальным значением за всю историю», — сообщает tass.ru .

При этом количество активных банковских карт в I квартале 2020 года составило всего 194,7 млн штук. То есть почти 90 миллионов карт (треть от общего количества) попросту не используются держателями (денежных средств на счете нет, кредит взят и погашен), хотя карты не деактивированы, а банковские счета, к которым «пластик» привязан и которыми точно так же не пользуются, не закрыты.

Помимо дебетовых и кредитных карт, у россиян также есть вклады и кредиты, которые тоже привязаны к банковским счетам

Что со всем этим «добром» делать? Оставить, как есть — само со временем аннулируется? Или же стоит взять инициативу в свои руки и закрыть все неиспользуемые счета? Мы бы настоятельно рекомендовали пойти вторым путем и закрыть все «балластные» счета, которыми вы не пользуетесь. Спросите, почему? Все упирается в деньги, а точнее в возможные финансовые потери, с которыми вы можете столкнуться!

Какие могут быть долги перед банком за карту, которой не пользуешься?

С одной стороны, абсолютно логичный вопрос: а правда, какие долги могут появиться перед банком, когда вы не пользуетесь дебетовой картой на данный момент (то есть использовали ее очень давно) или не пользовались никогда?

Ответим так: все будет зависеть от условий заключенного договора. Именно в сопроводительной документации к вашей карте — а это может быть «Заявление на открытие текущего банковского счета» в том или ином банке или «Заявление-анкета на получение банковской расчетной карты…» и так далее (документация может быть озаглавлена по-разному) — и будут прописаны условия предоставления услуг, в том числе, возможно, и плата за обслуживание карты/или счета, комиссии или какие-либо иные платежи (будут прописаны в договоре).

Если проигнорировать поставленные вам условия, под которыми вы ставили подпись, то по итогу внезапно может оказаться, что баланс счета ушел в минус и просто так карту уже не закрыть. Придется гасить задолженность и только после этого закрывать счет.

Обычно комиссия за обслуживание карты начисляется только при ее использовании. Если на карту никогда не поступали средства, то, скорее всего, долгов на ней не будет

Вот пример жизненной ситуации с сайта, посвященного банковской деятельности и всему, что связано с банками (www.banki.ru), от пользователя gajmakova:

Можно сказать, перед нами хрестоматийный пример неподобающего отношения к банковским картам, в который, увы, попадают миллионы наших соотечественников, считающих, что за их счетами должны следить банки и кредитные организации, а не они сами. Это в высшей степени финансово безграмотно. Не нужно так делать!

Каким образом банк может привлечь держателя карты за долг?

Отвечая на вопрос владельца карты, форумчане описали главные проблемы, которые могут возникнуть в результате появившейся задолженности, а именно:

- испорченная кредитная история (ее можно посмотреть в бюро кредитных историй (БКИ) через сайт Госуслуг);

- обращение банка в суд за судебным приказом (возможное развитие событий);

- судебное заседание с привлечением работников службы судебных приставов (ФССП), блокировка счетов и принудительное списание долга;

- если игнорировать оплату тех услуг, которыми вы так и не воспользовались, задолженность будет расти и дальше. Оплачивать ее так или иначе придется. Помните об этом!

- И главный вывод: не открывайте НЕНУЖНЫХ карт НИКОГДА!

Хотя, безусловно, по-человечески гражданина/гражданку жаль. Но, как мы говорили выше, читать договор нужно сразу (затратив столько времени, сколько потребуется), и особенно обращать внимание на раздел тарифы/комиссии/пени/штрафы и мелкий шрифт.

Опять же, в зависимости от условий оказания услуг банком, при отсутствии денег на счету, услуги могут отключаться до погашения задолженности, в других случаях баланс может уходить в минус, и вы становитесь должным банку. В-третьих, комиссия банком списывается с кредитной карты в кредит, а это означает, что по долгу начнут начисляться проценты.

Не путайте: блокировка дебетовой карты не является закрытием счета, за обслуживание которого банк также может взимать денежную плату. Чтобы закрыть счет, нужно обратиться в банк с заявлением о закрытии счета карты

Чем опасны долги по кредитке?

А вот с кредитными картами нужно быть еще осторожнее! Там может появиться не только задолженность, но и могут начать «капать» проценты по долгу.

«Практически все банковские карты имеют годовое обслуживание, которое будет списано с карты. В случае если деньги за годовое обслуживание будут сняты, то на кредитной карте образуется минус, на который, в свою очередь, будет начисляться процент за использование кредита», — говорится в статье на сайте БанкСправка.ру

Надеемся, мы вам полностью разъяснили необходимость в закрытии лишних банковских счетов. Если вы ими активно не пользуетесь, эта обуза вам точно не нужна! Переходим к вопросу закрытия счетов.

Как через Госуслуги узнать, в каких банках открыты счета?

Это можно сделать простым способом, не покидая привычный портал Госуслуг, ведь с прошлого года пользователи портала Госуслуг теперь могут зайти в «Личный кабинет налогоплательщика для физических лиц» на сайте налоговой службы (nalog.ru) по логину и паролю портала Госуслуг.

До этого был только один способ получить доступ в личный кабинет — прийти в налоговую инспекцию. Пользователь предъявляет паспорт, подписывает заявление, и после этого сотрудник налоговой выдает логин и пароль для входа в личный кабинет налогоплательщика.

Сегодня все быстрее, при условии, что вы зарегистрированы на сайте Госуслуг со статусом Подтвержденной учетной записи . Это важный элемент, без которого получить данные быстро и легко у вас просто не получится.

К сожалению, непосредственно с сайта Госуслуг нет отдельной кнопки для перехода в личный кабинет Федеральной налоговой службы, но данные от Госуслуг вам точно понадобятся. Пользователи портала Госуслуг могут зайти в личный кабинет на сайте налоговой службы по логину и паролю портала Госуслуг (с помощью учетной записи Единой системы идентификации и аутентификации (ЕСИА)).

1. Для этого заходим на сайт www.nalog.ru

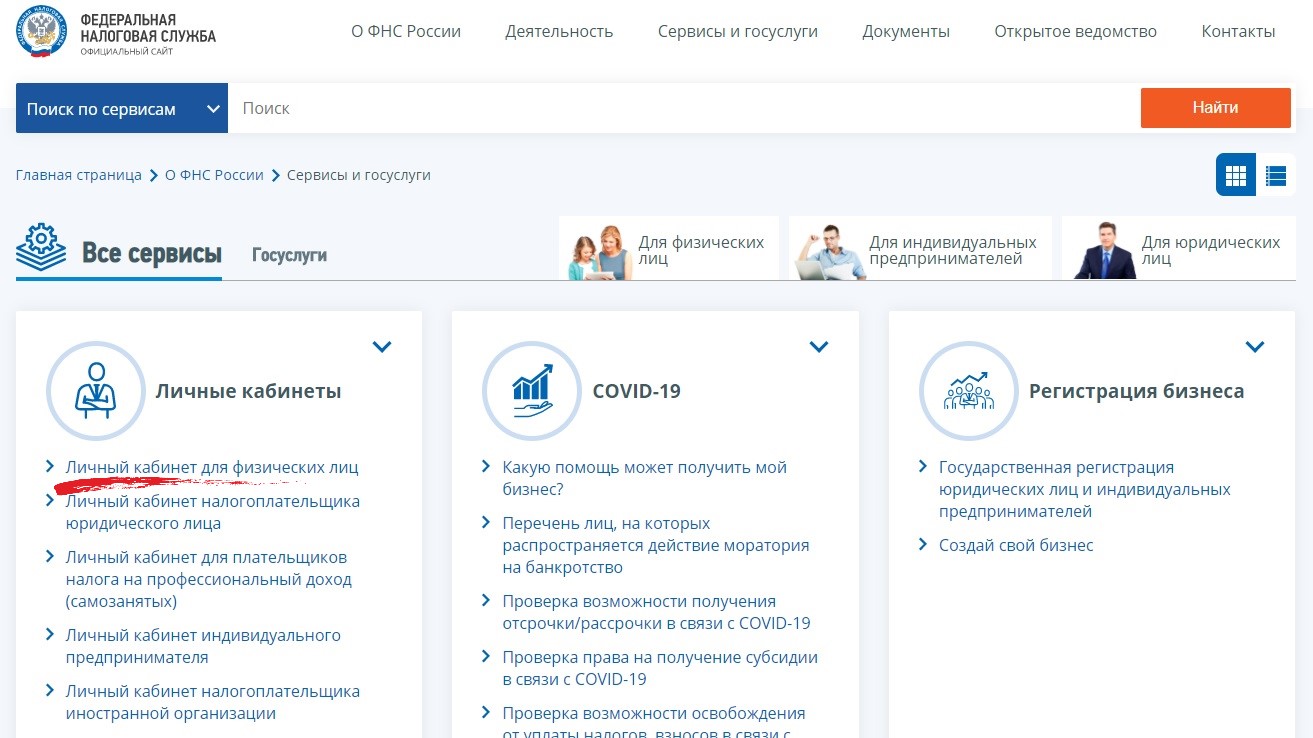

2. Выбираем раздел «Сервисы и госуслуги» > электронный сервис «Личный кабинет налогоплательщика для физических лиц»;

3. В поле регистрации выбираем «Войти через госуслуги (ЕСИА)»;

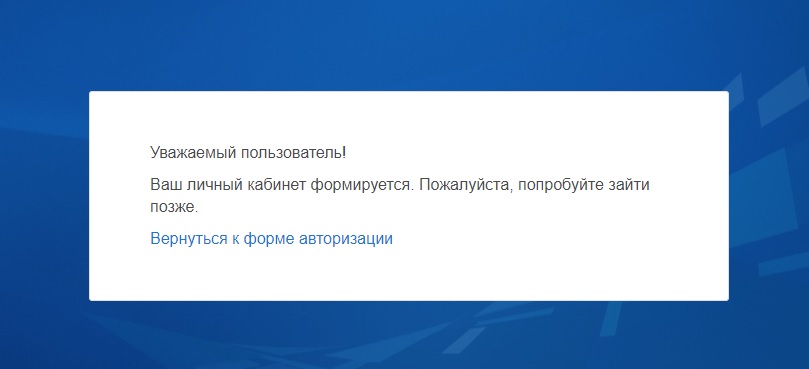

4. Если вы впервые «логинитесь» на сайте ФНС через ЕСИА, вас, скорее всего, будет ждать такая форма-предупреждение:

Дождитесь, когда система запустит вас на сайт.

«Кроме этого, пользователи Единого портала госуслуг, уже имеющие доступ к «Личному кабинету» на сайте ФНС России, наряду с входом по логину и паролю также смогут осуществлять вход в сервис, используя свою учетную запись пользователя Единого портала госуслуг», — говорится на официальном сайте Федеральной налоговой службы .

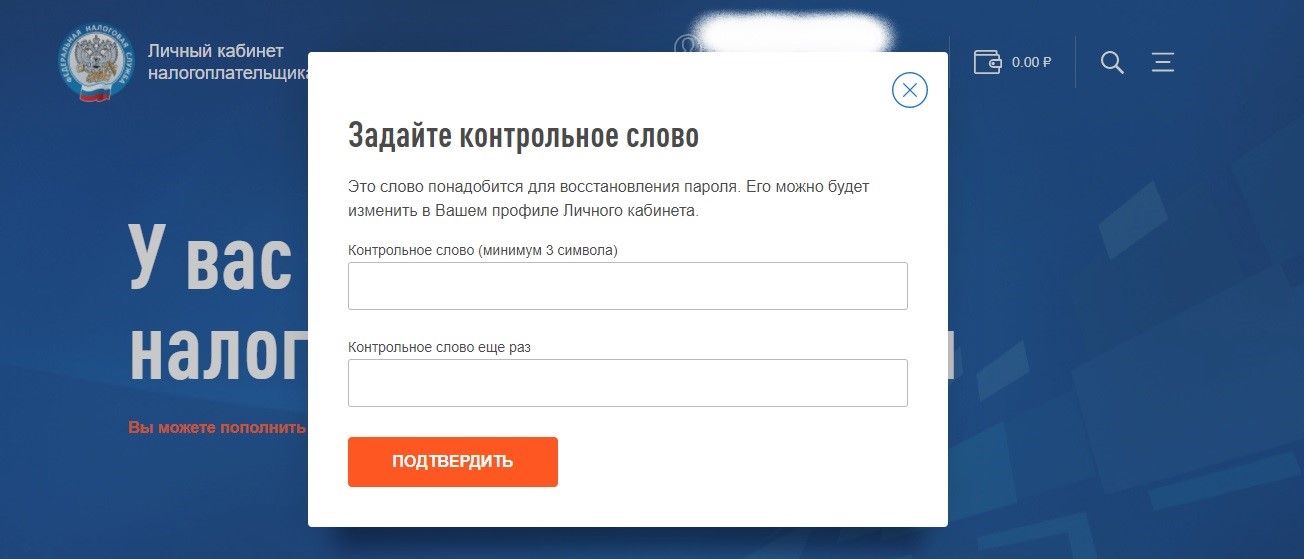

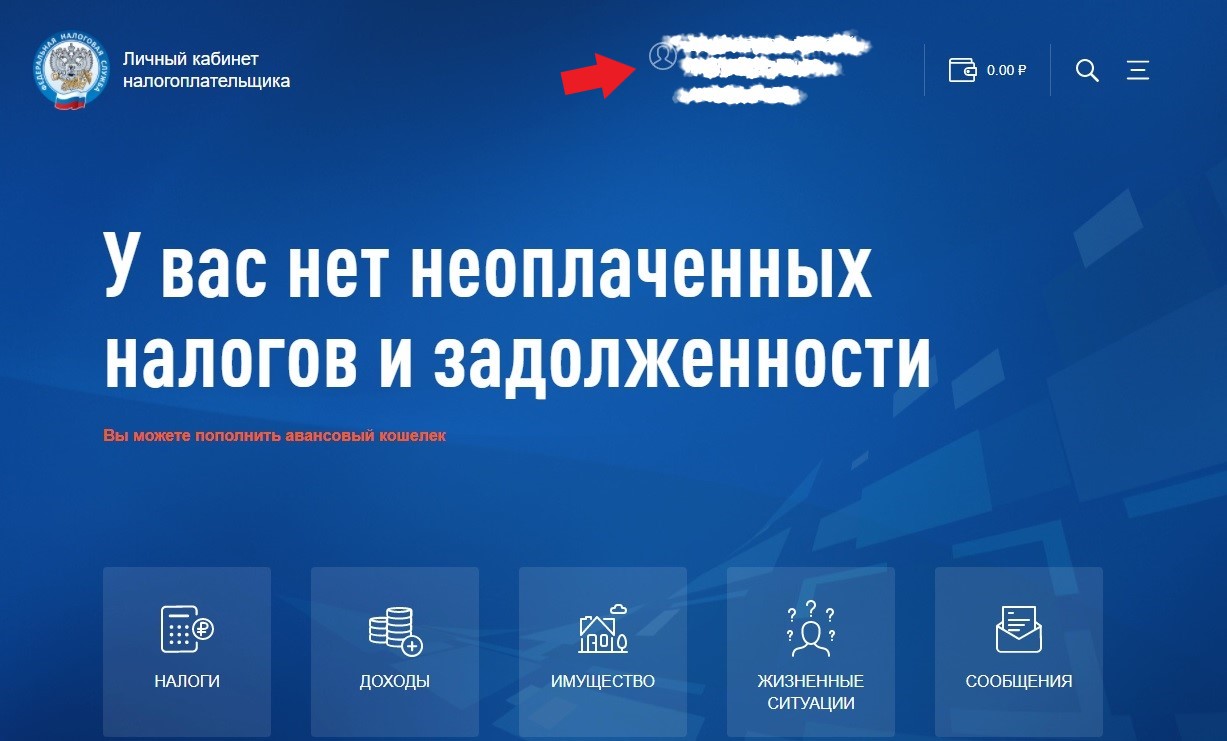

- Далее переходим на вкладку «Профиль» (там, где написано ФИО и ИНН) и выбираем раздел «Сведения о банковских счетах» (лента расположена под надписью «Профиль»);

- Здесь вы и найдете искомую информацию: сведения о каждом банковском счете, в том числе номер, даты закрытия и открытия счетов, тип и текущее состояние счета;

- Все данные можно выгрузить в отдельном файле, нажа на кнопку «СКАЧАТЬ СВЕДЕНИЯ»

ВАЖНО! Если банковский счет был открыт до 1 июля 2014 года, сведений о нем в личном кабинете ФНС не будет. До этого числа банки не сообщали в ФНС о счетах, открытых физическими лицами.

Второй быстрый вариант — зарегистрировавшись на сайте ФНС

Аналогично вторую часть инструкции можно пройти, если зарегистрировать аккаунт в личном кабинете налогоплательщика на сайте ФНС России и зайти на сайт через личный кабинет налоговой службы.

Источник http://moneyinvesto.com/kak-uznat-kakomu-banku-prinadlezhit-schet.html

Источник https://1gai.ru/publ/526133-neispolzuemye-scheta-v-bankah-kak-cherez-gosuslugi-uznat-v-kakih-otkryty.html

Источник

Источник