Как получить кредитную карту Связь Банка

Содержание статьи

Как получить кредитную карту Связь Банка

Основными причинами получения кредитных карт являются их мобильность и удобство. Имея кредитную карту на руках можно не обращаться за помощью к соседям, друзьям или родственникам, в случае острой нужды в деньгах.

Кредитная карта помогает воспользоваться заемными средствами и, в отличие от кредита, не заплатить за них ни одного процента. Даже если сейчас нет необходимости в деньгах, кредитную карту можно оформить, чтобы воспользоваться ей в нужный момент. Однако, чтобы не платить не нужных комиссий, страховок и прочих платежей, необходимо тщательно выбирать банк.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (812) 467-32-77 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Важные документы, которые могут понадобиться клиентам:

Варианты тарифов

В линейке кредитных карт Связь банка представлено несколько видов карт.

Для наглядности они собраны в таблицу:

| Вид карты | Сумма | Процентная ставка, % | Особенности |

| Карта для зарплатных клиентов | До 500000 руб. | 34 | Выдается только клиентам, получающим заработную плату на дебетовую карту Связь банка |

| Овердрафт на зарплатную карту | 50% подтвержденного ежемесячного дохода клиента | 27 | Понятие овердрафта предусматривает возможность расплатиться зарплатной картой, даже в том случае, если на ней нет денег. Особенностью же является то, что вносить платежи для погашения кредита не придется, поскольку они будут списываться при поступлении на карту заработной платы |

| Карта Visa Infinite | Устанавливается индивидуально | Устанавливается индивидуально | Получение данной карты возможно только VIP-клиентами банка |

Обратите внимание:

Таким образом, если вы являетесь зарплатным клиентом, то оформление кредитной карты Связь-банка не составит никакого труда. Величина кредитного лимита будет зависеть только от вашей официальной заработной платы. Погашать кредит в данном случае можно как самостоятельно внося деньги на счет, так и написав заявление в банке, чтобы средства автоматически списывались с заработной платы.

Получение овердрафта на зарплатную карту еще более выгодно. Вы можете расплатиться кредитными средствами в любой момент, сделать перевод или снять наличные. При этом комиссия за снятие наличных за счет кредитных средств не взимается, в отличие от двух других типов карт.

Погашать кредит специальными платежами в данном случае не нужно. Деньги автоматически спишутся при поступлении заработной платы на карту. Для получения карты Visa Infinite сначала нужно стать VIP-клиентом банка. Это доступно далеко не всем. Вариантов два: либо вы являетесь руководящим сотрудником компании-партнера банка, либо вы должны открыть в банке вклад-депозит.

Кредитная карта Ашан предназначена для потребительского кредитования и имеет бонусные проценты.

Кредитная карта Ашан предназначена для потребительского кредитования и имеет бонусные проценты.

Как быстро оформить онлайн-заявку на кредитную карту Кукуруза — читайте тут.

Льготным периодом по всем картам будут 55 дней. По всем картам банка действует программа лояльности. По этой программе, за определенные покупки по карте начисляются бонусы. Список покупок меняется. Его в любое время можно уточнить на сайте банка. Начисленные баллы банк предлагает потратить на покупку авиа- и железнодорожных билетов, рестораны, отели или аренду авто.

Связь банк предоставляет своим клиентам отличные условия и множество льгот

Оформление

- Для того, чтобы получить кредитную карту, необходимо подать на нее заявку. Для этого можно прийти непосредственно в банк. Также на сайте банка предусмотрена онлайн заявка, или можно подать заявку на консультацию. В этом случае, специалист банка сам свяжется с вами.

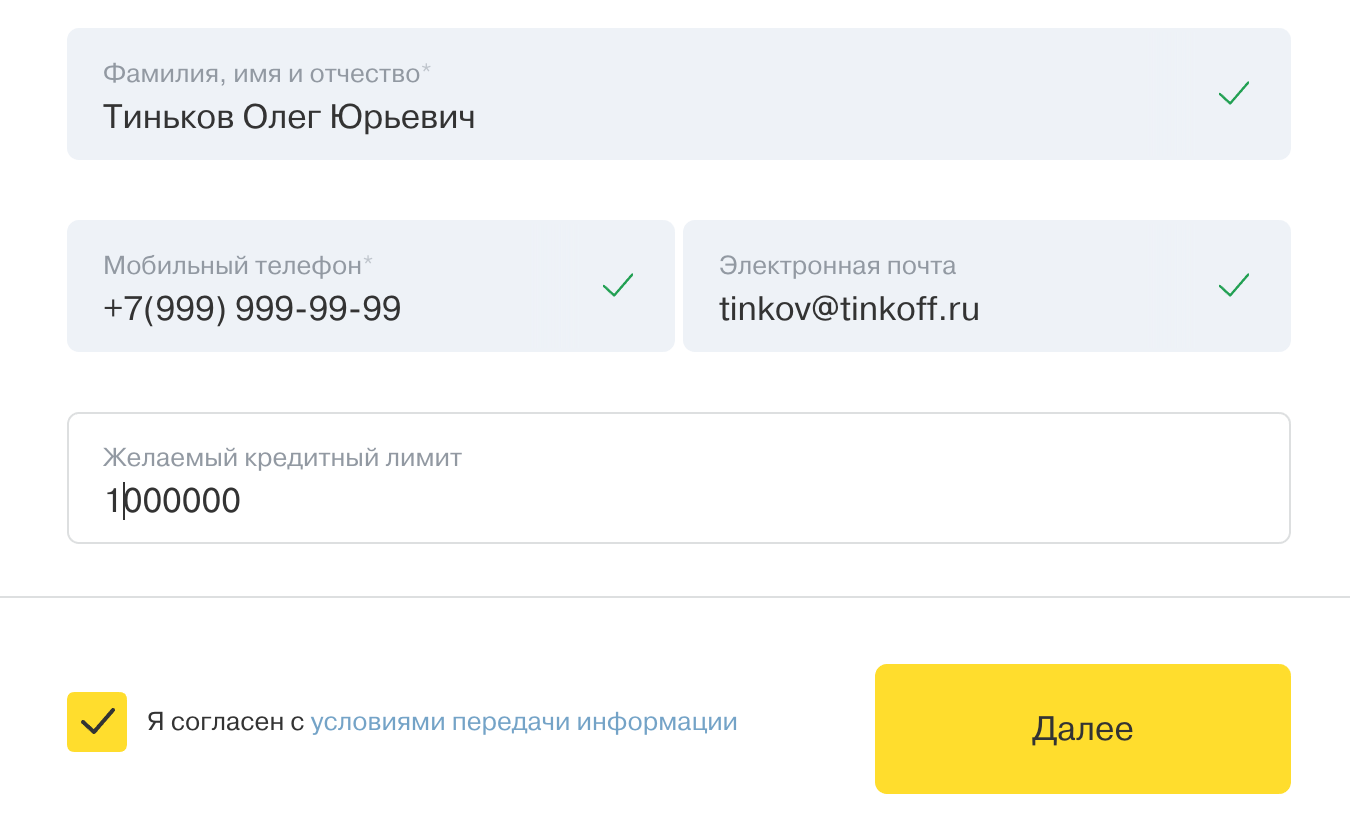

- В заявке, как обычно, указываются фамилия, имя и отчество, паспортные данные, адреса регистрации и прописки. Кроме того, необходимо указать продукт, который вы хотите получить, желаемую сумму кредитного лимита и контактные данные.

- Специалисты банка и служба безопасности проверят данные, указанные вами в заявке и, приняв решение, свяжутся с вами. Обычно, срок рассмотрения заявки на карту составляет 5 рабочих дней.

- Для получения карты нужно будет прийти в отделение банка, подписать договор и активировать карту. Также необходимо подписать договор о страховании.

- для получения обычной кредитной карты нужно быть зарплатным клиентом банка;

- для получения овердрафта, также необходимо иметь зарплатную карту Связь банка;

- для получения карты Visa Infinite необходимо быть VIP-клиентом, т.е. иметь вклад в банке или быть одним из членов руководящего состава компаний-партнеров банка.

Доступные услуги

- По кредитным картам Связь банка можно осуществлять все те же операции, что и по картам других банков. Не исключение и операции с наличными деньгами, т.е. деньги можно снять в банкомате или в офисе банка и использовать по своему усмотрению.

- К операциям с наличными также причисляется и перевод на счета и дебетовые карты физических лиц.

- Единственное ограничение, в течение месяца наличными можно снять только 50% предоставленной в кредит суммы.

- По операциям с наличными банк взимает комиссию. Ее величина не зависит от того, в банкомате какого банка снимаются деньги, а также от того, производится ли непосредственное снятие наличных денег или перевод физическому лицу.

- Процентная ставка при снятии наличных денежных средств составляет 3,5%, но не менее 250 руб. При этом льготный период не действует. Следовательно, по картам будут начисляться проценты с первого дня.

- При снятии наличных по зарплатным картам с овердрафтом комиссия не взимается.

Преимущества услуги

Далеко не все банки разрешают по кредитным картам операции с наличными. Данная возможность является преимуществом карт Связь банка. Если вдруг срочно нужны именно наличные деньги, можно просто снять их с кредитки.

Такой вариант получения кредитных средств гораздо выгоднее обычного кредита, поскольку минимальный платеж по карте Связь банка состоит исключительно из начисленных процентов, т.е. в течение длительного периода времени, вы можете вообще не погашать основную сумму кредита, а просто платить проценты за нее. Или вернув кредитные средства банку взять их вновь, в нужный момент.

Кредитная карта Связь-банка позволяет быть спокойным, что в экстренной ситуации, деньги всегда есть, где взять.

Кредитная карта Уралсиб имеет много льготных условий, жаль, что получить ее можно не во всех областях России.

Кредитная карта Уралсиб имеет много льготных условий, жаль, что получить ее можно не во всех областях России.

Как оформить заявку на кредитную карту в банке Лето — читайте тут.

Различные отзывы клиентов о кредитной карте Сбербанка на 50 дней вы найдете вот здесь.

Кредитная карта

Кредитная карта — это платежная карта, на которой лежат деньги банка. Когда вы покупаете что-то по кредитке, вы берете у банка взаймы и потом отдаете.

Кредитной картой можно расплачиваться в интернете, магазинах, кафе, ресторанах, аптеках и торговых центрах — в любых местах, где принимают к оплате банковские карты. С точки зрения магазина кредитная карта ничем не отличается от дебетовой: это те же деньги.

Деньги на кредитной карте принадлежат банку. Когда вы ими рассчитываетесь, вы берете эти деньги взаймы у банка. Несмотря на то, что купленная на кредитные деньги вещь становится вашей, сами деньги не ваши. Их нужно будет вернуть. Сумма, которую вы взяли у банка, называется задолженностью. Банк дает вам деньги не просто так, а за плату: процент от задолженности.

У большинства кредитных карт есть беспроцентный период. Это срок, за который вы можете полностью погасить задолженность по кредитной карте и не платить проценты за займ у банка. Банку выгодно, когда вы быстро возвращаете деньги, поэтому он готов простить вам проценты.

Беспроцентный период распространяется только на безналичные платежи. Если вы снимете наличные в счет кредитных средств, банк сразу спишет проценты с вашего счета за использование кредитной карты.

Помимо банковских денег на кредитной карте также могут лежать и ваши собственные деньги. За их использование банк не берет проценты, если в этот момент вы ничего не должны банку.

Например, баланс вашей кредитной карты — 100 000 Р , а ее кредитный лимит — 70 000 Р . Это значит, что из всей суммы 30 000 Р — ваши деньги, остальное — деньги банка. Если вы купите айфон за 60 000 Р и расплатитесь картой, то потратите 30 тысяч собственных денег и возьмете у банка в долг еще 30 тысяч.

Какой кредит можно получить с кредитной картой?

Сумму кредита по карте банк определяет индивидуально для каждого клиента. Она зависит от вашей кредитной истории, ежемесячного дохода и вида кредитной карты. Если у вас плохая кредитная история или небольшой ежемесячный доход, банк может отказать в выдаче кредитной карты или предложить небольшой кредитный лимит.

Если вы давно сотрудничаете с банком и вовремя выплачиваете кредиты, банк может увеличить ваш лимит. Для этого выплачивайте задолженность по кредиту минимум за три рабочих дня до даты погашения, чтобы деньги вовремя поступили на счет, и исправьте ошибки в кредитной истории.

Например, максимальная сумма кредита по карте — 700 000 Р . Но для вас банк одобрил только 30 000 Р . Если в течение года вы вовремя погашаете задолженность по кредиту, то в какой-то момент банк увеличит ваш кредитный лимит до 50—100 тысяч. Если в течение следующего года вы продолжаете пользоваться картой и исправно возвращать долги, то банк может увеличить лимит до 200 и даже до 700 тысяч.

По какому принципу банк принимает решения о лимитах — секрет банка. Но общее правило неизменно: хорошим заемщикам — хорошие кредиты.

Как оформить кредитную карту?

Чтобы оформить кредитную карту, обратитесь в отделение банка или оставьте заявку на сайте банка. Для оформления карты вам нужен паспорт. Некоторые банки попросят справку с места работы по форме 2-НДФЛ за последние полгода и документы, подтверждающие трудовую занятость, — это нужно, чтобы подтвердить ваши доходы и платежеспособность.

Банк может одобрить выпуск кредитной карты без запроса со стороны клиента. Например, позвонить или прислать смс с суммой кредита. Вы можете согласиться оформить карту или отказать банку. Если вы согласитесь, будьте готовы предоставить банку все необходимые документы.

Можно ли получить кредитную карту с доставкой на дом?

Часто кредитную карту можно доставить на дом. Такой способ предлагают онлайн-банки. Это удобно: не нужно тратить время на дорогу в банк и стоять в очереди. Вы заполняете заявку на сайте и, если нужно, высылаете фото или сканы документов. Банк выпустит именную кредитную карту и организует ее доставку к вам домой или на работу.

Например, для оформления кредитной карты «Тинькофф Платинум» заполните заявку на сайте и предоставьте свои паспортные данные — банк проверит вашу кредитную историю и сообщит о решении. Если кредит одобрен, курьер уточнит время доставки и привезет карту домой или на работу по предварительной договоренности.

Заполнение заявки на выпуск кредитной карты «Тинькофф Платинум»

Как гасить долг на кредитной карте?

Несмотря на то, что вещи, купленные по кредитной карте, сразу становятся вашими, деньги на кредитной карте не ваши. После того, как их потратили, их нужно вернуть.

Долг по кредитной карте можно погасить переводом с дебетовой карты или платежом в отделении банка. Также многие банки принимают платежи через терминалы оплаты и банкоматы. Комиссия за переводы и платежи зависит от условий банка или партнера. За внутренние переводы банки обычно не берут комиссию.

Чтобы не платить проценты за кредит, погашайте задолженность в беспроцентный период. Каждый месяц банк присылает вам выписку, в которой указаны сумма вашего долга и срок платежа. Погасите долг целиком до указанной даты, и банк не начислит проценты, а в кредитной истории у вас будет всё чисто.

Не путайте общую задолженность с минимальным платежом. Общая задолженность — это сколько всего вы должны банку. Минимальный платеж — это требования банка: эту сумму нужно обязательно внести до указанной даты как подтверждение вашей платежеспособности. Проценты по кредитной карте включены в минимальный платеж.

Например, в начале месяца вы потратили по кредитной карте 30 000 Р . Банк прислал вам выписку с датой платежа, общей суммой долга в 30 000 Р и суммой обязательного платежа — 3100 Р . Если до указанной даты вы зачислите на счет 30 000 Р , то не будете платить проценты по кредиту. Если зачислите только 3100 Р , то будете платить банку проценты от оставшейся суммы долга.

В чем разница между кредитом наличными и кредитной картой?

Многие банки предлагают не только кредитные карты, но и кредиты наличными. Принципиальная разница — в сроке и возможности снятия.

Кредит наличными сразу зачисляется на счет, и его можно полностью снять в банкомате. По кредитной карте можно платить только безналично, за снятие — штраф.

У кредита наличными есть четкий срок погашения. У кредитной карты принципиально нет срока до тех пор, пока вы вносите минимальный ежемесячный платеж.

Кредит наличными возвращается ежемесячными фиксированными платежами, которые будут прописаны в кредитном договоре. Размер ваших фактических трат не влияет на размер фиксированного платежа. У кредитной карты минимальный платеж зависит от того, сколько вы фактически потратили.

В фиксированных платежах по кредиту наличными сначала преобладают проценты банку. Поэтому чем раньше вы вернете кредит наличными, тем меньше заплатите банку. По кредитной карте, напротив, проценты на задолженность начисляются равномерно в зависимости от фактических трат.

Например, у вас ежемесячный платеж 10 тысяч рублей. В первый месяц из этих 10 тысяч 8 тысяч уходят банку в счет процентов, 2 тысячи — в счет кредита. Во второй месяц 7500 вы заплатите в счет процентов, а 2500 — в счет кредита. В третий — 7000 за проценты, 3000 за кредит. И так далее, пока вы не выплатите банку все проценты. И оставшееся время будете выплачивать деньги в счет оставшегося долга.

У кредитной карты есть подлинный беспроцентный период, когда деньги можно вернуть без переплат. У кредита наличными такого понятия нет, но в некоторых случаях по факту его тоже можно вернуть без переплат — изучайте кредитный договор.

И кредитную карту, и кредит наличными можно погасить досрочно.

Часто в банках к кредиту наличными навязывают страховку жизни или здоровья заемщика в процентах от полной суммы кредита. У кредитных карт бывает страхование в процентах от фактической задолженности. В обоих случаях от страховки можно отказаться.

Что мне выгоднее: кредит наличными или кредитная карта?

Обычно кредитную карту используют для путешествий и как подушку безопасности для повседневных трат. Кредитная карта — хороший способ занять в банке «до зарплаты». По кредитке удобно получать бонусы. Кредитку можно использовать в схеме «кредитное плечо + депозит», чтобы получать дополнительный доход.

Кредит наличными оформляют, чтобы расплачиваться наличными. Например, берут кредит на ремонт, снимают деньги в банкомате и расплачиваются наличными с мастерами.

На покупку дорогих вещей вроде квартиры или машины обычно берут целевые кредиты под залог этих вещей. Например, ипотечный кредит — это кредит под залог квартиры. Автокредит часто дают под залог машины. Ставки этих кредитов ниже, чем в кредитных картах и кредитах наличными.

Как правильно пользоваться кредитной картой

- Не используйте кредитку при покупке машины или квартиры. Возьмите целевой кредит.

- Не используйте кредитку для снятия наличных — сразу попадете на штрафы.

- Выплачивайте долг вовремя, чтобы не доводить до процентов.

- Не тратить деньги с кредитки, если нет средств погасить весь долг. Тратьте ровно столько, сколько сможете вернуть. Вне зависимости от того, какой у вас кредитный лимит, живите по средствам. Если вы не можете купить что-то за собственные деньги, не покупайте это за кредитные — эти деньги придется возвращать, причем с процентами.

- Оплачивать все покупки кредиткой, чтобы получить больше бонусов.

- Не выпускайте карту из рук при оплате в кафе или ресторане. Попросите официанта принести терминал к столику или сами подойдите к кассе.

- Не используйте кредитные или любые другие карты для вскрытия замков, как это делают в фильмах.

Что такое льготный период

Льготный период — это когда вы можете не платить проценты по кредитке. В каждом банке свой беспроцентный период. В Тинькофф-банке это 55 дней с первого дня расчетного периода.

Обычно банк устанавливает даты расчетного периода автоматически, а в последний день формирует выписку и в течение трех дней отправляет ее вам в письме или СМС.

В течение льготного периода после выписки нужно погасить задолженность, чтобы не платить проценты по кредитке. О дате окончания беспроцентного периода банк напомнит в выписке, в личном кабинете и мобильном приложении. Чтобы вы наверняка не забыли погасить долг вовремя.

Как закрыть кредитную карту

Закрыть кредитку можно в отделении банка или дистанционно. В каждом банке по-разному.

Чтобы закрыть кредитную карту в Тинькофф-банке, напишите в чате приложения, по электронной почте или позвоните в службу поддержки. Если на карте есть задолженность, сотрудник банка сообщит ее сумму с точностью до копеек. Погасите ее, прежде чем закрыть карту. Если у вас нет задолженности, банк закроет карту в течение 30 дней.

Наши продукты

Когда вы строите планы, вы не задумываетесь о банковских продуктах. Поэтому мы предлагаем вам финансовые инструменты для достижения ваших целей.

- Кредитные карточки

- Программа кредитования «Зеленая экономика»

- Программа кредитования «Зеленая недвижимость»

- Потребительские кредиты

- Кредит на товары и услуги

- Кредиты на автомобиль

- Кредиты на недвижимость

- Овердрафт

- Рефинансирование

- Популярные

- Сберегательные

- Премиальные

- Для онлайн-платежей

- Зарплатные карточки

- Пенсионные карточки

- Студенческие

- Вклады

- Инвестиции

- Накопительное страхование

- Хранение ценностей

- Цифровой банк

- Мобильные приложения

- Пакеты услуг

- Использование карточки

- SMS-информирование

- Обмен валют

- Банковский перевод

- Документы и тарифы

- Электронный информационный стенд

- Способы погашения кредита

- Советы пользователям карточек

- Экстренная помощь!

- Осторожно, мошенники

Ваши планы

У каждого из нас — своя жизнь, свои планы и мечты. Мы уверены: для каждой цели можно найти эффективное решение. И надежного партнера, который поможет реализовать ее. Наслаждайтесь каждым моментом вашей жизни!

- Я много путешествую

- Я часто хожу по магазинам

- Мы ждем ребенка

- Мы хотим приобрести недвижимость

- Купить машину

- Выгодно вложить белорусские рубли

- Выгодно вложить валюту

- Инвестировать крупную сумму

- Быстро оформить карточку

- Родителям

- Студентам

- Работникам

- Руководителям

- Пенсионерам

- Рефинансировать кредит в другом банке

- Получить небольшую сумму для покупок

- Получить кредит без поручителей

- Работа с банком удаленно

- Премиальное обслуживание

- Безопасное будущее

Online-инструменты

За несколько кликов вы легко можете решить самые актуальные финансовые задачи: рассчитать эффективный вклад, подобрать платежную карточку, оформить кредит или пополнить счет.

- Подобрать депозит

- Открыть электронный депозит

- Подобрать платежную карточку

- Заявка на дебетовую карточку

- Пополнить платежную карточку

- Внести платеж за кредит

- Заявка на кредитную карточку

- Заявка на потребительский кредит

- Заявка на авто-кредит

- Конвертер валют

- Узнать курс за период

- Социальные сети

- Игровые порталы и сервисы

- Игры

- Подключить Мобильный банк PriorOnline

- Скачать PriorOnline в Play Market

- Скачать PriorOnline в App Store

- Скачать PriorOnline в AppGallery

- Скачать PriorPay для Android

- Переводы между карточками

- E-Pay

Акции

Финансовые инструменты могут быть не только полезными, но и приятными! Воспользуйтесь специальными предложениями партнеров и акциями, чтобы получить еще больше!

- Акции Visa

- Акции Mastercard

- TezTour

- Яндекс Go

- Колоbike

- Акция — Visa Classic за 5 BYN

- Booking.com

- KEYcard

- PriorPlus

- Мир привилегий Visa

- Привилегии Mastercard

- Для покупок

- Для путешествий

- Такси Bavaria

- Премиальный пакет sweet.tv

- Скидки в магазинах Helena & Valery

- Выгодная пенсия с Приорбанком

- Архив рекламных игр

Вам можно все

Кредитная карточка с опцией рассрочки

Вам можно все

Кредитная карточка с опцией рассрочки

- Описание

- Тарифы и документы

- Вопрос-ответ

У вас много планов и какие-то из них требуют денег?

Вы не хотите брать в кредит сразу большую сумму? Вы любите ходить по магазинам или до реализации мечты осталось совсем чуть-чуть? Оформите кредитную карточку для ежедневных покупок — и воплотите свои планы в жизнь.

Тип кредита:

Кредитная карточка

Процентная ставка: 27.9% годовых

Рассрочка в сети партнеров: от 0,01% годовых

Сумма кредита: до 18 000 BYN

Тип карточки: Mastercard Standard

Период возобновляемости кредитной линии: 1 год с возможностью продления.

Рассрочка в сети партнеров

Преимущества продукта

Возобновляемость

Кредитная линия автоматически возобновляется и вы можете воспользоваться той частью кредита, которая уже погашена.

Рассрочка при покупках

По вашей кредитке в сети наших партнеров доступна рассрочка под 0,01% годовых на период до 6 месяцев включительно, и под 4-6% годовых на период от 8 до 12 месяцев. Покупайте сейчас — платите позже!

Международная бесконтактная карточка

Расчёты за границей и в Интернете. Бесконтактная технология платежей позволяет совершать покупки в одно касание.

Доступ в мобильный и Интернет-банк

Настраивайте автооплату для своевременного погашения ежемесячного платежа; контролируйте свои расходы; переводите деньги с карты на карту.

.png)

Возможность быстро и гибко управлять условиями

Вы можете перевести деньги с кредитной на дебетовую карту и возмещать кредит в течение 2х месяцев на специальных условиях.

Удобный период погашения

При заключении кредитного договора вы можете самостоятельно выбрать удобный период погашения ежемесячного платежа.

Манибэк с покупок

Манибэк до 10% за расчеты в торговой сети партнеров программы лояльности KEYcard.

СМС-информирование

Контролируйте операции, совершаемые по вашей кредитной карточке, с услугой СМС-информирования «СМС.PRO».

Перевод в рассрочку

Новая возможность для более гибкого управления своим кредитом.

Услуга временно недоступна.

С помощью услуги «Перевод в рассрочку» вы можете перевести деньги с кредитной карточки на дебетовую и погашать данную сумму равными платежами в течение 2 месяцев на специальных условиях.

Минимальная сумма перевода — 50 BYN.

Максимальная сумма перевода — в пределах кредитного лимита, но не более 2 000 BYN в месяц.

Возможно досрочное погашение без штрафов и комиссий.

Подробно ознакомиться с условиями можно здесь

Это очень просто:

шаг 1. Зайдите в личный кабинет Интернет-банка.

шаг 2. Пройдите по меню: Платежи и Переводы/ Переводы на карточки/ Перевод в рассрочку.

шаг 3. Выберите кредитную карту, с которой будете переводить деньги, и дебетовую карту-получатель.

шаг 4. Укажите сумму перевода (минимум — 50 BYN, максимум — сумма кредита, но в пределах 2 000 BYN в месяц), подтвердите перевод.

Примерный расчет платежей при переводе в рассрочку (BYN)

| Сумма перевода | 500 | 1000 | 1500 | 2000 |

| Платеж в месяц | 253.88 | 507.73 | 761.59 | 1015.45 |

Как оформить кредитную карточку

Это очень просто

1. Если вы уже являетесь нашим клиентом, вы можете оформить кредит в Интернет-банке, который при необходимости можно подключить онлайн. Для подключения вам понадобятся паспортные данные. Зайти в Интернет-банк

2. Оформите заявление. В личном кабинете в меню слева выберите «Заявки на продукты» -> «Кредиты и кредитные карты» -> «Возобновляемая кредитная карточка». Если у вас остались вопросы, вы можете заказать дополнительную консультацию по телефону.

3. Мы рассмотрим заявление и примем решение о предоставлении кредита. Чтобы узнать статус рассмотрения кредитной заявки, пожалуйста, обращайтесь в Контакт-центр по телефону 289 90 90.

1. Заполните заявку на сайте в разделе «Online-инструменты» → «Кредиты» → «Заявка на потребительский кредит». Вам понадобятся паспортные данные и информация о трудоустройстве (в т.ч. УНП организации-работодателя и телефон бухгалтерии).

2. Мы рассмотрим заявление и примем решение о предоставлении кредита, после чего проинформируем вас. Чтобы узнать статус рассмотрения кредитной заявки, вы также можете обратиться в Контакт-центр по телефону 289 90 90.

3. Обратитесь в отделение, которое вы указывали при заполнении заявки, чтобы подписать кредитный договор.

Источник http://calculator-ipoteki.ru/kreditnaja-karta-svjaz-banka/

Источник https://journal.tinkoff.ru/wiki/creditcard/

Источник https://www.priorbank.by/offers/credits/credit-cards/kreditnaa-kartocka-dla-ezhednevnyh-pokupok

Источник