Сбербанк страхование: инструкция к личному кабинету

Содержание статьи

Сбербанк страхование: инструкция к личному кабинету

Сбербанк предоставляет услуги по страховке физических и юридических лиц. Чтобы пользователи могли решать вопросы оперативно, на сайте банка предусмотрен персональный профиль. Личный кабинет Сбербанк страхование позволяет клиентам следить за состоянием своего полиса с помощью интернета: оплачивать тариф и отправлять обращения.

Оформление страховки квартиры, дома или дачи. Оформление за 5 минут! Выплаты до 2 млн. рублей! Оформить Страховку

Личный кабинет Сбербанк страхование

Новым пользователям портала перед началом работы необходимо завести личный кабинет. Это действие возможно при одном условии – у человека должен быть страховой полис, без которого регистрация бесполезна. Страховка оформляется в офисе Сбербанка или онлайн, а ее стоимость зависит от выбранной программы.

Регистрация в личном кабинете

При наличии полиса регистрирование проходит в следующем ниже порядке:

- Перейти в раздел «Вход», который находится на главной странице в правом верхнем углу.

2. Нажать кнопку «Регистрация». При наличии аккаунта на Госуслугах можно синхронизировать два профиля, что ускорит процесс создания профиля.

3. Заполнить регистрационную форму. Электронный бланк запрашивает:

-

- Персональная информация (ФИО, дата рождения);

- Контакты (мобильный телефон и адрес электронной почты);

- Данные о документе (серия и номер договора страхования). При вводе идентификационного кода учитываются все символы (№, «–» и др.).

- Уникальные логин и пароль. Система принимает логин, составленный только из латинских букв и арабских цифр. Создание пароля проходит по правилам сайта. В инструкции прописаны минимальная длина, требуемые спецсимволы, строчные и заглавные буквы, цифры.

4. Проверить данные и нажать на кнопку «Продолжить». Если все поля заполнены корректно, сервис отправляет на указанный телефонный номер сообщение с кодом.

5. Ввести код в специальной строке и подтвердить свое действие. После этого пользователь попадает в свой профиль.

Вход в личный кабинет

Если у застрахованного лица уже есть аккаунт, авторизация не займет много времени. Чтобы ее совершить, нужно:

- Зайти на главную страницу Сбербанк.Страхования и перейти в раздел «Войти».

2. Ввести логин и пароль или пройти синхронизацию через Госуслуги или Сбербанк ID.

3. Нажать кнопку «Войти» – сайт переадресует в онлайн кабинет автоматически.

Благодаря аккаунту клиент банка получает доступ к таким функциям, как сообщение о происшествии, продление действия документа и внесение регулярного платежа. После отправки сообщения человек может проследить ход его рассмотрения.

Восстановить логин и пароль от ЛК

Требования банка к шифровке высоки, поэтому у пользователей часто возникают проблемы с его вводом. Если вспомнить последовательность букв и цифр не получается, система предлагает функцию восстановления данных.

Для этого нужно:

- На странице для входа нажать на кнопку «Восстановить пароль». Она расположена прямо под формой ввода и подчеркнута пунктирной линией.

2. Выбрать способ получения идентификационного кода. Система предлагает два варианта: мобильный телефон или электронная почта.

3. Ввести полученные цифры и придумать новые данные.

Виды страхования от Сбербанка

При классификации тарифов Сбербанк исходит из базовых категорий: здоровье, жизнь, имущество, семья, дети, путешествия и т.д.

Физическим лицам доступны следующие программы:

- Защита дома: банк берет на себя ущерб, наносимый недвижимости в результате залива, пожара или взлома с кражей. Страховка также покрывает убытки соседей. Цена – от 2 250 рублей в год. Величина выплат – до 5 000 000 млн. рублей.

- Защищенный заемщик: предназначен для заемщиков, оформивших ипотеку. Покрывает риски получения инвалидности 1 и 2 группы или смерть. Стоимость пакета определяется величиной кредита.

- Программа для путешественников: тариф рассчитан на часто путешествующих людей. Его задача – помощь в неприятных ситуациях при потере багажа, получении травм на отдыхе и т.д. Ежегодная плата начинается от 300 рублей.

- Защита близких плюс: программа покрывает лечение и восстановление после травмы. Оформить пакет можно на себя, на ребенка (до 18 лет) или на всю семью. Минимальная цена услуги составляет 1790 рублей в год.

Приведенный перечень неполный. Список тарифов регулярно обновляется. Узнать обо всех предложениях можно на официальном сайте по ссылке sberbank.ru/ru/person/bank_inshure/insuranceprogram

Владельцам карты Премьер, страховка Сбербанка возмещает некоторые убытки бесплатно. К ним относятся медицинские расходы в путешествиях, потеря багажа, отмена рейса и т.д.

Страховые случаи

Сообщить Сбербанку о наступлении страхового случая можно в отделении или онлайн. Для последней цели и служит личный аккаунт.

Оформление страховки квартиры, дома или дачи. Оформление за 5 минут! Выплаты до 2 млн. рублей! Оформить страховку →

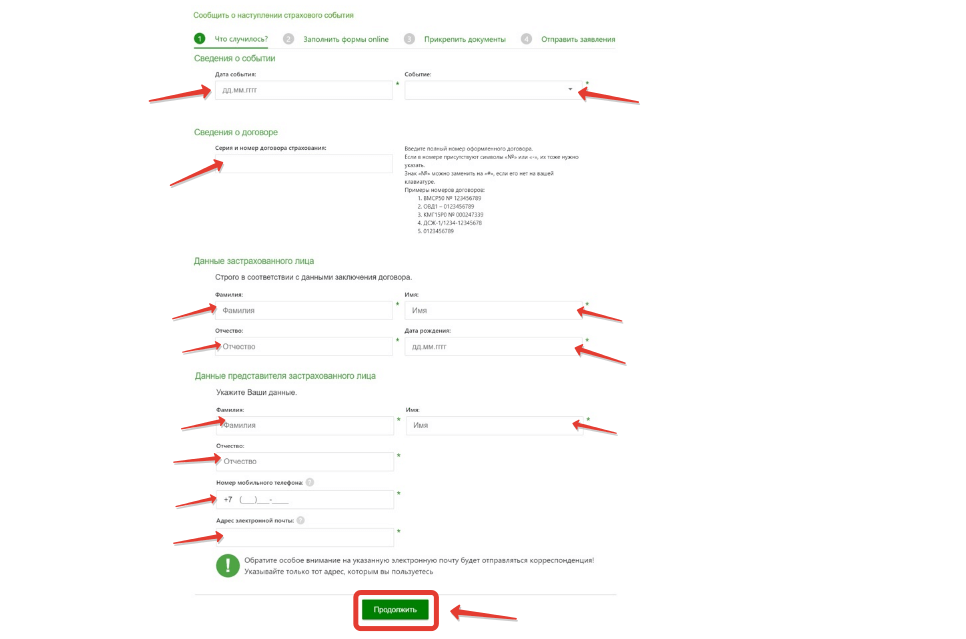

Чтобы отправить обращение, нужно:

- Зайти в аккаунт и перейти в «Страховой случай».

- Выбрать вариант «Сообщить о наступлении страхового события».

- Заполнить анкету. Для этого заявитель указывает произошедшее событие и его точную дату + серию и номер страховки.

- Прикрепить к анкете необходимые документы. Список справок зависит от произошедшего события. К примеру, при ДТП от клиента понадобятся свидетельство о регистрировании машины, водительские права, извещение о ДТП и др.

- Отправить заявление.

Как узнать статус обращения

На рассмотрение заявки и вынесение решения банку требуется определенное время. Если пользователь хочет контролировать этот процесс, он легко может это сделать через кабинет. Чтобы сайт отправил информацию по заявке, ему понадобятся:

Сбербанк страхование жизни: личный кабинет страхователя

Сбербанк по праву является лидером среди прочих кредитных учреждений. И это определяется не только преобладающим количеством клиентов, но и огромным выбором банковских продуктов. Некоторые из них выделены в отдельные компании, принадлежащие Сбербанку. Например, предлагает Сбербанк страхование жизни всем своим клиентам и не только.

На официальном сайте компании Сбербанк страхование жизни возможно, путем перехода в специальный раздел. Стать участниками программы могут клиенты Сбербанка, подключенные к личному кабинету онлайн.

Получить доступ в личный кабинет Сбербанка для страховании жизни так же просто, как и зарегистрировать на сайте Русфинанс личный кабинет — https://cabinett.ru/bank/rusfinancebank/

Особенности регистрации в личном кабинете страхователя

На сайте Сбербанк для страхования жизни личный кабинет нужен, чтобы просматривать историю и выполнять ряд других функций.

Вход по логину и паролю

Открыть персональную страницу можно после того, как подписан договор страхования с кредитным учреждением. Обратившись к официальному сайту Сбербанк страхование жизни возможно после совершения входа в личный кабинет.

Авторизация

Для этого потребуется логин и пароль. Если клиент Сбербанка впервые пользуется услугами сайта, то ему необходимо выполнить регистрацию. Это второй раздел, который представлен на странице. Кроме них, здесь есть и другие:

- страховой случай;

- информация.

Для регистрации страхователя потребуются личные данные. Сервис предупреждает, что сведения должны быть указаны именно так, как это было записано в договоре между клиентом и Сбербанком. Далее указывается дата рождения.

ФИО, дата рождения

Следующим шагом пользователю предлагается выбрать продукт, в отношении которого заключен договор. Его нужно найти в предлагаемом списке.

Личные данные

Во время регистрации следует указать такие данные, как номера и серии договора страхования. Если таких договоров несколько, можно указать любой. Также нужно ввести номер мобильного телефона и адрес электронной почты. Последнее действие – придумать логин и пароль. Секретный код должен быть надежным, чтобы исключить доступ на сайте Сбербанк посторонних лиц. Для исключения ошибки сервис предлагает символы пароля ввести еще раз.

Логин и пароль

Остается кликнуть на ссылку «Зарегистрироваться». На этом процедура создания аккаунта завершена и пользователь может в полной мере использовать функциональные возможности персональной страницы.

Как восстановить пароль?

Если пароль был забыт, то сервис предлагает определенные действия по его восстановлению. Для этого нужно снова обратиться к странице входа в личный кабинет Сбербанка. Здесь потребуется кликнуть на ссылку восстановления пароля.

После этого сервис по страхованию жизни предложит выбрать вариант восстановления пароля:

- через электронную почту;

- через мобильный телефон.

И тот, и другой должны совпадать с тем, что пользователь указал в договоре при регистрации. На них придет новый пароль. При первом входе его можно заменить на другой.

Программы страхования жизни от Сбербанка

Сбербанк для страхования жизни предлагает пользователям большой выбор программ. На официальном сайте следует внимательно изучить их условия, а затем выбрать в личном кабинете. Например, есть программа «Глава семьи». В ее рамках родные и близкие получают помощь в случае неблагоприятных происшествий с кормильцем семьи.

Полис клиент получает в течение нескольких минут после заполнения необходимой формы в личном кабинете. Документ приходит на адрес электронной почты. Главным его достоинством является тот факт, что он действует в любой стране.

На странице рассказывается о финансовой составляющей программы. Речь идет о сумме страховой защиты и ее стоимости на год. А также указаны варианты страховой защиты, стоимость полиса. Здесь же определены риски, от которых защищает полис и срок его действия.

Виды полисов

Продукты Сбербанка

Сбербанк по программе страхование жизни в личном кабинете предлагает разные виды полисов. Среди самых популярных:

- защита близких онлайн;

- защищенный заемщик онлайн;

- страхование путешественников онлайн.

Кроме того, в списке присутствует и страхование от несчастных случаев и болезней. А также популярные инвестиционное и накопительное страхование жизни.

Накопительное и инвестиционное страхование — как оформить?

В личном кабинете Сбербанк также можно оформить накопительное и инвестиционное страхование.

Программа накопительного страхования жизни позволяет накопить нужную сумму к конкретному сроку, а также в случае неблагоприятных ситуаций со здоровьем и жизнью -получить страховку. Участниками этой программы могут стать клиенты двух банковских продуктов – Сбербанк Премьер и Сбербанк Первый. Благодаря программе каждый ее участник имеет следующие возможности:

- накопить на определенные цели для ребенка, например, на обучение, первую покупку, взнос по ипотеке;

- сохранить средства, используя налоговые и юридические привилегии программы.

В последнем случае речь идет о том, что база налогообложения по НДФЛ может быть снижена на ставку рефинансирования ЦБ. Выплата по страховке не подвергается налогообложению на доход физического лица. Эти средства не могут быть конфискованы, взысканы и при разводе не делятся между супругами, как совместно нажитое имущество.

И еще момент – сумма по страховке переходит по наследству лицу, которое указано как выгодноприобретатель. Не нужно ждать полгода, чтобы вступить в наследство, на это определен срок в 30 дней. Аналогичные условия предлагает инвестиционная программа накопления. При этом средства могут быть вложены в разные акции. Выбор — всегда за пользователем. Это могут быть акции компаний индекса РТС, Сбербанка, первого звена экономики США. Кроме того, можно вложить средства в недвижимость, золото.

Как пользоваться кабинетом?

В режиме онлайн можно сообщить о наступлении страхового случая.

Сообщение о наступлении страхового случая

Также можно проверить статус рассмотрения заявления, вписав в поля свою почту и номер заявки.

Статус заявки

В личном кабинете Сбербанк можно осуществлять все операции по программам, в которых участвует пользователь. Для этого нужно обратиться к программе страхование жизни и разделу, который интересует пользователя. Далее выбирается вариант услуги. Если есть необходимость, можно внести очередной платеж. Он устанавливается клиентом в договоре и может быть единовременным, ежегодным, раз в полгода или ежеквартальным.

При этом защита осуществляется в полном объеме сразу после того, как внесен первый взнос. Целевая сумма накоплений формируется от платежа к платежу. Также в личном кабинете указываются варианты ситуаций, когда возможно получение страховой защиты. Она выплачивается в оговоренном размере и никаким образом не сказывается на сумме накоплений.

После того, как срок действия договора истек, компания производит выплату в полной мере. А если за этот период был начислен инвестиционный доход, то он присовокупляется к основной страховой сумме. Выплаты осуществляются только тому лицу, которое указано как получатель страховой выплаты. В личном кабинете можно решать все вопросы, не выходя из дома.

Источник https://sberbank-sbrf.ru/lk-strachovanie/

Источник https://cabinett.ru/bank/sberbank-insurance/

Источник

Источник