Требования к акционерным инвестиционным Фондам

Содержание статьи

Требования к акционерным инвестиционным Фондам

Учет и хранение имущества, принадлежащего акционерному инвестиционному фонду, и имущества, составляющего паевой инвестиционный фонд, могут осуществляться:

- только одним специализированным депозитарием.

Учет и хранение принадлежащего АИФу имущества, и имущества, которое формирует ПИФ, могут осуществляться соответственно только одним спец. депозитарием.

Список литературы:

п. 2 ст. 42 ФЗ «Об инвестфондах»

В каких случаях специализированный депозитарий паевого инвестиционного фонда вправе привлекать к исполнению своих обязанностей по хранению и (или) учету прав на ценные бумаги, составляющие имущество паевого инвестиционного фонда, другой депозитарий:

I. Если это предусмотрено правилами доверительного управления паевым инвестиционным фондом;

II. По письменному указанию управляющей компании паевого инвестиционного фонда.

- Ничего из вышеперечисленного

Вопрос составлен с учетом устаревшего законодательства:

Спецдепозитарий имеет право привлекать к исполнению своих обязанностей по хранению и (или) учету прав на ЦБ, принадлежащие АИФу или составляющие имущество ПИФа, другой депозитарий. Это должно быть предусмотрено соответственно договором с АИФом или правилами доверительного управления ПИФом.

Список литературы:

п. 4 ст. 42 ФЗ «Об инвестфондах» Специальный брокерский счет – отдельный счет в банке, открываемый брокером в кредитной организации. Все денежные средства клиента, которые он передает брокеру для совершения сделок с ценными бумагами и другими финансовыми инструментами должны находиться на этом счете. Также на нем аккумулируются денежные средства, полученные брокером по сделкам, которые он заключал на основании договора с клиентом.

п. 3 ст. 3 ФЗ «О рынке ценных бумаг»

Учет прав на инвестиционные паи осуществляется:

I. На лицевых счетах в реестре владельцев инвестиционных паев паевого инвестиционного фонда;

II. На лицевых счетах номинального держателя, если это предусмотрено правилами доверительного управления ПИФом.

- любым вышеперечисленным способом.

Учет прав на инвест. паи осуществляется на лицевых счетах в реестре их владельцев. При этом такой учет прав на лицевых счетах номинального держателя может осуществляться в случае, если это предусмотрено правилами доверительного управления ПИФом.

Список литературы:

п. 5 ст. 14 ФЗ «Об инвестфондах»

Дробное число, выражающее количество инвестиционных паев, учитываемых на лицевых счетах, может округляться с точностью:

- определенной правилами доверительного управления паевым инвестиционным фондом;

- не менее 5 знаков после запятой.

Дробное число, которое выражает кол-во инвест. паев, может округляться с точностью, которая определяется правилами доверительного управления соответствующим ПИФом, но должно соджержать не менее пяти знаков после запятой.

Список литературы:

п. 1.6 Полож. о порядке ведения реестра владельцев инвест. паев ПИФов

Виды лицевых счетов зарегистрированных лиц открываются в реестре:

- владельца;

- номинального держателя;

- доверительного управляющего.

Для учета прав на ЦБ держатель реестра владельцев ЦБ может открывать следующие виды лицевых счетов:

✓ владельца ценных бумаг;

✓ доверительного управляющего;

✓ номинального держателя;

✓ номинального держателя центрального депозитария;

✓ депозитный;

✓ казначейский эмитента (лица, обязанного по ЦБ).

Список литературы:

п. 2.1 Приказа ФСФР России от 30.07.2013 N 13-65/пз-н (ред. от 16.11.2018) «О порядке открытия и ведения держателями реестров владельцев ЦБ лицевых и иных счетов и о внесении изменений в некоторые НПА ФСФР» (Зарегистрировано в Минюсте России 30.08.2013 N 29799)

Если рассматривать устаревшее законодательство:

Можно открыть в реестре следующие виды лицевых счетов зарегистрированных лиц:

✓ владельца — лицевой счет, открываемый владельцу инвест. паев для учета его вещных прав на них;

✓ номинального держателя — лицевой счет, открываемый депозитарию для учета инвест. паев, которыми он владеет в интересах иных лиц, если учет прав на них на счетах депо депозитариями предусмотрен правилами доверительного управления ПИФом;

✓ залогодержателя — лицевой счет, открываемый залогодержателю для фиксации права залога на инвест. паи;

✓ доверительного управляющего — лицевой счет, открываемый доверительному управляющему для учета инвест. паев, находящихся в его доверительном управлении.

Список литературы:

п. 4.1 Полож. о порядке ведения реестра владельцев инвест. паев ПИФов

Что такое акционерный инвестиционный фонд и как заработать?

Первые инвестиционные фонды акционерного типа появились в 20-50 гг. ХIХ века в Бельгии, Швейцарии и Франции. В начале ХХ века они стали заметным явлением для Великобритании и США, а активное увеличение их числа пришлось на 20-30 гг.

Справка! Популярность АИФ в пору бурного развития капитализма в Европе вполне объяснима: эти структуры анонсировали инвесторам больший доход, чем дивиденды от акций крупнейший корпораций, процентов от облигаций и банковских вкладов. Кроме того, они подходили средним инвесторам, которые вряд ли могли самостоятельно создать большой портфель, купив множество акций.

Условным аналогом акционерных фондов в мире на сегодня можно считать взаимные фонды (mutual funds) в США и фонды переменного капитала (SICAV) в Европе. Первый взаимный фонд Massachusetts Investory Trust появился в США в 1924 году. В начале 2020 года в мире работало около 35 тыс. таких структур.

В России краеугольным камнем развития АИФ стал Федеральный закон «Об акционерных обществах», принятый в 1995 году (ФЗ-208). В 2001 году ФЗ «Об инвестиционных фондах» окончательно утвердил их статус (ФЗ-156). В 2015 году в России было четыре АИФ, а по данным ЦБ РФ на конец 2019 года в стране работало всего два акционерных инвестиционных фонда от одной компании.

Сколько средств под их управлением? Капитализация равна примерно 1.5 млрд. рублей, что однако крайне мало по сравнению с паевыми фондами, объем средств которых на конец 2019 года составлял 4.5 трлн. рублей. Один только приток средств в ПИФы за 2019 год был равен 1.1 трлн. р., что почти в 1000 раз больше капитализации акционерных фондов.

Табл. 1. Показатели по акционерным инвестиционным фондам за 3 квартал 2019 года*

| Наименование акционерного инвестиционного фонда | Наименование управляющей компании | Стоимость чистых активов на 30.09.2019 (руб.) | Количество размещенных акций на 30.09.2019 (шт.) |

| Публичное АО «Инвестиционный фонд «Детство-1» | АО «Управляющая компания «Агидель» | 1 079 382 506,01 | 24 880 069 |

| Публичное АО «Инвестиционный фонд «Защита» | АО «Управляющая компания «Агидель» | 415 389 903,94 | 7048 |

* Источник данных: Статистика ЦБ РФ http://www.cbr.ru/RSCI/statistics/

Понятие АИФ и его функционирование

Определение акционерного инвестиционного сообщества можно попытаться отождествить с понятием АООТ. Отличительная сущность деятельности первого заключается в инвестициях того принадлежащего ему состояния, которое переводится в ценные документы и другие предметы. Фонд открытого типа не может заниматься какой-то другой предпринимательской деятельностью, а правила по его созданию и осуществлению мобилизации денег вкладчиков регламентированы законодательством об ОАО и об инвестиционных фондах. Получается, что аренда, к примеру, служебных помещений в здании АИФ, а также случаи распространения специализированной литературы будут считаться нарушением деятельности и повлекут за собой санкционные последствия.

Направленность деятельности общества открытого типа сообщает о правовом статусе юридического лица. Это может указывать на некоторые правила, соблюдать которые необходимо по закону:

- осуществлять деятельность общество может только после регистрации и постановки на учет в контролирующем органе;

- лицензия должна быть получена после проверки деятельности на соответствие требованиям закона и учредительным документам.

Акционеры общества, являясь управленцами, обладают своей долей уставного капитала, который складывается за счет их капиталов. Отличие АООТ от других сообществ заключается в том, что открытый тип организации позволяет иметь неограниченное число учредителей, которые смогли приобрести акции путем обмена своего имущества. В свою очередь, денежный капитал АИФ неизмеримо растет, так как доли выпускаются и продаются новым покупателям. Минимальный размер уставного капитала может составлять 100 000 рублей, хотя это означает лишь то, что его величина является очень весомым показателем.

Чем больше уставный капитал ОАО, тем выше оценивается способность привлечения инвесторов неограниченного круга. По некоторым данным, рекомендуемая единица надежного и развивающегося сообщества должна составлять около 5 000 000 рублей.

Акционерные инвестиционные фонды вправе размещать свои акции при помощи публичной подписки среди неограниченного круга вкладчиков. Исключение могут составлять квалифицированные инвесторы, которые не вправе таким способом приобретать часть в уставном капитале. Перечень таких лиц открытый, он может дополняться на основании ФЗ о рынке ценных бумаг. Участник общества, приобретая документы данного ИФ, обязан полностью оплатить их стоимость, иное не может быть допустимым.

Акционерный инвестиционный фонд имеет главный орган управления – это общее собрание акционеров, регулируемое Уставом организации и проводящееся ежегодно. Срок зависит от окончания финансового года и должен быть установлен так, чтобы совещание проводилось не раньше двух месяцев до завершения финансового года и не позднее 6 месяцев — после его окончания. В АИФ предусмотрено голосование акционеров в их отсутствие.

Основные функции фондов

Акционерный инвестиционный фонд (АИФ) – это вид открытого финансового общества акционеров, которое занимается исключительно вложением капитала в акции и облигации, а также другие объекты, предусмотренные действующим законодательством страны. Определение «открытое» значит, что его участником может стать любой желающий.

Зачем вкладывать деньги в эту организацию, если можно купить акции какого-либо предприятия или вложить в недвижимость, спросите вы. Ответ прост – вам не нужно будет составлять схему и план для инвестиций, не потребуется специальных знаний, анализа отрасли экономической деятельности и части рынка, к которой принадлежит область инвестирования.

Основные положения

В Российской Федерации основные нормативные аспекты данной формы организационной деятельности определены на законодательном уровне.

Главным документом является Федеральный Закон «Об инвестиционных фондах».

В нормативно-правовом документе указываются аспекты и основные положения акционерных и паевых инвестиционных фондов. Итак, рассмотрим определение.

Акционерный инвестиционный фонд (далее АИФ) – это такое акционерное общество, деятельностью которого является в исключительном случае инвестирование имущества на фондовых рынках, биржах в ценные бумаги, при этом важно, чтобы в наименовании существовала ссылка на АИФ или ИФ.

Важно, что при таком виде деятельности нельзя осуществлять другие виды хозяйственной и предпринимательской деятельности, регистрируясь в качестве АИФ.

Исходя из этих положений, вторым важным нормативно-правовым документом, регулирующим деятельность данных организаций, является Федеральный Закон «Об акционерных обществах».

Однако, от простого акционерного общества (или ПАО в настоящее время) АИФ отличается рассмотрим особенности.

АИФ vs. АО

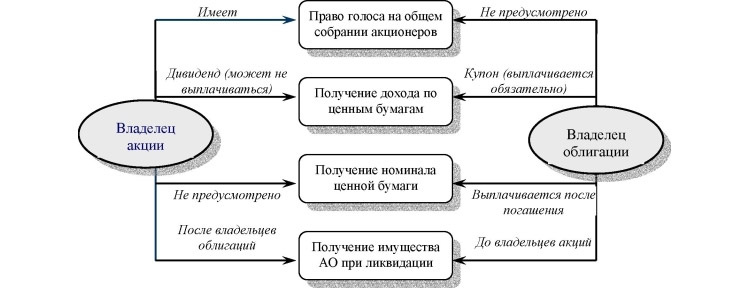

Сущность акционерных инвестиционных фондов наиболее ярко проявляется в процессе их сравнения с акционерными обществами (АО) и ПИФами.

Для начала сравним их с акционерными обществами.

Отличий здесь много, мы перечислим лишь основные, лежащие, так сказать, на поверхности.

Во-первых, акционерным инвестиционным фондам жизненно необходимо получить лицензию (специальное разрешение).

Это удлиняет сроки регистрации и «обкладывает» АИФы дополнительными расходами.

Во-вторых, для АИФов законодательно ограничен круг доступных к осуществлению видов деятельности, о чем в уставе должна содержаться специальная отметка.

Запрещено создание акционерных ипотечных и венчурных фондов.

В-третьих, все имущество АИФа должно быть физически разделено на:

[1] имущество, которое может быть использовано для целей инвестирования (так называемый инвестиционный резерв, составляющий львиную долю всего имущества и в обязательном порядке передаваемый в доверительное управление сторонней управляющей компании), и

[2] имущество, без которого фонд не сможет существовать физически (помещения, мебель, фонд оплаты труда управляющего персонала, офисные и транспортные расходы, расходы на поддержание инфраструктуры и др.)

В-четвертых, применительно к АИФам предусмотрены более жесткие требования в части формирования уставного фонда (при размещении акций обязательна их полная оплата, которая, и тут не обошлось без нюансов, допускается только деньгами или имуществом, перечисленным в специальном документе – инвестиционной декларации).

В-пятых, АИФам запрещен выпуск привилегированных акций, равно как и закрытая подписка на акции.

Законодательством установлен прямой запрет на продажу акций АИФа регистратору, аудитору, депозитарию или оценщику, с которыми у АИФа имеются договорные отношения по существу их деятельности.

Что такое инвестиционный фонд

Инвестиционный фонд — это организованная финансовая структура ( компания ), которая занимается профессиональным управлением денежными средствами других инвесторов, а также своими собственными. Схема работы такого фонда очень простая:

- Создаётся организация (фонд) с неким уставным капиталом от учредителей;

- Мелкие инвесторы вносят средства, которые аккумулируются в данном фонде в единый портфель;

- Портфель управляется опытными менеджерами или командой управляющих, которые анализируют рынок и осуществляют сделки;

- Прибыль или убыток фонда делится между инвесторами пропорционально вложенным средствам.

В некоторых видах фондов может взиматься комиссия или вознаграждение управляющим, но не во всех.

Механика работы

Многие путают подобный тип организации с ПИФами. Паевой инвестиционный фонд не является АО, и это дает целый ряд различий. Так, например, участник ПИФа покупает паи, которые по сути своей являются продуктом деятельности управляющих.

Участники АОФ, соответственно, покупают акции самой компании. Разница очевидна – прибыль с пая будет получена тогда, когда он будет продан по возросшей цене, в то время как АОФ, эмитируя свои сертификаты, обязуется выплачивать участникам дивиденды.

Пожалуй, самым ярким мировым примером такой организации можно считать Berkshire Hathaway Уоррена Баффета и Чарльза Мангера. Да, это не фонд, а независимая корпорация, но именно такой принцип там применяется.

Вы покупаете акции корпорации, она получает от вас деньги, на которые покупает сертификаты владения и долговые обязательства других фирм, компаний и государства. Прибыль, полученная в ходе этих операций, распределяется среди акционеров в виде дивидендного дохода.

Отличия от акционерного общества и основные особенности акционерного инвестиционного фонда

- АИФ может осуществлять и вести свою деятельность только исключительно при наличии лицензии.

- осуществление других видов хозяйственной деятельности запрещено.

- необходимо достаточные денежные средства, для того, чтобы была выдана лицензия (так по законодательству размер собственных активов (средств) на дату подачи заявки или регистрации должно быть более, чем 35 млн. рублей). То есть существуют относительно высокий барьер входа на рынок.

- различные группы оценщиков, у которых есть договор с конкретным АИФ не могут по закону являться еще и акционерами данного АИФ.

- выпускать и размещать АИФ вправе лишь только собственные именные акции. И это является очень важным моментом.

- резервы передаются на управление управляющим компаниям (УК).

- обязательно должен быть официальный интернет-портал у каждого, конкретного АИФ.

- обязательна ссылка в уставе АИФ на то, что деятельность АИФ – это инвестирование в имущество, которое указывается в инвестиционной декларации.

Такой документ составляется и утверждается советом директоров или на общем собрании акционеров.

Главными документами такой организации выступают Устав и инвестиционная декларация.

При этом есть возможность вносить изменения в данные документы, при условии согласия акционеров. Однако, в целом многие положения регулируются Федеральным Законом «Об акционерных обществах», но, полагаясь на особенности, представленные выше.

Государственное регулирование АИФ в России и за рубежом

Акционерные инвестиционные фонды распоряжаются средствами вкладчиков – организаций и граждан. Для защиты интересов последних российское законодательство устанавливает ряд требований к АИФ (ст. 3 ФЗ-156).

- Объем собственных средств организации не должен быть меньше лимита, установленного Банком России.

- Вкладчиками фонда не могут быть регистраторы, аудиторы, депозитарии, а также оценщики, которые обслуживают АИФ по договору.

- Имущество делится на две больше группы: средства для инвестирования и капитал для функционирования фонда.

- Резервы, выделенные для вложения в ценные бумаги, и активы передаются на управление специализированной организации (СА).

- АИФ открывает в банке сегрегированный счет для проведения финансовых операций, доступ к которому на правах доверительного управления имеет СА.

Акционерный фонд, который соответствует всем перечисленным выше требованиям, получает лицензию ЦБ РФ – единственное законное основание для деятельности. Банк России – это тот государственный орган, в ведение которого передано регулирование и надзор за АИФ.

Табл. 2. Регулирование АИФ в России, США, Европе

- В Соединенных Штатах основой регулирования деятельности таких структур выступает Закон об инвестиционных компаниях (Investment Company Act, 1940), а центральным надзорным органом является Федеральная комиссия по ценным бумагам и фондовым биржам (SEC).

- В европейских странах основу правового регулирования акционерных фондов образует Директива № 2004/39/ЕС Европейского парламента и Совета Европейского Союза «О финансовых рынках» (Directive 2004/39/EC of the European Parliament and of the Council of 21 April 2004), надзорные же функции находятся в ведении Европейского управления по надзору за рынком ценных бумаг.

Акционерный инвестиционный фонд – виды и практика работы в России

Несмотря на достаточную устойчивость применения такой формы работы на финансовых рынках, как АИФ, во всем цивилизованном мире, акционерный инвестиционный фонд в РФ как инструмент коллективного инвестирования не получил должного внимания.

Это может быть связано со следующими причинами:

- Общее нестабильное (кризисное) состояние национальной экономики

- Низкая ликвидность на основных финансовых торговых площадках (существующая в России «Мосбиржа» как практически единственная фондовая площадка имеет капитализацию листингуемых компаний на уровне 200 млрд. долларов, в США NYSE 18 трлн. долл, Япония Nikkei-9-11 трлн. долл.)

- Общая низкая экономическая и финансовая грамотность населения (например, активные торговые счета на ММВБ имеет только порядка 20 тыс. физических лиц).

Во многом это отражается и на количестве АИФ, работающих в стране.

На текущий момент существуют следующие АИФы, список которых представлен в таблице ниже:

| № п/п | Наименование организации | Срок действия лицензии | Адрес | Телефон, факс |

| 1 | Открытое акционерное общество «Первый инвестиционный фонд недвижимости МЕРИДИАН» | бессрочно | Россия, 125445, Москва, Смольная улица, дом 24, корпус Д | (495) 960-29-03 (495) 960-29-60 (495) 797-96-53 |

| 2 | ОАО «Инвестиционный фонд «Детство-1» | бессрочно | Российская Федерация, 614990, город Пермь, ул. Петропавловская, 53 |

(342) 212-00-44 |

| 3 | ОАО «Инвестиционный фонд «Защита» | бессрочно | Российская Федерация, 614990, город Пермь, ул. Петропавловская, 53 |

(342) 212-00-45 |

| 4 | Открытое акционерное общество «Акционерный инвестиционный фонд «Национальный инвестиционный приоритет» | бессрочно | Россия, 123056, г. Москва, ул. Зоологическая, д. 28, стр. 2 | (495) 540-93-16 |

| 5 | Открытое акционерное общество «Российский инвестиционный фонд информационно-коммуникационных технологий» | бессрочно | 125375, г. Москва, ул. Тверская, д. 7 | (499) 503-97-30 |

| 6 | Открытое акционерное общество «Акционерный инвестиционный фонд особо рисковых (венчурных) инвестиций «Центр фундаментальных исследований в области нанотехнологий» | бессрочно | Россия, 123056, г. Москва, ул. Зоологическая, д. 28, стр. 2 | (495) 253-25-40 |

| 7 | Открытое акционерное общество «Инвестиционный фонд «Река» | бессрочно | 127051, г. Москва, 2-ой Колобовский переулок, дом 9/2, стр. 1 | (495) 951-38-48 |

Как видно из нее, в основном фонды сосредоточены на работе в секторах недвижимости, венчурного, инновационного производства и благотворительности. Исключение представляет, может быть, только инвестиционный фонд акций «Лукойл», основные активы которого сосредоточены в нефтегазовом секторе экономики.

Кроме представленных в таблице, существуют следующие типы АИФ, широко используемых в мировой деловой практике:

- Фонды прямых инвестиций — вложения в реальный сектор бизнеса

- Фонды фондов — вложения в паи или акции различных фондов по всему миру

- Рентные фонды — вложения в недвижимость с целью получения фиксированного рентного дохода

- Хедж — фонды – фонды, использующие рискованные высокодоходные стратегии с одновременным задействованием широкого перечня инструментов управления риском

- Фонды товарного рынка — работающие на рынке биржевых товаров (драгоценные металлы, сырье и т.п.), с использованием как реальных поставок, так и с применением производных финансовых инструментов

- Фонды долгосрочных инвестиций — вложения в наиболее надежные и высоколиквидные активы с целью получения существенной прибыли в долгосрочной перспективе.

К этому следует добавить, что существуют гибридные формы различных фондов и даже целые холдинги и сетевые конгломераты, работающие с использованием самых современных методов работы на финансовых рынках.

Отличия АИФ от ПИФ

ПИФ, или паевой инвестиционный фонд – один из видов коллективных инвестиций, чьи правомочия и условия организации регулируются законодательством. Оценочные различия между инвестиционными сообществами заключаются в их правовом статусе. Мы уже говорили о том, что АИФ – это юридическое лицо со всеми вытекающими обязательствами и правомочиями. ПИФ, не являясь им, правомерно избегает двойного налогообложения, а также считается организацией закрытого типа, которая продает паи на определенных условиях.

Акционерный инвестиционный фонд: для чего он нужен?

Если такой инвестиционный проект как акционерный инвестиционный фонд сильно схож с обществом акционерного типа, зачем тогда вкладываться в АИФ, если можно сделать такие инвестиции в ОАО? Очевидно, что этот способ облегчит задачу для молодых и неопытных инвесторов, так как отсутствует необходимость мыслить, анализировать и планировать схему-план при капиталовложении, а также вовсе не обязательно иметь опыт и профессиональные навыки. Таким образом, выбор инвестиционного проекта напрямую будет зависеть только лишь от качеств инвестора или его профессиональных навыков.

Имущество, которое всецело принадлежит ИФ на законодательном уровне, разделяется на 2 категории:

- инвестиционные резервы или, проще говоря, та часть имущества, которая необходима для капиталовложений самого фонда;

- ценности организации, которые обеспечивают руководство управляемых и контролирующих органов.

Активы, принадлежащие обществу как резервы, передаются в доверительное управление тем, кто осуществляет управленческие функции в компании. Ценностями фонда представляется и любое другое имущество, соответствующее требованиям декларации. Помимо этого, она должна включать в себя такие условия:

- четкое содержание бизнеса, которым ИФ занимается;

- задачи инвестиционной политики;

- описание объектов, которые включены в инвест проект;

- структурирование и содержание активов.

Виды АИФ

С юридической точки зрения, делить АИФ на виды стоит исходя из его статуса. Открытое акционерное общество, ОАО, имеет такое правовое положение, позволяющее ему размещать свои акции при помощи посредников, а покупать их может любой желающий, при наличии соответствующего капитала.

Публичное размещение эмитированных бумаг может происходить как на фондовой бирже, так и вне ее. В зависимости от платформы для размещения, компания должна проходить аудиторские проверки и проверку от биржи, перед листингом.

В процесс проверки входят и определенные тесты, предназначенные для оценки имущества, капитала, а также для ответа на вопрос, сможет ли фонд содержать свои активы в порядке, не обманывать потенциальных инвесторов и трейдеров.

АИФ и ПИФ: сходства и отличия

Паевые и акционерные инвестиционные фонды – это учреждения коллективного вложения средств с последующим их размещением в ценные бумаги. В чем различия этих типов финансовых организаций?

Табл. 3. Сравнительный анализ инвестиционных фондов

| Критерий | АИФ | ПИФ |

| Организационная форма | Юридическое лицо | Обособленный имущественный комплекс |

| Оплата корпоративного налога | Оплачивает | Не оплачивает |

| Налог на прибыль | В рамках общей системы налогообложения | При продаже паев |

| Тип ценных бумаг | Эмиссионные ценные бумаги (акции) | Неэмиссионные ценные бумаги (паи) |

| Банкротство | Возможно | Невозможно |

| Управление активами и ценными бумагами | Специализированная компания | Управляющая компания (УК) |

| Лицензирование | Обязательно, фонд привязан к компании | Требуется для УК, причем фонд может быть передан другой УК |

Следовательно, ПИФ является предпочтительным вариантом по крайней мере по двум причинам: банкротство управляющей компании не ведет к проблемам с получением активов, а освобождение от корпоративного налога позволяет рассчитывать на более высокий результат. Это привело к тому, что число паевых фондов с конца 1990-х начало стремительно расти, а количество АИФ наоборот уменьшаться — и уже в 2010 году таких фондов насчитывалось менее 10 штук.

Совет директоров и исполнительные органы

Как и во всех других делах, связанных с акционерным инвестиционным фондом, существует множество требований и ограничений касательно утверждения и регулирования деятельности исполнительных органов, включая совет директоров.

Входить в состав исполнительных органов не могут любые лица, связанные с акционерным инвестиционным фондом напрямую или косвенно, любые аффилированные и дисквалифицированные лица. Ограничения на участие в акционерном инвестиционном фонде распространяются и на физические и юридические лица с аннулированной лицензией на осуществление подобного рода деятельности и на людей с судимостью за умышленное преступление.

Что касается требований, то человек, возглавляющий исполнительный орган, должен иметь высшее образование и определенный профессиональный опыт, а также обязан соответствовать многим квалификационным требованиям, выдвинутым Банком России. После принятия своих полномочий исполнительное лицо обязуется уведомлять госструктуры о любых изменениях в совете директоров и других исполнительных органах немедленно, с последующим предъявлением всех необходимых документов.

Недостатки

Недостатки формируются из-за высоких рисков такой деятельности. ОАО может ликвидироваться и государство не страхует вас, как в случае с банковскими депозитами. Аналогично риски имеются и в процессах управления.

Так, например, управляющие, вкладывая капитал в объекты инфраструктуры, должны быть абсолютно уверены в правильности этих действий. Но даже детальный анализ не дает страховку. Особенно, если речь идет о венчурном капитале и финансировании архи-рисковых проектов.

От рисков вас лично сможет спасти диверсифицированный подход к управлению портфелем. Не вкладывайтесь в акции фондов слишком большим капиталом, отталкивайтесь от того, что это вложения крайне рисковые и вы готовы отдать на них лишь 5-7 процентов портфеля. Тогда вы будете защищены от резких перепадов настроения на рынке.

Источник https://kvaal.ru/a-fsfr/fsfr-5/paev-fond/

Источник https://pd-4.ru/finansy/chto-takoe-akczionernyj-investiczionnyj-fond-i-kak-zarabotat

Источник

Источник