Как работают венчурные инвестиции?

Содержание статьи

Как работают венчурные инвестиции?

Венчурные инвестиции — это рискованные вложения в молодые компании, которые ищут масштабируемую бизнес-модель.

Понятными словами: инвесторы вкладываются в абсолютно новый бизнес, который претендует захватить мир. Скорее всего, бизнес прогорит вместе с инвестициями. Но если случится чудо, и бизнес не прогорит, то инвесторы станут совладельцами нового Google, Amazon или Facebook. То есть риски зашкаливают, но и потенциальная прибыль срывает джек-пот.

При этом не любой новый бизнес — венчурный. Например, молодая социальная сеть, наподобие Instagram, будет венчурным проектом, а придорожное кафе или гостиница — нет.

Разница между проектами находится в потенциале компании. В случае успеха нового Instagram, продукт масштабируется с локального рынка на мировую арену. То есть каждый новый транш инвестиций обеспечивает экспоненциальный рост бизнеса.

В то же время быстро масштабировать кафе из Киева в Лондон не получится: придется заново арендовать помещение, нанимать персонал, повторять процесс запуска. Транш инвестиций обеспечит не экспоненциальный, а линейный рост. Поэтому открытие кафе венчурным проектом называть нельзя.

Зачем люди инвестируют в венчурные проекты

Основная причина — доходность. Венчурные инвестиции являются самым высокодоходным активом в мире, а успешные венчурные инвесторы плотно сидят в списках Forbes.

Для понимания порядка цифр: первые инвестиции в Google составили всего $100.000, в Facebook — $500.000, в Apple — $150.000. Сегодня даже минимальные доли этих компаний стоят десятки миллиардов долларов. Текущие капитализации Apple и Google превышают триллион долларов, а капитализация Facebook составляет $600b.

Да, это исключительные случаи. Но венчурный бизнес целиком построен на исключениях, поэтому примеры подходящие.

Кроме того, есть неденежная причина, по которой инвесторов тянет в венчур. Грубо говоря, это эмоции. Так, инвестиции в металлургический завод дают только прибыль. Инвестиции в Tesla или SpaceX дают прибыль и причастность к инновационному бизнесу. А крупные инвестиции в подобные компании превращают инвестора в рок-звезду венчурного мира.

Как работают венчурные инвестиции

Задача венчурного инвестора — найти компанию, которая многократно вырастет, окупит неудачные вложения и заработает прибыль сверху. Причем лучше найти одну суперзвезду и потерять деньги на остальных сделках, чем попасть в несколько средних компаний.

Вообще, в классическом виде венчурная математика выглядит так:

- Инвестор вкладывает деньги в десять компаний

- Три компании погибают в первый год

- Еще три компании погибают во второй год

- Три компании показывают посредственный рост

- Одна компания взлетает, увеличивая инвестиции в десятки или сотни раз

То есть, если венчурный инвестор угадал единорога (компанию стоимостью выше $1b), то дела идут круто. А если не угадал, то ситуация так себе. Поэтому лучше инвестировать в тридцать или пятьдесят компаний, чтобы повысить вероятность успеха.

Конечно, в зависимости стадии развития венчурных проектов математика может меняться:

- Если инвестор финансирует компании на совсем ранней стадии, то число неудач увеличивается. За это инвестор получает хорошую долю за небольшие деньги. Такого инвестора называют бизнес-ангелом, а раунд финансирования — ангельским раундом. Средний размер доли инвестора на ангельском раунде составляет 5%-10%. Средний размер инвестиций — от $100K до $1M.

- Если инвестор финансирует компании, которые проверили бизнес-модель, получили клиентов и имеют растущую выручку, то число неудач сокращается. Но растет и стоимость входа: средний чек начинается с $10M. Такие сделки происходят на литеральных раундах, а основными инвесторами выступают крупные фонды.

В общем виде правило такое: чем раньше инвестор заходит в сделку, тем больше он несет рисков, и тем больше он получает прибыли.

При этом средний срок венчурной инвестиции составляет 7-10 лет. А способов выйти из венчурной сделки существует немного:

- Дождаться, когда компания выйдет на IPO, и продать акции на бирже

- Дождаться, когда компанию приобретет стратегический покупатель

- Продать акции частной внебиржевой сделкой

Последний вариант труднореализуем, поэтому обычно венчурные инвесторы играют вдолгую.

Какая доходность венчурных инвестиций

Я уже упоминал, что венчурные инвестиции являются самыми высокодоходными и самыми высокорискованными инвестициями в мире. Кроме того, результаты венчурных инвестиций полярны: успешные капиталисты забирают основные деньги с рынка, а остальные довольствуются малым.

Если верить исследованию Wealthfront, то 2% лучших венчурных фондов генерируют 95% прибыли. То есть ситуация с венчурными фондами напоминает ситуацию со стартапами — деньги и слава уходят сильнейшим.

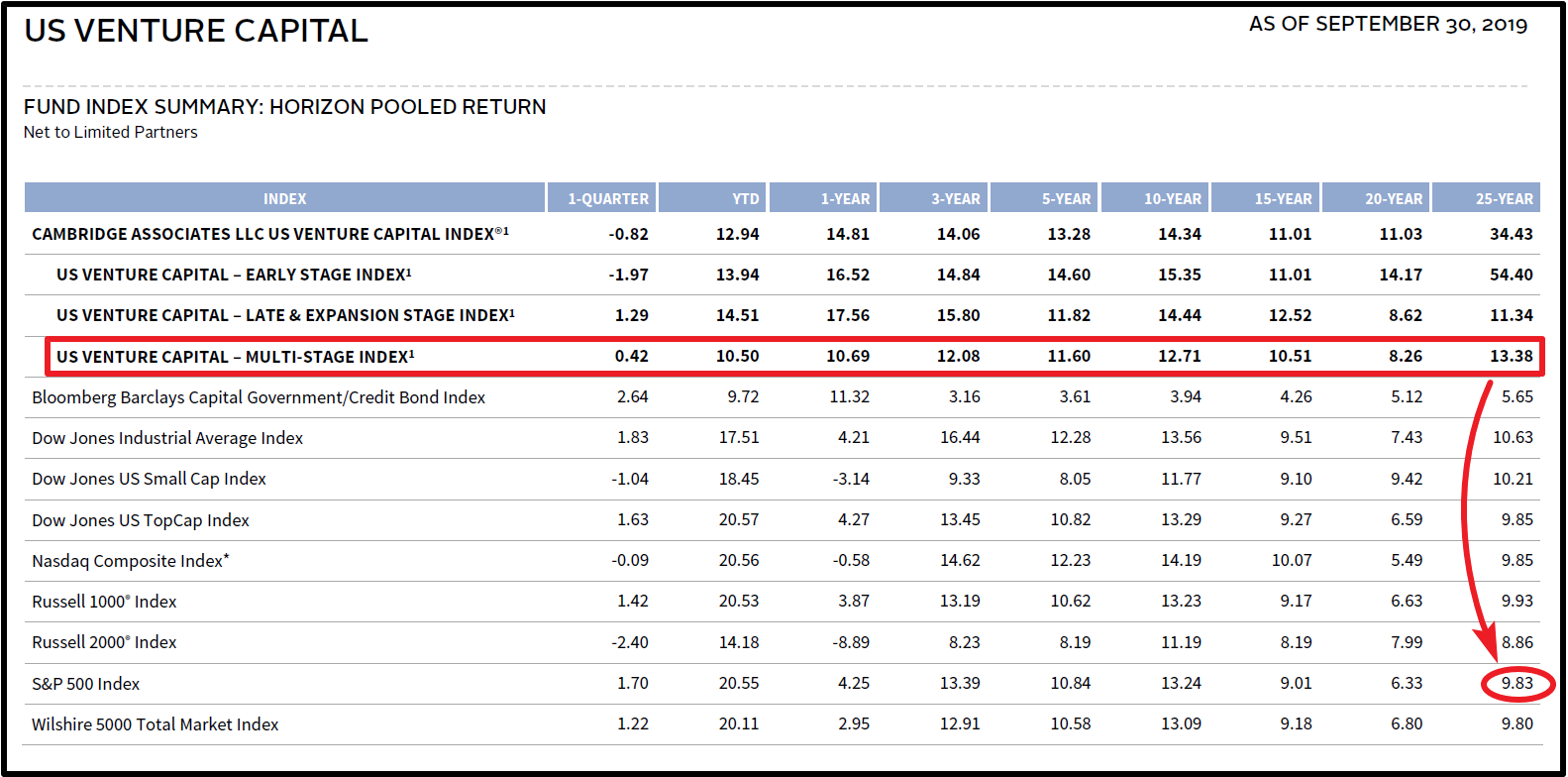

Впрочем, широкий венчурный капитал все равно обгоняет фондовые индексы. Согласно данным Cambridge Associates, за двадцать пять лет венчурный капитал показал 13,38% ежегодной доходности против 9,83% доходности индекса S&P 500. А доходность венчурного капитала ранних стадий составила 54,4%.

Обратите внимание: за двадцать пять лет доходность ранних венчурных инвестиций почти в пять раз превысила доходность инвестиций поздних стадий. И это данные не по отдельной компании, а по широкой выборке фондов.

Известные примеры венчурных компаний

Несколько недавних нашумевших историй, которые принесли миллиарды долларов венчурным капиталистам.

1. Международный такси-сервис Uber.

Запустился в 2009 году, сегодня работает в семидесяти шести странах мира. Акции Uber торгуются на бирже, а капитализация компании составляет $64b. Однако, еще в 2010 году Uber оценивался в $4m на ангельском раунде. Стоимость Uber выросла в 16000 раз за восемь лет.

Источник: Yahoo Finance

2. Сервис видеоконференций Zoom.

Zoom основан в 2009 году и сегодня имеет 750k пользователей. Акции Zoom торгуются на бирже, капитализация компании составляет $24b. Оценка компании на Series А была в тысячу раз меньше и составляла $24,5m. С того момента прошло семь лет.

3. Сервис аренды частного жилья Airbnb.

Фактически, тот же Uber, только для аренды жилья, а не для заказа такси. Airbnb запустился в 2008 году и сегодня оценивается в $35b. Это один из немногих венчурных проектов, который имеет положительную операционную прибыль. Оценка компании на ангельском раунде была $2,5m. Она выросла в 14000 раз.

4. Корпоративный мессенджер Slack.

В тестовом режиме Slack запустился в 2013 году, в публичный релиз вышел в начале 2014. Оценка на последнем венчурном раунде была $7,1b, текущая капитализация на бирже составляет $12b. На Series A компания оценивалась в $23,5m, что в три сотни раз меньше текущих значений.

Особенности венчурного инвестирования — стоит ли вкладывать деньги?

Венчурные инвестиции — это высокорисковые долгосрочные вложения в новые компании, которые в основном занимаются наукоёмкими инновационными продуктами. Рассмотрим, что представляют собой на практике венчурные инвестиции, какой доход они могут принести, и каковы основные риски для инвесторов.

Что такое венчурные инвестиции?

Венчурные инвестиции — отличный инструмент вложений в стартапы и другой формирующийся бизнес для опытных инвесторов. Они могут «выстрелить» либо обернуться крахом. Гарантии доходности и возврата подобных инвестиций не существует.

Венчурные вложения возможны:

- напрямую путём покупки акций или доли в компании;

- опосредовано через вложения в венчурные инвестиционные фонды.

Классический пример венчурных инвестиций — вложения в биофармацевтическую компанию, которая разрабатывает новый вид вакцины.

Неизвестно, насколько будет востребованным этот продукт, и вообще получится ли он в будущем. Но если это, к примеру, вакцина от коронавируса или другого вида вирусного гриппа, цены могут вырасти и до 100 %.

Инновации

Венчурные вложения наиболее популярны именно в бизнесе, который делает ставку на инновации. Венчурные инвесторы готовы поддерживать фундаментальные и прикладные исследования в различных сферах и экспериментальные разработки.

Новые венчурные инвестиции осуществляются:

- в стартапы, реализующие инновационный проект;

- в давно созданные компании, которые решили заняться новыми разработками для выхода на более высокий уровень бизнеса.

Риски

Венчурные вложения являются сверхрисковыми. Большинство стартапов проваливается, и лишь единицы превращаются в таких бизнес-монстров как Google, Facebook или YouTube. Риски обычно оцениваются в 50 / 50.

Длительный срок

Особенность многих венчурных проектов в том, что они требуют длительного периода ожидания прибыли. Если речь идёт о научных разработках, производстве фармсредств или искусственного интеллекта, срок возврата вложений может измеряться годами (в среднем 7-10 лет).

Бывают инвестиции, которые «выстреливают» очень быстро (за 1-5 лет). Это скорее исключение из правил.

Сверхдоходы

Доходы от вложений в венчурные проекты плохо прогнозируются. Это может быть как 0 %, так и 50-60 %, а то и 100. Первенство на рынке сверхприбыльных венчурных инвестиций сохраняется за США, которые занимают 56,3 % общего объёма рынка. На втором месте находится Китай – 21,3 %.

В России, до начала пандемии коронавируса, рынок венчурных проектов рос почти на 50 % в год, в основном за счёт вложений в стартапы. По итогам 2019 года рост доходности портфеля VentureClub из 38 компаний достиг 250 % годовых.

Другие особенности

Венчурные вложения требуют серьёзных знаний теории инвестирования. Нужно диверсифицировать риски, одновременно вкладывая деньги в большое количество проектов.

Вложения требуют солидной суммы денег. Венчурные инвесторы, если работают напрямую, приобретают 25-50 % акций или доли в компании. Покупать приходится ценные бумаги минимум 10 бизнес-проектов.

Учитывайте и сложности с выходом из венчурных вложений: приходится ждать, когда компания выйдет на IPO или искать покупателя вне биржи.

Отличия от прямых инвестиций

Венчурные инвестиции отличаются от остальных финансовых инструментов. Чем именно, вы узнаете из следующей таблицы:

| Инвестиционный инструмент | Средний доход в год | Минимальная сумма вложений, рублей | Основные риски и проблемы | Гарантия возврата инвестиций |

| Венчурные инвестиции | от 0 до 50-60 % | Зависит от вида проекта. В среднем минимум 1-18,1 млн. | Убыточность проекта и отсутствие прибыли. | Нет |

| Депозиты | от 0,5 до 8,6 % | от 500-1 000 | Банкротство банка. Чаще всего досрочное снятие приводит к потере дохода. | Есть страховка на случай банкротства банка, но на сумму не более 1 400 000 руб. |

| ПИФы | от 3 до 60 % | от 1 000 | Доходность может оказаться ниже, чем по другим инструментам. | Нет |

| Инвестиционное страхование жизни | 1-6 % | от 30 тыс. | Низкая доходность, которая не покрывает уровень инфляции. Попытка расторгнуть договор в первые годы приводит к потере большей части вложений. | Нет |

Плюсы и минусы венчурных инвестиций

Венчурные вложения обладают своими достоинствами и недостатками. Важно изучить их, прежде чем вкладывать деньги в проекты и годами ожидать прибыли.

Достоинства венчурных инвестиций:

- более высокая доходность, если сравнивать с консервативными инструментами (при удачном выходе);

- минимум формальностей при оформлении вложений;

- право на получение дивидендов;

- возможность поучаствовать в социально значимом проекте.

Недостатки вложений в венчурные проекты:

- деньги могут сгореть, если компания окажется убыточной и уйдёт с рынка;

- сложная для начинающего инвестора оценка рисков;

- заниженный доход, который могут умышленно прописать в договоре.

Инвесторы снижают риски участия в венчурных проектах, вкладывая средства в фонды венчурных инвестиций. Такие организации самостоятельно отбирают компании для вложений и приобретают контрольные пакеты акций и доли в них.

Венчурный фонд имеет в своем составе имущество, денежные средства, облигации и акции. Инвестор не обязан разбираться во всем этом. Достаточно изучить инвестиционную стратегию.

Типы венчурных инвестиций

Венчурные вложения могут быть на разных стадиях проекта (в стартапы, уже давно работающие компании либо запускающие новый продукт). Отличаются и сроки инвестиций (краткосрочные, долгосрочные, среднесрочные).

Инвесторы могут участвовать в развитии купленного бизнеса либо просто ожидать прибыли. Доля в компании приобретается самостоятельно венчурным инвестором-физлицом или юрлицом либо через венчурные инвестфонды, которые действуют в рамках определённой стратегии.

Субъекты рынка венчурных инвестиций

Вложения осуществляют разные группы инвесторов. Наиболее часто в столь сложные проекты, как венчур, вкладывают юрлица – фонды, корпорации (в основном частные, реже — государственные).

Инвесторы-физлица встречаются редко, и обычно они вкладывают средства через венчурные фонды либо в проекты своих друзей и знакомых.

Инвестор

Частный инвестор — гражданин или компания, у которых есть в запасе приличная сумма денег (минимум 1-2 млн. рублей). Желательно, чтобы вложения в венчурные проекты у таких инвесторов составляли не более 10 % инвестиционного портфеля.

Не рекомендуются инвестиции на последние деньги или банковские кредиты. Это должны быть свободные средства, которые не жалко потерять.

Инвестиционный фонд

Инвестиционные венчурные фонды (ИВФ) — финансовые структуры, которые действуют на основании лицензии. Их деятельность контролируется регулятором (Банком России).

Регулятор также ведёт реестр венчурных фондов и контролирует их деятельность. В его задачи входит и создание условий для работы инвесторов с венчурными предпринимателями.

Пример: венчурные инвестиции в Сбербанке (ЗПИФ «Сбербанк – Венчурные инвестиции») – закрытом фонде, который объединяет крупных инвесторов (в основном анонимных) для вложения в стартапы России, Израиля, США.

Фонды вкладывают деньги своих пайщиков в самые разные инвестиционные инструменты. Менеджеры фондов самостоятельно диверсифицируют риски и оценивают перспективы компаний.

Для участия в ИВФ допускаются только граждане, которые могут инвестировать как минимум 1 500 минимальных зарплат (18,1 млн рублей).

Крупные финансовые структуры

Большие корпорации тоже вкладывают средства в поддержку стартапов. Это их способ поиска новых, удачных направлений для бизнеса. Деньги выделяются только в том случае, если проект действительно перспективный и может принести большую прибыль в будущем.

Роль корпоративных венчурных инвесторов растёт с каждым годом и уже составляет до 20 % рынка. В России Сбербанк, Яндекс и МТС показывают наибольшую активность как корпоративные инвесторы.

«Бизнес-ангелы»

Термин «бизнес-ангелы» пришёл к нам из США. Речь идёт о частных инвесторах, которые словно бы спускаются с небес и поддерживают предпринимателей, которые только начинают развивать своё дело.

Для «бизнес-ангелов» характерно:

- вложения напрямую и исключительно своих личных денежных средств;

- инвестиции в идеи, стартапы, начинающие компании;

- объединение с другими «бизнес-ангелами» для совместных вложений;

- большой объём небольших инвестиций в портфеле (не более 25-100 тыс. долларов в один проект).

За красивым названием стоят серьёзные риски, ведь большая часть бизнес-проектов прогорают уже в первые 1-2 года. Выбирая стезю «бизнес-ангела», не забудьте о консультациях с профессионалами и диверсификации рисков. В противном случае вложения обернутся одними убытками.

Государство

Поскольку венчурные вложения – очень рискованные, государство участвует в инвестиционной деятельности крайне редко. Наиболее известные в России проекты – ОАО «Российская венчурная компания» (РВК) и государственные институты развития (Фонд Бортника, ИФ «Сколково», Роснано).

Крупные государственные проекты:

- РBК, который вкладывает в мембранные технологии, Woboot, керамические трансформаторы;

- Фонды Москвы, Мордовии, Перми «Альянс Росно УА»;

- Фонд Московской области;

- Фонды Санкт-Петербурга, Нижегородский, Саратовский.

В основном государство финансирует малые высокотехнологичные перспективные компании в целях получения инновационного дохода. Деньги из бюджета выделяются в форме грантов или субсидий. Доля участия государства в венчурном финансировании постепенно растёт.

Какие компании подходят для вложений?

Правильно выбрать объект для инвестирования — главная задача инвестора. Оценивают перспективу проекта, риски и возможный доход в будущем.

Наиболее привлекательные варианты:

- e-commerce;

- развитие технологий в области нефтегазовой отрасли;

- мобильные приложения;

- биотехнологии;

- фотохостинги;

- промышленные технологии;

- финтех-стартапы (финансовые технологии);

- облачные компании;

- сервисы видеосвязи (типа Zoom);

- сфера искусственного интеллекта;

- фуд-тех.

При выборе компании здраво оценивайте, насколько будущий продукт решит реальную проблему потребителей. Разберитесь, каким может быть размер рынка, и главное — насколько компетентна управляющая команда венчурного проекта.

Стадии венчурного инвестирования

Процедура вложения средств состоит из целого ряда этапов. Все зависит от того, на какой стадии развития бизнес-проекта входит инвестор.

Проще всего сравнить это с инвестициями в строительство квартир на первичном рынке, где можно оформить договор на стадии котлована либо уже после сдачи дома в эксплуатацию. На разных стадиях стоимость жилья разная, и соответственно отличается и заработок инвестора.

Предпосевная стадия

Самые выгодные инвестиции — на начальной стадии проекта, когда существует только идея, но как такового бизнеса ещё нет. Необходимо нанять персонал, управленцев и добиться воплощения идеи.

Риски при вложениях на предпосевной стадии — огромны. Но и выгода может быть весьма существенной. На такой стадии, чаще всего, вообще нет конкурентов в борьбе за акции компании.

Посевная стадия

Не намного отличается от предпосевной и посевная стадия («Seed»). Речь идёт о периоде, когда компания только формируется:

- оформляются документы;

- готовится анализ рынка;

- оцениваются риски.

Обычно на этой стадии деньги вкладывают сами авторы идеи, их друзья, родственники. Если идея перспективная, делают вклад и «бизнес-ангелы», государство. К примеру, в России на посевной стадии компании финансируются за счёт грантов (Фонд Бортника и ИФ «Сколково»).

Стартовая стадия

Когда подготовительный период закончен, начинается стартовая стадия или стартап («Startup»). Поддерживают начинающий бизнес «бизнес-ангелы», венчурные фонды, а иногда и государство (грантами, субсидиями).

Стартапы — это юрлица с назначенным руководством и нанятыми сотрудниками. Компания уже работает на рынке и пытается реализовать свою бизнес-стратегию.

Стадия раннего развития

На ранней стадии своего развития («Early Stage») венчурный проект уже получает первые результаты работы. Становятся видны проблемы, корректируется стратегия, начинаются активные продажи продукта или услуг.

Если инвестор заходит на этом этапе, его деньги идут на расширение доли рынка. На ранней стадии стартап также остро нуждается в экспертной поддержке, передаче опыта и знаний.

Стадия расширения

Если всё складывается хорошо, и первые трудности позади, наблюдается стадия расширения бизнеса («Expansion»). Инвесторы уже видят первую прибыль, рост показателей, наращивание доли на рынке.

На этой стадии могут войти крупные инвесторы (фонды, корпорации), которые финансируют дальнейшее развитие компании.

Предфинальная стадия

Если проект реализовался удачно, наступает поздняя стадия («Late Stage»). На этом этапе деньги уже инвестируют только для того, чтобы увеличить стоимость акций накануне их продажи и фиксации прибыли.

Выход

Завершается процесс инвестирования на стадии выхода («Exit»). Доля в компании продаётся стратегическому инвестору или путём размещения на бирже (IPO).

Продав акции, инвесторы забирают свою прибыль.

Сколько можно заработать?

Заработок от вложений в венчуры гораздо выше доходности по депозитам, инвестиций в «голубые фишки» и консервативным паевым инвестиционным фондам (ПИФ). Превышает заработок и доходность S&P 500 и других фондовых индексов.

За 10 лет доходность венчурных фондов в США в среднем составила 15-20 % годовых. Но 2 % этих фондов заработали до 95 % прибыли. В России доходность венчуров достигает 15-60 % и более.

Как найти проект для вложений?

Найти венчурный проект начинающему инвестору очень сложно. Гораздо проще разыскать венчурный инвестиционный фонд или найти венчурные инвестиции онлайн.

При самостоятельном поиске:

- узнайте у друзей и знакомых, не открывают ли они бизнес;

- проанализируйте венчурные инвестиции на Московской бирже (предложения закрытых венчурных инвестиционных фондов);

- зарегистрируйтесь в базах стартапов (AngelList, StartTrack и пр.);

- изучите открытые базы стартапов (CrunchBase);

- посетите встречи с инвесторами на любой площадке акселератора.

Найдя интересный проект, запросите информацию, оцените риски и назначьте встречу с владельцами бизнеса. Другой вариант — изучить инвестиционную стратегию венчурного инвестиционного фонда.

Наиболее удачные российские венчурные проекты за всю историю российского рынка:

- Яндекс;

- Тинькофф Банк;

- Mail.ru Group;

- Вконтакте;

- QIWI и другие.

Венчуром в своё время был и проект такси Uber. Сейчас оценка его IPO ожидается на уровне более 100 млрд. долларов. Эти вложения принесли инвесторам весьма солидную прибыль, хотя никто и не ожидал их успеха.

Друзья и знакомые

Бизнес ваших знакомых или родственников — самый рискованный способ вложений. Дело не только в том, что близкие люди могут не справиться с бизнесом, но и в возможных проблемах с выходом из дела.

Если один из родственников захочет забрать свои деньги до срока, разочаровавшись в проекте, остальные могут воспрепятствовать этому, из-за чего отношения разрушатся.

Если идея стоящая, то рискнуть можно. Иногда семейный бизнес перерастает в настоящую бизнес-империю. Но вариант, когда дело закончится полной потерей средств, более вероятный.

Биржи

Найти свой стартап реально и на IPOBoard бирже. Это специальная площадка, рассчитанная на венчурные фонды и крупных частных инвесторов.

Найти проект для инвестирования можно и на следующих ресурсах:

В будущем на базе Московской Биржи должна быть создана Venture Board, которая откроет инвесторам традиционного сектора доступ к венчурному рынку ранних стадий.

Краудфандинг

Ещё один вариант поиска компаний — изучение предложений на площадках для краудфандинга (сбора средств для финансирования проектов). Лучшие краудфандинговые площадки:

В основном к таким вариантам прибегают индивидуальные предприниматели, творческие деятели (музыканты, режиссеры) и пр.

Как стартаперу привлечь инвесторов?

Начинающие бизнесмены ищут инвесторов среди знакомых, в Интернете, в том числе соцсетях, на краудфандинговых площадках, обращаясь в венчурные фонды и госинституты развития венчурного инвестирования.

Для ускоренного развития бизнеса в Интернете используют акселератор ФРИИ – специальную программу, запущенную для этих целей. ФРИИ проводит сбор заявок от стартапов на инвестиции. В основном речь идёт об IT-компаниях, развивающих программное обеспечение и Интернет-платформы.

Лучшие фонды венчурных инвестиций в России

Согласно Стратегии развития рынка венчурного капитала и прямых инвестиций на период до 2030 года, объём сделок на национальном рынке с участием фондов и других инвесторов должен составить 410 млрд руб. Совокупное предложение капитала к 2030 году может вырасти в 12,5 раза до 2,73 трлн руб.

Все эти прогнозы сделаны до начала пандемии коронавируса.

Softline Venture Partners

Корпоративный венчурный фонд Softline существует уже более 10 лет. Вкладывает деньги инвесторов в области:

- облачных вычислений;

- кибербезопасности;

- больших данных;

- искусственного интеллекта (Мираполис, ActiveCloud, Daripodarki, Magazinga, платформа Client24).

Одна из последних сделок фонда – покупка контрольного пакета акций российского разработчика решений по оцифровке документов и потоковому вводу данных Soica (ООО «Сойка»).

Фонд ABRT был основан предпринимателями Андрем Бароновым и Ратмиром Тимашевым, но потом выкуплен компанией Aelita Software. Известен инвестициями в InvisibleCRM, KupiVIP, Veeam Software и Acronis.

- веб-сервисы;

- мобильные приложения;

- корпоративное программное обеспечение (Installed & SaaS);

- пользовательское программное обеспечение (Installed & SaaS).

Фонд инвестирует в проекты на стадии стартапа, ранней стадии и стадии роста. Вкладывается от 1 до 50 млн долларов.

Russian Ventures

Фонд находится в управлении компании Russian Venture Asset Management LTD (100 % акций у РВК). Вкладывает средства в инновационные компании мира, в том числе:

- в разработку тепловых солнечных электростанций индустриальной мощности;

- создание систем для обслуживания солнечных электростанций.

В 2018-2020 годах компания, которая управляет фондом, планирует создать до 10 новых венчурных проектов. Сейчас в управлении находится 26 фондов. Общая сумма активов составляет 48,8 млрд рублей.

Addventure II

Венчурный фонд, объединяющий средства частных инвесторов. Компания, которая управляет фондами, вкладывает деньги в проекты:

- InSale;

- AlterGeo;

- разработчика игр для социальных сетей Pixonic.

Addventure II – это второй фонд в управлении. Помимо него, существует Addventure I и Addventure III.

Prostor Capital

Фонд, который инвестирует средства в IT, Dnevnik.ru, UMI, Platiza, Smart CheckOut. Объём вложений – от 1 до 5 млн долларов. Основные направления деятельности:

- новые технологии в рекламе;

- IT в образовании;

- облачные технологии — SaaS сервисы для малого и среднего бизнеса;

- цифровая медицина.

Всего в портфеле фонда находится 12 проектов. Деньги вкладываются в проекты на стадии роста. До 1,5 млн долларов фонд отдаёт сам, плюс от 1,5 млн до 10 млн долларов формируется за счёт привлечения других инвесторов. Объём получаемой доли в бизнесе компании – от 15 % до 30 %.

Runa Capital

Крупнейший российский венчурный фонд, который известен инвестициями в успешные стартапы Nginx, LinguaLeo, AppOnboard, Gosu.ai, DigitalGenius и Smava. Фонд поддерживает проекты в сфере:

- искусственного интеллекта;

- машинного обучения;

- инфраструктурного программного обеспечения;

- фин-теха;

- технологий в образовании и здравоохранении.

Инвестируется от 1 до 10 млн долларов на ранней стадии и в последующих инвестиционных раундах. За последние 10 лет фонд проинвестировал более 60 стартапов.

АО «Российская венчурная компания» (АО «РВК») — государственный фонд фондов и институт развития венчурного рынка. Фонд инвестирует в следующие отрасли:

- медицина (28,9 % инвестиций фонда);

- информационные технологии, Интернет-технологии и сервисы (27,66 %);

- энергетика (10 %);

- электроника (7,9 %);

- промышленное оборудование (6,2 %);

- биотехнологии (менее 4 %);

- другие проекты.

Совокупный объём одобренных инвестиций в портфеле компании — 18,1 млрд. рублей. Доля самого РBK в общем объёме фондов – 27,4 млрд.рублей.

Венчурное инвестирование за последние годы превратилось в выгодный инструмент вложения денег. Несмотря на серьёзные риски, подобные проекты приносят инвесторам ощутимую прибыль и способствуют выводу на рынок компаний с инновационными продуктами и необычной бизнес-стратегией.

Источник https://inventure.com.ua/analytics/articles/kak-rabotayut-venchurnye-investicii

Источник https://samsebefinansist.com/venchurnye-investitsii-v-rossii.html

Источник

Источник