Дивидендный портфель из акций США

Содержание статьи

Дивидендный портфель из акций США

Представляем вам отобранный нами дивидендный портфель из компаний американского рынка.

Состав портфеля

Параметры отбора бумаг в портфель

Мы отбирали акции компаний, которые можно считать квазиоблигациями, т.е. таких компаний, которые работают на рынке давно, имеют узнаваемый бренд, свою долю рынка и стабильный положительный денежный поток, который позволяет выплачивать высокие дивиденды без угрозы ухудшения финансового состояния компании. В итоге имеем стабильную дивидендную доходность на много лет вперед.

- Large cap (большая капитализация) — от $10 млрд и выше.

- Dividend yield (дивидендная доходность) — от 4% в USD и выше.

- Net Debt/EBITDA — адекватная долговая нагрузка, не выше 3.0х (исключение BTI в 21E, но далее форвардный мультипликатор ниже 3.0х).

- EPS Growth (earnings per share) — положительный прогнозный рост прибыли на акцию.

- DPS Growth (dividend per share) — положительный прогнозный рост дивиденда на акцию (иск. BP, из-за высокого роста EPS и ATT, из-за стабильной высокой див. доходности).

- Выплачивают дивиденды 4 раза в год.

- Возможность купить на СПб бирже для неквалифицированного инвестора (иск. BP и Vodafone).

- Если акция недооценена и имеет потенциал роста стоимости, то это является плюсом — 8 из 12 акций имеют потенциал роста курсовой стоимости.

Пара слов о каждой

1. British American Tobacco (NYSE: BTI ) — британская транснациональная компания, производящая сигареты, табак и другие никотиновые продукты. Представлена в 180 странах мира. Бренды: Dunhill, Kent, Lucky Strike, Pall Mall, Rothmans, Camel, система нагревания табака glo, вейпы Vuse, снюс Velo. Год основания — 1902.

2. Verizon Communications (NYSE: VZ ) — американская телекоммуникационная компания. Владеет компанией Verizon Wireless, которая является крупнейшим в США поставщиком услуг беспроводной связи. Год основания — 1983.

3. Chevron (NYSE: CVX ) — вторая после ExxonMobil интегрированная энергетическая компания США. Год основания — 1879.

4. AbbVie (NYSE: ABBV ) — международная биофармацевтическая компания, сфокусированная на исследованиях и разработках. В России AbbVie осуществляет свою деятельность более 40 лет, до 2013 года в составе компании Abbott, а после как самостоятельная компания. Год основания лаборатории Abbott — 1888.

5. Seagate Technology (NASDAQ: STX ) — американская компания, специализирующаяся на производстве жёстких дисков и решений для хранения данных — облачные и периферийные центры обработки данных, специализированные накопители. Производят продукцию для различных отраслей: ТМТ, беспилотные авто, здравоохранение, видеонаблюдение и безопасность. Год основания — 1979.

6. LyondellBasell Industries (NYSE: LYB ) — американская нефтехимическая компания. Одна из крупнейших в мире по переработке пластмасс, химикатов и нефти. Продает продукцию в более чем 100 стран по всему миру. Год основания — 2007.

7. BP (LON: BP ) — транснациональная нефтегазовая компания со штаб-квартирой в Лондоне. ВР является одним из крупнейших иностранных инвесторов в России. Основной актив — в России — 19,75% доля в капитале компании «Роснефть». Год основания — 1909.

8. Vodafone (LON: VOD ) — британская компания, один из крупнейших в мире операторов сотовой связи. Является ведущей телекоммуникационной компанией в Европе и Африке и крупнейшей сетью 5G в Европе. Год основания — 1982.

9. Philip Morris International (NYSE: PM ) — американская табачная компания, один из крупнейших производителей сигарет в мире. До 2008 года входила в состав Altria Group (NYSE: MO ), а с 28 марта 2008 года стала независимой компанией. Представлена в 180 странах мира. Бренды: Marlboro, Parliament, Bond, Chesterfield, L&M, Next, Philip Morris, President, система нагревания табака IQOS, стики для IQOS HEETS.

10. Exxon Mobil (NYSE: XOM ) — одна из крупнейших в мире нефтяных компаний, которая применяет технологические достижения и инновации для удовлетворения растущего спроса мирового энергетического рынка. Располагает крупнейшими в отрасли производственными ресурсами и входит в число крупнейших мировых компаний по переработке, производству и маркетингу нефтепродуктов и продуктов нефтехимии. Год основания — 1999.

11. AT&T (NYSE: T ) — старейшая телекоммуникационная компания США, головной офис которой находится в штате Техас. Одним из основателей компании в 1885 г. был Александр Бэлл — создатель первого телефона, которым люди пользовались на регулярной основе. AT&T работает в телекоммуникационном секторе и киноиндустрии, занимаясь распространением мобильного и интернет соединений, продажей техники, созданием фильмов и игр, распространением контента через принадлежащие ей телеканалы и стриминговые сервисы.

Как вы видите, все компании из нашего списка работают уже не одно десятилетие и заслужили доверие и лояльность клиентов, что также является немаловажным фактором для уверенности в положительных денежных потоках в будущем. По нашему мнению, данный портфель позволит получать стабильный денежный поток в долларах, с годовой доходностью 5-10%.

Сериал Банки.ру. Охота на дивиденды за океаном. Часть 5: «дивидендные аристократы» США

Это пятая, заключительная серия цикла статей, посвященного дивидендным акциям и заработку на них. В предыдущей серии мы рассказали о самых популярных дивидендных политиках российских эмитентов, близких к «дивидендным аристократам» — насколько кто-то из российских эмитентов может быть близок к этому статусу.

Теперь проделаем аналогичное упражнение для американского фондового рынка. Американские дивидендные истории сейчас привлекают многих инвесторов, которые выходят из активов компаний роста (в основном IT-сектора), говорит аналитик УК «Альфа-Капитал» Юлия Мельникова. «Помимо дивидендной доходности такие акции отличаются относительно низкими мультипликаторами и зачастую могут торговаться с дисконтом к широкому рынку», — объясняет она.

О каких компаниях речь?

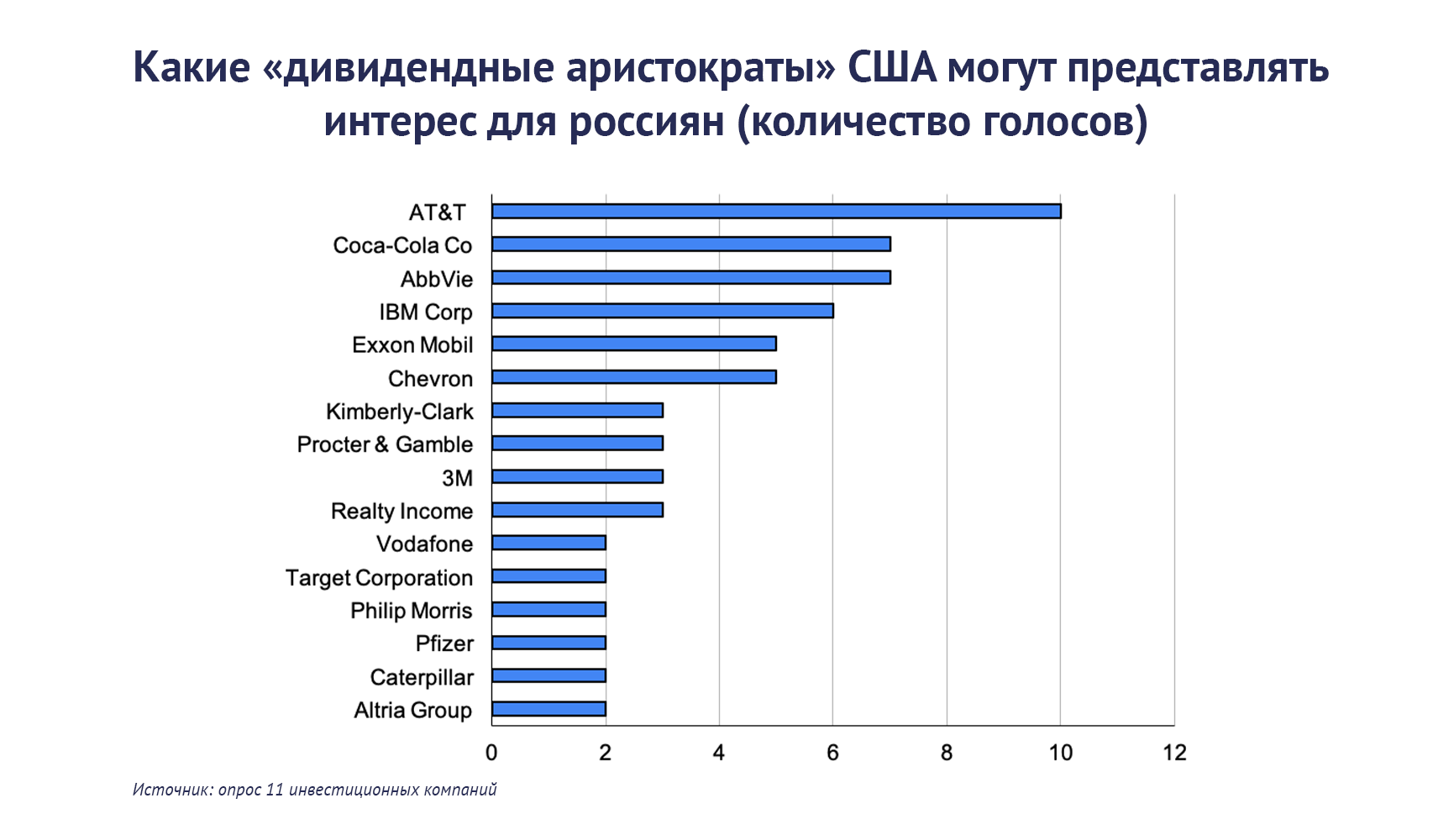

Шорт-лист «дивидендных аристократов» США

«Инвесторам не стоит беспокоиться о выплатах по нецикличным и защитным бумагам», — считает Мельникова, имея в виду в первую очередь производителей медицинских товаров и лекарств (например, Johnson & Johnson), а также производителей драгметаллов (крупнейший — Newmont Corp.). Последние улучшили финансовое положение благодаря росту цен на золото, считающееся защитным активом. Мельникова полагает, что есть смысл также обратить внимание на промышленный сектор, к которому относятся акции компаний 3М и Caterpillar. Интересно смотрятся компании потребительского сектора — Coca-Cola, Procter & Gamble, Walmart. В телекоммуникациях она выделяет высокодоходную бумагу AT&T.

Выиграл в период пандемии и потребительский сектор, отмечает директор аналитического департамента «Фридом Финанс» Вадим Меркулов: более 20% «дивидендных аристократов» — именно его представители. Средний чек в американских магазинах вырос, компенсировав отток покупателей. Онлайн-шопинг расцвел за время самоизоляции и карантина на 58—177%. Все крупные эмитенты в этом секторе могут позволить себе стабильную выплату дивидендов.

Секторы коммунальных услуг и потребительских товаров, как раз из разряда защитных, подняли дивиденды, в среднем на 9,3% и 12,8%. А вот индустриальный и энергетический секторы снизили их — на 10% и 4,1% соответственно, говорит Сергей Кауфман, аналитик ГК «Финам». Среди лидеров роста по выплатам акционерам он называет производителя сигарет Altria Group (Philip Morris), «нефтяников» Chevron, Exxon Mobil и крупнейших игроков на рынке телекоммуникаций Verizon, AT&T.

Портфельный управляющий ООО «РСХБ Управление активами» Михаил Армяков поясняет, что в 2021 году инвесторы рассчитывают на постепенное снятие ограничений и рост ВВП США выше 6% (по итогам 2021-го). Как следствие, прогнозируемая средняя дивидендная доходность в США в этом году будет на уровне 1,54%. А в последующие три года она сможет превышать 2%. На его взгляд, нефтегазовые компании в ближайшие годы также обещают увеличение денежного вознаграждения акционерам.

Более осторожный выбор перспективных эмитентов для инвесторов предлагает аналитик «Открытие Брокера» по международному рынку Иван Авсейко. Их лучше искать среди телекомов, представителей индустрии здравоохранения, IT и поставщиков коммунальных услуг, говорит он. Похожие ставки на эмитентов считает разумными и Николай Шакаров, директор по инвестиционному консультированию УК «Ренессанс Капитал». В его списке стабильности еще значится потребительский сектор, с такими представителями, как Coca-Сola, Procter & Gamble. Вообще, курс на рост он предрекает и крупным компаниям из других отраслей, тем, кто смог сориентироваться в момент кризиса и перестроить бизнес под требования ситуации.

А вот компаний из сектора энергетики и финансов Авсейко предлагает избегать. Полноценное восстановление бизнеса и прибыли у них он предрекает только во второй половине 2021 года. А цены на акции уже выросли, и это занижает их дивидендную доходность.

Кирилл Комаров, руководитель отдела по инвестиционному консультированию «Тинькофф Инвестиции», напоминает, что сейчас особенно дешевы компании фармацевтической отрасли и все еще недороги некоторые компании из потребительского сектора. Это произошло из-за того, что на фоне бурного роста рынка в последние месяцы эти индустрии не привлекали широкого внимания публики, в отличие от циклических акций и IT-сектора. «Для долгосрочного инвестора с фокусом на рост дивидендов это хорошие точки входа», — считает он.

Мы опросили представителей 12 российских инвестиционных компаний о том, какие «американцы» наиболее перспективны и доступны для россиян. Представляем шорт-лист из 16 эмитентов, которые чаще всего встречались в списках наших экспертов.

Американская синица в руках

Во второй серии нашего цикла мы описывали несколько стратегий заработка на дивидендных акциях. В зависимости от макроэкономических условий может быть прибыльным подход «купил и держи», а иногда себя оправдывает спекуляция. Большинство аналитиков сходятся в том, что для американских активов более приемлем пассивный подход.

«Аристократы» США не блещут доходностью. Их главное преимущество — относительная стабильность и уверенность инвестора в регулярных выплатах. Там дивиденды принято отчислять раз в квартал, с планомерным повышением сумм.

Вадим Меркулов из «Фридом Финанс» подсказывает, что удерживать активы американских компаний предстоит не менее трех лет и с реинвестицией дивидендов: «На горизонте одного года портфель, с учетом дивидендов, может принести ожидаемую доходность в районе 10%. На горизонте трех лет — 30%».

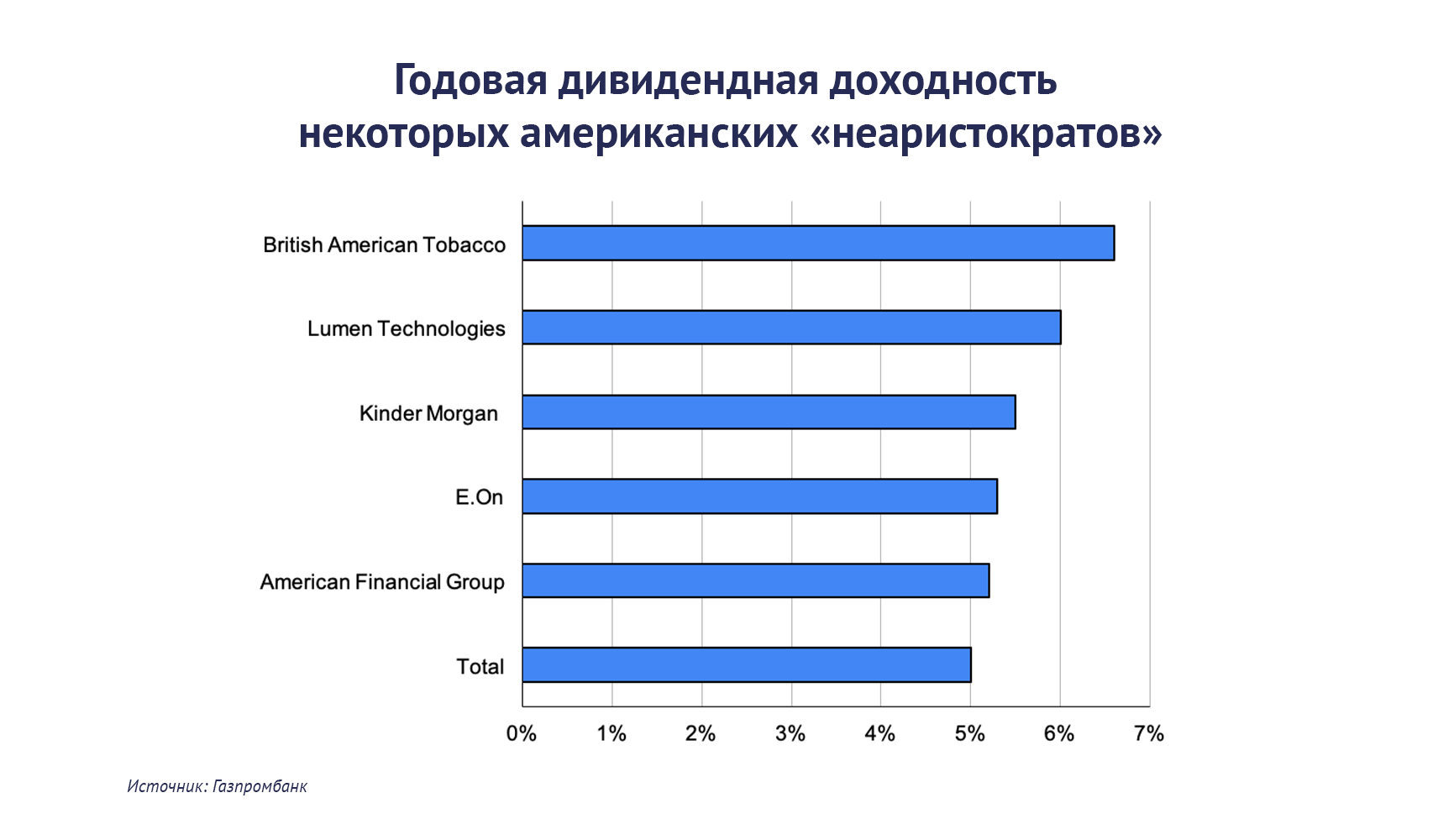

В представлении Авсейко из «Открытие Брокера» вообще лучше собрать портфель минимум из 20 дивидендных акций и проводить ежеквартальную ребалансировку. «Доходность такого портфеля будет в районе 4—5%, если выше, то уже большие риски», — приводит эксперт расчеты. С Авсейко согласен и директор управления анализа фондового рынка Газпромбанка Илья Фролов. Он также видит пользу в возможном включении в портфель или исключении из него некоторых акций в случае сильного снижения дивидендной доходности.

Кирилл Комаров из «Тинькофф Инвестиций» смотрит на более широкий горизонт для дивидендного инвестора: 5—15 лет.

Павел Пахомов, руководитель аналитического центра Санкт-Петербургской биржи, сравнивает покупку американских дивидендных акций с покупкой бессрочной облигации. Инвестору следует четко понимать, что его не должны волновать курсовая стоимость и котировки. Он призывает акционеров помнить, что российский брокер не является налоговым агентом по выплаченным дивидендам. И у резидентов РФ есть возможность получить более низкую по сравнению с американской ставку налогообложения в 13% по американским ценным бумагам.

Есть и другой подход: многие инвесторы на американском рынке предпочитают акции эмитентов, практикующих так называемый обратный выкуп акций с рынка. Здесь есть налоговая выгода для инвестора, рассуждает Николай Шакаров из «Ренессанс Капитала». «При получении дивидендов инвесторы должны заплатить налог на полученный доход, а в случае выкупа бумаг — это расходы компании, которые она производит из прибыли (после уплаты налога на прибыль)». А если количество бумаг сокращается, то инвестор становится владельцем большей доли компании: больше участвует в ее будущей прибыли, без дополнительных расходов и без уплаты налогов.

Серые лошадки

Покупать акцию есть смысл до того, как на нее появится спрос. Из числа таких компаний в фаворитах у Оксаны Холоденко, начальника отдела аналитики и продвижения «БКС Мир инвестиций», сразу три:

- американская газовая и электрическая компания Southern Co. Она увеличивала дивиденды на протяжении 19 лет подряд и, как ожидается, пополнит ряды «аристократов»;

- военно-промышленная компания Lockheed Martin стабильно получает значительные госзаказы и уже 18 лет подряд повышает выплаты акционерам;

- производитель чипов Texas Instruments 17 лет ежегодно повышает дивиденды.

Юлия Мельникова из УК «Альфа-Капитал» ожидает, что в ближайшее время Verizon Communications примкнет к «дивидендной аристократии».

Аналитик ГК «Финам» Сергей Кауфман наблюдает за превращением в «аристократов» IBM, Nextera Energy и West Pharmaceutical Services. Они пополнили ряды в начале года, а до его завершения к ним могут присоединиться производитель товаров для дома Church & Dwight и компания из области медицинских технологий Stryker corp.

Илья Фролов из Газпромбанка не видит вероятных кандидатов в S&P 500 Dividend Aristocrats TR Index, которых можно записать по формальным основаниям. Однако если расширить границы определения, то в перечень вполне смогут войти Apple и Microsoft.

Вадим Меркулов из «Фридом Финанс» следит за одной из сетей розничной торговли — The Kroger (KR) как за потенциальным «дивидендным аристократом». «Компания показала хорошие результаты во время пандемии и имеет четкую политику по дивидендам и обратному выкупу, — поясняет он. — В 2020 году Kroger заплатила акционерам 1,9 миллиарда долларов дивидендов и выкупила акции на сумму 1,32 миллиарда долларов».

Илья Фролов составил свой топ американских «неаристократов» с высокой доходностью дивидендов — от 5% до 6,6%. В нем фигурируют Lumen Technologies, Kinder Morgan, E.On, American Financial Group и Total.

Зоны рисков при работе с дивидендными «американцами»

Оксана Холоденко из «БКС Мир инвестиций» считает, что спокойствие акционеров могут подорвать несколько факторов:

- мутирующий коронавирус;

- споры в конгрессе США по бюджетно-налоговой политике;

- остановка программ экстренного стимулирования экономики;

- отсутствие диалога с Китаем у президента США;

- нападки американских регуляторов на соцсети и крупные IT-компании;

- проблема госдолга США и Китая, высокая закредитованность корпоративного сектора.

Кирилл Комаров видит лишь две угрозы, которые могут коснуться инвесторов:

1) инфляция. Индексация ежегодных выплат важна, иначе их начнет съедать инфляция. Все качественные компании стремятся повышать дивиденды на 3% и больше, чтобы обгонять инфляцию. Лучшие компании их повышают на 5—10% ежегодно;

2) снижение дивидендов. На его взгляд, инвесторам стоит искать незакредитованные компании, которые тратят не более 80% прибыли на выплаты. Оставшиеся 20% — их запас прочности.

Михаил Армяков из Россельхозбанка и Илья Фролов из Газпромбанка тоже называют инфляцию в числе угроз для дивидендных акций. Другой пугающий момент — внезапное для инвесторов повышение ключевой ставки.

Сергея Кауфмана из «Финама» больше тревожат специфические риски американского рынка. А именно его более высокая волатильность относительно российского, притом что в дивидендных компаниях она в среднем меньше. Он также напоминает, что доходность может снизить и укрепление рубля, если их цель — рублевая, а не долларовая прибыль.

Не США едиными

Нет смысла составлять шорт-листы перспективных американских эмитентов, считает старший вице-президент ВТБ Владимир Потапов. «Сравнительная привлекательность дивидендных акций США снижается, в отличие от игроков развивающихся рынков, которые обеспечивают экстрадоходность в условиях низких процентных ставок», — говорит он.

Павел Пахомов обращает внимание на биржевые фонды недвижимости — REIT, которые распределяют большую часть своей прибыли среди акционеров. «Несмотря на то что эти компании формально относятся к одной категории (инвестиционные фонды недвижимости), их бизнес может быть связан с совершенно разными отраслями: медицина, коммерческая или жилая недвижимость, дата-центры и другие», — отмечает он. Речь идет о таких компаниях, как Global Net Lease (годовая дивидендная доходность 8,46%), Iron Mountain Incorporated (6,7%). Но есть нюанс: дивиденды этих категорий акций попадают под ставку налогообложения в 30%, одинаково для резидентов и нерезидентов США.

Вместо титров

В нашем цикле из пяти статей мы рассказали о том, как выбирать дивидендные акции, о нюансах поведения котировок таких бумаг и способах заработать на этом.

Если вы пока не готовы принимать инвестиционные решения самостоятельно, всегда есть вариант вложиться в ПИФ или доверить сбережения надежной управляющей компании.

Источник https://ru.investing.com/analysis/article-200277821

Источник https://www.banki.ru/news/daytheme/?id=10942867

Источник

Источник