Акции vs Золото

Содержание статьи

Акции vs Золото

В этом материале приводятся результаты сравнения вложений в золото, акции и другие активы.

Сегодня вложение в золото является очень популярной инвестиционной идеей, несмотря на то что объем его добычи покрывает нужды ювелирного производства и нужды центральных банков государств. Следовательно, главный вопрос, который должен задать себе инвестор при вложении в золото: а что с ним будет через 10 лет, останется ли золото ценностью и почему?

Формы вложений в золото

Покупка золотых изделий. Такие изделия не слишком ликвидны, то есть их непросто продать, к тому же в стоимости ювелирных изделий велика доля труда ювелира, которая может быть не оценена по достоинству в случае, если вы решите продать изделие. Хранение сбережений в виде золота (в слитках или драгоценных изделиях) называется тезаврацией.

Золото в слитках. Существенные недостатки: НДС (20%), а также риски и расходы, связанные с хранением. НДС не уплачивается только при условии покупки и последующего хранения слитков в хранилище банка, что также может приводить к дополнительным расходам.

Обезличенный металлический счет (ОМС). Если вы выбрали ОМС, то физически вы золото не покупаете. Просто вносите деньги в банк, который пересчитывает средства в граммы золота. Они учитываются и меняются в цене в зависимости от мировых цен на металл. Если они растут, ваш счет становится больше, но если падают, то вы теряете деньги. Главным недостатком данного способа вложения в золото является то, что вы принимаете на себя риски банка, да и не факт, что на ваши средства будет приобретаться материальное золото. Кроме того, следует отнести к недостаткам очень широкий спред (разницу между ценой покупки и продажи), устанавливаемый банками, который иногда достигает 10-15%.

Инвестиционные и коллекционные монеты. Последние являются более дорогими, выпускаются меньшим тиражом. Инвестиционные монеты хороши тем, что их продажа не облагается НДС. В остальном это вложение мало отличается от покупки слитков. А продажа коллекционных монет налогом облагается. Стоимость монет зависит от многих факторов, а любая царапина приведет к значительному уменьшению стоимости монеты.

Инвестиции в золото через ПИФы (ETF). При использовании ПИФов для инвестиций в драгметаллы стоит обратить внимание на схему инвестирования, так как активы фондов могут инвестироваться не в физическое золото (или другой драгметалл), а в паи зарубежных фондов (ETF), которые, в свою очередь, инвестируют во фьючерсы на золото – производные ценные бумаги, за которыми нет никакого металла. Из-за такой схемы значительно возрастают издержки пайщика, а следовательно, снижается общий результат (ошибка слежения – разница в изменении цены базового актива и паев фонда, возникает из-за издержек, связанных с проведением операций и ошибок управляющего). Не стоит забывать и о комиссии ПИФа, которая может составлять 2-3% в год от стоимости вложений.

Недостатки вложений в золото

Некоторые недостатки вложений в золото в зависимости от формы вложений были изложены выше. Остановимся на общих моментах вложений в золото.

В случае, когда вы приобретаете золото в банке тем или иным способом, недостатком будет являться большой спред (то есть разница между тем, по какой цене банк продает вам золото, и тем, по какой будет покупать). Зачастую эта разница составляет 5% и более.

Золото – это непроизводительный актив, то есть вкладывая средства в золото, вы надеетесь на рост его стоимости, если его не будет, то не будет и дохода.

Золото не является предметом первой необходимости (как, например, недвижимость ), спрос на него может изменяться довольно резко, к тому же если какое-либо государство начнет активно распродавать свои резервы (пока цены высоки), то цена на него ввиду большого объема предложения может упасть.

Может, лучше золотодобывающие компании?

Прибыль от роста цен на золото получают не только спекулянты, а в первую очередь компании, которые занимаются добычей золота. Для них золото – это не спекуляции, а бизнес. Безусловно, изменение цен на золото влияет и на прибыль золотодобывающих компаний. Однако зависимость здесь нелинейная. Увеличение цен на золото увеличивает разницу между себестоимостью добычи золота и ценой его продажи, что, в свою очередь, может привести к увеличению прибыли компании.

Возникает вопрос: «А что мне до этой прибыли? Ведь ее получают компания и владельцы, а не я!» Здесь стоит вспомнить, что каждый может стать владельцем золотодобывающей компании и иметь право на часть (пусть и небольшую) ее прибыли. Сделать это можно посредством приобретения акций компании .

Владея акциями, вы надеетесь на рост их стоимости, но в данном случае, даже если роста не будет, существуют дивидендные выплаты.

Здесь стоит отметить, что акции золотодобывающих компаний в определенные периоды могут обладать низким уровнем потенциальной доходности, поэтому мы рекомендуем обратить внимание на акции, обладающие более высоким потенциалом.

В данном случае золотодобывающие компании были приведены исключительно в качестве примера. Используя акции, инвесторы могут стать владельцами (пусть и с маленькой долей) любых публичных компаний. Если вы считаете, что цены на недвижимость будут расти, а строительные компании получат на этом некую сверхприбыль, то почему бы не поучаствовать в их деятельности путем покупки акций?

Приведем график сравнения эффективности вложения 100 рублей в золото, депозиты и фондовый рынок. (Мы уже приводили подобные графики в статье «Сравнительное исследование эффективности инвестиций»)

Интересно, что на отрезке с конца 2011 по конец 2015 года вложения в золото выходили на первое место, обогнав недвижимость и акции. Причины такой ситуации – резкий рост котировок золота в 2011-2012 гг. и резкая девальвация национальной валюты в 2014-2015 гг. (так как долларовые цены на золото в 2014 году практически не изменились, а в 2015 году даже заметно снизились). В 2020 году рост котировок и ослабление рубля привели к тому, что золото вновь вышло на первое место на рассматриваемом временнном интервале.

Если же рассмотреть период с конца 1999 по конец 2020 года, то наилучший результат продолжают удерживать вложения в акции (4 240 руб. с учетом дивидендов). Золото по итогам года вышло на второе место (1 789 руб.), опередив вложения в недвижимость (1 492 руб.).

Будущее вложений в золото

Мы начали с того, что инвестору (именно инвестору, а не спекулянту) при совершении инвестиций стоит задуматься о том, что же будет с его вложениями через 10 лет. Со стопроцентной вероятностью на этот вопрос не может ответить никто. Стоит отметить, что спрос на золото среди производителей ювелирных изделий и компьютерной техники значительно меньше добычи. Поэтому фундаментальных основ для роста цены на золото нет. Однако в свете ослабления роли доллара как мировой резервной валюты и огромных масштабов эмиссии, осуществляемой мировыми центральными банками может возникнуть инвестиционный спрос на золото (как расчетную единицу).

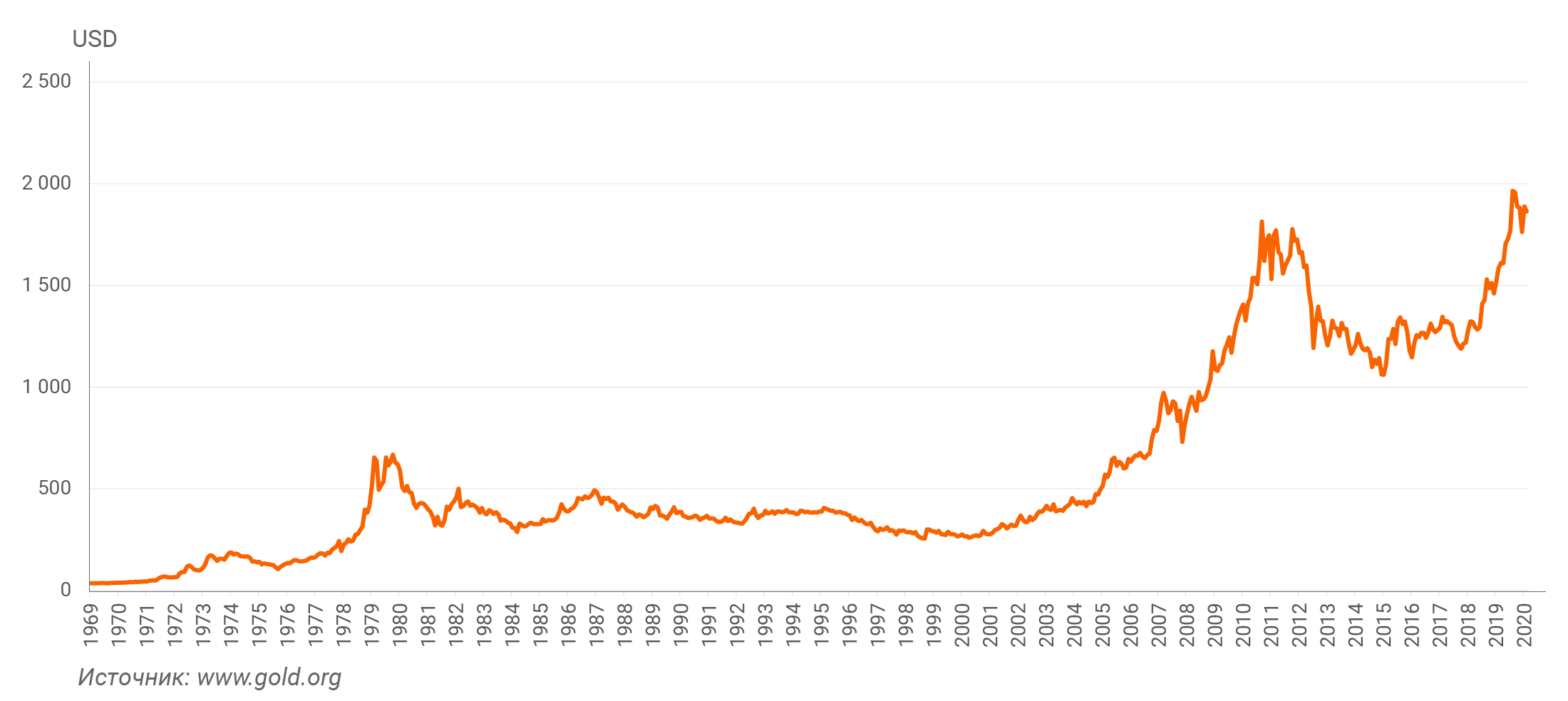

В истории стоимости золота были как периоды резкого роста, так и значительного падения и долгие периоды стагнации цен. Если вы приняли решение иметь этот актив в своем инвестиционном портфеле, рекомендуем придерживаться принципа периодической ребалансировки в сочетании с другими активами.

График 3. Цена на золото, USD за унцию

Падение спроса на акции конкретного эмитента также возможно, но, как показывает статистика, в долгосрочной перспективе стоимость акций растет. Это связано с тем, что компании каждый день работают и зарабатывают прибыль для себя и акционеров, что в конечном счете сказывается на стоимости акций. В то же время стоимость золота – это, по сути, виртуальная договоренность, которая обусловлена не столько нуждами реального производства, сколько взглядом отдельных участников рынка на его стоимость.

Выводы

• Существуют различные варианты вложений в золото, каждый из которых имеет свои плюсы и минусы.

• Золото не является производительным активом. Инвестируя в него средства, можно надеяться только на рост стоимости золота, которого может и не быть, ведь потребности производителей, использующих золото, полностью удовлетворяются добычей.

• Выгоду от роста стоимости на золото получают компании, занимающиеся его добычей. Если вы хотите принять участие в этом бизнесе, то можете приобретать их акции.

• График сравнения эффективности инвестиций за период с 1999 по 2020 год показывает, что инвестиции на фондовом рынке в определенные периоды могут значительно превосходить по результату остальные инструменты.

• Стоимость акций выражает стоимость бизнеса, который производит товары, + добавленную стоимость. На длинном временном окне это сочетание перспективнее, чем просто товар без всякой добавленной стоимости. В частности, акции золотодобывающих компаний могут быть перспективнее, чем такой товар, как золото.

- Дата публикации: 07.04.2011

- Короткая ссылка: arsagera.ru/

«Призы любознательным» — это акция, участие в которой даст Вам возможность, ответив всего на 3 вопроса к тексту статьи, стать владельцем паев фондов под управлением нашей компании на 1 000 рублей (подробнее).

По данной статье акция уже завершена. С актуальной статьей акции Вы можете ознакомиться на главной странице.

Источник https://arsagera.ru/kuda_i_kak_investirovat/zachem_nam_fr/akcii_vs_zoloto/

Источник

Источник

Источник